スコットランド屈指の資産運用会社

ウォルター・スコット

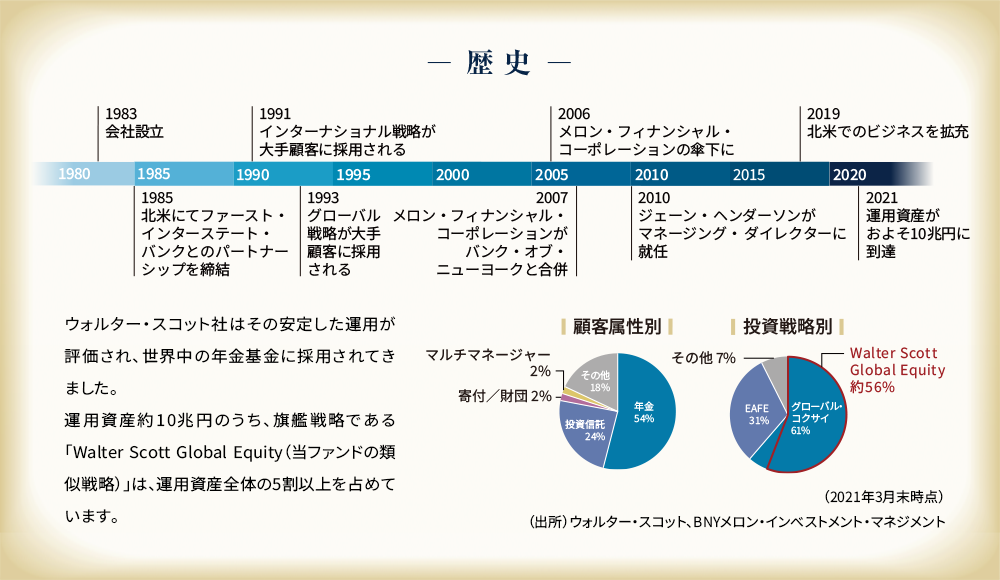

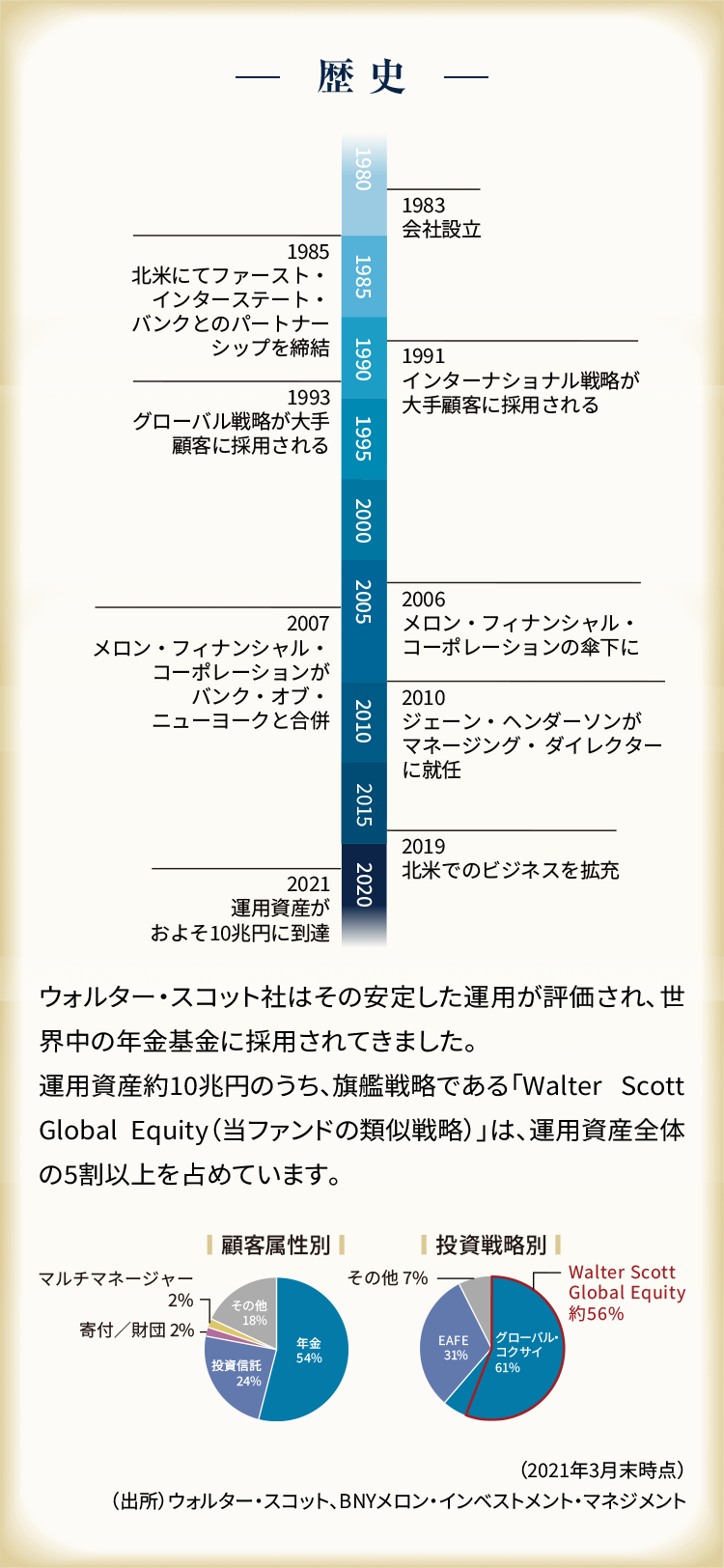

ウォルター・スコット社は1983年、スコットランドのエジンバラにて創業されました。

創業者であるウォルター・スコットは独自の運用理念と運用スタイルを当初は主に北米の機関投資家を中心に展開し、徐々にグローバルに事業を拡大してきました。

35年以上にわたり、徹底したリサーチに基づき「持続的な富の創出」に着眼した銘柄選択を行なうアプローチを貫き、サステイナブルな成長を遂げる世界の優良企業に投資を行なっています。

ウォルター・

スコット社の特徴

- 「長期的に顧客の資産を保全し、成長させる」運用を提供することを会社の唯一の目標とする

- 「企業の生み出す価値が株式リターンに反映される」という信念のもと、世界の優良企業を発掘し投資

- 「誠実性、一貫性、継続性」という企業文化で、顧客第一の経営と優れた投資リターンを目指す

- グローバル株式運用に経営資源を集中し、1983年の創業以来変わらない運用哲学と運用プロセス

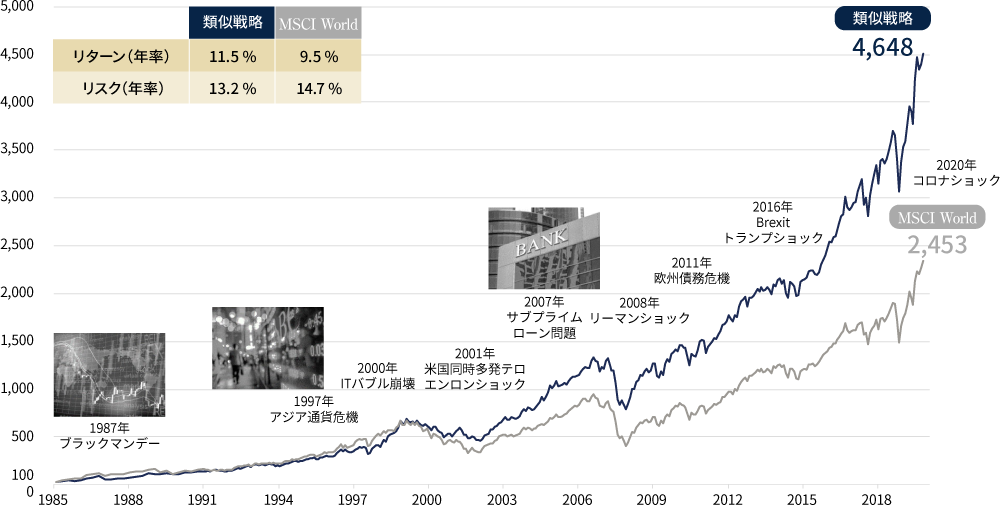

35年以上にわたる

長期の優れた運用実績

数多くの相場危機を乗り越え、

35年以上の運用期間において年率10%以上の成長を実現

類似戦略のパフォーマンス

(1985年12月末~2021年3月末、米ドルベース)

※1985年12月末を100として指数化、1991年以前は四半期データを使用、リスクは1992年以降のデータをもとに算出。※類似戦略はコンポジットパフォーマンス(費用控除前)。※MSCI World はトータルリターン。MSCI Worldは当ファンドのベンチマークではありません。 ※画像はイメージです。※類似戦略は、当ファンドと同様の運用手法を用いた類似ファンドの過去の実績を示したものであり、当ファンドの実績とは異なります。また、当ファンドの将来の成果を示唆・保証するものではありません。

- (出所)ブルームバーグ、

ウォルター・スコット、

BNYメロン・インベストメント・マネジメント

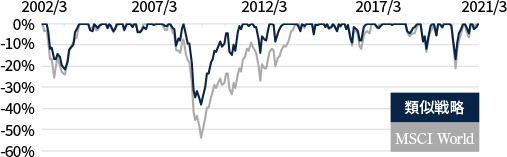

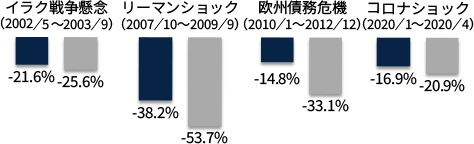

市場下落局面でも、マーケットと比べ下落率を抑制

ウォルター・スコットの類似運用戦略は市場下落局面でも、マーケットと比べ下落率を抑制してきました。

類似戦略のドローダウンの推移

(2002年3月末~2021年3月末、米ドルベース)

類似戦略のダウンサイド・キャプチャー・レシオ

(2002年4月末~2021年3月末、米ドルベース)

※類似戦略はコンポジットパフォーマンス(費用控除前)。※MSCI World はトータルリターン。MSCI Worldは当ファンドのベンチマークではありません。※類似戦略は、当ファンドと同様の運用手法を用いた類似ファンドの過去の実績を示したものであり、当ファンドの実績とは異なります。また、当ファンドの将来の成果を示唆・保証するものではありません。

ダウンサイド・キャプチャー・レシオとは、期間内において相場の下落が起こったとき、対象指数の下落幅を-100%とした場合に、ファンドが対象指数と、どの程度連動していたかを示す指標です。過去20年間では類似戦略はマーケットの下落時、マーケットのパフォーマンスと比べ、約75%の下落にとどまっています。

- (出所)ブルームバーグ、ウォルター・スコット、

BNYメロン・インベストメント・マネジメント

独自の7つの厳選基準

創業以来一貫した運用手法

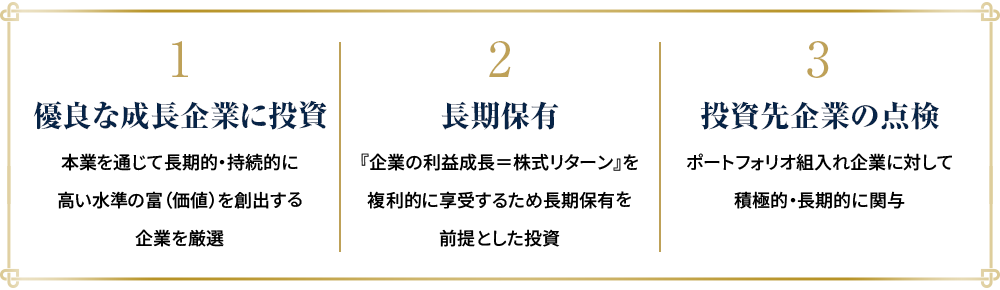

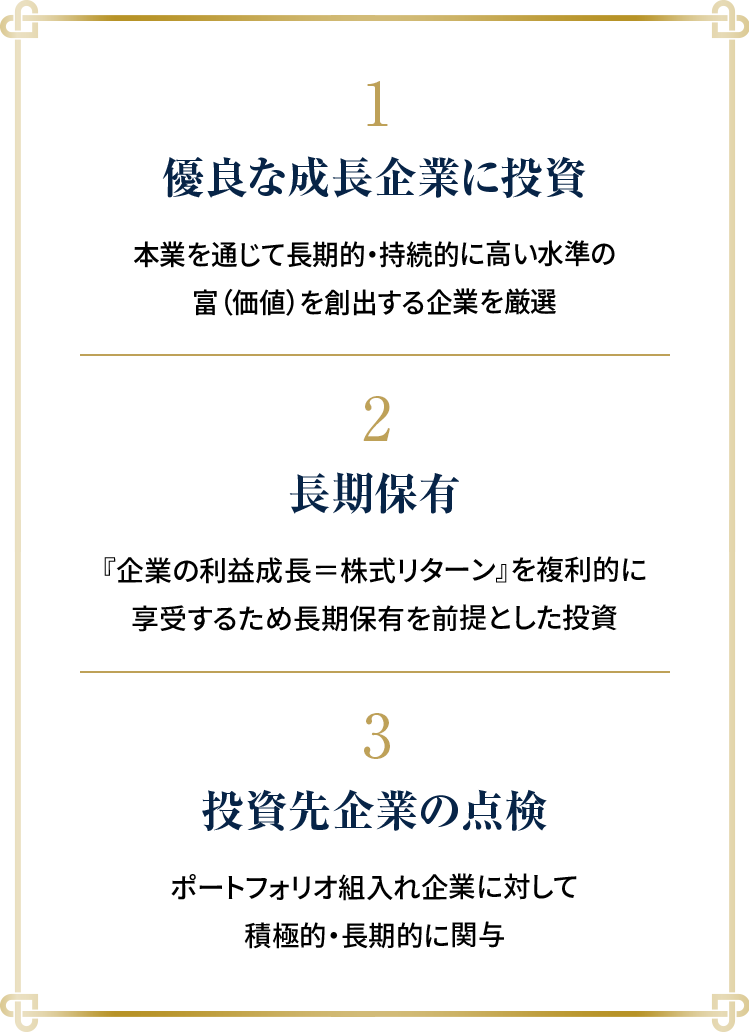

ウォルター・スコットの運用手法

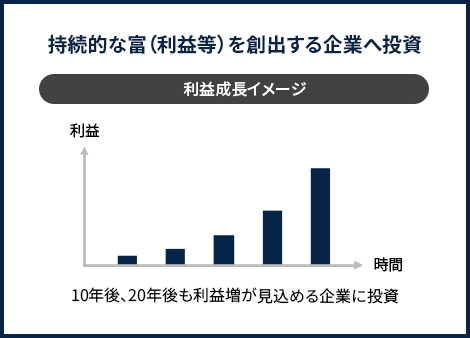

「長期的に顧客の資産を保全し、成長させる」という目標のもと、持続的にひときわ優れた成長が見込まれる世界の優良企業へ投資します。

*平均保有期間は2021年3月末から過去10年間の銘柄回転率のデータを基に算出。※類似戦略はコンポジットパフォーマンス(費用控除前)。※類似戦略は、当ファンドと同様の運用手法を用いた類似ファンドの過去の実績を示したものであり、当ファンドの実績とは異なります。また、当ファンドの将来の成果を示唆・保証するものではありません。

- (出所)BNYメロン・インベストメント・マネジメント

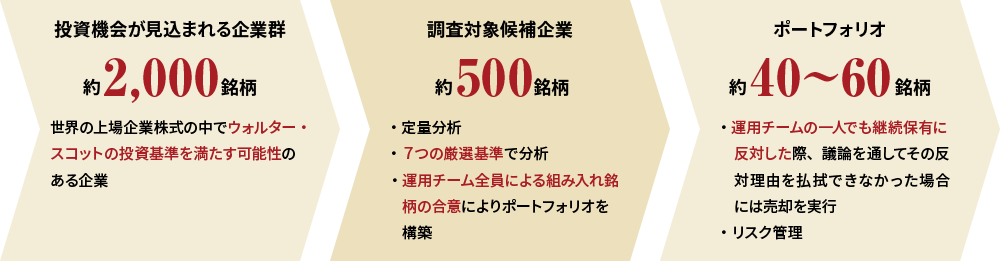

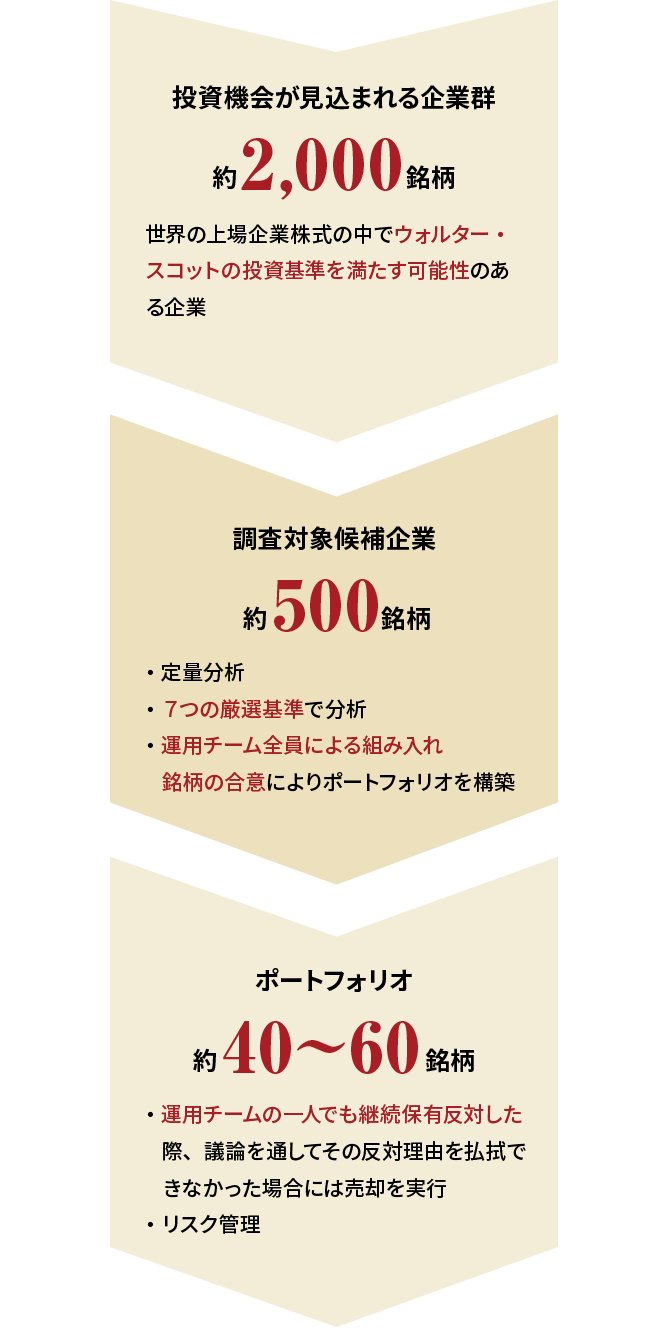

銘柄選定プロセス

新たにポートフォリオに組み入れられる銘柄は下記のプロセスを通り、

運用チームメンバー全員の合意により決定がなされます。

- (出所)ウォルター・スコット、BNYメロン・インベストメント・マネジメント

優良企業を発掘するための独自の7つの厳選基準

ウォルター・スコットが投資を行なう企業は、財務基盤が強固で、持続的な成長率が高く、長期的に安定した収益を伸ばす能力を

備えた世界をリードする企業です。その選定の際には、下記の7つの着眼点に基づいた分析を行ないます。

- 1 企業戦略の自律性

-

市場シェアと競合企業、事業再編に対する積極性、競争優位性と参入障壁、価格決定力、顧客やサプライヤーの集中度、(他企業による)代替リスク

- 2 市場における地位

-

企業規模、成長力、景気変動への耐性、組織構造、規制、持続可能性(サステナビリティ)

- 3 マネジメント・取締役会

-

経験と在籍年数、多様性、報酬

- 4 企業を取り巻く状況

-

会社の沿革、事業内容、部門別/地域別の組織体制、顧客事例、事業拠点

- 5 誠実性(ESG)

-

ESG上の検討課題、株主構成と議決権、インサイダーセリング(経営陣等による株式売却)、利害関係者との取引、自己株式の扱い、毒薬条項(ポイズンピル)の導入

- 6 財務状況

-

収益構造、キャッシュフロー、財務諸表

- 7 バリュエーション

-

株価バリュエーション、時価総額、流動性、流通している株式の種類

- (出所)ウォルター・スコット、

BNYメロン・インベストメント・マネジメント

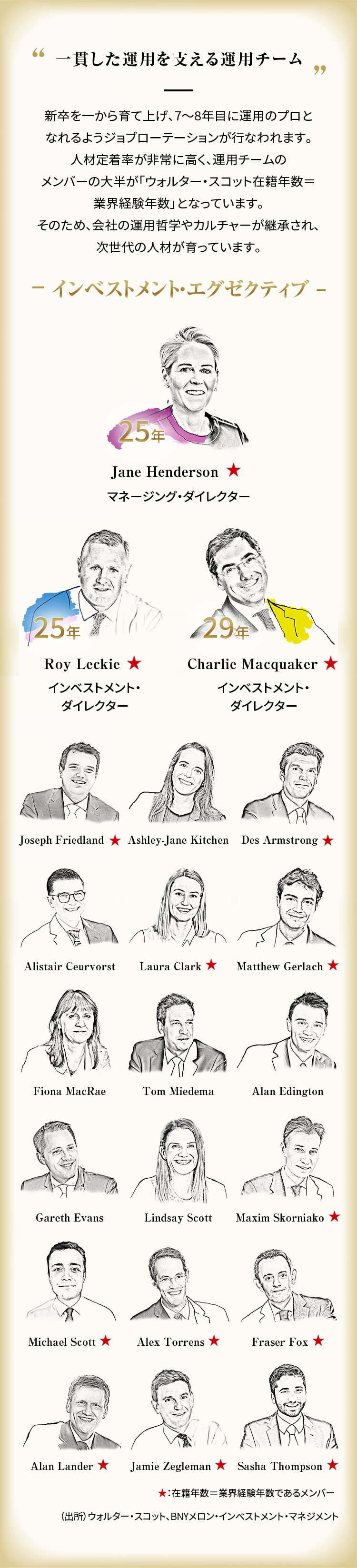

運用チームによる徹底的な精査

個別銘柄の購入・売却に際してはチームでの議論を丁寧に行なっています。銘柄の購入は、チームメンバー全員の合意が必要です。

一方、継続保有に誰かひとりでも抱いた疑念が晴らせない場合に売却を行なうという意思決定形態を取っています。

個人投資家向けとして「本邦初販売」35年以上の運用実績のある運用戦略で運用する

ウォルター・スコット優良成長企業ファンド(資産成長型)

追加型投信/内外/株式

ご注意事項

- 本ページは、投資一般に関する情報提供を目的としているものであり、投資その他の行動を勧誘したり、推奨したりするものではございません。銘柄の選択などの投資にかかる最終判断は、お客様ご自身の判断でお願いいたします。

- 本ページに記載されている情報は各取材時点のものです。

- 個別銘柄の紹介にあたっては、当ファンドの過去の組入銘柄の一部および運用担当者による見解を紹介したものであり、当該銘柄について将来の保有を約束するものでも、売買を推奨するものでもありません。また、当ファンドが組入れる銘柄などのパフォーマンスを示唆するものでもありません。

- 投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

- 投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質・的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

- ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。