資産形成を見直す

チャンス!

はじめての資産形成にもピッタリの米国ETFを、もっと多くの人に活用してもらいたい。

SBI証券はそんな思いで2022/4/1より「SBI ETFセレクション」プログラムを開始いたしました。

このプログラムをきっかけに、みなさまの資産形成を見直してみませんか?

about

― sbi etfセレクションとは? ―

- 人気の米国ETFを厳選

- 人気のETFの中から、長期投資に向いた銘柄をバランスよく厳選。

迷った際には、まずこれらの銘柄から始めてみてはいかがでしょうか。 - 買付手数料が無料

- 対象の全銘柄、買付手数料が無料です。気軽に米国ETFでの資産形成をスタートできます。※対象の10銘柄は2023/7/14時点の情報となります。今後変更となる可能性がありますので、その際は当社WEBサイトにてご案内いたします。

※インターネットコースが対象です。ダイレクトコース、IFAコース、対面コースのお客さまおよび、お電話による注文は買付手数料無料の対象外となります。 - ここだけの投資情報で

フォローアップも充実 - 安定的な資産形成には、ポートフォリオの見直しが欠かせません。

充実した投資情報を通して、あなたの資産形成をサポートします。

why?

― なぜ米国etf?3つのポイント! ―

-

point.01

お手軽分散投資

ETFを通じて、数百、数千の株や債券に、幅広く分散投資が可能です。

1銘柄でリスク分散を行うことができ、長期投資にピッタリです。 -

point.02

保有コストが低い

一般的に、米国ETFは投資信託と比較し、保有コスト(信託報酬)が低く設定されています。例えばS&P500連動型では、投資信託は最低でも0.09%/年程度(2023/7/14時点調べ)なのに対し、米国ETFは0.03%/年程度と、1/3の保有コストで運用することができます。

-

point.03

積立&

好きなタイミングで売買「米株積立」で、コツコツ資産形成ができる一方、リアルタイムでの取引が可能です。買い増しなどポートフォリオの見直しの際、株価を確認しながら取引ができます。

― なぜこのラインナップ? ―

資産形成の「王道」銘柄を厳選

米国経済の成長性を享受でき、かつ様々な相場環境に対応することができる、「王道」銘柄を厳選いたしました。世界中で選ばれている銘柄での資産形成を、買付手数料無料で行うことができます。

幅広い投資先それぞれの人気銘柄を厳選

その時の相場環境によって、資産クラス(株式、債券、コモディティなど)によるパフォーマンスは様々です。株式投資だけでなく、債券やコモディティ、不動産など、幅広い投資先をポートフォリオに組み込んでおくことで、様々な相場環境に対応できます。

低コストETFを多く厳選

保有コストが投資信託と比較して低い米国ETFですが、その中でもコストの低い銘柄を多く厳選しています。株価の動きを予測することは困難ですが、取引や保有に掛かるコストはある程度予測できます。銘柄選定の際には、必ず確認しましょう。

line up

― 銘柄一覧 ―

※対象の10銘柄は2023/7/14時点の情報となります。今後変更となる可能性がありますので、その際は当社WEBサイトにてご案内いたします。

値上がり・配当利回り重視!

株式関連ETF

#01

- 全世界株

- 値上がり期待

- 幅広く分散

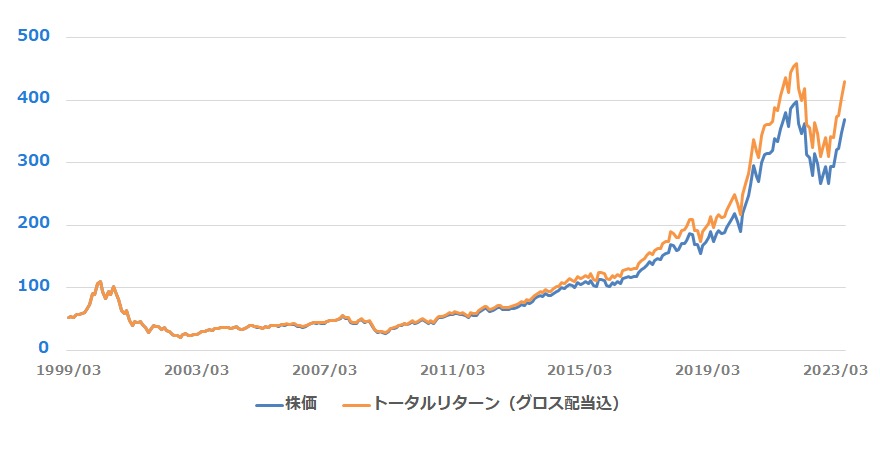

バンガード トータル ワールド ストックETF

ティッカー:VT

- 最低購入価格

- 14,000円

- 経費率(1年)

- 0.07%

- 配当利回り

- 2.06%

- 値上がり期待

- ★★★★★

- 配当利回り

- ★★★★★

- 株価の安定性

- ★★★★★

- 概要とコメント2023年7月14日更新

-

この銘柄の概要

この銘柄だけで、全世界の株式に分散投資ができます。米国だけでなく、欧州やアジアなど、幅広く分散投資したい場合にピッタリの銘柄です。SBI・Vシリーズ「SBI-SBI・V・全世界株式インデックス・ファンド」はこの銘柄を主要投資対象としています。

投資情報部 榮のコメント

世界の上場株式を時価総額の大きさに応じて保有するETFで、1つのETFで世界中の主要な株式を保有できるイメージです。2023年5月末のポートフォリオは、北米株が63%を占めるほか、日本、英国、中国、カナダ、フランスなど47ヵ国の株式に投資します。過去1年の上昇率は11.3%とS&P500指数の14.6%を下回りました。米国外の市場が米国株に劣後したことに加え、ドル高で海外株の評価が低下した影響も含みます。主力投資先の米国市場の回復を受けて2022年10月を底に上昇基調です。米国ではインフレが沈静化のトレンドを示していることを受けて政策金利引き上げの終了が意識され、PER(株価収益率)が回復してきました。さらに、4月頃より経済指標が市場予想を上回る傾向が強まり、AIの普及が市場の妥当PERを押し上げるとのシナリオも出て、株価の上昇につながっています。5月末のポートフォリオの平均PER(実績)は16.3倍です。

#02

- 全世界株

- 値上がり期待

- 幅広く分散

バンガード トータルストックマーケットETF

ティッカー:VTI

- 最低購入価格

- 32,000円

- 経費率(1年)

- 0.03%

- 配当利回り

- 1.53%

- 値上がり期待

- ★★★★★

- 配当利回り

- ★★★★★

- 株価の安定性

- ★★★★★

- 概要とコメント2023年7月14日更新

-

この銘柄の概要

この銘柄だけで、米国に上場する株式のほぼすべてに分散投資をすることができます。大型株だけでなく、中型・小型株にも分散投資をすることができます。SBI・Vシリーズ「SBI-SBI・V・全米株式インデックス・ファンド」はこの銘柄を主要投資対象としています。

投資情報部 榮のコメント

当ETFは米国上場企業を大型株から、中型株、小型株まで幅広く保有して、米国株式市場全体を保有できるイメージです。過去1年間の騰落率は、大型株中心のS&P500指数が14.6%上昇、小型株指数のラッセル2000指数は8.1%の上昇にとどまり、同ETFは14.0%の上昇でした。2022年10月を底に上昇基調となっています。米国ではインフレが沈静化のトレンドを示していることを受けて政策金利引き上げの終了が意識され、PER(株価収益率)が回復してきました。4月頃より経済指標が市場予想を上回る傾向が強まり、AIの普及が市場の妥当PERを押し上げるとのシナリオも出て、株価の上昇につながっています。

#03

- S&P500

- 値上がり期待

- 米国主要銘柄

バンガード S&P 500 ETF

ティッカー:VOO

- 最低購入価格

- 59,000円

- 経費率(1年)

- 0.03%

- 配当利回り

- 1.54%

- 値上がり期待

- ★★★★★

- 配当利回り

- ★★★★★

- 株価の安定性

- ★★★★★

- 概要とコメント2023年7月14日更新

-

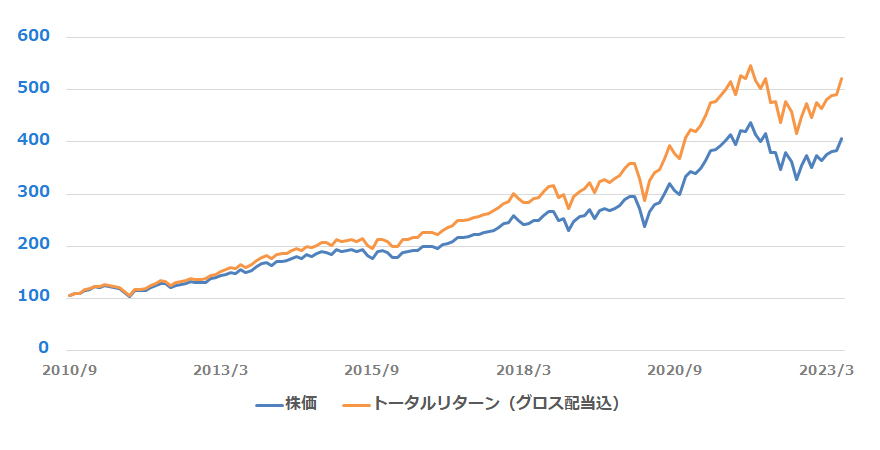

この銘柄の概要

米国を代表する大型株500銘柄で構成された指数である、S&P500に連動した値動きを目指します。アップルやマイクロソフト、アマゾン、テスラなど、米国市場を牽引する銘柄に分散投資をすることができます。SBI証券でも人気のファンド「SBI-SBI・V・S&P500インデックス・ファンド」はこの銘柄を主要投資対象としています。

投資情報部 榮のコメント

S&P500指数に連動するETFです。S&P500指数は米国市場を代表する株価指数で、メディアで毎日報道されるため、値動きをフォローしやすいETFと言えるでしょう。過去1年、過去3ヵ月の騰落率は、それぞれ15.1%、9.2%の上昇で、S&P500指数のパフォーマンスを上回っています。米国ではインフレが沈静化のトレンドを示していることで政策金利引き上げの終了が意識されてPER(株価収益率)が回復してきました。4月頃より経済指標が市場予想を上回る傾向が強まり、AIの普及が市場の妥当PERを押し上げるとのシナリオも出て、株価の上昇につながっています。

#04

- ハイテク株

- 値上がり期待

インベスコ QQQ トラスト シリーズ1 ETF

ティッカー:QQQ

- 最低購入価格

- 53,000円

- 経費率(1年)

- 0.20%

- 配当利回り

- 0.59%

- 値上がり期待

- ★★★★★

- 配当利回り

- ★★★★★

- 株価の安定性

- ★★★★★

- 概要とコメント2023年7月14日更新

-

この銘柄の概要

NASDAQに上場する、金融セクターを除いた時価総額上位100社で構成された指数である、NASDAQ100に連動した値動きを目指します。S&P500と比較し、アップルやマイクロソフト、アマゾン、テスラなどの構成比率が高く、ハイテク企業の成長をより享受することができます。

投資情報部 榮のコメント

テクノロジー企業を多く含むナスダック市場の主要企業からなる「ナスダック100指数」への連動を目指す投資家の人気が高いETFです。6月27日時点の組入上位銘柄は、マイクロソフト12.9%、アップル12.4%、エヌビディア7.0%、アマゾンドットコム6.9%、メタプラットフォームズ4.3%などとなっています。ファンド評価会社リッパーが、過去15年で最もパフォーマンスが良い大型成長株ファンド(332ファンド中)と評価、また、米国で2番目に出来高が多いETFとなっています(2023年3月末時点)。過去1年の騰落率は28.4%上昇と、S&P500指数の14.6%を大幅に上回っています。インフレ沈静化やAIによる成長期待の高まりを受けてPERの回復が顕著です。

なお、ナスダック100指数の日々のパオフォーマンスの3倍を目指すプロシェア ウルトラプロ QQQ ETF(TQQQ)、同マイナス3倍を目指すプロシェア ウルトラプロ ショート QQQ ETF(SQQQ)も昨年より取り扱いが始まっています。

#05

- 米国高配当株

- 配当利回り

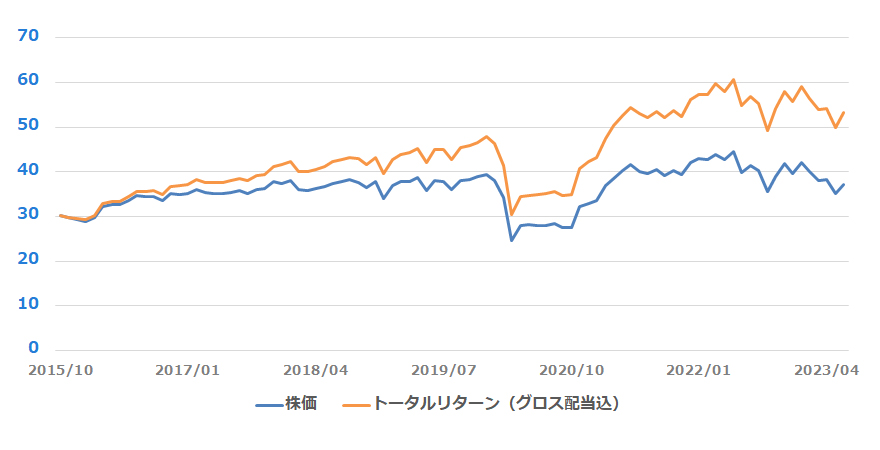

SPDRポートフォリオS&P 500高配当株式ETF

ティッカー:SPYD

- 最低購入価格

- 5,400円

- 経費率(1年)

- 0.07%

- 配当利回り

- 4.82%

- 値上がり期待

- ★★★★★

- 配当利回り

- ★★★★★

- 株価の安定性

- ★★★★★

- 概要とコメント2023年7月14日更新

-

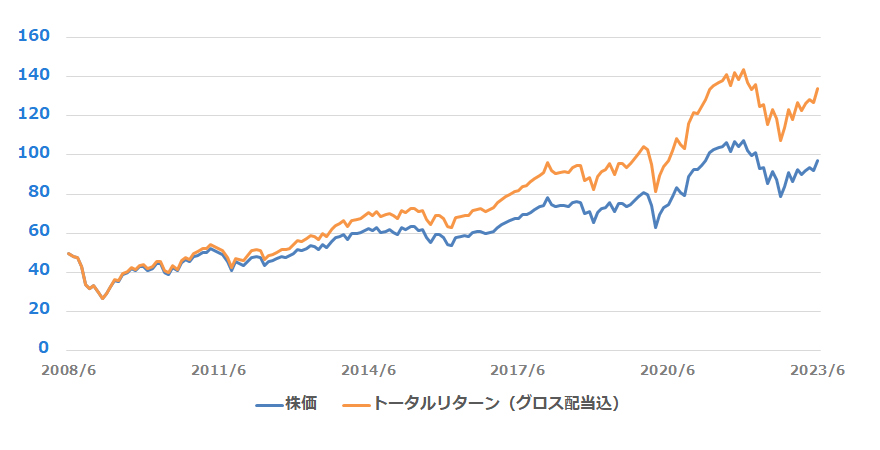

この銘柄の概要

高い配当利回りと、最低購入金額の低さが人気の銘柄で、最低購入金額の低さから定期買付サービスとの相性も抜群です。金融や不動産など景気敏感株が多く組み入れられていることから景気変動の影響を受けやすい一面がありますが、定期買付サービスによる投資タイミングの分散により、値動きの影響を抑える効果が期待できます。

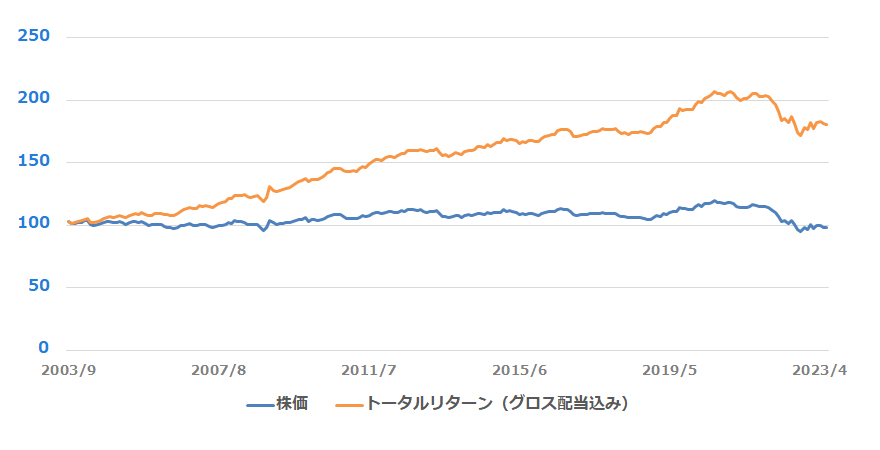

投資情報部 榮のコメント

S&P500指数構成銘柄のうち、配当利回りが高い銘柄を組み入れたETFです。組入上位業種は、不動産22.8%、金融17.5%、公益事業14.2%、一般消費財・サービス9.8%、生活必需品8.0%です(6月27日時点)。2022年の相場調整局面では、配当利回りが高いことによるディフェンシブ性を発揮しましたが、2022年10月を底に相場が上昇基調に転じてからは市場平均を劣後することが多くなりました。さらに、2023年4月頃より経済指標が市場予想より良好となるケースが増え、大手テクノロジー銘柄を中心とする成長企業が物色された局面で市場平均に大きく割り負けました。過去1年の騰落率はS&P500指数が14.6%の上昇に対して同ETFは9.1%の下落となっています。

#06

- 情報技術セクター

- ハイテク株

- 値上がり期待

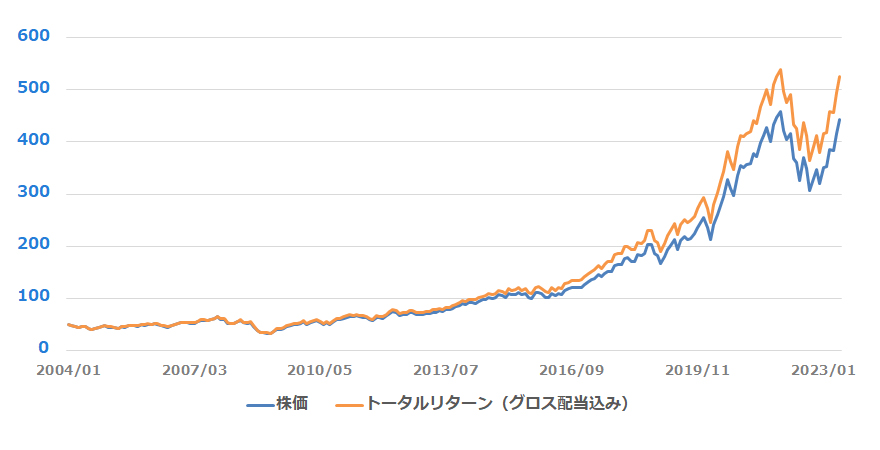

バンガード 米国情報技術セクター ETF

ティッカー:VGT

- 最低購入価格

- 64,000円

- 経費率(1年)

- 0.10%

- 配当利回り

- 0.71%

- 値上がり期待

- ★★★★★

- 配当利回り

- ★★★★★

- 株価の安定性

- ★★★★★

- 概要とコメント2023年7月14日更新

-

この銘柄の概要

情報技術セクターの大型株、中型株、小型株で構成された銘柄です。アップルやマイクロソフトなど、成長著しい情報技術セクターの大型企業で占められる上位10銘柄だけで、構成銘柄全体の50%を占めており、分散投資をしつつもハイテク株に重きを置きたい方にピッタリです。

投資情報部 榮のコメント

米国のIT企業に投資するETFで、電子機器、半導体、ソフトウェアの企業が多く占めます。成長企業が多く含まれるため、組入銘柄の投資指標(時価総額による加重平均)はEPS成長率(過去5年の平均)が26.2%、ROEが39.2%と高く、これにともなって実績PERは32.5倍と市場平均よりもかなり高くなっています(2023年5月末)。米国ではインフレが沈静化のトレンドを示していることで政策金利引き上げの終了が意識されてPER(株価収益率)が回復してきました。4月頃より経済指標が市場予想を上回る傾向が強まり、エヌビディアが2-4月期の決算を発表した後にはAIの普及が市場の妥当PERを押し上げるとのシナリオも出て、株価の上昇につながっています。同ETFの過去1年の上昇率は31.3%に達します。

#07

- 新興国株

- 値上がり期待

ウィズダムツリー インド株収益ファンド

ティッカー:EPI

- 最低購入価格

- 5,100円

- 経費率(1年)

- 0.84%

- 配当利回り

- 0.17%

- 値上がり期待

- ★★★★★

- 配当利回り

- ★★★★★

- 株価の安定性

- ★★★★★

- 概要とコメント2023年7月14日更新

-

この銘柄の概要

インド企業の中で、企業収益に基づき選ばれた銘柄が、収益に基づいた比率で組み入れられているETFです。経済成長が最も見込まれる国の一つであるインドの中で、しっかり利益を出している企業に分散投資をすることができます。

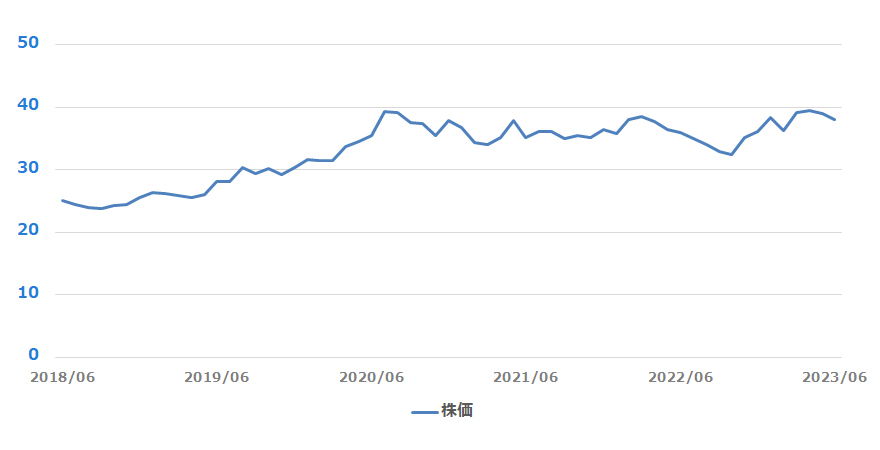

投資情報部 榮のコメント

インドの主要株に投資するETFで、組入比率について利益額を基準に決めるファンダメンタルズ重視のファンドです。インドの代表的株価指数のセンセックス指数は、過去1年間で20.5%の上昇と、米国のS&P500指数の14.6%上昇を上回り、インド株市場のパフォーマンスは国際比較でも好調なグループに属します。同ETFの過去1年間の騰落率は16.3%の上昇でした。インドは中国を抜いて人口世界一となって注目を集めています。インドの実質GDPは2023年に前年比5.9%増、2024年は同6.3%増と順調な成長が続く予想です(IMFの世界経済見通し、2023年4月)。世界景気の鈍化が進む中では、高い経済成長が注目されやすく、引き続き相対的に堅調な値動きが期待できそうです。

穏やかな値動き&配当が魅力!

債券関連ETF

#08

- 全米債券

- 穏やかな値動き

- 幅広く分散

iシェアーズ コア 米国総合債券市場 ETF

ティッカー:AGG

- 最低購入価格

- 15,000円

- 経費率(1年)

- 0.03%

- 配当利回り

- 2.77%

- 値上がり期待

- ★★★★★

- 配当利回り

- ★★★★★

- 株価の安定性

- ★★★★★

- 概要とコメント2023年7月14日更新

-

この銘柄の概要

米国の投資適格債券市場全体に分散投資をすることができます。債券は株式と比べて値動きや配当利回りが安定しており、「守りの資産運用」には適した商品とされています。また、この銘柄は毎月配当があることも特徴となっています。投資信託の、SBI・iシェアーズ・米国バランス(2資産均等型)(愛称:まるっと米国)はこの銘柄を投資対象としています。

投資情報部 榮のコメント

米国の債券価格の動きが反映されるETFです。2022年の米10年国債利回りは、インフレの高進、FRBの積極利上げへの転換を受けて上昇ピッチが上がり、2022年9月下旬には4%台を付けました。一方、その後はインフレ沈静化のトレンドが出たことから利回りはピークアウトして3%台後半を中心に推移しています。3月に銀行破綻が起きた際に利回りは急速に低下しましたが、その後想定以上に堅調な経済指標が続いて利回りは戻り歩調となっています。足もとでは経済の堅調を受けてFRB(米連邦準備制度理事会)が追加利上げの必要性を訴えていることも金利上昇を刺激になっています。金利上昇は債券価格の下落を意味しますので、同ETFの過去1年間の騰落率は2.7%の下落です。

他資産の急落に備える!

コモディティ・不動産関連ETF

#09

- 金

- 安定した値動き

- インフレ耐性

SPDRゴールド ミニシェアーズ トラスト

ティッカー:GLDM

- 最低購入価格

- 5,500円

- 経費率(1年)

- 0.10%

- 配当利回り

- 0.00%

- 値上がり期待

- ★★★★★

- 配当利回り

- ★★★★★

- 株価の安定性

- ★★★★★

- 概要とコメント2023年7月14日更新

-

この銘柄の概要

現物では高価な金を、株のようにリアルタイムで、比較的少額からポートフォリオに組み込むことができるのがこの銘柄の特徴です。金は、株や債券と比較し、インフレ時に価格変動が緩やかであることが特徴で、インフレ対策としてポートフォリオに組み込まれることの多い商品となります。

投資情報部 榮のコメント

当ETFが連動する金価格は、(1)金利動向(金利上昇は金価格にマイナスの傾向)、(2)インフレや地政学リスク(インフレ上昇、地政学リスクの上昇は金価格にプラスの傾向)、(3)通貨代替需要(ドル安は金価格にプラスの傾向)、(4)金の需要と供給、などが主な変動要因と言われます。昨年後半からの値動きは、2022年10月からインフレのピークアウトを受けた米10年国債利回りの反落を契機に上昇に転じ、その後は景気減速懸念を背景に上昇基調となりました。5月には銀行破綻の影響が懸念されて、2022年3月にロシアのウクライナ侵攻を背景とした史上最高値に迫る1トロイオンス2,062.99ドルを付けました。しかし、その後は米国経済が予想以上に堅調に推移していることから1トロイオンス1,900ドル近辺まで反落しています。同ETFの過去1年間の騰落率は4.9%の上昇です。

#10

- 米不動産

- 高配当

- インフレ耐性

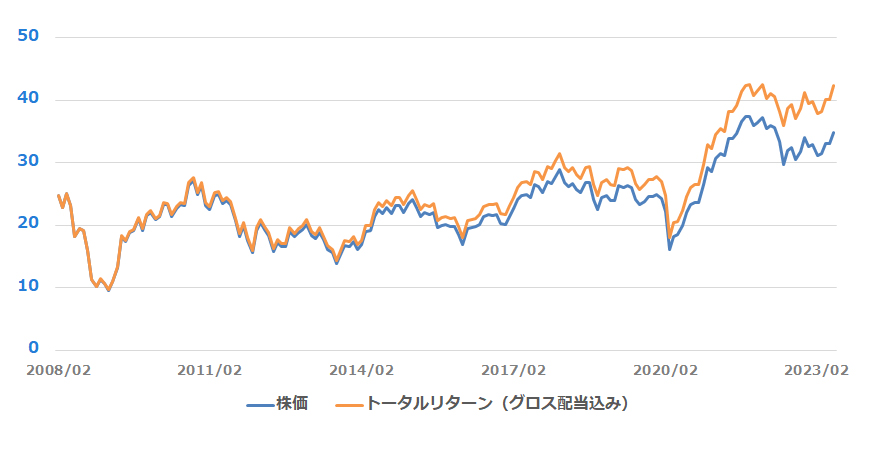

iシェアーズ 米国不動産 ETF

ティッカー:IYR

- 最低購入価格

- 13,000円

- 経費率(1年)

- 0.39%

- 配当利回り

- 2.93%

- 値上がり期待

- ★★★★★

- 配当利回り

- ★★★★★

- 株価の安定性

- ★★★★★

- 概要とコメント2023年7月14日更新

-

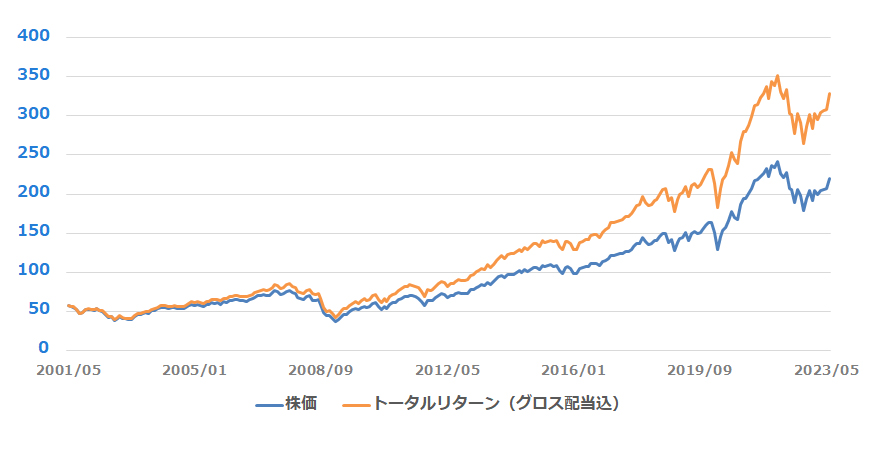

この銘柄の概要

米国のREIT(不動産投資信託)に分散投資をすることができる銘柄です。REITは、金同様にインフレ耐性があるとされているうえ、金とは異なり不動産の賃貸料を原資とした配当収入が期待できることが特徴です。インフレ対策は行いつつ、配当収入も狙いたい方にぜひご検討いただきたい銘柄です。

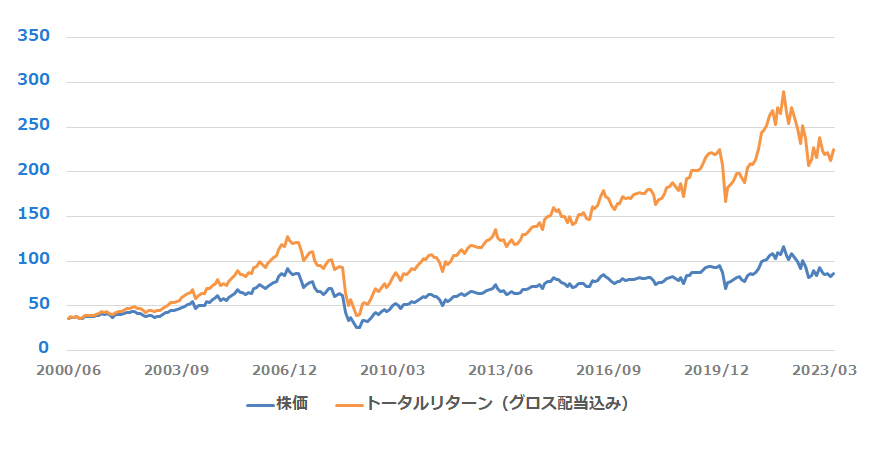

投資情報部 榮のコメント

不動産REIT(不動産投資信託)を保有するETFで、不動産賃貸収入を原資とする配当による「利回り証券」が主な性格ですが、保有する不動産の価値変化を反映する株式的な性格も有します。新型コロナのパンデミックに際してはオフィスやショッピングモールに対する需要減退が懸念されて一時大きく下落しました。その後経済再開が進むにつれて不動産価値に対する懸念は後退し、本来の「利回り証券」としての性格に戻りつつあります。株式と同様の2022年10月に底入れして回復基調にありました。しかし、2023年3月の銀行破綻は不動産市場への懸念を高めたため、景気指標の改善を背景に上昇基調となっている株式に対して、不動産への物色は手控えられているとみられます。銀行破綻の影響が不動産市場に広がらないと確認されれば、市場平均に対する劣後を埋める動きが期待できそうです。過去1年の騰落率は7.5%の下落です。

※紹介するトータルリターンのデータは過去の実績であり、将来の運用成果を保証または示唆するものではありません。

※各数値はBloombergより2023/6/29終値を基にSBI証券算出。

※1米ドル=145円として最低購入価格を算出。

※「値上がり期待」「配当利回り」「株価の安定性」の「★」の定義。値上がり期待:Bloombergより算出の過去3年リターンがそれぞれ、0%未満→★1、0%以上5%未満→★2、5%以上10%未満→★3、10%以上20%未満→★4、20%以上→★5

配当利回り:Bloombergより算出の12ヵ月配当利回りがそれぞれ、0%→★0、0%より上かつ1%未満→★1、1%以上1.5%未満→★2、1.5%以上2.0%未満→★3、2.0%以上3%未満→★4、3%以上→★5

株価の安定性:Bloombergより算出のボラティリティ(200日)がそれぞれ、18以上→★1、13以上18未満→★2、10以上13未満→★3、5以上10未満→★4、5未満→★5

select

― 最適なポートフォリオを探そう! ―

「100-年齢」の計算式での投資手法をご存知でしょうか。これは「100-年齢」の割合を株式等の比較的リスクの高い資産、「年齢」の割合を債券やコモディティ等の比較的リスクの低い資産へ配分したポートフォリオを、年齢に合った資産形成の参考にする、という考え方のことです。

こちらでは、SBI ETFセレクション対象の銘柄のみで構築するポートフォリオを、年代別にご紹介させていただきます。あくまで一例ですので、「もう少しリスクを取りたい」「配当金がたくさんもらえるようにしたい」など、皆さまの投資意向や目的に合わせて調整をしつつ、最適なポートフォリオを探してみましょう!

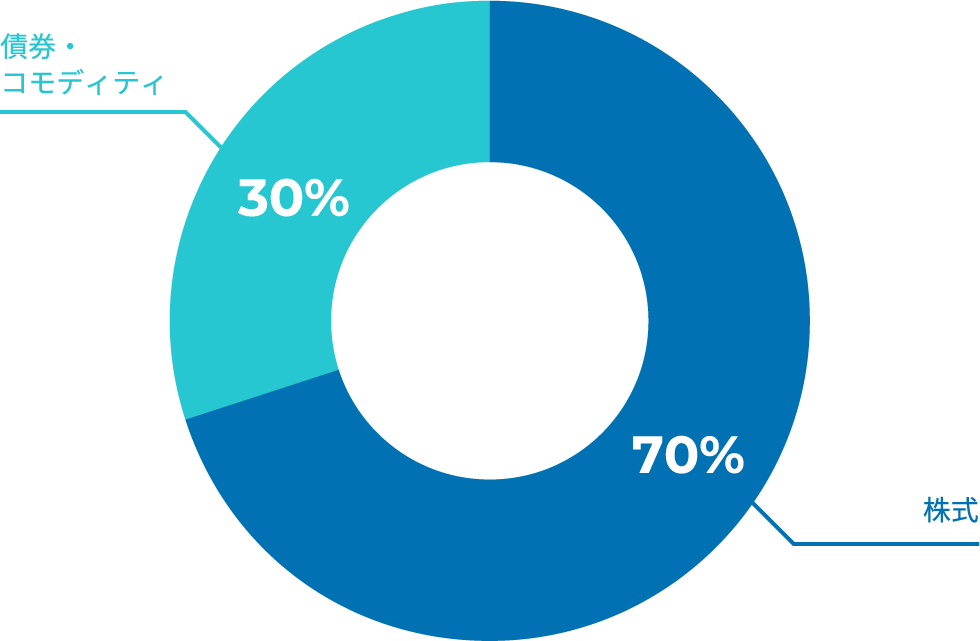

20代、30代のあなたに

老後生活までの長い時間を有効活用するため、特に長期保有による値上がりが期待できる株式を中心とした、

こちらのポートフォリオを参考にしてみてください。

- 株式…70%

- VT〈全世界株〉またはVTI〈全米株式〉…30%

- VOO〈S&P500〉またはQQQ〈NASDAQ100〉…20%

- EPI〈インド株〉またはVGT〈情報通信セクター〉…20%

- 債券(コモディティ)…30%

- AGG〈全米債券〉…25%

- GLDM〈金〉…5%

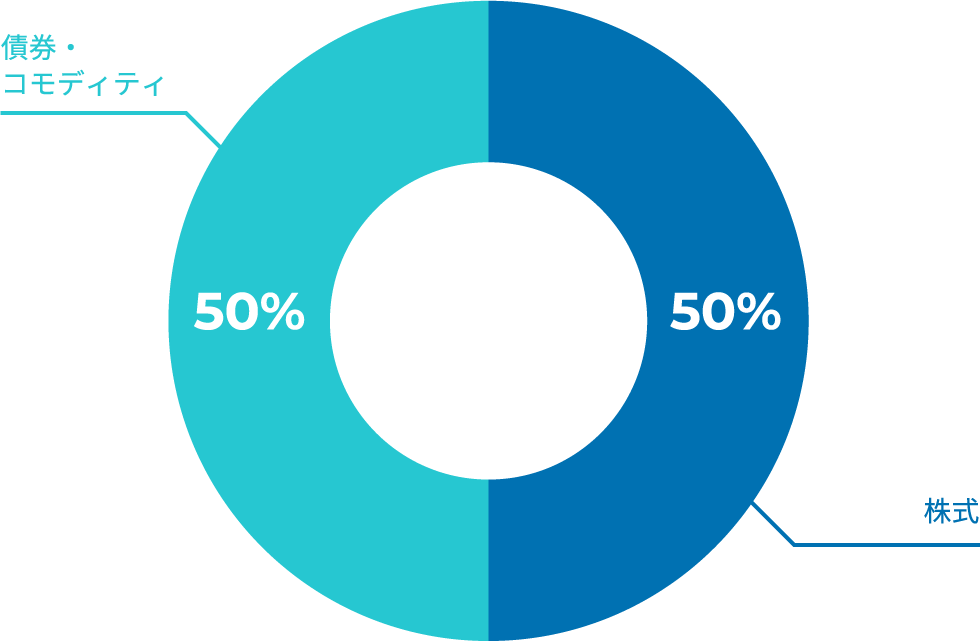

40代、50代のあなたに

まだまだ値上がりを追求しつつも、少しずつ債券の割合を増やしてバランスをとったこちらのポートフォリオを参考にしてみてください。

- 株式…50%

- VT〈全世界株〉またはVTI〈全米株式〉…20%

- VOO〈S&P500〉またはQQQ〈NASDAQ100〉…20%

- SPYD〈米国高配当株〉またはIYR〈米REIT〉…10%

- 債券(コモディティ)…50%

- AGG〈全米債券〉…45%

- GLDM〈金〉…5%

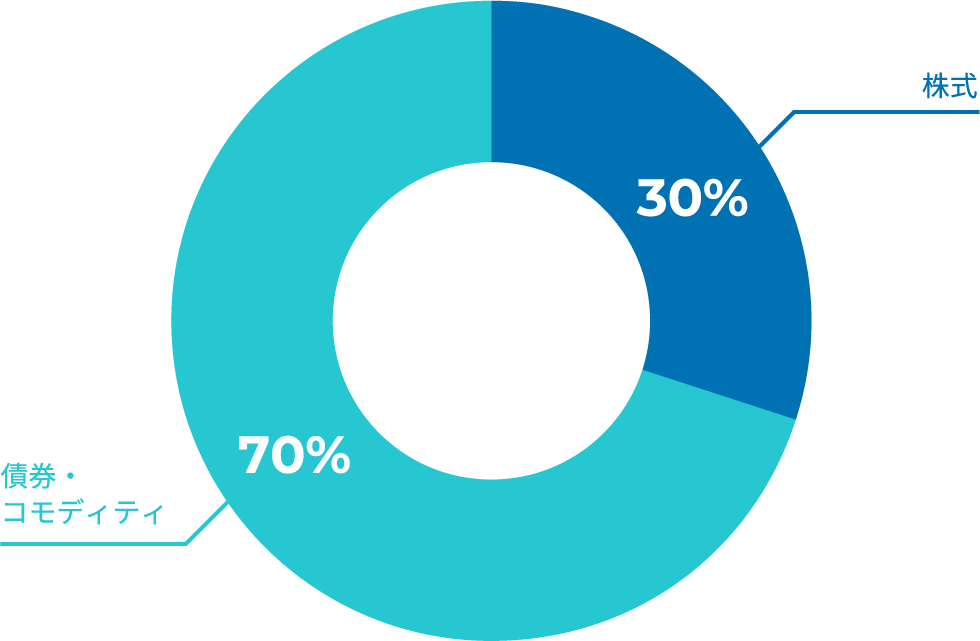

60代~のあなたに

安定的な収入が見込みにくい方も多くなることから、値動きが安定したポートフォリオで、「資産を減らさない」ことへの意識が特に重要です。債券の割合をさらに増やした、こちらのポートフォリオを参考にしてみてください。

- 株式…30%

- VT〈全世界株〉またはVTI〈全米株式〉…20%

- SPYD〈米国高配当株〉またはIYR〈米REIT〉…10%

- 債券(コモディティ)…70%

- AGG〈全米債券〉…65%

- GLDM〈金〉…5%

pick up

― ピックアップ ―

2022.7.14

- 投資情報

2022.4.13

- お知らせ

2022.3.31

- ご注意事項

2022.3.31

- 初心者向け

- マニュアル

2022.3.31

- 初心者・経験者向け

- 動画セミナー

2022.3.31

- サービス

- 積立

2022.3.31

- サービス

- アプリ

ご注意事項

〈手数料等およびリスク情報について〉

外国株式のお取引にあたっては、所定の手数料がかかります(手数料はお客さまの取引コース、取引チャネルや外国有価証券市場等により異なることから記載しておりません)。外国株式の取引は、株価や為替市場の変動等により損失が生じるおそれがあります。詳しくは、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示![]() 、または上場有価証券等書面をご確認ください。

、または上場有価証券等書面をご確認ください。

〈レバレッジ型・インバース型 ETF等(ETN含む)について〉

レバレッジ型・インバース型 ETF等(ETN含む)は、主に短期売買により利益を得ることを目的とした商品です。レバレッジ指標の上昇率・下落率は、2営業日以上の期間の場合、同期間の原指数の上昇率・下落率のレバレッジ倍(又はマイナスのレバレッジ倍)とは通常一致せず、それが長期にわたり継続することにより、期待した投資成果が得られないおそれがあります。上記の理由から、一般的に長期間の投資には向かず、比較的短期間の市況の値動きを捉えるための投資に向いている金融商品といえます。投資経験があまりない個人投資家の方が資産形成のためにこうしたETF等を投資対象とする際には、取引の仕組みや内容を十分理解し、取引に伴うリスク・コストを十分に認識することが重要です。レバレッジ型・インバース型 ETF等に係る商品の特性とリスクについてはこちらのリーフレットをあわせてご確認ください。

免責事項・注意事項

本ページでご紹介する個別銘柄及び各情報は、投資の勧誘や個別銘柄の売買を推奨するものではありません。また、投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。