最短5分で入力完了!

証券総合口座をお持ちでない方

口座開設はこちら

最短1分で入力完了!

証券総合口座をお持ちの方

商品先物口座開設はこちら

お米はいわずと知れた日本人の主食です。

そんなお米の価格が動く要因をご説明します。

主に需要と供給のバランスによりお米の価格が変動するよ。

お米がほしい人がたくさんいるのに供給できるお米が少ないと価格は上がる、お米がたくさんとれて余ってしまうと価格は下がる傾向にあるよ。

例えば、猛暑でお米の品質が下がり流通量が減ってしまったり、インバウンド需要などによりお米を欲しい人が増えると価格が上がる要因になるね。

「堂島コメ平均」は愛称で、正式名称は「米穀指数」(べいこくしすう)といいます。

代表的な株価指数先物である日経225先物やNYダウ先物は対象の指標が分かりやすいですが、

「堂島コメ平均」は何を対象に取引されるのでしょうか。

「堂島コメ平均」は、日本全国の主食用コメの平均価格(平均米価)を指数化したものを将来価格の指標にしています。

北海道から九州まで100を超える産地品種銘柄の価格を平均化しているので、どの地域の業者でも参加しやすく、

現物の受渡しがないので流動性も向上し、安心して投資できる設計になっています。

堂島コメ平均 (米穀指数)

(堂島取引所のWEBサイト)

「堂島コメ平均」は堂島取引所に上場する商品先物取引の商品の1つです。

商品先物取引とは、原油や金、お米などの「商品」を「将来の定められた時点において、

あらかじめ決められた価格で売買することを約束する」先物取引の一種です。

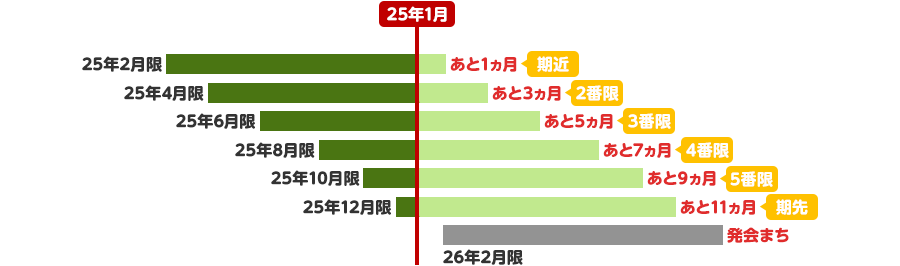

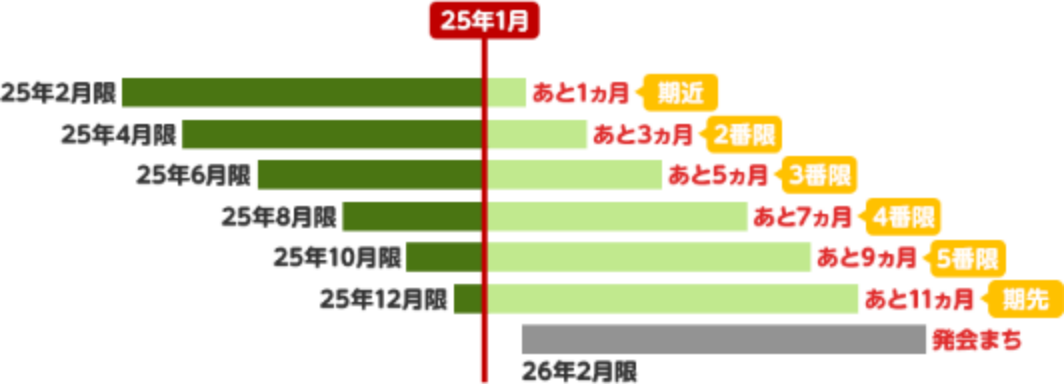

限月(げんげつ)とは、建玉(たてぎょく)を決済しなければいけない期限のことです。

「堂島コメ平均」は、12ヵ月以内の偶数月(2月限、4月限、6月限、8月限、10月限、12月限)が限月として設定されており、途中で反対売買せずに満期日まで建玉を保有していた場合には、満期日における最終決済数値で清算されます。

日経平均などの株価指数先物と同じく、「満期日に決済」されるか、「満期日までに反対売買」することが可能です。

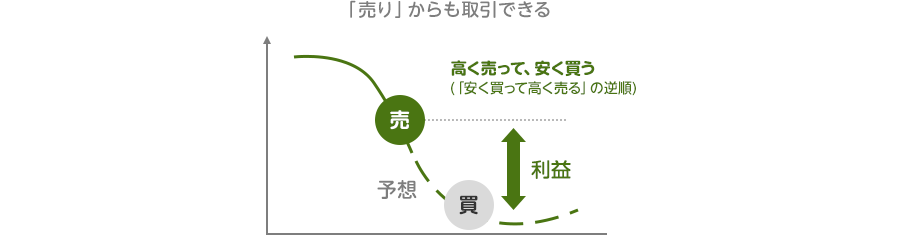

お米の価格が上昇すると予想するときは「買い」から、下落すると予想するときは「売り」から取引することが可能です。

「買いまたは売りを約束した時点の価格」と「決済時点での価格」の売買によって発生した損益(差額)を受渡する差金決済取引なので、株取引のように現物の受渡はありません。

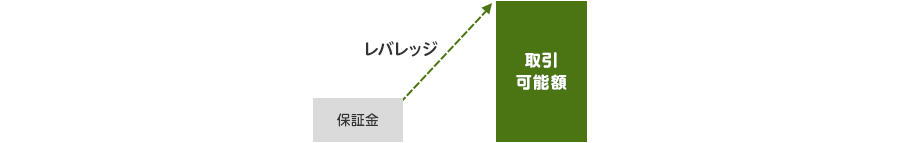

取引をするには担保として預ける「証拠金」※が必要になります。

「堂島コメ平均」の場合、証拠金の数十倍程度の額の取引を行うことができるため、効率の良い資産運用が可能です(レバレッジ効果)

※最新の証拠金はこちらからご確認ください。

「堂島コメ平均」の取引単位は?

1取引単位(枚)あたり・・・50俵!

1俵60キロなので、なんと3トンもの取引になるよ。

呼値(よびね)の単位は1俵あたり10円だよ。

商品についての詳しい内容は

サービス概要をご参照ください。

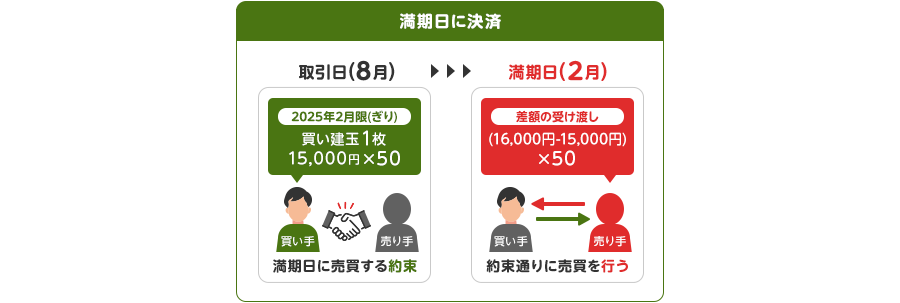

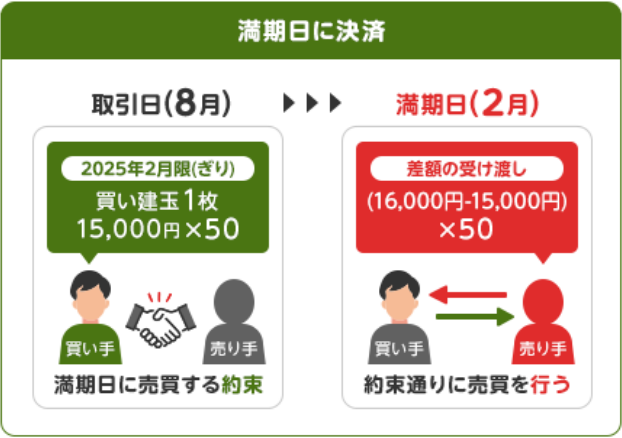

8月に翌年2月限の買い建玉を15,000円で1枚買付し、2月の満期まで保有し最終決済数値16,000円で決済

決済価格(16,000円)ー 買付価格(15,000円)= 利益(1,000円)

利益(1,000円)× 取引単位(50俵)× 枚数(1枚)= 5万円の利益

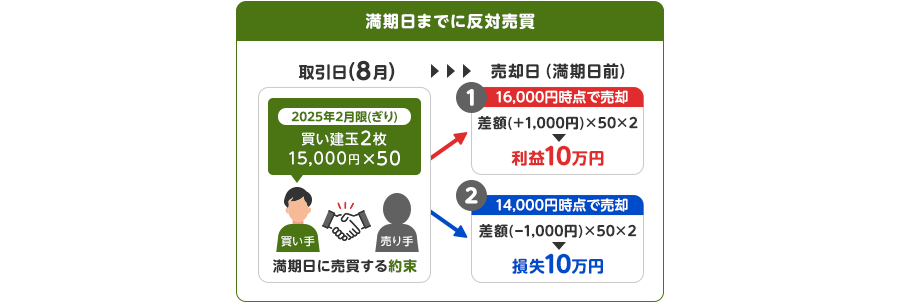

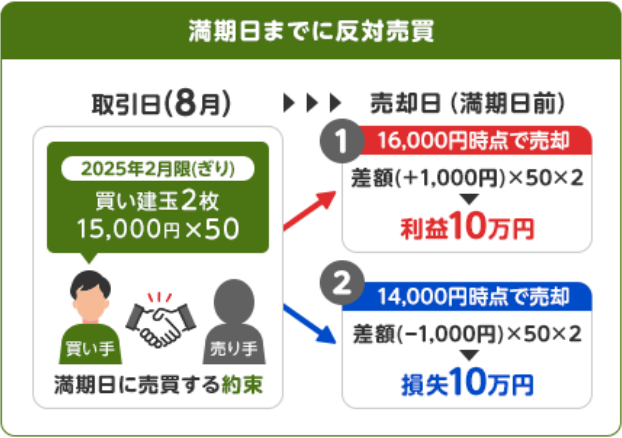

8月に翌年2月限の買い建玉を15,000円で2枚買付し、2月の満期前に転売(売り決済)

①決済価格(16,000円)ー 買付価格(15,000円)= 利益(1,000円)

利益(1,000円)× 取引単位(50俵)× 枚数(2枚)= 10万円の利益

②決済価格(14,000円)ー 買付価格(15,000円)= 損失(1,000円)

損失(1,000円)× 取引単位(50俵)× 枚数(2枚)= 10万円の損失

「堂島コメ平均」は日中取引のみ

8:45~15:45

1枚あたり手数料330円(税込)

手数料以外のコストはかかりません。

証拠金維持率90%を下回るとロスカットが発生し、お客さまの建玉はすべて強制決済されます。

追証は80%未満のため、ロスカットが先に発生するので基本的には発生しませんが、市場の状況によっては決済ができず、証拠金以上の損失が発生する場合がありますのでご注意ください。

建玉とは、新規取引が成立したあとに反対売買されずに残っている未決済のポジションのことです。

新規買いしたものは「買い建玉」、新規売りしたものは「売り建玉」といいます。

新規注文は、ポジション(建玉)を建てるための注文です。

価格が上がると思うときは新規買い、下がると思うときは新規売り注文を出します。

仕切注文は、ポジション(建玉)を手仕舞いする為の注文です。

株の信用取引や指数先物取引でいう決済注文のことです。

仕切注文を出すことにより利益や損失が確定します。

世界初の先物取引市場は、日本で生まれたことをご存じでしょうか。

1730年八代将軍徳川吉宗の治世のもと、堂島米市場として世界初の先物取引市場が開始されました。

米国で最も歴史が古い商品取引所であり、世界最大規模の先物市場を有するCBOT(シカゴ商品取引所)は、大阪堂島市場をモデルに整備されたと言われています。

そんな歴史ある堂島取引所のコメ先物が復活することは、世界からも注目される歴史的な出来事です。

最短5分で入力完了!

証券総合口座をお持ちでない方

口座開設はこちら

最短1分で入力完了!

証券総合口座をお持ちの方

商品先物口座開設はこちら

SBI証券の取扱商品は、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。なお、外国為替保証金取引(FX)にあたっては、金利、取引する通貨の価格変動やスワップポイントの支払い等により投資元本を上回る損失を被るリスクがあります。また、必要保証金は個人の場合は取引額の4%(レバレッジ最大25倍)、法人の場合は当社所定の保証金率を取引額に乗じて得た金額となり、FX取引にかかる費用等(コスト)は買値と売値の差(スプレッド)になります。その他、各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。

SBI証券の証券総合口座の口座開設料・管理料は無料です。

商品先物取引のインターネットでの取引にあたっては、下記のとおり所定の手数料がかかります。

金(限日現金決済先物取引):片道1枚につき16.5円(税込)

銀(限日現金決済先物取引):片道1枚につき82.5円(税込)

白金(限日現金決済先物取引):片道1枚につき16.5円(税込)

堂島コメ平均(米穀指数先物取引):片道1枚につき330円(税込)

商品先物取引については、注文の成立後、その注文を解約すること(いわゆるクーリング・オフ)はできません。

詳しくは、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。