ドイチェ・ETF バランス・ファンドは、コストを抑えながら安定と成長のバランスが取れた資産運用を目指すことができるファンドです。投資信託の代表的な評価機関の一つであるLSEG 社から、ファンドのパフォーマンスが評価され最優秀ファンド賞を受賞いたしました。

LSEGリッパー・ファンド・アワードについてLSEGリッパー・ファンド・アワードは毎年、多くのファンドのリスク調整後リターンを比較し、評価期間中のパフォーマンスが一貫して優れているファンドと運用会社を表彰いたします。選定に際しては、「LipperLeaderRating(リッパー・リーダー・レーティング)システム」の中の「コンシスタント・リターン(収益一貫性)」を用い、評価期間3年、5年、10年でリスク調整後のパフォーマンスを測定いたします。評価対象となる分類ごとに、コンシスタント・リターンが最も高いファンドにLSEGリッパー・ファンド・アワードが贈られます。 詳しい情報は、https://www.lipperfundawards.comをご覧ください。LSEGLipper は、本資料に含まれるデータの正確 性・信頼性を確保するよう合理的な努力をしていますが、それらの正確性については保証しません。

こんな方におすすめのファンドです

こんな方におすすめのファンドです

シンプルで、合理的。

シンプルで、合理的。

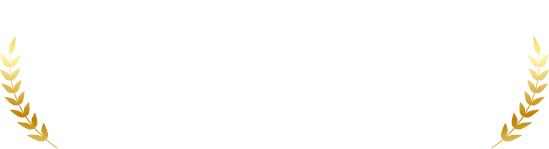

この1本で、世界に分散投資。

世界株式と世界債券の2資産に

均等投資します。

基準日:2025年5月末時点

※比率は純資産総額を100%として計算しております。

このファンドが選ばれる

このファンドが選ばれる

3つの理由

資産の分散

資産の分散

当ファンドは2つの資産に均等に分散投資することで、リスクを抑えながらも、長期的な経済成長の恩恵を取り込みます。

外部評価

外部評価

投資信託のパフォーマンスを評価する世界的機関「LSEG社」から、3年・5年の運用実績が高く評価されました。

低コスト

低コスト

当ファンドは、信託報酬が同カテゴリの中でも低めに設定されており、長期の資産形成に適したコスト構造となっています。

分散投資

下落に強く、成長も狙える。

分散投資の安心感。

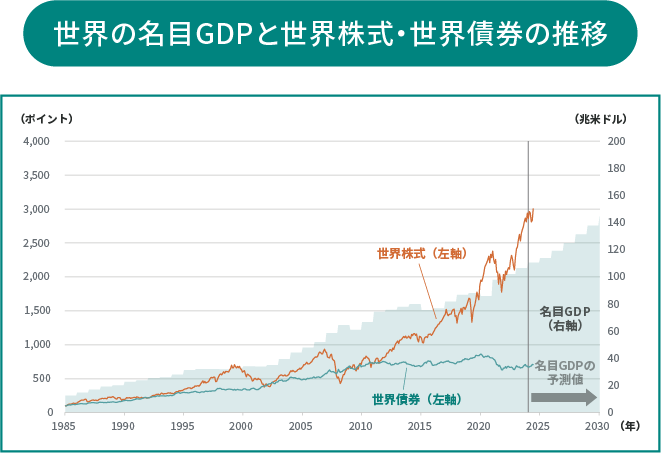

世界経済の拡大に伴い、世界株式は長期的に成長してきました。また、世界債券も緩やかではありますが安定的に成長しています。 当ファンドは、世界経済の恩恵を享受するための世界株式と、値動きを安定させるための世界債券に均等投資をすることで資産の成長を目指します。

期間:名目GDP 1985年~2030年(年次、2025年以降は国際通貨基金(IMF)の予測値)、世界株式・世界債券 1985年12月末~2025年5月末(月次)

世界株式と世界債券は1985年12月末を100として指数化

世界株式:MSCIワールド・インデックス、世界債券:ブルームバーグ・グローバル総合インデックス(ともにトータルリターン、米ドルベース)

出所:World Economic Outlook (April 2025)、各種資料を基にドイチェ・アセット・マネジメント(株)作成

※上記は過去のデータであり、将来の運用成果を示唆あるいは保証するものではありません。

なぜ、分散投資なのか?

― 長期投資を安心して続けるために ―

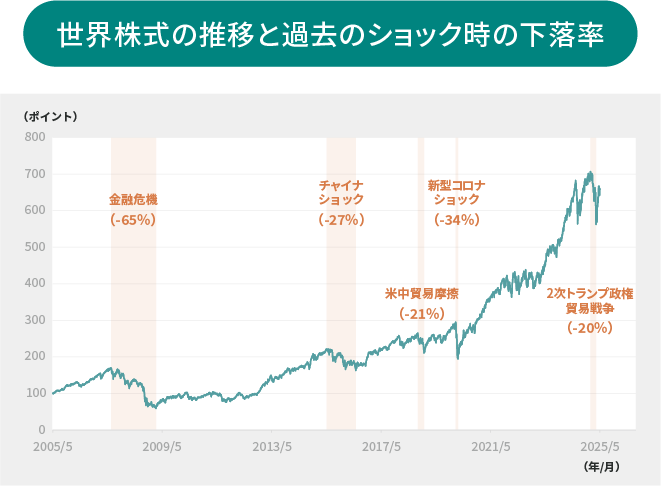

世界株式は、長期的には成長してきました。しかしその道のりには、リーマン・ショックやコロナショックなど、何度も急激な下落が起きているのも事実です。投資を始めたばかりの方にとって、こうした急変動は心理的にも厳しいもの。 だからこそ、「分散投資」でリスクを和らげる運用が重要なのです。債券など値動きの異なる資産を組み合わせることで、下落の影響を抑え、投資を“続けやすくする”効果が期待できます。

期間:2005年5月31日~2025年5月31日(日次)

世界株式は2005年5月31日を100として指数化

世界株式:MSCIワールド・インデックス(トータルリターン、円ベース)

出所:各種資料を基にドイチェ・アセット・マネジメント㈱が作成

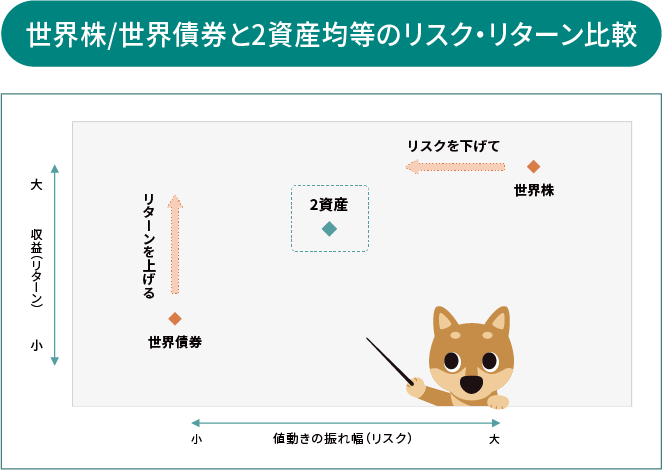

株だけでも、債券だけでもない。

「安定×成長」を両立するバランス型。

一般的に株式は他の資産と比較して高いリターンを狙えますが、値動きの振れ幅(リスク)が大きいという特徴があります。 一方で債券はリターンこそ低くなるものの、リスクが小さく、安定した値動きが特徴です。この2つの資産をあわせ持つことで、安定と成長のバランスが取れた運用成果が期待できます。

※上記はイメージ図であり、投資環境の変化等によっては、上記とは異なる可能性があります。

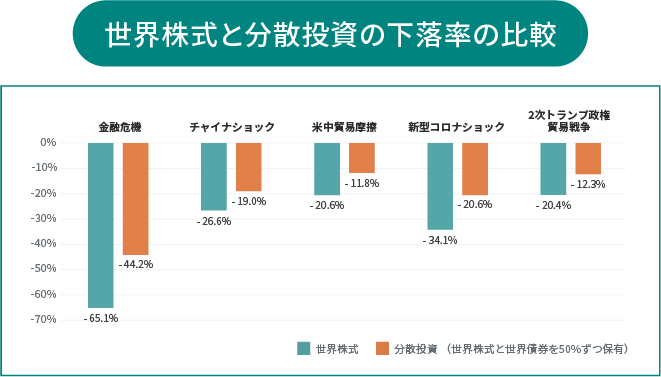

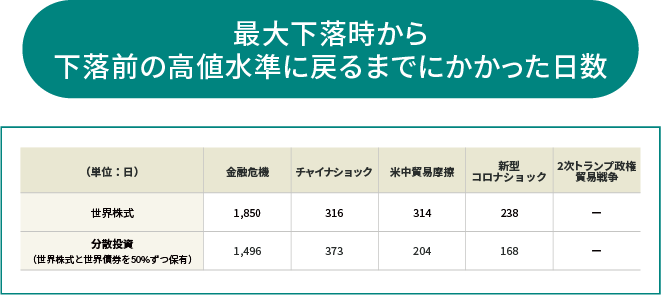

分散投資をすることで、

相場急落局面でも下落幅を抑制。

過去の急落局面では株式と債券に分散投資することで下落幅を抑制することができました。さらに、下落幅を抑えることにより、概ね短い日数で元の水準まで回復しています。

期間:2005年5月31日~2025年5月31日(日次)

世界株式:MSCIワールド・インデックス、世界債券:ブルームバーグ・グローバル総合インデックス(ともにトータルリターン、円ベース)

出所:各種資料を基にドイチェ・アセット・マネジメント㈱が作成

※上記は過去のデータであり、将来の運用成果を示唆あるいは保証するものではありません。

※上記は世界株式と世界債券の指数に均等配分し、月次でリバランスを行っているシミュレーションであり、当ファンドの運用成果ではございません。

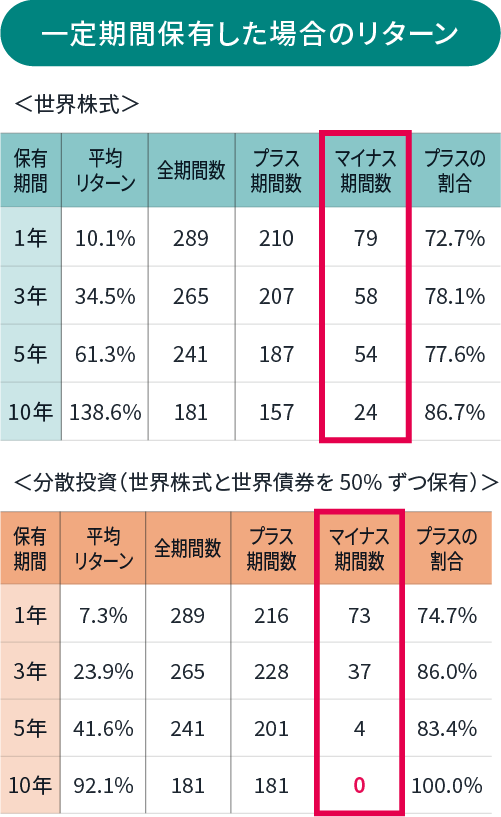

長期投資でも有効な分散投資

世界株式×世界債券の組み合わせで、

どの時期に始めても10年保有ならプラスの実績

一般的に投資期間が長くなるほど、運用成果は高くなるといわれています。世界株式に投資をした場合、投資期間が長くなるほど平均リターンが上昇することに加え、リターンがプラスになる割合も高まる結果となりましたが、リターンが必ずプラスになるというわけではありませんでした。一方で世界株式と債券に分散投資をした場合、世界株式のみで運用したケースと比較すると平均リターンは下がるものの、10年保有すればどの時期から投資を開始してもプラスリターンとなりました。長期の資産形成においてはリターンの高さだけではなく、マイナスリターンを避けることも重要な要素と考えます。

期間:2000年5月末~2025年5月末(月次)

世界株式:MSCI ワールド・インデックス、世界債券:ブルームバーグ・グローバル総合インデックス(ともにトータルリターン、円ベース)

出所:各種資料を基にドイチェ・アセット・マネジメント㈱が作成

※月次リターンを基に、1年、3年、5年、10年の期間のリターンを1ヵ月ずつずらして測定したもの

※上記は過去のデータであり、将来の運用成果を示唆あるいは保証するものではありません。

※上記は世界株式と世界債券の指数に均等配分し、月次でリバランスを行っているシミュレーションであり、当ファンドの運用成果ではございません。

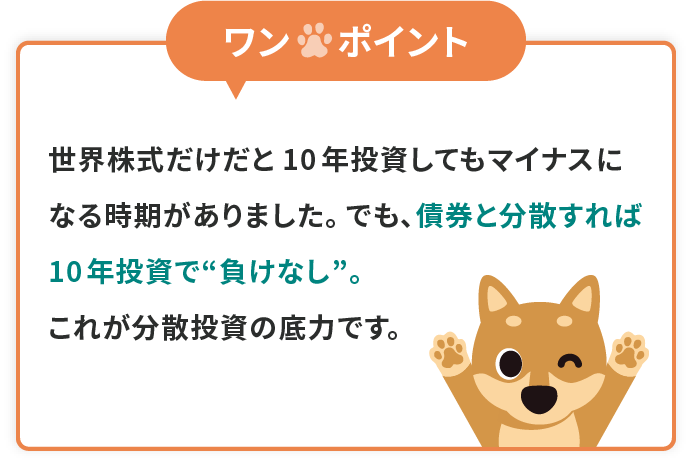

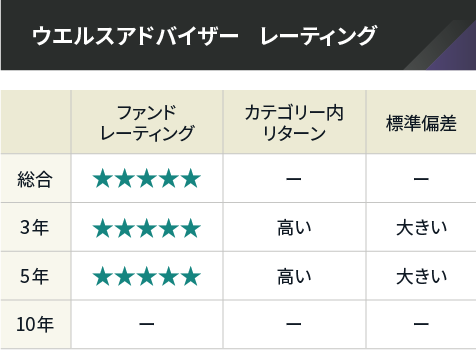

外部評価

第三者からの高評価。

“信頼されるファンド”という安心感。

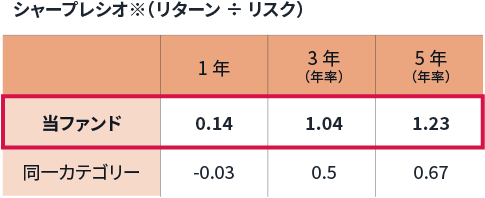

当ファンドは、安定と成長のバランスが取れた資産運用を目指すことができるファンドです。投資信託の代表的な評価機関の一つであるLSEG 社から最優秀ファンド賞を受賞しました。また、中立・客観的立場から金融情報を提供しているウエルスアドバイザー社の評価においても、当ファンドは最高評価の5つ星レーティングとなっております。類似カテゴリーに属するファンドと比較して良好なパフォーマンスを残していることが高い評価に繋がっております。

基準日:2025年5月末時点

※シャープレシオとは「その商品がどれだけ効率よく運用できているか」を測る指標です。リスク1単位あたりの超過リターン(リスクゼロでも得られるリターンを上回った超過収益)を測るもので、この数値が高いほどリスクを取ったことによって得られた超過リターンが高いこと(効率よく収益が得られたこと)を意味します。

■LSEGリッパー・ファンド・アワードについて LSEGリッパー・ファンド・アワードは毎年、多くのファンドのリスク調整後リターンを比較し、評価期間中のパフォーマンスが一貫して優 れているファンドと運用会社を表彰いたします。選定に際しては、「LipperLeaderRating(リッパー・リーダー・レーティング)システム」の中の「コンシスタント・リターン(収益一貫性)」を用い、評価期間3年、5年、10年でリスク調整後のパフォーマンスを測定いたします。評価対象となる分類ごとに、コンシスタント・リターンが最も高いファンドにLSEGリッパー・ファンド・アワードが贈られます。 詳しい情報は、https://www.lipperfundawards.comをご覧ください(外部サイトに遷移します。)。LSEGLipperは、本資料に含まれるデータの正確性・信頼性を確保するよう合理的な努力をしていますが、それらの正確性については保証しません。

■ウエルスアドバイザーのレーティング情報は過去のパフォーマンスに基づくものであり、将来のパフォーマンスを保証するものではありません。また、ウエルスアドバイザー株式会社が信頼できると判断したデータにより作成しましたが、その正確性、安全性等について、保証するものではありません。

著作権、知的所有権等一切の権利はウエルスアドバイザー株式会社に帰属し、許可なく複製、転載、引用することを禁じます。

ウエルスアドバイザーのカテゴリー:安定成長

出所(レーティング、リターン、シャープレシオ):ウエルスアドバイザー株式会社の情報を基にドイチェ・アセット・マネジメント㈱が作成

※上記は過去のデータであり、将来の運用成果を示唆あるいは保証するものではありません。

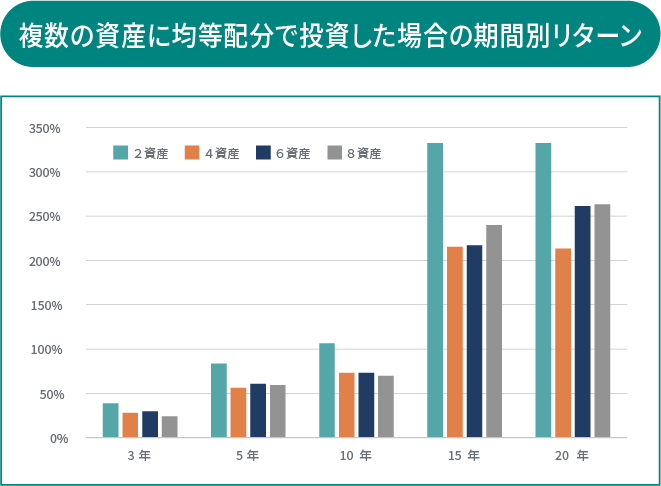

分散投資は資産が

多ければ多いほどいい?

2資産 vs 多資産

複数の資産に分散投資する場合、いくつの資産に分散投資をすればよいでしょうか。投資家のニーズによって答えは変わってきますが、リターンをみると2資産への投資が最も良好な結果となりました。

期基準日:2025年5月末時点

2資産:MSCI コクサイ・インデックス+JPM GBI Global ex-Japan index

4資産:上記2 資産+TOPIX+FTSE 日本国債インデックス

6資産:上記4 資産+MSCI エマージング・マーケット・インデックス+JPMorgan EMBI Global Diversified Index

8資産:上記6 資産+東証REIT 指数+FTSE EPRA/NAREIT Developed Index

※全てトータルリターン、円ベース、資産配分は均等配分で月次リバランス

出所:各種資料を基にドイチェ・アセット・マネジメント㈱が作成

※上記は過去のデータであり、将来の運用成果を示唆あるいは保証するものではありません。

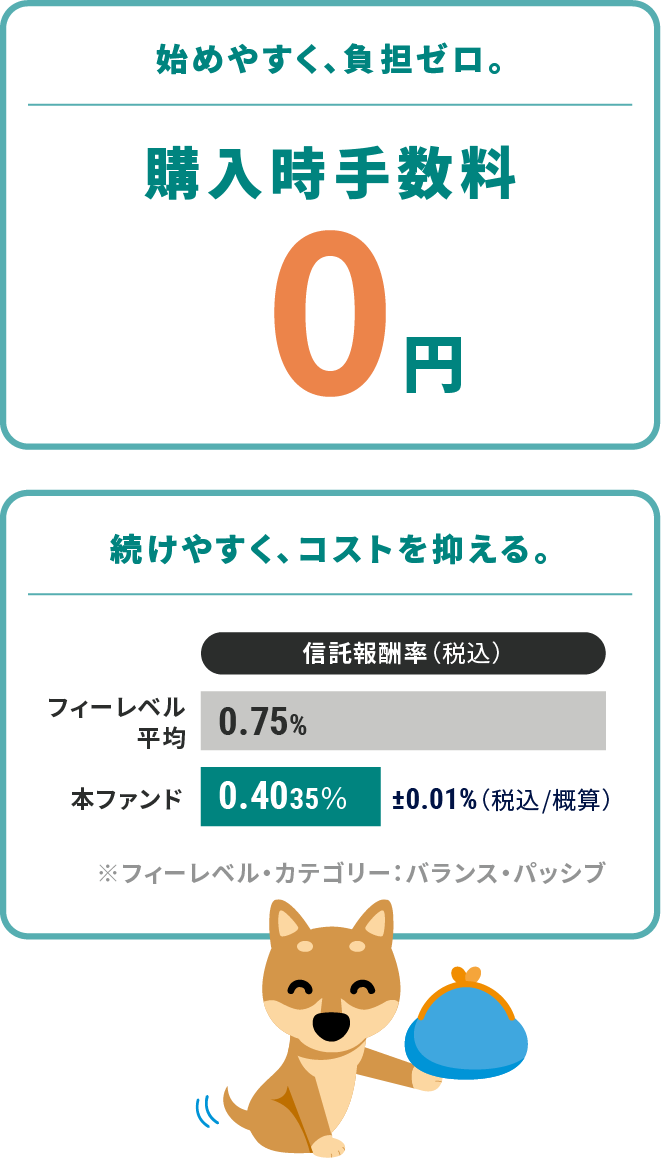

低コスト

コストは“未来の成果”に直結する。

続けやすさで選ばれるファンド。

ファンドの選定において、コストは非常に重要な要素となっています。当ファンドは購入手数料がかかりません。また、信託報酬についても、類似カテゴリーの平均と比較して低く抑えられています。

基準日:2025年5月末時点

■ウエルスアドバイザー株式会社が信頼できると判断したデータにより作成しましたが、その正確性、安全性等について、保証するものではありません。

著作権、知的所有権等一切の権利はウエルスアドバイザー株式会社に帰属し、許可なく複製、転載、引用することを禁じます。

出所(フィーレベル平均):ウエルスアドバイザー株式会社の情報を基にドイチェ・アセット・マネジメント㈱が作成

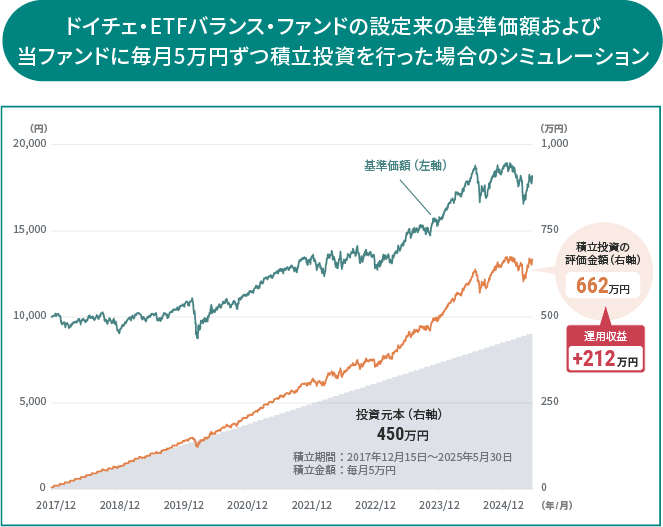

積立投資でも

積立投資でも

ドイチェ・ETF バランス・ファンド

当ファンドは、2017年12月の設定以来、米中貿易摩擦やコロナショックなどにより短期的に下落する局面はありましたが、中長期で上昇してきました。積立投資を活用することで、投資タイミングに悩まずに資産運用を行うことが期待できます。

期間:2017年12月15日(ファンド設定日)~ 2025年5月30日(日次)

積立投資はファンド設定時と毎月末に5万円投資したと仮定(2025年5月30日は投資せず)

※各シミュレーションの結果は、10,000 円未満を四捨五入して算出しています。

※上記は所定の前提条件を基に行ったシミュレーションであり、将来の運用成果を示唆あるいは保証するものではありません。また、税金等の諸費用は考慮しておりません。

※上記は過去のデータであり、将来の運用成果を示唆あるいは保証するものではありません。

ファンドのリスク

基準価額の変動要因

当ファンドは、値動きのある有価証券等に投資しますので、基準価額は変動します。したがって、投資元金が保証されているものではなく、これを割込むことがあります。当ファンドに生じた利益及び損失は、すべて投資者に帰属します。基準価額の変動要因は、以下に限定されません。なお、当ファンドは預貯金と異なります。

①株価変動リスク

株価は、政治経済情勢、発行企業の業績、市場の需給等を反映して変動し、短期的または長期的に大きく下落することがあります。これによりファンドの基準価額が影響を受け損失を被ることがあります。

②金利変動リスク

債券価格は、通常、金利が上昇した場合には下落傾向となり、金利が低下した場合には上昇傾向となります。したがって、金利が上昇した場合には、保有している債券の価格は下落し、ファンドの基準価額が影響を受け損失を被ることがあります。

③信用リスク

株価及び債券価格は、発行者の信用状況等の悪化により下落することがあり、これによりファンドの基準価額が影響を受け損失を被ることがあります。

④為替変動リスク

外貨建資産の価格は、為替レートの変動の影響を受けます。外貨建資産の価格は、通常、為替レートが円安になれば上昇しますが、円高になれば下落します。したがって、為替レートが円高になれば外貨建資産の価格が下落し、ファンドの基準価額が影響を受け損失を被ることがあります。

⑤カントリーリスク

投資対象国の政治、経済情勢の変化等により、市場が混乱した場合や、組入資産の取引に関わる法制度の変更が行われた場合等には、有価証券等の価格が変動したり、投資方針に沿った運用が困難な場合があります。これらにより、ファンドの基準価額が影響を受け損失を被ることがあります。

⑥流動性リスク

急激かつ多量の売買により市場が大きな影響を受けた場合、または市場を取り巻く外部環境に急激な変化があり、市場規模の縮小や市場の混乱が生じた場合等には、機動的に有価証券等を売買できないことがあります。このような場合には、当該有価証券等の価格の下落により、ファンドの基準価額が影響を受け損失を被ることがあります。

ETFへの投資にあたっての留意点

当ファンドが投資するETFには、対象指数を構成する銘柄に直接投資を行わず、スワップ取引を用いて、対象指数に連動した投資成果を目指すETFが含まれる場合があります。スワップ取引においては、スワップカウンターパーティ※の信用リスクが存在します。なお、スワップ契約の多くは契約担保の提供をスワップカウンターパーティ※に求める内容となっており、万が一スワップカウンターパーティ※が破綻しても、受け入れた担保を換金することで損失が軽減される仕組みとなっています。

※スワップカウンターパーティとは、スワップ取引の契約の相手方のことをいいます。

その他の留意点

・当ファンドの資産規模に対して大量の購入申込み(ファンドへの資金流入)または大量の換金申込み(ファンドからの資金流出)があった場合、基準価額の変動が市場動向と大きく異なる可能性があります。

・当ファンドは、大量の換金が発生し短期間で換金代金を手当てする必要が生じた場合や主たる取引市場において市場環境が急変した場合等に、一時的に組入資産の流動性が低下し、市場実勢から期待できる価格で取引できないリスク、取引量が限られてしまうリスクがあります。これにより、基準価額にマイナスの影響を及ぼす可能性や、換金申込みの受付けが中止となる可能性、換金代金の支払いが遅延する可能性等があります。

・当ファンドのお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリング・オフ)の適用はありません。

・分配金は、預貯金の利息とは異なり、ファンドの純資産から支払われますので、分配金が支払われると、その金額相当分、基準価額は下がります。分配金は、計算期間中に発生した収益を超えて支払われる場合があり、その場合、当期決算日の基準価額は前期決算日と比べて下落することになります。分配金の水準は、必ずしも計算期間におけるファンドの収益率を示すものではありません。また、投資者のファンドの購入価額によっては、分配金の一部または全部が、実質的には元本の一部払戻しに相当する場合があります。ファンド購入後の運用状況により、分配金額より基準価額の値上がりが小さかった場合も同様です。

各資産クラスの指数について

MSCI ワールド・インデックスはMSCIインク(以下「MSCI」といいます。)が算出する指数です。同指数に関する著作権、知的財産権その他一切の権利はMSCIに帰属します。また、MSCIは同指数の内容を変更する権利及び公表を停止する権利を有しています。

「Bloomberg®」およびはブルームバーグ・グローバル総合インデックスは、Bloomberg Finance L.P.および、同インデックスの管理者であるBloomberg Index Services Limited(以下「BISL」)をはじめとする関連会社(以下、総称して「ブルームバーグ」)のサービスマークであり、ドイチェ・アセット・マネジメント株式会社による特定の目的での使用のために使用許諾されています。ブルームバーグはドイチェ・アセット・マネジメント株式会社とは提携しておらず、また、同社が運用する商品等を承認、支持、レビュー、推奨するものではありません。ブルームバーグは、同社が運用する商品等に関連するいかなるデータもしくは情報の適時性、正確性、または完全性についても保証しません。

※外部サイトへ遷移します

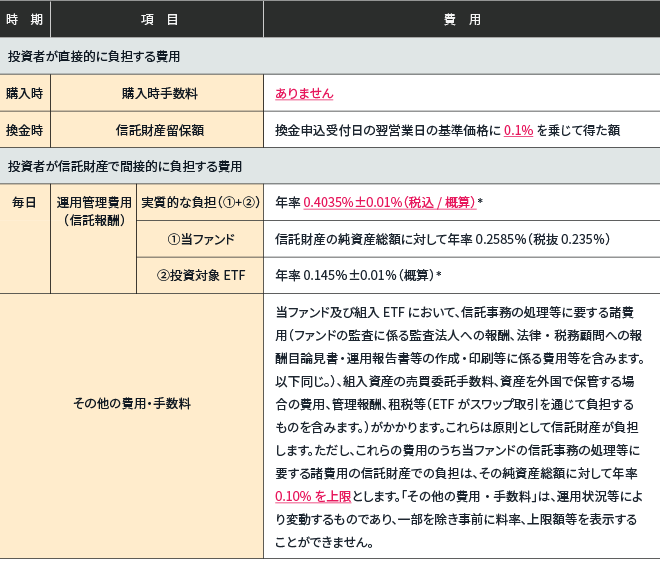

ファンドの費用

* 概算値のため、当ファンドにおける実際のETFの組入状況等によっては変動することがあります。

※収益分配金を再投資する際には購入時手数料はかかりません。

※「税」とは、消費税及び地方消費税に相当する金額のことを指します。

※投資者の皆様が負担する費用の合計額については、ファンドを保有される期間等に応じて異なりますので、表示することができません。

※外部サイトへ遷移します

ファンドに関する注意事項

「毎月分配型」、「隔月分配型」または「通貨選択型」の投資信託については、お取引の前に必ず「毎月または隔月分配型投信の収益分配金およびNISAでのご注意事項、ならびに通貨選択型投信に関するご注意事項」の内容をご確認いただきますようお願いいたします。

投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。