米国株運用で国内投信のシリーズ合計が5兆円を超える人気ファンドを運用しているアライアンス・バーンスタイン株式会社に、金融教育家のにぐ先生が訪問。同社の運用戦略部 ディレクター シニア・インベストメント・ストラテジスト滝沢圭氏に、新NISAに役立つ情報やポートフォリオ分散が必要な理由ついて聞いた。

- にぐ先生:

- はじめにアライアンス・バーンスタインについてご紹介して頂けますでしょうか。

- 滝沢氏:

- アライアンス・バーンスタインは米国の運用会社で50年 以上の歴史を誇る会社です。世界屈指のリサーチ力があり銘柄の発掘力が優れていると言われており、世界全体では直近で運用資産残高が120兆円を超える資産運用会社です。米国拠点ですが、欧州やアジアにもたくさんの拠点があります。

- 2024年12月31日現在

出所:アライアンス・バーンスタイン(以下、「AB」。アライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

- にぐ先生:

- 各地域とはどのような連携を取っているのでしょうか。

- 滝沢氏:

- 1週間に1回程度は米国とは連携を取っており、運用状況やマーケット環境の大きな変動に対する見解などについて議論し、どのような銘柄に注目しているかなど有益な情報があればお客様にお伝えしております。

- にぐ先生:

- やはり現地だから分かる事がありますよね。

- 滝沢氏:

- これだけグローバル化してインターネットが広がっても、やはり現地だからこそ得られる情報と分析がありますので、そのようなものを活かしております。また、私の属している日本拠点につきましては、1986年から事業を行っておりますので、もう40年近くにもなっており、外資系運用会社の中ではかなり長い方であると考えております。「アライアンス・バーンスタイン米国成長株投信」というファンドなどを主軸にさまざまな運用を行っております。

- にぐ先生:

- 米国成長株投信は、おそらく金融機関の方であれば誰もが知っているほど有名ですよね。

- 滝沢氏:

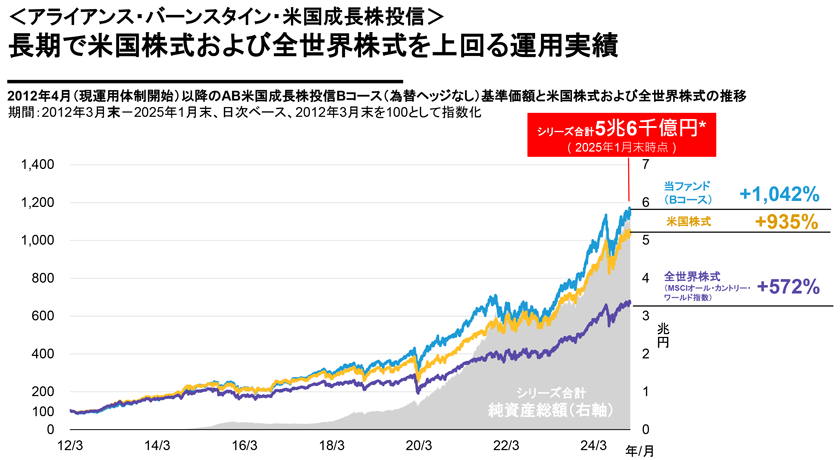

- ありがたいことにシリーズ合計直近で5兆円を超えており、日本で最も大きなアクティブファンドの1つと思っております(※2025年1月末時点、アライアンス・バーンスタイン調べ)。

- にぐ先生:

- 残高もすごいですが、やはりパフォーマンスが良いというイメージがずっとあります。

- 滝沢氏:

- パフォーマンスにつきましてはこちらをご覧ください。水色のグラフが当ファンドの為替ヘッジなしBコースとなります。S&P 500や全世界株式と比較して、パフォーマンスはしっかりとインデックスを上回っております。一方で、アクティブファンドはフィー(手数料)が高いと言われることもあります。当ファンドのパフォーマンスはこの手数料を払った後の内容となっており、しっかりとお客様が享受される実質リターンになっており、アクティブファンドとしての真価を出せていると考えております。

- 過去の実績や分析は将来の成果等を示唆・保証するものではありません。

- 基準価額および騰落率は、分配金(課税前)再投資の基準価額を用いて計算しています。基準価額は運用管理費用(信託報酬)控除後のものです。分配金(課税前)再投資の基準価額とは、課税前分配金を決算日の基準価額で全額再投資したと仮定した場合のパフォーマンスです。税金、手数料等を考慮しておりませんので、投資家の皆様の実際の投資成果を示すものではありません。米国株式はS&P 500株価指数、全世界株式はMSCI オール・カントリー・ワールド指数(いずれも配当金込み、円ベース)。*各コースの純資産総額(2025年1月末時点)は、Aコース(為替ヘッジあり):1,323億円、Bコース(為替ヘッジなし): 1兆6,991億円、Cコース毎月決算型(為替ヘッジあり)予想分配金提示型: 2,739億円、Dコース毎月決算型(為替ヘッジなし)予想分配金提示型: 3兆4,460億円、Eコース隔月決算型(為替ヘッジなし)予想分配金提示型: 357億円。出所:ブルームバーグ、AB

- にぐ先生:

- 最近でこそ投資が認知されるようになり、インデックスファンドが主流だといったようなことがよく言われますが、僕は元々販売させて頂いていたこともあり、そもそもパフォーマンスが良いということであれば、アクティブファンドそのものにネガティブなイメージはないですね。こういうものもあるよねと。もちろんそうでないものもあるとは思うのですが。それくらいパフォーマンスは良いと思います。

- 滝沢氏:

- インデックスファンドの良さもあるので、例えば両方持っていただくなど、アクティブファンドのフィーが高いから全面否定、ということでなければいいなと思ったりしております。

- にぐ先生:

- 実際、何故こんなにパフォーマンスが良いのですか。

- 滝沢氏:

- 先ほど触れていただいた通り、現地で非常に経験豊富な運用チームがしっかりと銘柄調査をしており、また、企業の成長性やクオリティといった部分を独自の視点で分析していることが上手くいっているのだと思っております。

- にぐ先生:

- 最近、全世界株式や米国のS&P500も日本ではだいぶ人気になってきておりますけれども、相場の変わり目というのも最近あるような気がしておりますので、色々と伺えればと思います。

話は変わりまして、昨今のNISA制度の改正による投資の拡がりから、個人投資家の方々はNISAランキングなどを見ても、先ほどの全世界株式などの保有状況が高いのですが、それらの投資信託についてはどうお考えでしょうか。 - 滝沢氏:

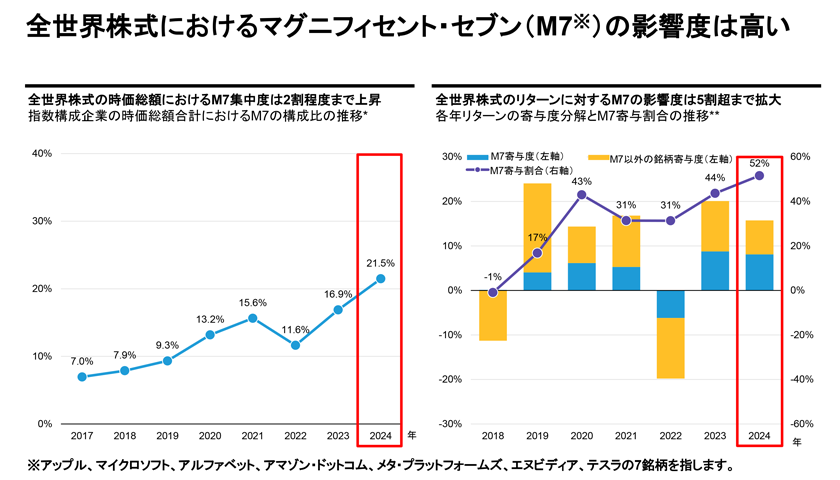

- 全世界株式に投資するファンドについては、世界の株式に分散しておりますし、コストが低いということも含め、非常にいい商品だと思っています。一方、足元で気に留めていただきたい点として、ハイテクノロジー企業や成長株の株式市場への影響が非常に高いということです。マグニフィセント・セブンという名称をお聞きになられたことのある方もいらっしゃるかもしれませんが、米国で最も影響力の大きい7 銘柄として、こちらのアップル、マイクロソフト、アルファベット(グーグル)、アマゾン・ドットコム、メタ・プラットフォーム(旧Facebook)、エヌビディア、テスラの7銘柄を指しております。

- 過去の実績や分析は将来の成果等を示唆・保証するものではありません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。また組み入れを示唆・保証するものではありません。

- * 期間:2017年-2024年。年次ベース。** 期間:2018年-2024年。年次ベース。米ドルベース。

出所:ファクトセット、AB想分配金提示型: 3兆4,460億円、Eコース隔月決算型(為替ヘッジなし)予想分配金提示型: 357億円。出所:ブルームバーグ、AB

- にぐ先生:

- 最近中学校に授業行くと、イーロンマスクについては特に男の子は良く知っていますね。

- 滝沢氏:

- そこまで影響力が高まっているということですが、全世界株式に占めるこの7銘柄のウェイト構成比は、7年前はたった7%だったのに、直近だと3倍の21%という事になっています。全世界株式は2000銘柄を超える株式に投資していると思うのですけども、実態としては7銘柄が1/5を占めているという状況になるのですよね。

- にぐ先生:

- これらに集中し過ぎてしまうと、もしこの銘柄群が崩れてしまうと、当然パフォーマンスも懸念されますね。

- 滝沢氏:

- まさにおっしゃられる通りで、数字に注目頂きたいのですが、マグニフィセント・セブン が全世界株式のリターンに与えた影響度で言うと、昨年で全世界株式のリターンの半分以上が、たったこの7銘柄だけでもたらされてしまったということです。やはりハイテク企業や成長株の影響というのは、皆さんが考えている以上に全世界株式における影響が大きくなっているのかというのは少し注意すべき点かと思っております。

- にぐ先生:

- これは全世界株式についてでしたが、日本人に人気のS&P500だとさらに影響が大きくなってしまいますね。個人投資家の方が少し怖いなという風に思う時が相場によっては出てくるかと思うのですけれども。

- 滝沢氏:

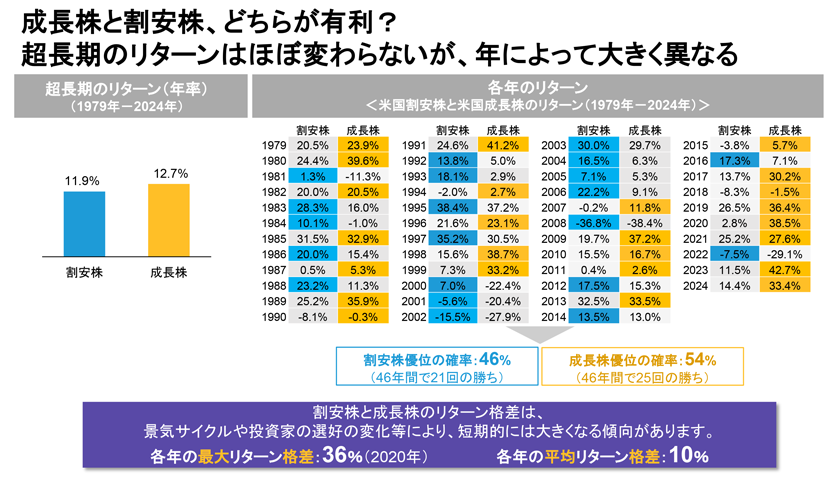

- そのような中で、ハイテク企業、テクノロジー企業は「成長株」というカテゴリーになるのですけれども、その「成長株」と対をなすのが「割安株」と言われております。「成長株」と「割安株」を比較した時にどうなのかについて、各年毎に代表的な指数で分析したものがこちらになります。オレンジにハイライトしたものが成長株優位、水色が割安株優位となっております。

- 過去の実績や分析は将来の成果等を示唆・保証するものではありません。

- 割安株:ラッセル1000バリュー指数。成長株:ラッセル1000グロース指数。配当込み。米ドルベース。

出所:ブルームバーグ、AB

- にぐ先生:

- 1979年来のトータルで見ると、割安株優位が46%あり、成長株優位が54 %となっていますね。これを見ると2017年以来続いてきた成長株優位みたいなものが投資家にとっては人間のバイアスみたいにそれが常識となり、この先も続いていくと思うところもありますが、過去の事実を見ると割安株優位もほとんど半々になっていたのですね。

- 滝沢氏:

- おっしゃる通りで、直近は成長株優位のイメージが強いのですが、長期で見るとあまり差がなく、累積のリターンでも実はそんなに差がないっていうことでお分かりになると思います。よくいろいろな場面で歴史は繰り返されると言われますけれども、ずっと成長株が強いからといって、それが続くとは限らず、割安株が強いという局面も考えらえるかと思います。

- にぐ先生:

- 最近は成長株がずっと強いのはなぜでしょうか。

- 滝沢氏:

- 直近2年については、先ほど触れたマグニフィセント・セブンを中心として、ハイテクノロジー企業に資金が一極集中したというのがあります。理由としてはやはりAIへの注目ですね。チャットGPTが2年前に出て非常に注目を集めた影響かと思います。

- にぐ先生:

- 性能もどんどん良くなっていますね。

- 滝沢氏:

- 世界中でも注目を集め、その恩恵を受けるのは大手ハイテクノロジー企業という事で資金が集中したため、成長株のパフォーマンスが良かったという背景があります。それ以前の2017年とか2009年ぐらいからも成長株は強いのですがそこは何が背景かと言うと、まず2008年にリーマンショックという金融危機、あと2020年も記憶に新しいコロナウイルスショックがあるなど、米国でも大きなショックがあったため、金融緩和を行い低金利に抑えました。そのような環境では企業の足元の業績よりもイメージや期待先行で成長株が買われやすいといったことがあり、2009年頃から成長株が強いというのが続いていました。

- にぐ先生:

- やはり成長株が強いというのは、今おっしゃったように現在の事実よりも将来の期待をどんどん含んでいるのですよね。コロナの年(2020年)は38%上がっているのは、やはり金融緩和の金余りが影響していますね。2020年は割安株が非常に弱いですけども、2000年から2006年まではずっと割安株優位ですがどういう理由がありますでしょうか。

- 滝沢氏:

- 大きく分けて理由が2つあると考えており、1つ目は金利が相対的に高かったということです。この割安株優位になった背景としては、2つ目はITバブル崩壊というのがありました。この2つとも、今の足元の環境で類似点があると考えています。

- にぐ先生:

- 確かにそうですね。最近アメリカの金利は上がり、2000年~2006年ぐらいの金利水準と今同じですよね。

- 滝沢氏:

- まさにご指摘通りで、株式市場では米国10年国債金利を見ることが多いと思うのですが、当時2000年から2006 年って大体3%~5%で推移していたのですが、ここ1年半は同じか、場合によっては4%~5%ぐらいで金利が高い環境となっており、割安株に有利になりやすいというのがあります。2つ目のITバブルの崩壊ですが、現在がITバブルの崩壊の様な危機的な状況とは見ていないのですが、一極的にテクノロジー企業などに資金が集中していたものの、巻き戻しや修正が起きているというのは似ていると思っています。2025年に入ってからは去年まで 2年間良かったマグニフィセント・セブンが下落しておりまして、一極集中の巻き戻しが起きて、もしかしたら割安株への転換が進んでいるのかと考えております。

- にぐ先生:

- 先ほどの歴史は繰り返すではないですが、やはりいつまでもずっと成長株が上がっていくのは少し危険な水準の感じもありますし、周辺環境のところも注意が必要ですよね。トランプ氏が何か動く度にネガティブな反応をしているような気がするのですが。

- 滝沢氏:

- 足元の状況で、トランプ氏の施策で懸念されるのは、やはり関税政策だと思います。また、移民規制が話題になりましたが、関税も移民も、米国内でのインフレ物価上昇に繋がりやすい政策なのですよね。そのため、物価が凄く高かった状況が少し落ち着いてきたのですけど、また物価が上がってしまうとさらに金利をまた上げなければならないなどで、今よりもさらに高い金利の環境であったり、その環境が続く可能性もあるので、そうすると割安株により有利な環境になりやすいのではないかと考えております。そうするとまた株式市場全体への影響もありますし、企業業績への影響も懸念がされます。特に関税によってのネガティブな影響を受ける企業も出てきますし、移民規制では結構な雇用ができなくなり、移民が多く働いているアメリカ企業はそこが取れなくなると、企業間の勝ち負けというのが一段と出てくる可能性もあると考えており、株式市場でもクオリティの高い企業と我々が呼んでいる、価格支配力、価格決定力があったり、競争力のある製品サービスを出している企業に投資するというのがより大事と思っております。

- にぐ先生:

- インデックスは基本的に時価総額加重平均って形で企業の時価総額が大きい順に投資をするイメージありますが、そこを絞り込むっていうまさにアクティブアプローチですね。この流れでいくと、やはりその割安株でさらに絞り込み分散もしといた方がいいという局面になりつつあるという事ですね。

- 滝沢氏:

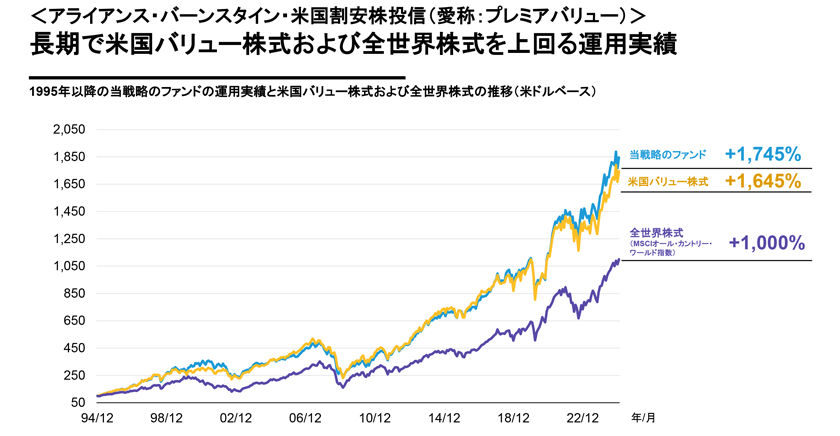

- そうですね、そういう風に考えております。その流れでいくと、弊社の「アライアンス・バーンスタイン米国割安株投信」というファンドは、その名の通り割安株に注目して投資しています。冒頭の米国成長株投信は日本の最も大きなアクティブファンドの1 つということでご紹介させていただきましたが、ユニークな特徴としましては、この成長株投信と割安株投信は同じ運用チームでやっています。通常は、成長株と割安株で違う運用チームであることが多いのですが、これは同じチームでやっていますので、その企業の成長性やクオリティも重要視しながら、株価が魅力的な企業に投資するという戦略でやっているので、ユニークな割安株ファンドかなと思います。

- にぐ先生:

- 面白いコンセプトですね。ただ割安なものを詰め込んでいるわけではなく、しっかりと伸びる企業かどうかっていうのも見ているということですね 。

- 滝沢氏:

- この戦略は1995年からと長いですけど、日本でのファンド設定が最近なので、より長いパフォーマンスということで米ドルベースですが載せたのがこちらの図となります。こちらもフィーを払った後の数値となりますが、割安株の代表的な指数や全世界株式と比較して、長期的にしっかりと上回るパフォーマンスとなっています。

- 当戦略(米国レラティブ・バリュー戦略)のファンドは、当ファンドと同様の運用戦略を採用する米国籍のファンドであり、当ファンドの実績ではありません。

- 過去の実績や分析は将来の成果等を示唆・保証するものではありません。

- 当戦略のファンド:米国籍アライアンス・バーンスタイン・レラティブ・バリューファンドアドバイザリークラス、費用等控除後。ただし、1996年10月以前は米国籍アライアンス・バーンスタイン・レラティブ・バリューファンドクラスA。米国バリュー株式はラッセル1000バリュー指数、全世界株式はMSCI オール・カントリー・ワールド指数。いずれも米ドルベース。配当込み。期間:1994年12月末-2025年1月末。1994年12月末を100として指数化。月次ベース。

出所:モーニングスター、ブルームバーグ、AB

- にぐ先生:

- これ見るとやはり個人投資家の方が知らないといけないのは、これは全世界株式でもそうですが、長期で持っていたらしっかりと増えているというのがありますよね。どの指数にしてもその結果ですからまだまだ長期投資ができていないという方も世の中多いのですけど、やはりそこはしっかりと持っておいてほしいなというのもあります。その中で今回の話だと全世界株式がNISAで非常に人気となりますが、昨今の相場の変わり目を見ますと、割安株が有利かもしれないと思いました。

- 滝沢氏:

- この戦略でもう1つだけ特徴を説明させていただくと、株式市場が下落した時の耐性力があるという特徴です。例えば、直近では中国のディープシークという会社が画期的なAIモデルを出したということで、米国のハイテクが大幅下落した日があり、全世界株式も下落するというディープシークショックがあったのですが、その日もこのファンドは小幅ながらプラスのリターンとなっています。下落の局面に耐性力がそのほかの過去にもありますので、我々として投資信託をお客様に持っていただく上で、もちろん長期的にプラスのリターンで利益を出していただくのはもちろんですが、やはり下落局面とか株式のボラティリティが高い時にリスクを抑えられることによって安心して長期で持っていただきたいと思っておりますので、そのような特性があるのは当戦略で長期的な保有に適していると考えています。

- にぐ先生:

- そうですね。成長株は未来への期待値というかそれが株価に入ってくるのですが、割安株の方で考えると、僕は日本株なんかを結構見るのですが、やはりCash is Kingじゃないのですが、事実が見られているというところですよね。だからこそ価値があるから下がりにくいし 、割安株が弱い時に買われやすくなるみたいですね。

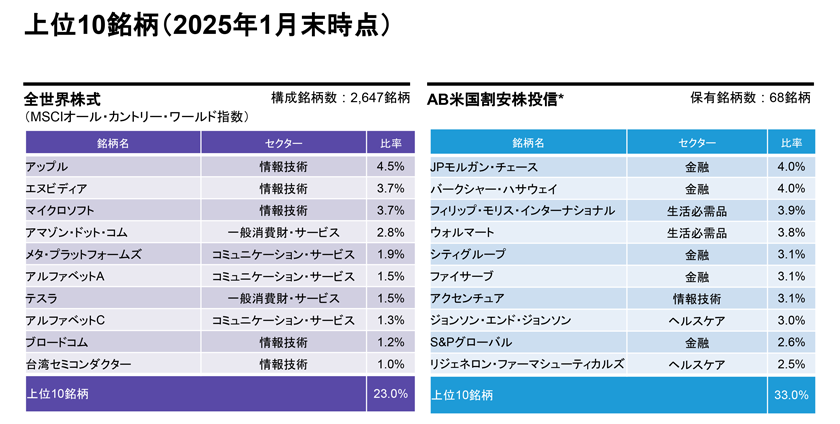

成長株の期待を取りに行くか、割安株の事実を取りに行くかみたいな場合、どちらも持った方がいいかなと思うのですが、そうなると全世界株式との持ち合わせも考えられると思います。全世界株式と当ファンドの上位銘柄をご紹介いただけますでしょうか。 - 滝沢氏:

- 上位銘柄を全世界株式と当ファンドで掲載しております。全世界株式の方は先ほど触れた通り、マグニフィセント 7が大変多く、それ以外の銘柄もハイテク企業となっております。一方、弊社ファンドの方は、JPモルガンなどの金融や、フィリップモリスといったタバコの会社、ウォルマートなどの小売やヘルスケアも入っており、幅広く分散した銘柄になっております。

- 過去の実績や分析は、将来の運用成果等を示唆・保証するものではありません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。また組入れを示唆・保証するものではありません。

- 2025年1月31日現在。全世界株式はMSCI オール・カントリー・ワールド指数。*アライアンス・バーンスタイン・米国割安株マザーファンドのデータに基づきます。

小数点第2位を四捨五入しています。また、同一発行体で種類の異なる株式の比率は合算しています。セクター別配分は、株式部分を100%として算出しています。セクター別配分は、MSCI/S&PのGlobal Industry Classification Standard(GICS)の分類で区分しています。

出所:MSCI、AB

- にぐ先生:

- 米国本社の直近のレポートを見たところ、米国株は1月~2月で決算がありましたが、フィリップモリスが凄く上がっていたなと。フィリップモリスはタバコとして、マルボロやアイコスなどが有名ですよね。やっぱり健康ブームとか考えると逆境の中、向かい風みたいな状況だと思うのですが。

- 滝沢氏:

- おっしゃる通り、タバコ市場自体は縮小や減速になっているのですが、そういった中でフィリップモリスは成長を遂げており、理由としては革新的な製品を出し続けている点が挙げられます。特にアイコスといった無煙たばこでは非常に売上が好調ですね。また最近はガムでニコチンの高揚が味わえる製品も出したようで、それも売上を伸ばしております。株式市場では、タバコ市場が縮小すると一時割安になっていましたが、業績良かったことから最近株価が上がっているのです。

- にぐ先生:

- 保有銘柄に金融セクターが多いですが、アメリカのインフレが落ち着いてきて利下げ局面にはあると思いますが、こういった局面の金融セクターについてはどうみるべきでしょうか。

- 滝沢氏:

- 日本の場合は低金利が続いていたため、利上げして金利が上がることは良いのではないかと言われたりしますが、ただ米国の場合は、現在すでに金利が高いので、金利が高すぎると経済的にも貸付けとかもできづらくなったりするなどあまり良くなく、逆にマイルドな金の状況の方が実は金融機関も良かったりします。昨年の利下げの局面で金融セクターのパフォーマンスも良好でした。

- にぐ先生:

- 適正なパーセンテージはないにしても、高い方がいい、低い方がいいことは無いという事ですよね。いずれにしても、全世界株式とは上位銘柄が全く違いますね。

- 滝沢氏:

- 全然違うものになっておりますので全世界株式とは補完が効いているのかと思います。

- にぐ先生:

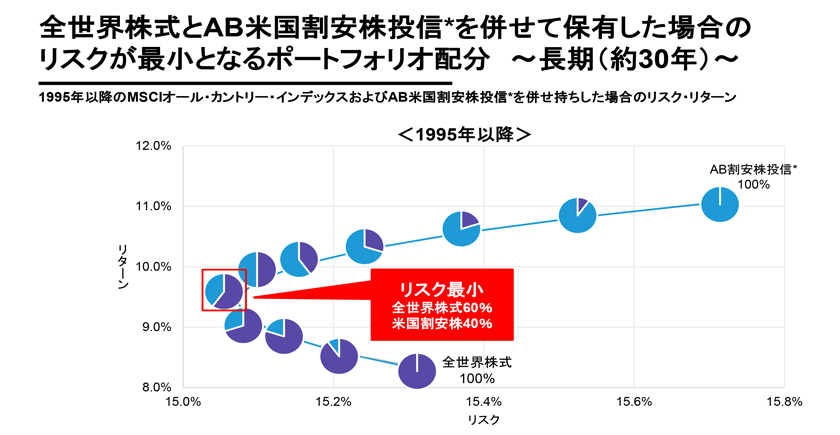

- それでは、全世界株式と合わせ持ちをしたい場合、どのような形で持てばよいでしょうか。

- 滝沢氏:

- 仮に全世界株式を保有されている方が、我々の割安株投信を持っていただく場合の比率を分析したものです。横軸がリスク縦軸はリターンとなっており、上に行くほどリターンが良く、右に行くほどリスクが高いということですが、我々としては、先ほど申し上げた通りやはり長期的に安心して持っていただく上でリスクを抑えるというのが最も大事と思っております。どのような割合でリスクが1番抑えられるかというのを分析したところ、全世界株式60%、割安株ファンド40%で保有いただくと、リスクが1番左となり抑えられているということになっております。

- 当戦略のコンポジットのリターン(費用控除前)を示したものであり、当ファンドの実績ではありません。

- 過去の実績や分析は将来の成果等を示唆・保証するものではありません。コンポジットとは、類似の投資戦略、投資方針に基づいて運用される1つ以上のファンドの運用実績を一定基準に従って評価したものであり、投資戦略ごとの運用実績を表すために用いられます。

- 期間:1995年4月-2025年1月。*AB米国割安株投信は米国レラティブ・バリュー戦略コンポジット、費用等控除前。全世界株式はMSCI オール・カントリー・ワールド指数。米国レラティブ・バリュー戦略とMSCIオール・カントリー・インデックスをそれぞれの構成比でリターンを合成(月次リバランス)。月次ベース。米ドルベース。

出所: ブルームバーグ、AB

- にぐ先生:

- なるほどですね。このように数字で出していただくと非常に分かりやすいので、個人投資家の方も参考にしやすいかなと思います。これを見ないとなんとなく半々なのかなとか思ってしまうのですけれども6:4が1番リスクを抑えられるなら、それがいいですね。リスク管理は本当大事ですよね。特にやはり個人の方は、ずっと保有をし続けることが機関投資家と違ってできるわけですが、何か相場の変動があって売ってしまうこともありますね。

- 滝沢氏:

- 下落が大きいと、今まですごくリターンが良くても怖くなって売ってしまうというのはあると思うのですけども、やはりそこを抑制できることは大事だと思います。

- にぐ先生:

- やはりここ数年は為替の影響も非常にありましたので、ここから先同じようになるかと言われるとなかなか難しい。そんな風にはならないのではないかと個人的に思ってしまうので、そうするとその市場に居続けられるかいうことを考えた時に、リスク管理は本当に大事になるかと思いますので6対4という事ですね。

- にぐ先生:

- すごく分かりやすいです。全世界株式は購入ランキングでいつも上位ですから、そのような方がしっかりとこの先も投資が継続できるように分散を考える上でこのようなことも知っていただいて保有していただけるといいですね。リスク管理は本当に大切だと思いますし、僕も証券会社に入った後、リーマンショックやチャイナショックがあって、その後、コロナショックもあったのですけど、ショック以外でも米国株が下がった時がありましたし、どこかで下がる局面はありますからね。

- 滝沢氏:

- 下がる局面ではいつかは出てきますのでそれはもう仕方ないといいますか、その際に分散が効くのかなと思っております。

- にぐ先生:

- 何が上がるかが分かればそれは一番楽なのですけど分からないので、しっかりとその分散をするというところで今回の米国割安株投資についてはちゃんと厳選して割安をパッケージしてくれているというところなのでそれだけを持つということじゃなくても、他に持っているものと組み合わせて持つというのが非常に分散として効くと思いますので皆さんもまたよかったら保有も検討してみてください。ということで本日は滝沢さんどうもありがとうございました。

アライアンス・バーンスタイン・米国割安株投信

(愛称:プレミアバリュー)