極端に割安な銘柄の

「企業の本来価値」を見極める

イーストスプリング・

ジャパン中小型厳選

バリュー株ファンド

追加型投信/国内/株式

NISA成長投資枠対象

R&Iファンド大賞2025

投資信託/国内中小型株式 部門

LSEG リッパー・ファンド・アワード・

ジャパン 2025

株式型 日本 中小型株 評価期間3年

※ 上記評価は、過去一定期間の実績を分析したものであり、将来の運用成果等を保証するものではありません。

アワードの概要等はこちらをご参照ください。

株式会社について

-

ファンド運用者マックス・ゴドウィンが語る

中小型バリュー株投資の魅力

【 第一部 】※SBI証券公式YouTubeチャンネルに遷移します。

-

ファンド運用者マックス・ゴドウィンが語る

中小型バリュー株投資の魅力

【 第二部 】※SBI証券公式YouTubeチャンネルに遷移します。

見過ごされてきた

日本株に再評価の波

かつて「割安だがなかなか株価が上昇しない」と見過ごされてきた日本株。その評価が変わりつつあります。

企業のガバナンス改革が浸透し、ROE(自己資本利益率)や資本効率の改善、株主還元の強化が広がっています。さらに長く続いたデフレ環境からの脱却や賃金上昇による消費拡大が企業の収益環境の改善を後押しするなか、円安も輸出関連企業を中心に業績を支える要因となっています。

こうした変化から、日本の主要株価指数は、長期停滞を経て上昇基調を維持し、2025年9月末時点で史上最高値水準で推移しています。

とはいえ、依然として日本株は他国と比べて割安な水準にあり、魅力的な投資機会は十分に残されています。

日本および各国の株式市場のPBR

(株価純資産倍率)

(2025年9月末時点)

出所: Bloomberg L.P.のデータに基づきイーストスプリング・インベストメンツ作成。ラテンアメリカ:MSCI エマージング・マーケッツ・ラテン・アメリカ・インデックス、日本:MSCI 日本インデックス、アジア(除く日本):MSCI ACアジア・パシフィック(除く日本)インデックス、欧州:MSCI 欧州インデックス、世界:MSCI AC ワールド・インデックス、米国:MSCI 米国インデックス。すべて現地通貨ベース。

中小型株という選択

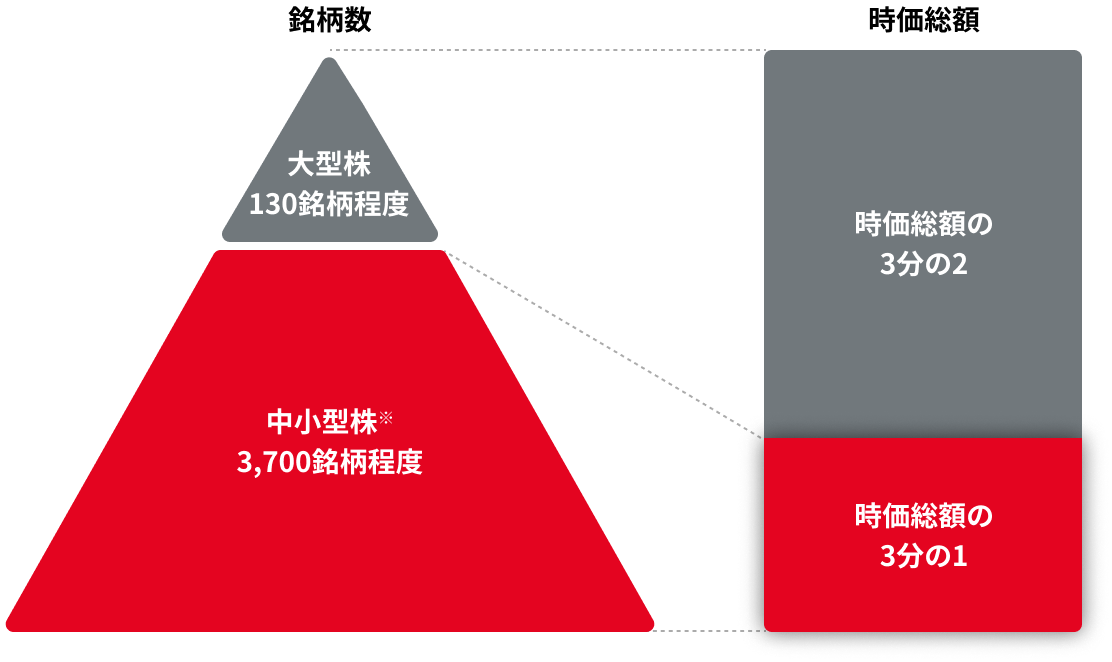

「イーストスプリング・ジャパン中小型厳選バリュー株ファンド」は、アナリストがカバーしきれない「中小型株」にフォーカスし、大幅な株価上昇が期待される銘柄を主な投資対象とします。

日本の株式市場全体*の時価総額は約1,042兆円です。

時価総額の3分の2を一部の大型株が占めている一方で、より魅力的な投資機会は、銘柄数が多くアナリストがカバーしきれない中小型株にあると考えます。

当ファンドでは時価総額の3分の1の「中小型株」にフォーカスします。

国内株式市場の時価総額イメージ

※

当ファンドでは日本の株式市場全体の時価総額のうち、下位3分の1を構成する銘柄とします。

ただし、より大きな時価総額を持つ企業や、新規公開銘柄等へ投資を行うこともあります。

出所: 日本取引所グループ、Bloomberg L.P.のデータに基づきイーストスプリング・インベストメンツ作成。2025年7月末時点。

* 東証プライム、東証スタンダード、東証グロースの株式時価総額の合計。

上図は、参考情報として日本の上場株式の状況を表すために作成したイメージ図であり、当ファンドの投資ユニバースを表すものではありません。 また、今後の市場環境等を示唆あるいは保証するものではありません。

- 中小型株には多くの割安な投資機会が存在

PBR1倍を下回る銘柄の多くは、時価総額3,000億円未満の企業で、割安な投資機会が存在していると言えます(2025年7月末時点)。

また、中小型株は大型株に比べて、調査対象とするアナリストの数が少ない傾向にあるため、有望な銘柄が見過ごされている可能性があると考えられます(2025年7月末時点)。

企業の本来価値を

見極める

当ファンドは、極端に割安な銘柄を抽出し、長期的な収益力に基づく企業の本来価値を見極め、株価の上昇余地が大きい銘柄を厳選して投資します。

「企業の本来価値」を見極めるポイント

極端に割安な銘柄

(市場が先行きを不安視している、悪材料を抱えている、など)

◯ 株価の下落要因や悪材料を特定し、徹底的に理解

◯ 積極的に企業と対話することで、問題への対応を促す

◯ 保守的な前提を置いた上で、それでも株価上昇余地が大きい銘柄を厳選

※ 上記は当社の企業分析のポイントを説明するためのイメージであり、全てを網羅するものではありません。

投資候補銘柄を発掘するにあたり、割安と判断される銘柄群の中から、長期的な収益力に基づいて企業の本来価値(フェア・バリュー)を見極めるためのファンダメンタル分析を行います。

企業訪問や独自の調査・分析を通じて、現在の株価と本来価値との乖離が大きい(株価上昇余地が大きい)銘柄に厳選して投資します。

運用チームについて

当ファンドの実質的な運用は、イーストスプリング・インベストメンツ(シンガポール)リミテッドの日本株式運用チームが担当します。

チームは少人数による合議制を採用しています。

投資家の期待とリスク選好度は行動バイアスの影響を受けやすく、株価は常に真の企業価値を反映しているとは限らないため、感情を排した厳格な分析と規律ある投資アプローチにより投資機会を発掘します。

常にチーム全員で徹底的に議論し合い、その結果導き出された確信度の高い“ベストアイディア”だけに厳選して投資することで、中長期的に大幅な株価上昇を獲得できるという強い意志と信念をもって運用に従事しています。

イーストスプリング・インベストメンツ(シンガポール) 日本株式運用チーム

ポートフォリオ・マネジャー(中小型株式戦略担当)

当ファンドを実質的に

運用する日本株式運用チーム-

イヴァイロ・ディコフ

イヴァイロ・ディコフチーム・リーダー

ポートフォリオ・マネジャー在籍12年

金融業界経験20年

-

マックス・ゴドウィン

マックス・ゴドウィンポートフォリオ・

マネジャー

(中小型株式戦略担当)在籍18年

金融業界経験33年

-

サミュエル・ホアン

サミュエル・ホアンポートフォリオ・

マネジャー在籍14年

金融業界経験27年

-

シャーロット・ルー

シャーロット・ルーポートフォリオ・

マネジャー在籍3年

金融業界経験5年

-

萩原 健一

萩原 健一ポートフォリオ・

マネジャー在籍1年未満

金融業界経験16年

2025年6月末時点

“厳選された銘柄”

に投資する選択

「イーストスプリング・ジャパン中小型厳選バリュー株ファンド」は、中小型株の中から「企業の本来価値」を見極め株価の上昇余地が大きく極端に割安な銘柄に厳選して投資することで、みなさまの長期的な資産形成を力強くサポートします。

経験豊富な運用チームが徹底的な議論を重ね、確信度の高い“ベストアイディア”だけに厳選して投資し中長期で大きな株価上昇を狙う、その強い意志と情熱が、ファンドの原動力です。

このファンドをポートフォリオに加えることで、みなさまの資産形成に将来大きな差が生まれるかもしれません。

あなたの資産形成に、確かな選択を。今こそ、未来への一歩を踏み出しませんか。

イーストスプリング・

インベストメンツ株式会社

について

175年以上の歴史を有する英国の金融サービスグループの一員です。

イーストスプリング・インベストメンツ株式会社は、1999年の設立以来、 日本の投資家のみなさまに資産運用サービスを提供しています。

イーストスプリング・インベストメンツ株式会社の最終親会社は、アジア・アフリカ地域を中心に業務を展開しています。

最終親会社グループはいち早くアジアの成長性に着目し、2025年10月末現在、アジアでは15の国や地域で生命保険および資産運用を中心に金融サービスを提供しています。

ファンドの特色

- 主として、わが国の中小型株※に投資を行い、中長期的な値上がり益の獲得を目指します。

※ わが国の株式市場全体の時価総額のうち、下位3分の1を構成する銘柄とします。ただし、より大きな時価総額を持つ企業や、新規公開銘柄等へ投資を行うこともあります。当ファンドは「マザーファンド」への投資を通じて、主としてわが国の株式に投資します。

-

株式の組入比率は、原則として高位を保ちます。

-

投資にあたっては、流動性を考慮することがあります。

-

- 独自のバリュー投資の運用哲学に基づき、株価が企業価値に対して割安に評価されている銘柄へ集中投資を行います。

-

市場全体や過去の水準と比較して割安な銘柄を抽出し、ボトムアップ・アプローチによる精緻な分析から、企業の持続可能な収益力を予測します。

-

- イーストスプリング・インベストメンツ(シンガポール)リミテッドが運用を行います。

-

イーストスプリング・インベストメンツ(シンガポール)リミテッドに、運用の指図に関する権限を委託します。

-

経験豊富な少数精鋭の日本株式運用チームが、当ファンドの運用を担当します。

-

イーストスプリング・インベストメンツの属するグループは、アジアにおける15の国や地域で生命保険および資産運用事業を展開しています。

-

- 年1回決算を行い、収益分配方針に基づき分配を行います。

-

原則として、毎年7月27日(休業日の場合は翌営業日)に決算を行い、配当等収益と売買益(評価益を含みます。)等から、委託会社が基準価額水準、市況動向等を勘案して分配金額を決定します。

-

分配対象額が少額の場合は、分配を行わないことがあります。

※ 将来の分配金の支払いおよびその金額について保証するものではありません。

-

資金動向、市況動向等によっては上記のような運用ができない場合があります。

ファンドのリスク

基準価額の変動要因

投資信託は預貯金とは異なります。当ファンドは、値動きのある有価証券を実質的な主要投資対象とするため、当ファンドの基準価額は投資する有価証券等の値動きによる影響を受け、変動します。したがって、当ファンドは投資元本が保証されているものではなく、基準価額の下落により損失を被り、投資元本を割込むことがあります。当ファンドの運用による損益は、すべて投資者のみなさまに帰属します。

基準価額の変動要因となる主なリスク

- 株価変動リスク

株式の価格は、内外の政治経済情勢、株式を発行する企業の業績および信用状況等の変化の影響を受け変動します。当ファンドは主に株式に実質的に投資を行いますので、基準価額は株価変動の影響を受けます。

当ファンドは中小型株に実質的に投資を行います。中小型株は株式市場全体の動きと比較して株価が大きく変動することがあり、基準価額に大きな影響を与える場合があります。また、中小型株の値動きが株式市場全体の値動きと異なる場合、基準価額の値動きは株式市場全体の値動きと異なることがあります。 - 信用リスク

有価証券の発行者の経営・財務状況やそれらに対する外部評価の悪化により、組入れた有価証券の価格が大きく下落し、基準価額の下落要因となる場合があります。 - 流動性リスク

組入れた有価証券の市場規模が小さく取引量が少ない場合や市場が急変した場合、当該有価証券を希望する時期や価格で売却できないことがあり、基準価額の下落要因となる場合があります。

(注) 基準価額の変動要因は、上記に限定されるものではありません。

その他の留意点

- ● 当ファンドのお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリング・オフ)の適用はありません。

- ● 大量の解約が発生し短期間で解約資金を手当てする必要が生じた場合や主たる取引市場において市場環境が急変した場合等に、一時的に組入資産の流動性が低下し、市場実勢から期待できる価格で取引できないリスクや取引量が限られてしまうリスクがあります。これにより、基準価額にマイナスの影響を及ぼす可能性や、換金申込みの受付けが中止となる可能性、換金代金のお支払いが遅延する可能性があります。

- ● 当ファンドは、ファミリーファンド方式により運用を行います。マザーファンドは、複数のベビーファンドの資金を運用する場合があるため、他のベビーファンドからのマザーファンドへの資金流出入の動向が、基準価額の変動要因となることがあります。

- ● 金融商品取引所における取引の停止その他やむを得ない事情(流動性の極端な減少等)があるときは、購入・換金のお申込みの受付けを中止することおよびすでに受付けたお申込みの受付けを取消すことがあります。

- ● 分配金は計算期間中に発生した収益(経費控除後の配当等収益および売買益(評価益を含みます。))を超えて支払われる場合があるため、分配金の水準は必ずしも計算期間におけるファンドの収益率を示すものではありません。分配金はファンドの純資産から支払われますので、分配金支払い後は純資産が減少し、基準価額が下落する要因となります。投資者のファンドの購入価額によっては、支払われた分配金の一部または全部が、実質的には元本の一部払戻しに相当する場合があります。ファンド購入後の運用状況により、分配金額より基準価額の値上りが小さかった場合も同様です。

※ 詳細につきましては、最新の「投資信託説明書(交付目論見書)」をご覧ください。

ファンドの費用

| 投資者が直接的に負担する費用 | |||||||

|---|---|---|---|---|---|---|---|

| 購入時手数料 | 3.85%(税抜3.5%)を上限として販売会社がそれぞれ別に定める率を、お申込受付日の基準価額に乗じて得た額とします。 | ||||||

| 信託財産留保額 | ありません。 | ||||||

| 投資者が信託財産で間接的に負担する費用 | |||||||

| 運用管理費用 (信託報酬等) |

純資産総額に対して年率1.683%(税抜1.53%)

計算期間を通じて毎日費用として計上され、日々の基準価額に反映されます。信託財産からは毎計算期間の最初の6ヵ月終了日(当該終了日が休業日の場合は翌営業日)および毎計算期末または信託終了時に支払われます。 <運用管理費用(信託報酬)の配分>

|

||||||

| その他の費用・手数料 | 信託事務の処理等に要する諸費用(監査費用、目論見書および運用報告書等の印刷費用、公告費用等)は、純資産総額に対して年率0.10%を上限とする額が毎日計上され、日々の基準価額に反映されます。信託財産からは毎計算期間の最初の6ヵ月終了日(当該終了日が休業日の場合は翌営業日)および毎計算期末または信託終了時に支払われます。また、組入有価証券の売買時の売買委託手数料、信託財産に関する租税等についても信託財産から支払われます。 「その他の費用・手数料」は、運用状況等により変動するため、事前に料率・上限額等を表示することができません。 |

||||||

※ 委託会社の報酬には、マザーファンドの運用の委託先への報酬が含まれます。

※ 投資者のみなさまが負担する費用の合計額は、保有期間等に応じて異なりますので、表示することができません。

※ 詳細につきましては、最新の「投資信託説明書(交付目論見書)」をご覧ください。

※ MSCI指数はMSCI Inc.が算出している指数です。同指数に関する著作権、知的財産権その他の一切の権利はMSCI Inc.に帰属します。またMSCI Inc.は、同指数の内容を変更する権利および公表を停止する権利を有しています。

「R&Iファンド大賞2025」について

「R&Iファンド大賞」は、R&Iが信頼し得ると判断した過去のデータに基づく参考情報(ただし、その正確性及び完全性につきR&Iが保証するものではありません)の提供を目的としており、特定商品の購入、売却、保有を推奨、又は将来のパフォーマンスを保証するものではありません。当大賞は、信用格付業ではなく、金融商品取引業等に関する内閣府令第299条第1項第28号に規定されるその他業務(信用格付業以外の業務であり、かつ、関連業務以外の業務)です。当該業務に関しては、信用格付行為に不当な影響を及ぼさないための措置が法令上要請されています。当大賞に関する著作権等の知的財産権その他一切の権利はR&Iに帰属しており、無断複製・転載等を禁じます。

・ 「投資信託部門」は過去3年間、「投資信託10年部門」は過去10年間、「投資信託20年部門」は過去20年間を選考期間としている。選考に際してはシャープレシオによるランキングに基づき、最大ドローダウン、償還予定日までの期間、残高の規模等を加味したうえで選出している。選考対象は国内籍公募追加型株式投信とし、確定拠出年金専用およびSMA・ラップ口座専用は除く。評価基準日は2025年3月31日。

※ 当該評価は2025年3月末時点で過去の一定期間の実績を分析したものであり、将来の運用成果等を保証したものではありません。

「LSEG リッパー・ファンド・アワード・ジャパン 2025」について

LSEG リッパー・ファンド・アワードは毎年、多くのファンドのリスク調整後リターンを比較し、評価期間中のパフォーマンスが一貫して優れているファンドと運用会社を表彰いたします。選定に際しては、「Lipper Leader Rating( リッパー・リーダー・レーティング)システム」の中の「コンシスタント・リターン(収益一貫性)」を用い、評価期間3年、5年、10年でリスク調整後のパフォーマンスを測定いたします。評価対象となる分類ごとに、コンシスタント・リターンが最も高いファンドにLSEG リッパー・ファンド・アワードが贈られます。詳しい情報は、lipperfundawards.comをご覧ください。LSEG Lipperは、本資料に含まれるデータの正確性・信頼性を確保するよう合理的な努力をしていますが、それらの正確性については保証しません。

※ 当該評価は2024年12月末時点で過去の一定期間の実績を分析したものであり、将来の運用成果等を保証したものではありません。

ご注意事項

・ 投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・ 投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。