AIの投資機会の拡がり~半導体からその他へ~

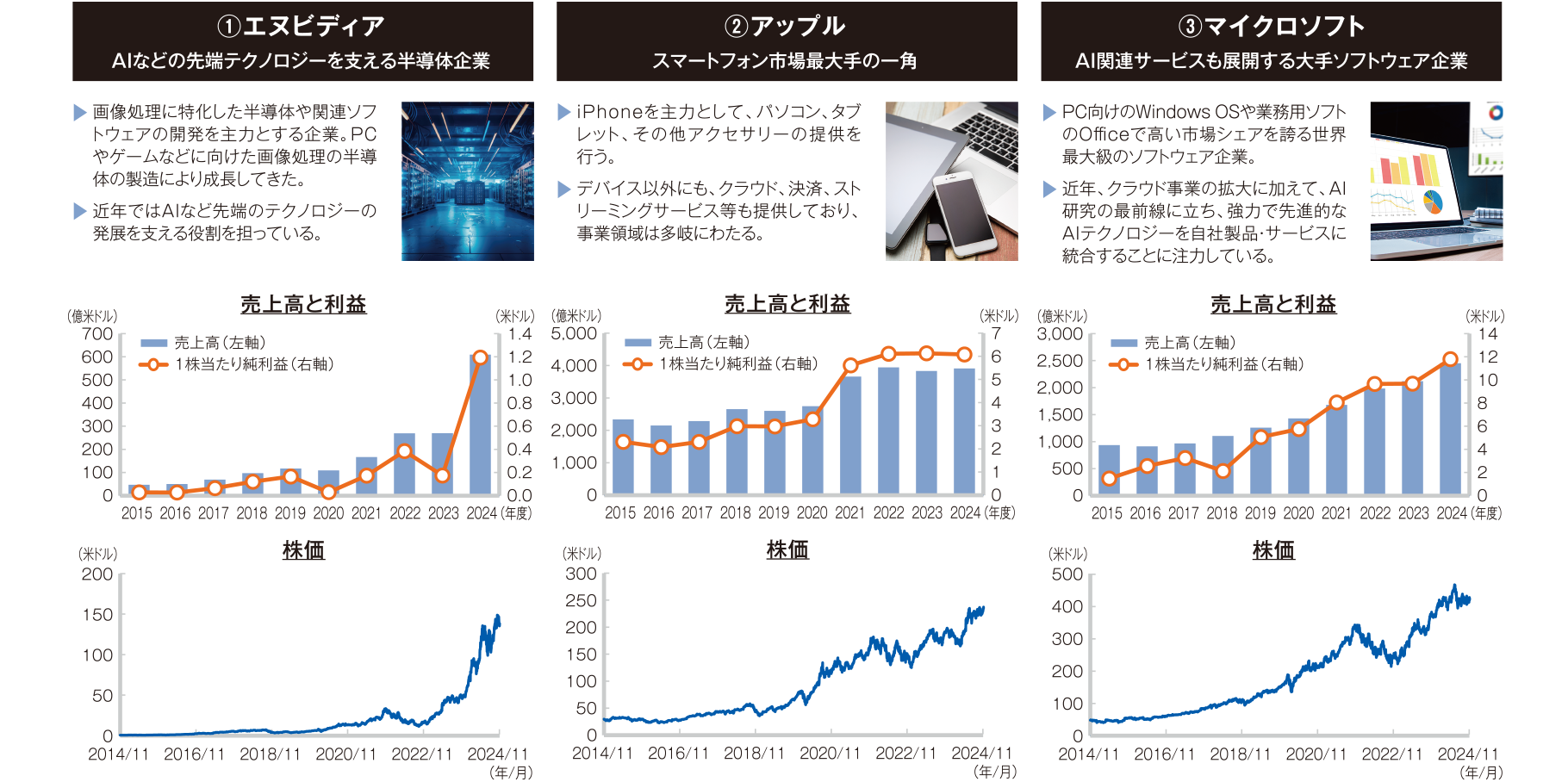

※SBI証券公式YouTubeチャンネルに遷移します。

移り変わるテクノロジー・リーダー企業と運用

※SBI証券公式YouTubeチャンネルに遷移します。

netWIN25周年動画

※SBI証券公式YouTubeチャンネルに遷移します。

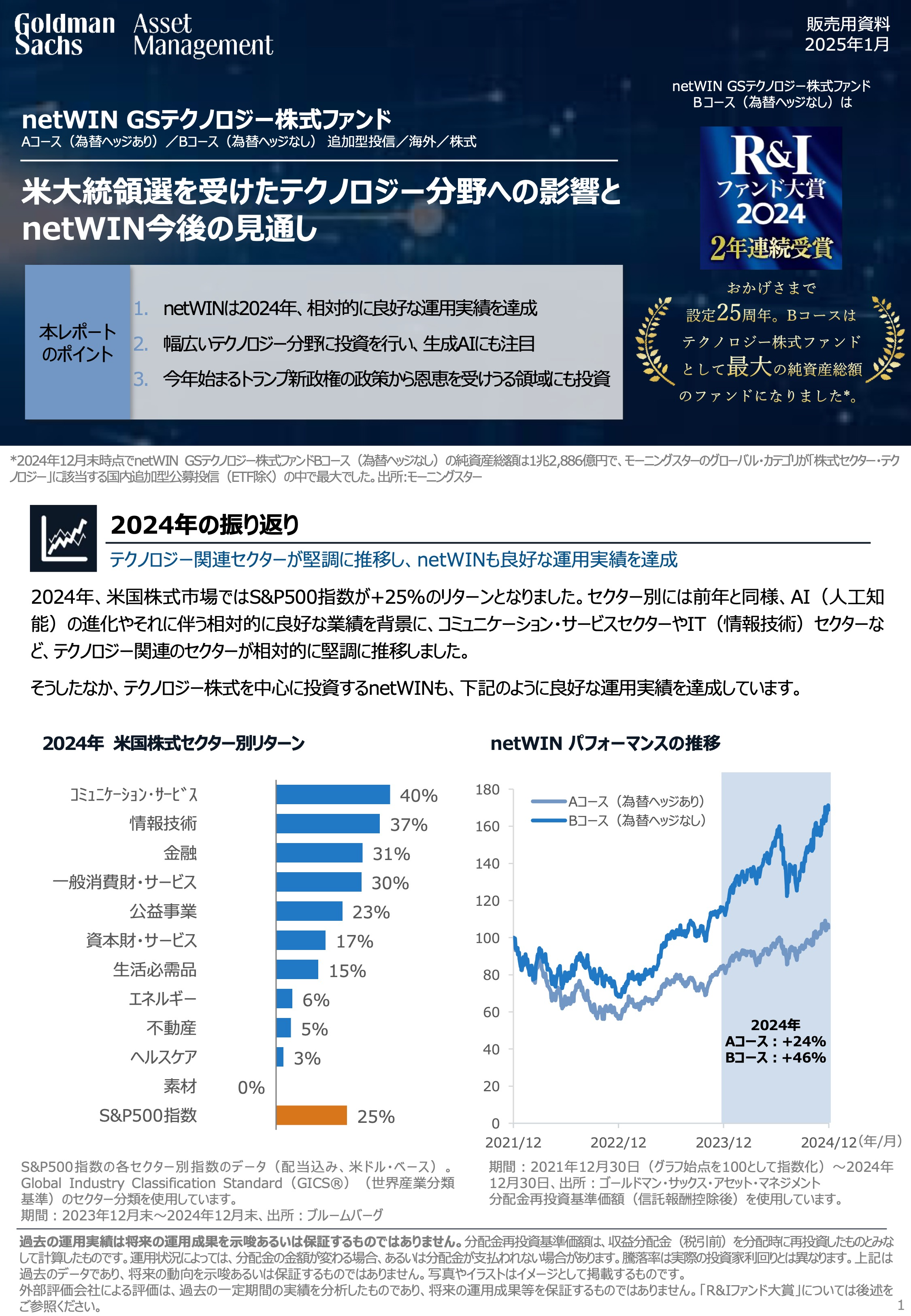

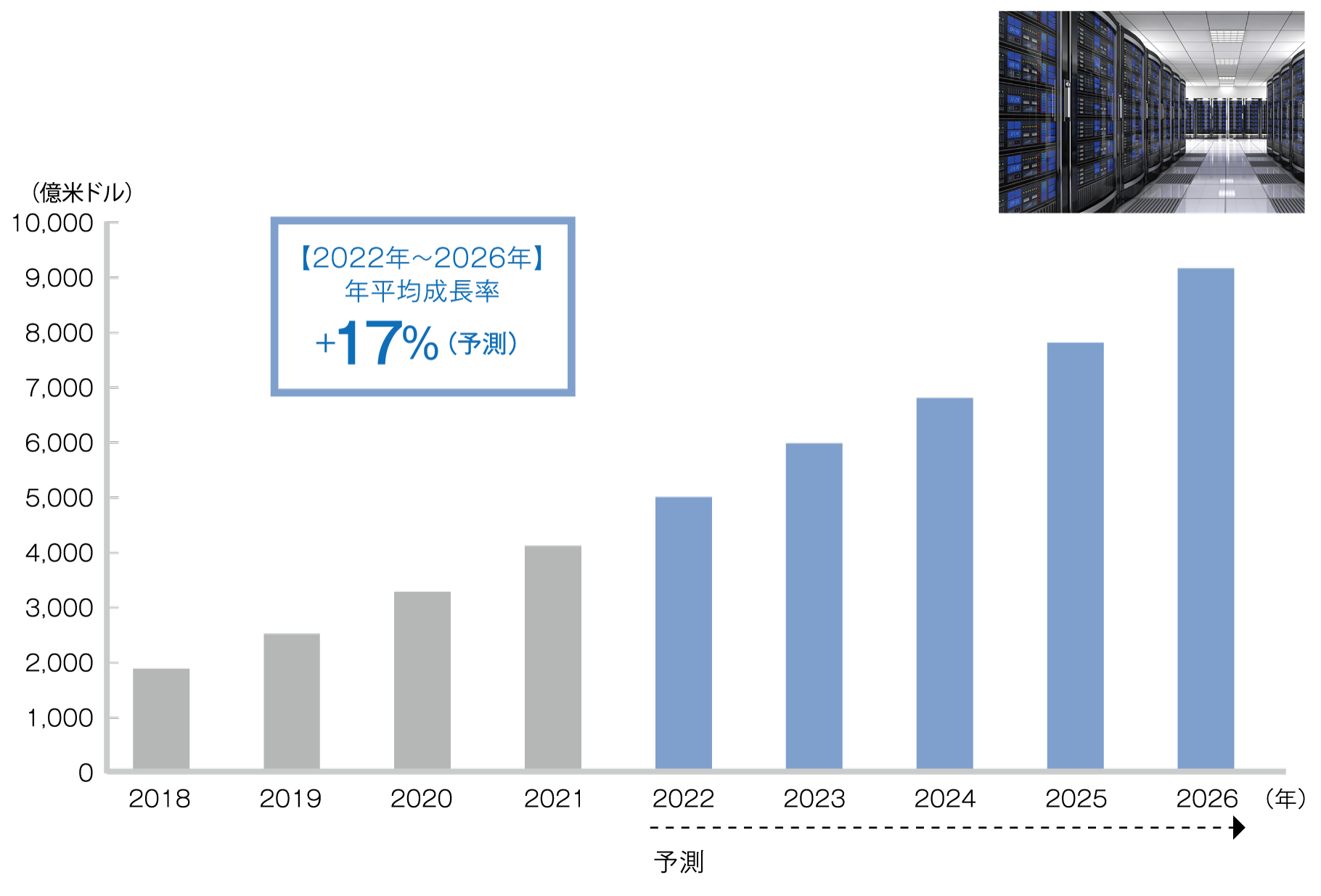

netWIN 注目の投資機会

足元ではAI(人工知能)の投資機会に注目しており、それを支えるインフラとなるクラウド・コンピューティングや半導体についても有望であるとみています。

クラウド・コンピューティングは、膨大なデジタルデータをネットワーク上に蓄積・保管し、スピーディに処理することを可能にするものであり、世界的な「所有から利用へ」という流れのなかで利用が加速しています。

半導体はテクノロジーの革新を根幹から支えるものであり、クラウド・コンピューティング含め、あらゆる産業において不可欠な存在です

クラウドサービスの世界市場規模の推移

世界の半導体市場規模の推移

上記は経済や市場等の過去のデータおよび一時点における予測値であり、将来の動向を示唆あるいは保証するものではありません。経済、市場等に関する予測は資料作成時点のものであり、情報提供を目的とするものです。予測値の達成を保証するものではありません。写真やイラストはイメージとして掲載するものです。

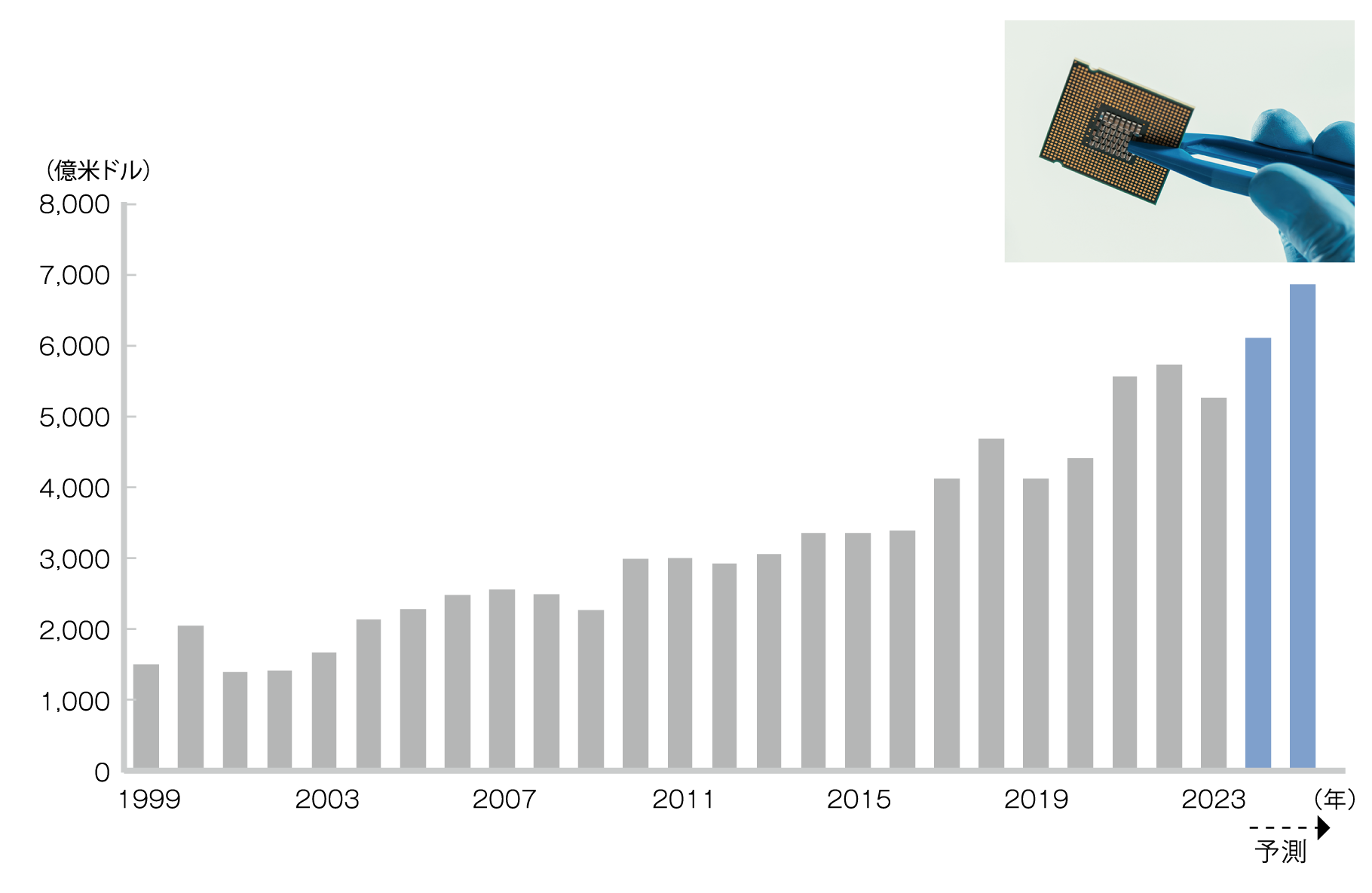

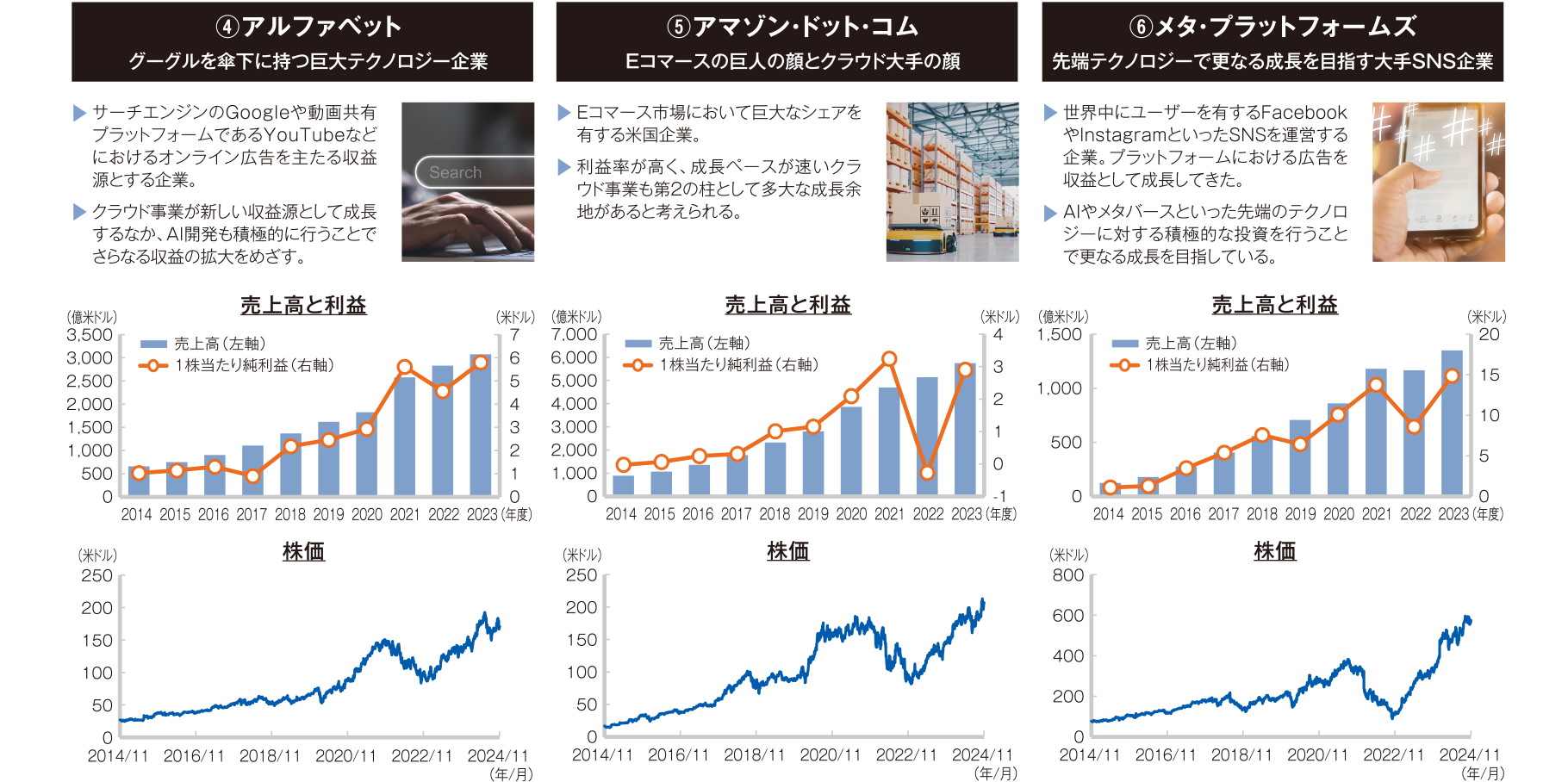

銘柄紹介

【株価】すべて期間:2014年11月28日~2024年11月29日、出所:ブルームバーグ 株価は日次ベース

上記の銘柄は2024年11月末時点のマザーファンドの組入上位1位から6位の銘柄。上記は経済や市場等の過去のデータであり、将来の動向を示唆あるいは保証するものではありません。ポートフォリオにおける保有銘柄あるいは過去の投資判断についての言及は、本資料でご紹介している投資戦略あるいは投資アプローチをご理解いただくための例示を目的とするものであり、投資成果を示唆あるいは保証するものではありません。例示された個別証券は、必ずしも現在あるいは将来の保有銘柄であるとは限らず、また当該投資戦略に関する投資判断を代表するものでもありません。個別企業あるいは個別銘柄についての言及は、当該個別銘柄の売却、購入または継続保有の推奨を目的とするものではありません。本資料において言及された証券について、将来の投資判断が必ずしも利益をもたらすとは限らず、また言及された証券のパフォーマンスと同様の投資成果を示唆あるいは保証するものでもありません。写真やイラストはイメージとして掲載するものです。

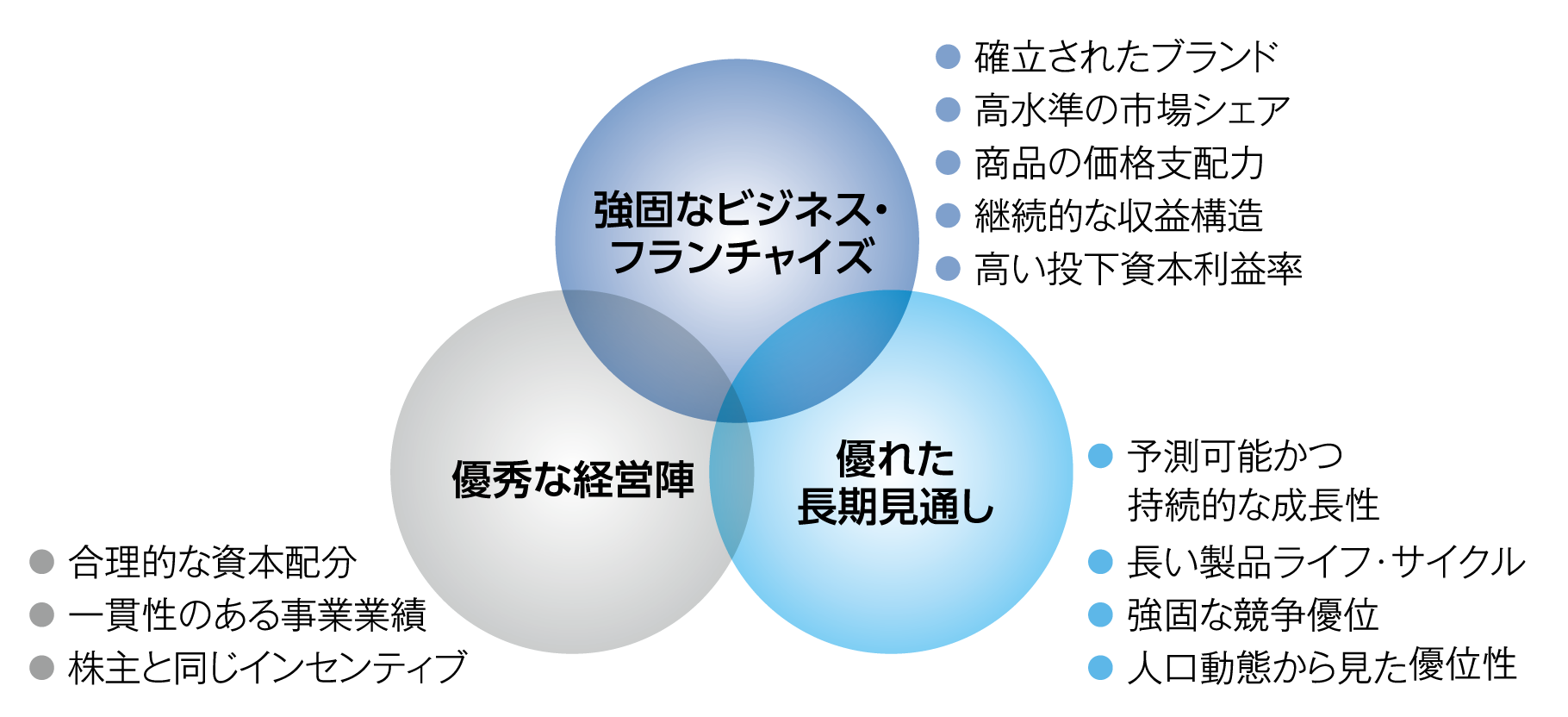

銘柄選択のポイント

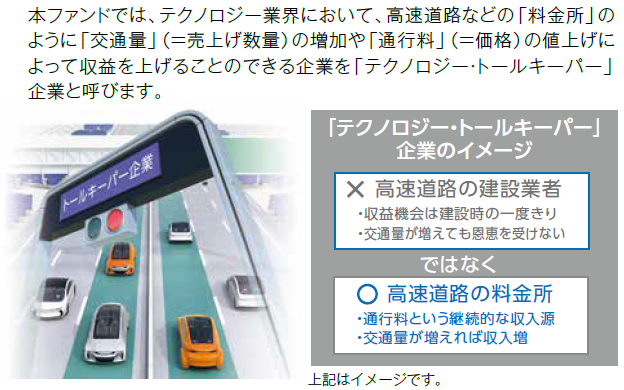

本ファンドでは、主に米国を中心とした「テクノロジー・トールキーパー」企業など、テクノロジーを活用することで、コスト構造、収益性、競争優位性の改善や維持が期待できる企業や、ビジネス・モデルの継続性が期待できる企業の株式に投資します。

「テクノロジー・トールキーパー」企業

銘柄選択のポイント

netWIN 運用実績と組入銘柄の推移

時代背景と各年末時点のnetWIN組入上位5銘柄

【各年末のnetWIN組入上位5銘柄】マザーファンドのデータです。出所:ゴールドマン・サックス・アセット・マネジメント※企業名は各時点における名称を記載しています。また、企業名の後ろの( )内は各時点における事業内容を示します。

ポートフォリオにおける保有銘柄あるいは過去の投資判断についての言及は、本資料でご紹介している投資戦略あるいは投資アプローチをご理解いただくための例示を目的とするものであり、投資成果を示唆あるいは保証するものではありません。例示された個別証券は、必ずしも現在あるいは将来の保有銘柄であるとは限らず、また当該投資戦略に関する投資判断を代表するものでもありません。写真やイラストはイメージとして掲載するものです。

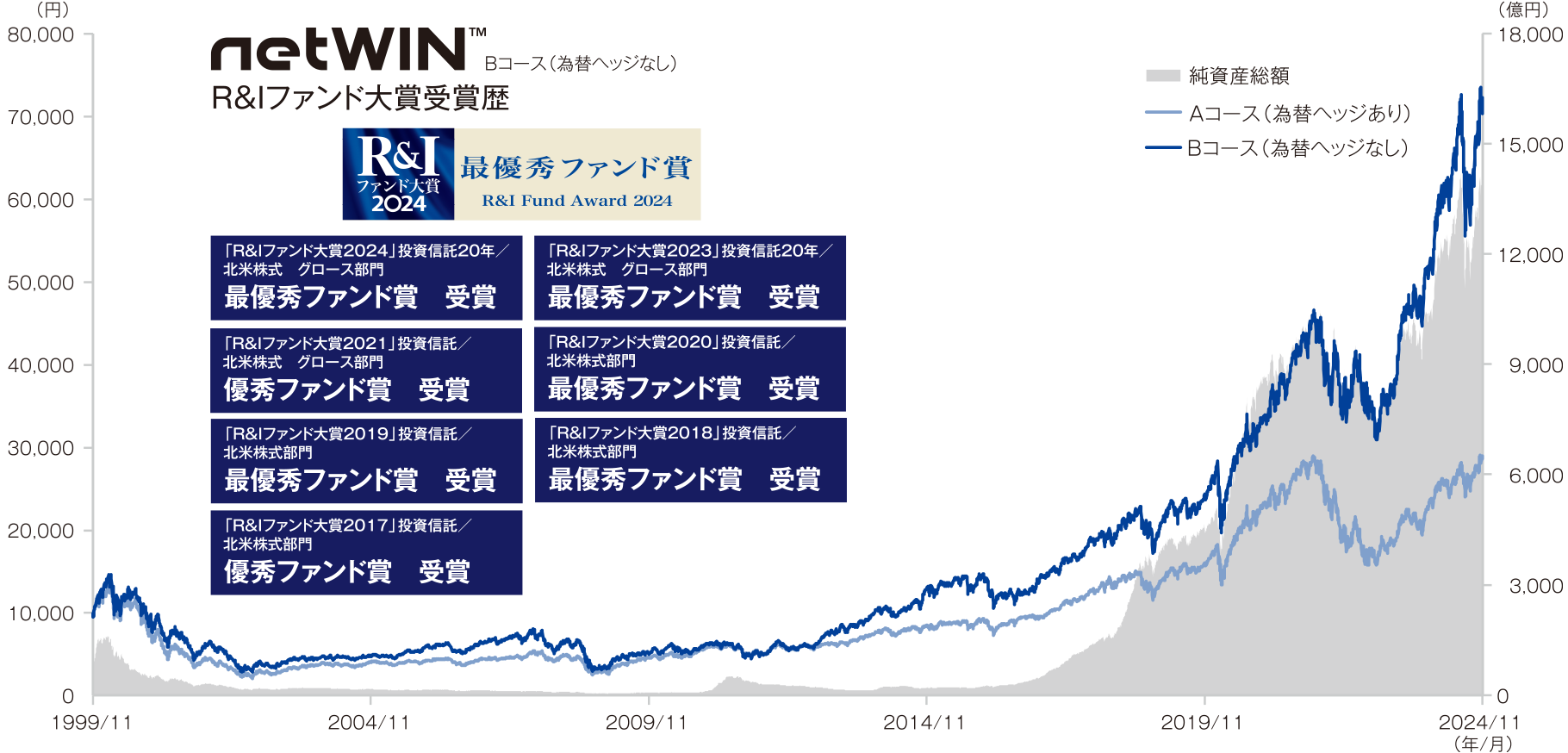

netWIN 分配金再投資基準価額(左軸)および純資産総額(2コース合計、右軸)の推移

過去の運用実績は将来の運用成果を示唆あるいは保証するものではありません。上記の分配金再投資基準価額は信託報酬控除後のものです。分配金再投資基準価額は、収益分配金(税引前)を分配時に再投資したものとみなして計算したものです。運用状況によっては、分配金の金額が変わる場合、あるいは分配金が支払われない場合があります。

「R&Iファンド大賞」については後述をご参照ください。

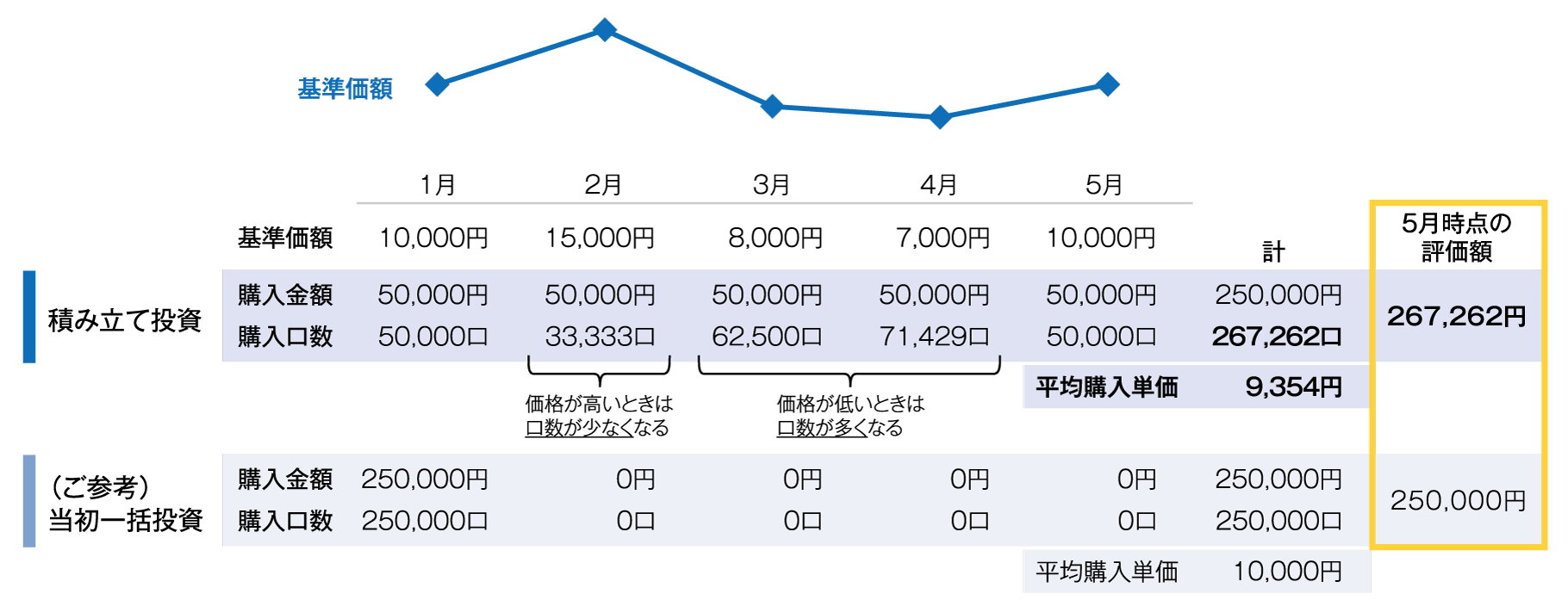

ご参考:積み立て投資の仕組み

毎月決まった額を投資する積み立て投資では、基準価額の上昇局面では購入できる口数が少なくなる一方で、基準価額の下落局面では多くの口数を購入することができます。これにより購入単価が平均化されるため、市場見通しに不安があっても、タイミングを選ばず始められる投資手法です。

投資信託を毎月5万円ずつ積み立て(計25万円)する場合と、25万円を当初一括投資する場合の例

上記は例示を目的とするものです。基準価額と購入単価は、1万口当たりの価格です。上記は、積み立て投資について理解を深めていただく目的で作成したものであり、当初一括投資との有利不利を比較 する目的ではありません。信託報酬等の諸費用や取引にかかる手数料、その他の費用は考慮しておりませんのでご留意ください。上記は積み立て投資のほうが購入口数が多くなる場合の例を挙げていますが、当初一括投資のほうが最終的な評価額が大きくなる場合があります。投資期間を変更して試算した場合は結果が異なり、必ずしもいずれかが有利というわけではありません。上記は、将来の運用成果を示唆または保証するものではなく、投資方法にかかわらず、基準価額が(平均)購入価額を下回った場合には損失を被ります。各投資家ご自身のご判断で投資するようお願いします。シミュレーションによるパフォーマンスは、実際の取引に基づくものではなく、その予想力には限界があります。実運用ポートフォリオで上記シミュレーションと同様の結果が得られるとは限りません。

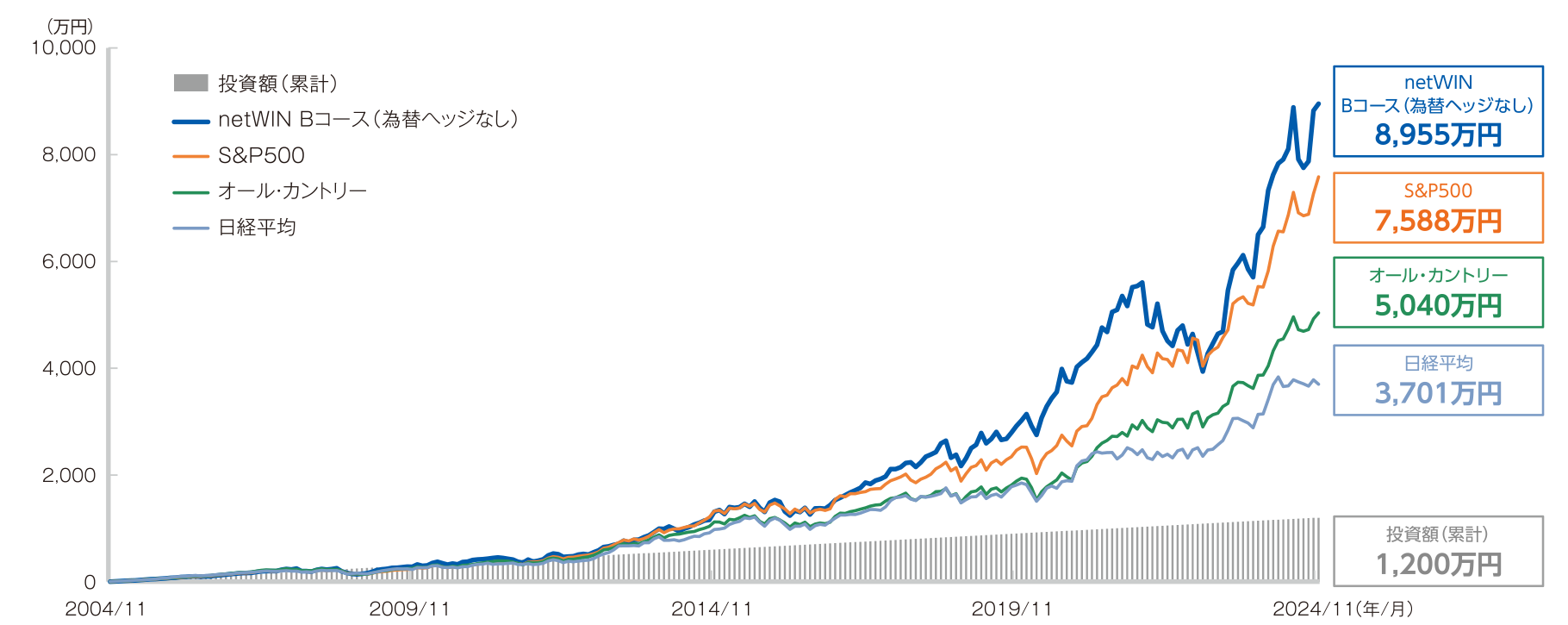

ご参考:netWIN Bコース(為替ヘッジなし)

積み立て投資シミュレーション

2024年11月末時点の20年前から、毎月5万円ずつ積み立てた場合のシミュレーションです。

積み立て投資にあたっては、長期での投資が可能な余裕資金の範囲で行うことが肝要です。一般的に、投資を行う場合には、一つの資産や資産クラスに集中するのではなく、分散を行うことが望ましいとされていることにもご留意ください。投資額は、ご投資家の資産状況により異なります。各投資家ご自身でご判断ください。

netWIN Bコース(為替ヘッジなし)および主要指数の積み立て投資シミュレーション

S&P500:S&P500指数、オール・カントリー:MSCIオール・カントリー・ワールド指数、日経平均:日経平均株価指数(指数はいずれも配当込み、円換算ベースまたは円ベース)

指数については信託報酬等の諸費用や取引にかかる手数料、その他の費用は考慮しておりませんのでご留意ください。netWIN Bコース(為替ヘッジなし)については分配金再投資基準価額(信託報酬控除後)を使用しています。 分配金再投資基準価額とは、本ファンドの決算時に収益の分配があった場合に、その分配金(税引前)で本ファンドを購入(再投資)した場合の基準価額です。 上記の指数は本ファンドのベンチマークではありません。 ファンドの積み立て投資の相対的な水準をご理解いただくため、代表的な株価指数に基づいたシミュレーションをご参考までに掲載しています。市場指数そのものに投資することはできません。各市場指数を基準価額と仮定したシミュレーションです。

上記は、積み立て投資について理解を深めていただく目的で作成したものであり、当初一括投資との有利不利を比較する目的ではありません。上記は、過去20年間の投資期間を例示していますが、投資期間を変更して試算した場合は結果が異なり、必ずしもいずれかが有利というわけではありません。上記は、将来の運用成果を示唆または保証するものではなく、投資方法にかかわらず、基準価額が(平均)購入価額を下回った場合には損失を被ります。各投資家ご自身のご判断で投資するようお願いします。過去のデータは将来の動向を示唆あるいは保証するものではありません。シミュレーションによるパフォーマンスは、実際の取引に基づくものではなく、その予想力には限界があります。実運用ポートフォリオで上記シミュレーションと同様の結果が得られるとは限りません。

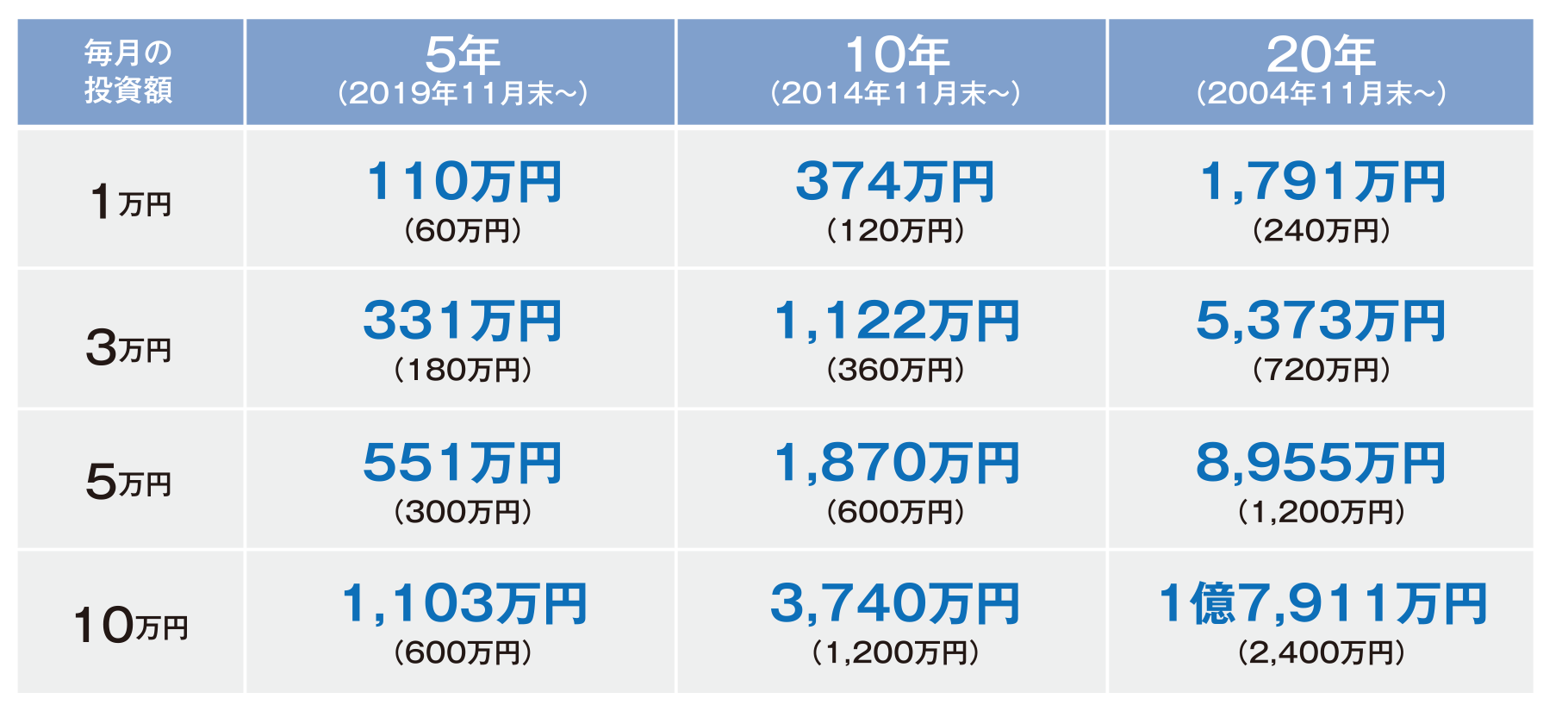

ご参考:netWIN Bコース(為替ヘッジなし)

期間別・金額別積み立て投資シミュレーション

2024年11月末時点の5年前、10年前、20年前から、netWIN Bコース(為替ヘッジなし)への積み立て投資を行っていた場合、何万円ずつ積み立てると、いくらになっていたかのシミュレーションです。

積み立て投資にあたっては、長期での投資が可能な余裕資金の範囲で行うことが肝要です。一般的に、投資を行う場合には、一つの資産や資産クラスに集中するのではなく、分散を行うことが望ましいとされていることにもご留意ください。投資額は、ご投資家の資産状況により異なります。各投資家ご自身でご判断ください。

netWIN Bコース(為替ヘッジなし) 期間別・金額別積み立て投資シミュレーション

青字 は、積み立て投資を行った際の2024年11月末における時価評価額を、(黒字)は投資額(累計)を示します。netWIN GSテクノロジー株式ファンド Bコース(為替ヘッジなし)の分配金再投資基準価額(信託報酬控除後)のデータを基に作成。分配金再投資基準価額とは、本ファンドの決算時に収益の分配があった場合に、その分配金(税引前)で本ファンドを購入(再投資)した場合の基準価額です。

上記は、積み立て投資について理解を深めていただく目的で作成したものであり、当初一括投資との有利不利を比較する目的ではありません。上記は5年、10年、20年の投資期間を例示していますが、投資期間を変更して試算した場合は結果が異なり、必ずしもいずれかが有利というわけではありません。上記は、将来の運用成果を示唆または保証するものではなく、投資方法にかかわらず、基準価額が(平均)購入価額を下回った場合には損失を被ります。各投資家ご自身のご判断で投資するようお願いします。過去の運用実績は将来の運用成果を示唆あるいは保証するものではありません。シミュレーションによるパフォーマンスは、実際の取引に基づくものではなく、その予想力には限界があります。実運用ポートフォリオで上記シミュレーションと同様の結果が得られるとは限りません。

netWIN GSテクノロジー株式ファンド

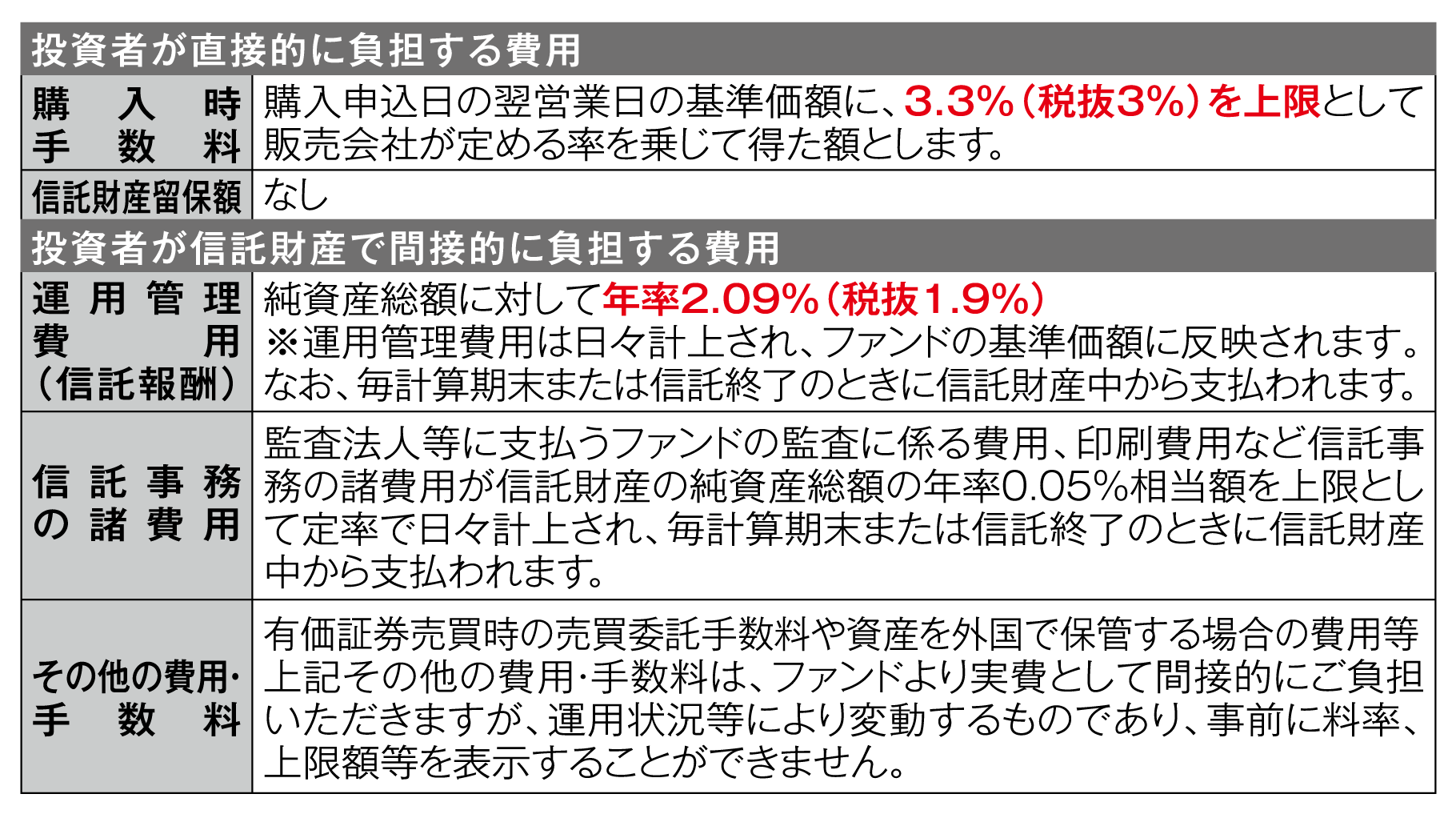

ファンドの費用と投資リスク

ファンドの費用

投資リスク

基準価額の変動要因

株式投資リスク(価格変動リスク・信用リスク)・集中投資リスク

一般に、株価は、個々の企業の活動や一般的な市場・経済の状況に応じて変動します。したがって、本ファンドに組入れられる株式の価格は短期的または長期的に下落していく可能性があります。現時点において株価が上昇傾向であっても、その傾向が今後も継続する保証はありません。また、発行企業が経営不安、倒産等に陥った場合には、投資資金が回収できなくなることもあります。

為替変動リスク

※収益分配金に関わる留意点

計算期間中に運用収益があった場合においても、当該運用収益を超えて分配を行った場合、当期決算日の基準価額は前期決算日の基準価額と比べて下落することになります。また、ご投資家の皆さまのファンドの購入価額によっては、分配金の一部または全部が、実質的には元本の一部払戻しに相当する場合があります。

ご注意事項

投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客様が実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

投資リスク・費用について

R&Iファンド大賞

「R&Iファンド大賞」の概要

*1シャープレシオとは短期確定金利商品に対するファンドの超過収益率を収益率の標準偏差(リスク)で割った値です。リスク1単位当たりの超過収益率を示します。

*2ドローダウンとは、最大資産からの下落率のことであり、それらのドローダウンの最大となった値を最大ドローダウンといいます。

上記評価は、過去の一定情報を分析した結果得られたものであり、将来の運用成果等を示唆あるいは保証するものではありません。

NISAのご注意事項

配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。

NISAの口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

リスク及び手数料について

SBI証券の取扱商品は、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。

同一年において1人1口座(1金融機関)しか開設できません。

NISAの口座開設は、金融機関を変更した場合を除き、1人につき1口座に限られ、複数の金融機関にはお申し込みいただけません。金融機関の変更により、複数の金融機関でNISA口座を開設されたことになる場合でも、各年において1つの口座でしかお取引いただけません。また、NISA口座内に保有されている商品を他の年分の勘定又は金融機関に移管することもできません。なお、金融機関を変更される年分の勘定にて、既に金融商品をお買付されていた場合、その年分について金融機関を変更することはできません。NISAの口座を仮開設して買い付けを行うことができますが、確認の結果、買付後に二重口座であったことが判明した場合、そのNISA口座で買い付けた上場株式等は当初から課税口座で買い付けたものとして取り扱うこととなり、買い付けた上場株式等から生じる譲渡益及び配当金等については、遡及して課税いたします。

NISAで購入できる商品はSBI証券が指定する商品に限られます。

SBI証券における取扱商品は、成長投資枠・つみたて投資枠で異なります。成長投資枠の取扱商品は国内上場株式等(現物株式、ETF、REIT、ETN、単元未満株(S株)を含む※)、公募株式投資信託(※)、外国上場株式等(米国、香港、韓国、ロシア、ベトナム、インドネシア、シンガポール、タイ、マレーシア、海外ETF、REITを含む※)、つみたて投資枠の取扱商品は長期の積立・分散投資に適した一定の公募株式投資信託となります。取扱商品は今後変更する可能性があります。

※SBI証券が指定する制限銘柄(上場株式等)、デリバティブ取引を用いた一定の商品及び信託期間20年未満又は毎月分配型の商品は除きます。

年間投資枠と非課税保有限度額が設定されます。

年間投資枠は成長投資枠が240万円、つみたて投資枠が120万円までとなり、非課税保有限度額は成長投資枠とつみたて投資枠合わせて1,800万円、うち成長投資枠は1,200万円までとなります。非課税保有限度額は、NISA口座内上場株式等を売却した場合、売却した上場株式等が費消していた非課税保有限度額の分だけ減少し、その翌年以降の年間投資枠の範囲内で再利用することができます。

投資信託における分配金のうち特別分配金(元本払戻金)は、非課税でありNISAにおいては制度上のメリットは享受できません。

損失は税務上ないものとされます。

NISAの口座で発生した損失は税務上ないものとされ、一般口座や特定口座での譲渡益・配当金等と損益通算はできず、繰越控除もできません。

出国により非居住者に該当する場合、NISA口座で上場株式等の管理を行うことはできません。

出国の際には、事前に当社に届出が必要です。出国により非居住者となる場合には、特例措置の適用を受けるための必要な手続きを完了された場合を除き、NISA口座が廃止され、当該口座に預りがある場合は、一般口座で管理させていただきます。

つみたて投資枠では積立による定期・継続的な買付しかできません。

つみたて投資枠でのお取引は積立契約に基づく定期かつ継続的な方法による買付に限られます。

つみたて投資枠では信託報酬等の概算値が原則として年1回通知されます。

つみたて投資枠で買付した投資信託の信託報酬等の概算値を原則として年1回通知いたします。

NISAでは基準経過日における氏名・住所の確認が求められます。

NISAでは初めてつみたて投資枠を設定してから10年経過した日、及び以後5年を経過するごとに氏名・住所等の確認が必要となります。当社がお客さまの氏名・住所等が確認できない場合にはお取引ができなくなる場合もございますのでご注意ください。