米ドルコースは14,990円(2014年1月の設定来累計)、通貨分散コースは9,550円(2006年6月の設定来累計)とリターンを分配してきた当ファンドは、一貫してゴールドマン・サックス・アセット・マネジメントによる独自の計量モデルで運用されてきました。早くからAIによる分析も運用に取り入れ、外貨建てで保有する効果を除いても、しっかりと参考指数のTOPIXを上回る運用成果を上げています。

上記は過去の実績を示したものであり、将来の成果を保証するものではありません。運用状況によっては、分配金の金額が変わる場合、あるいは分配金が支払われない場合があります。

※TOPIXの指数値及びTOPIXに係る標章又は商標は、株式会社JPX総研又は株式会社JPX総研の関連会社(以下「JPX」といいます。)の知的財産であり、指数の算出、指数値の公表、利用など(指数名)に関するすべての権利・ノウハウ及び(指数名)に係る標章又は商標に関するすべての権利はJPXが有します。JPXは、(指数名)の指数値の算出又は公表の誤謬、遅延又は中断に対し、責任を負いません。

GS 日本株・プラスの強み:本ファンドのパフォーマンスを支える、2つの大きな特徴

計量株式戦略モデル開発の責任者

計量投資戦略グループ

株式リサーチ共同責任者 兼 シニア・ポートフォリオ・マネジャー

野村総合研究所および野村證券金融経済研究所に勤務後、2004年にゴールドマン・サックス証券グローバル投資調査部のジャパン・ポートフォリオ・ストラテジー・グループのメンバーとして入社。2009年にゴールドマン・サックス・アセット・マネジメントにシニア・エクイティ・リサーチャーとして異動。

動画で確認!ゴールドマン・サックス・アセット・マネジメントの計量投資(クオンツ)運用とは?

個人投資家 井村氏の鋭い質問に応えながら、AIとデータに基づくリスク管理や市場予測の手法を語ります。数百ものモデルを駆使した運用の実態や、バックテストではわからない未来の変化への対応策についても深掘り。投資戦略の新たな視点を提供する、貴重な対談です。

※SBI証券公式YouTubeチャンネルに遷移します。個人投資家として100億円以上の利益を上げたテスタ氏とゴールドマン・サックスでクオンツ運用を手がける諏訪部が、投資スタイルやリスク管理、AIの活用法について語ります。異なる視点から見た株式投資の世界や、予測困難な相場に対するアプローチの違いに注目。新たな投資のヒントを得られる、見逃せない対談です。

※SBI証券公式YouTubeチャンネルに遷移します。「GS 日本株・プラス」の魅力を徹底解説!ゴールドマン・サックス・アセット・マネジメント計量投資(クオンツ)モデルを駆使した運用の秘訣やパフォーマンスの要因、外国通貨への投資戦略について詳しく語ります。日本株だけでなく、為替差益や金利差収入を活かしたリターンの仕組みを学び、今後の投資に役立つ知識を得られるセミナー動画です。

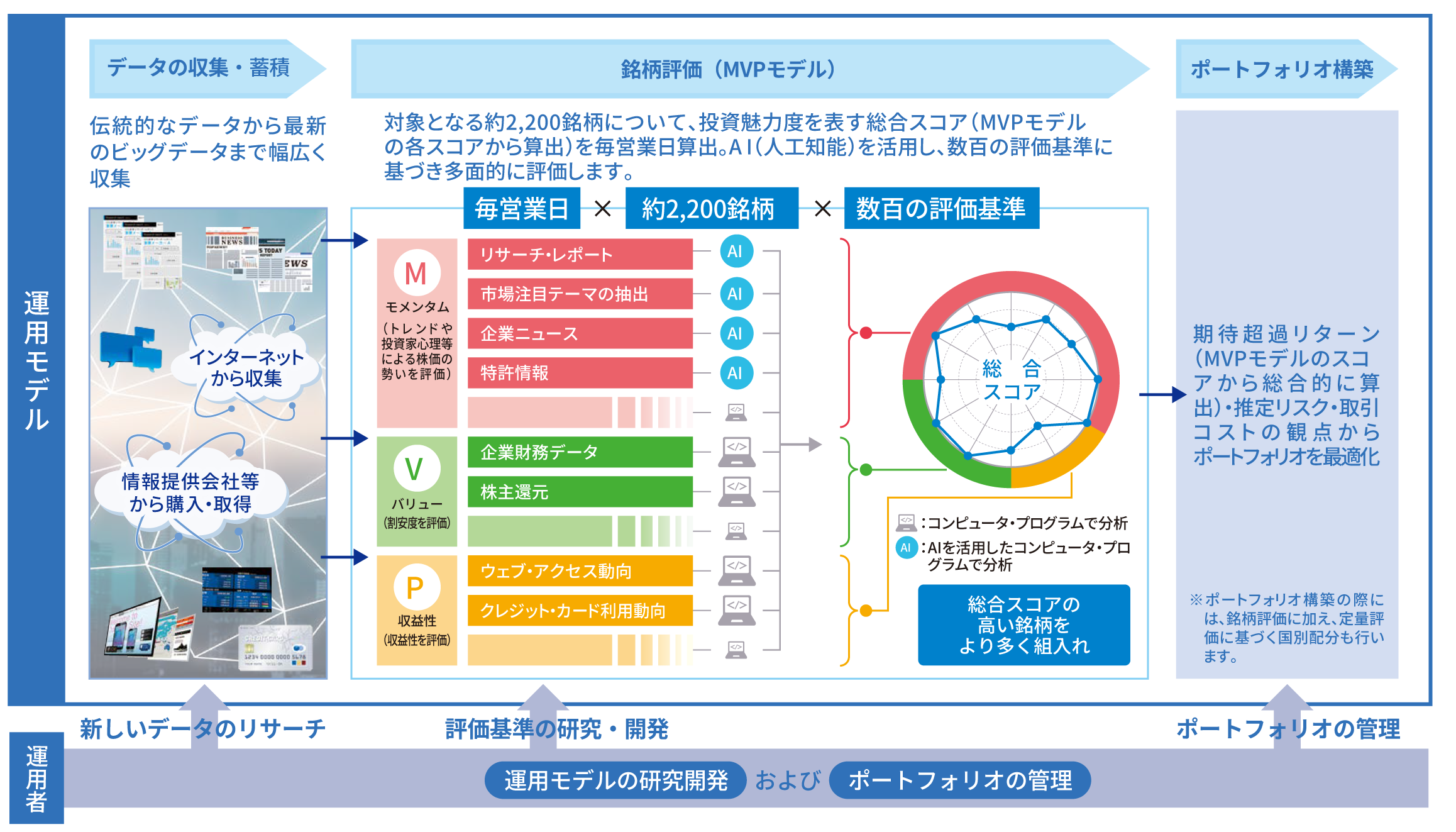

※SBI証券公式YouTubeチャンネルに遷移します。運用プロセス

日本株式の運用については、最新のビッグデータや伝統的な市場・業績データ等をもとに、モメンタム(Momentum)・バリュー(Value)・収益性(Profitability)の投資テーマを通じた数百もの評価基準(MVPモデル)に基づき、投資対象候補銘柄すべての投資魅力度を総合的に評価した上で、ポートフォリオの最適化を図ります。

パフォーマンスの推移

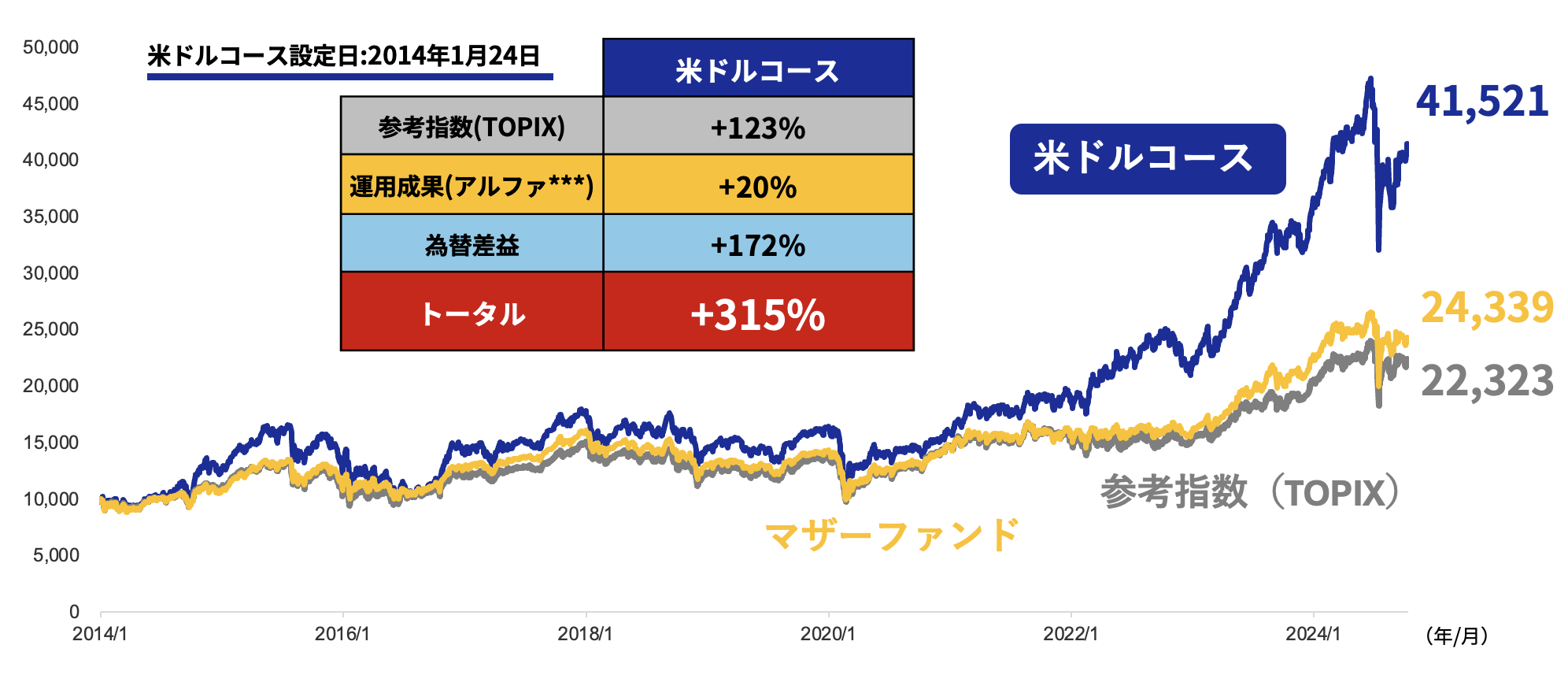

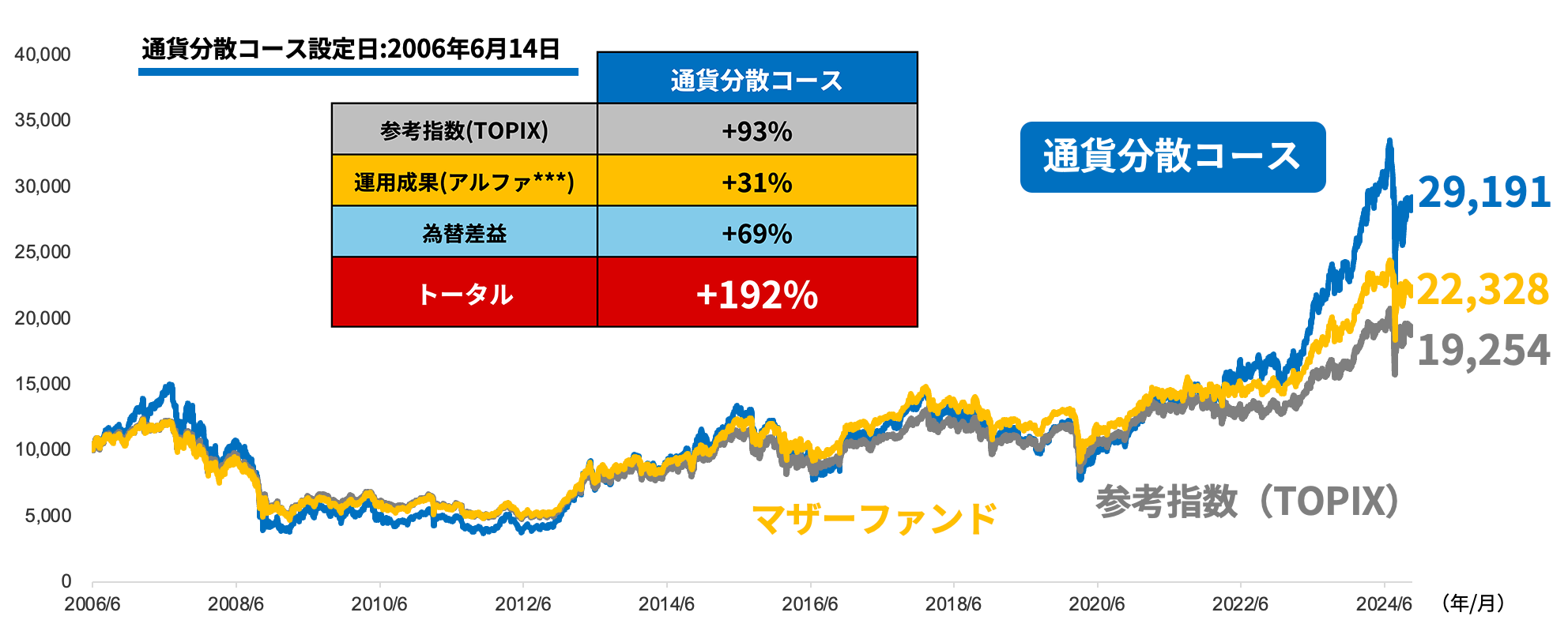

ゴールドマン・サックス・アセット・マネジメント独自の運用により、本ファンドの米ドルコース/通貨分散コースに加え為替の影響を受けないマザーファンドも、両コースの設定来で参考指数のTOPIXを上回るパフォーマンス(アルファ)を上げています。

本ファンド(米ドルコース)、本ファンドのマザーファンド*、参考指数(TOPIX)**のパフォーマンス推移

** 参考指数:TOPIX(設定日から2023年2月28日まで「TOPIX(東証株価指数)」、2023年3月1日から「TOPIX(東証株価指数)(配当込み)」)

*** アルファ:参考指数に対するマザーファンドの超過収益率

期間:2014年1月24日(本ファンドの米ドルコース設定日)~2024年10月末(グラフ始点を10,000として指数化)、出所:ブルームバーグ、ゴールドマン・サックス・アセット・マネジメント

本ファンド(通貨分散コース)、本ファンドのマザーファンド*、参考指数(TOPIX)**のパフォーマンス推移

** 参考指数:TOPIX(設定日から2023年2月28日まで「TOPIX(東証株価指数)」 、2023年3月1日から「TOPIX(東証株価指数)(配当込み)」)

*** アルファ:参考指数に対するマザーファンドの超過収益率

期間:2006年6月14日(本ファンドの通貨分散コース設定日)~2024年10月末(グラフ始点を10,000として指数化)、出所:ブルームバーグ、ゴールドマン・サックス・アセット・マネジメント

外貨建てで日本株に投資する意義:本ファンドの足元のパフォーマンスを構成する3つの要素

過去の運用実績は将来の運用成果を示唆あるいは保証するものではありません。上記は経済や市場等の過去のデータであり、将来の動向を示唆あるいは保証するものではありません。上記は、例示を目的とするものです。上記イラストはイメージです。本ファンドは市場リスク、為替変動リスク、金利リスク等を伴います。くわしくは「投資信託説明書(交付目論見書)」をご覧ください。

GS 日本株・プラスの分配金(実績)

| 2021年11月 | 2022年2月 | 2022年5月 | 2022年8月 | 2022年11月 | 2023年2月 |

|---|---|---|---|---|---|

| 440円 | 150円 | 640円 | 770円 | 940円 | 0円 |

| 2023年5月 | 2023年8月 | 2023年11月 | 2024年2月 | 2024年5月 | 2024年8月 |

| 450円 | 1,480円 | 1,360円 | 1,100円 | 1,530円 | 0円 |

| 2023年11月 | 2023年12月 | 2024年1月 | 2024年2月 | 2024年3月 | 2024年4月 |

|---|---|---|---|---|---|

| 230円 | 80円 | 170円 | 540円 | 780円 | 560円 |

| 2024年5月 | 2024年6月 | 2024年7月 | 2024年8月 | 2024年9月 | 2024年10月 |

| 410円 | 340円 | 470円 | 10円 | 10円 | 10円 |

上記は過去の実績を示したものであり、将来の成果を保証するものではありません。運用状況によっては、分配金の金額が変わる場合、あるいは分配金が支払われない場合があります。

ファンドの特徴

SBI証券で購入できるゴールドマン・サックス・アセット・マネジメントの計量投資戦略モデルを用いたその他のファンド | SBI証券のファンド詳細ページに遷移します

GS 日本株・プラス | ファンドの費用と投資リスク

※くわしくは「投資信託説明書(交付目論見書)」をご覧ください。お申込みの詳細については、販売会社にお問い合わせのうえご確認ください。

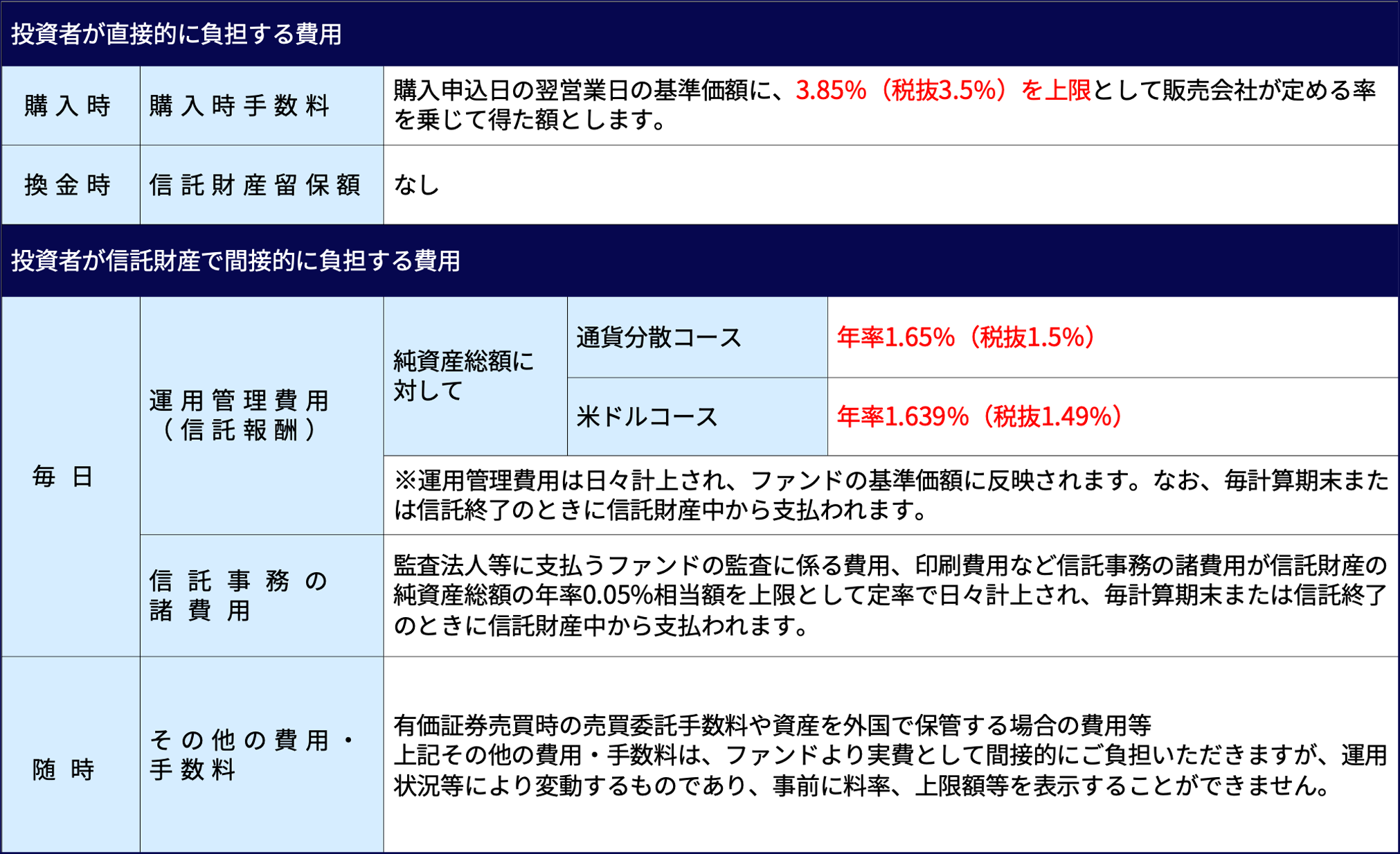

ファンドの費用

※上記の手数料等の合計額については、ご投資家の皆さまがファンドを保有される期間等に応じて異なりますので、表示することができません。

投資リスク

基準価額の変動要因

主な変動要因

株式投資リスク(価格変動リスク・信用リスク)

為替変動リスク

※収益分配金に関わる留意点

計算期間中に運用収益があった場合においても、当該運用収益を超えて分配を行った場合、当期決算日の基準価額は前期決算日の基準価額と比べて下落することになります。また、ご投資家の皆さまのファンドの購入価額によっては、分配金の一部または全部が、実質的には元本の一部払戻しに相当する場合があります。

ご注意事項

投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客様が実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

投資リスク・費用について

⾦融商品取引業者関東財務局⻑(⾦商)第325号

加⼊協会 ⽇本証券業協会、⼀般社団法⼈投資信託協会、⼀般社団法⼈⽇本投資顧問業協会、⼀般社団法⼈第⼆種⾦融商品取引業協会

NISAのご注意事項

配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。

NISAの口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

リスク及び手数料について

SBI証券の取扱商品は、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。

同一年において1人1口座(1金融機関)しか開設できません。

NISAの口座開設は、金融機関を変更した場合を除き、1人につき1口座に限られ、複数の金融機関にはお申し込みいただけません。金融機関の変更により、複数の金融機関でNISA口座を開設されたことになる場合でも、各年において1つの口座でしかお取引いただけません。また、NISA口座内に保有されている商品を他の年分の勘定又は金融機関に移管することもできません。なお、金融機関を変更される年分の勘定にて、既に金融商品をお買付されていた場合、その年分について金融機関を変更することはできません。NISAの口座を仮開設して買い付けを行うことができますが、確認の結果、買付後に二重口座であったことが判明した場合、そのNISA口座で買い付けた上場株式等は当初から課税口座で買い付けたものとして取り扱うこととなり、買い付けた上場株式等から生じる譲渡益及び配当金等については、遡及して課税いたします。

NISAで購入できる商品はSBI証券が指定する商品に限られます。

SBI証券における取扱商品は、成長投資枠・つみたて投資枠で異なります。成長投資枠の取扱商品は国内上場株式等(現物株式、ETF、REIT、ETN、単元未満株(S株)を含む※)、公募株式投資信託(※)、外国上場株式等(米国、香港、韓国、ロシア、ベトナム、インドネシア、シンガポール、タイ、マレーシア、海外ETF、REITを含む※)、つみたて投資枠の取扱商品は長期の積立・分散投資に適した一定の公募株式投資信託となります。取扱商品は今後変更する可能性があります。

※SBI証券が指定する制限銘柄(上場株式等)、デリバティブ取引を用いた一定の商品及び信託期間20年未満又は毎月分配型の商品は除きます。

年間投資枠と非課税保有限度額が設定されます。

年間投資枠は成長投資枠が240万円、つみたて投資枠が120万円までとなり、非課税保有限度額は成長投資枠とつみたて投資枠合わせて1,800万円、うち成長投資枠は1,200万円までとなります。非課税保有限度額は、NISA口座内上場株式等を売却した場合、売却した上場株式等が費消していた非課税保有限度額の分だけ減少し、その翌年以降の年間投資枠の範囲内で再利用することができます。

投資信託における分配金のうち特別分配金(元本払戻金)は、非課税でありNISAにおいては制度上のメリットは享受できません。

損失は税務上ないものとされます。

NISAの口座で発生した損失は税務上ないものとされ、一般口座や特定口座での譲渡益・配当金等と損益通算はできず、繰越控除もできません。

出国により非居住者に該当する場合、NISA口座で上場株式等の管理を行うことはできません。

出国の際には、事前に当社に届出が必要です。出国により非居住者となる場合には、NISA口座が廃止され、当該口座に預りがある場合は、一般口座で管理させていただきます。なお、海外転勤の場合にNISAで継続保有することが可能な特例措置については当社では対応しておりません。

つみたて投資枠では積立による定期・継続的な買付しかできません。

つみたて投資枠でのお取引は積立契約に基づく定期かつ継続的な方法による買付に限られます。

つみたて投資枠では信託報酬等の概算値が原則として年1回通知されます。

つみたて投資枠で買付した投資信託の信託報酬等の概算値を原則として年1回通知いたします。

NISAでは基準経過日における氏名・住所の確認が求められます。

NISAでは初めてつみたて投資枠を設定してから10年経過した日、及び以後5年を経過するごとに氏名・住所等の確認が必要となります。当社がお客さまの氏名・住所等が確認できない場合にはお取引ができなくなる場合もございますのでご注意ください。