インベスコ S&P 500

イコール・ウェイト・ファンド

愛称:均等力

追加型投信/海外/株式/インデックス型

国内初※ S&P 500イコール・ウェイト指数に連動する投資成果を目指す

インデックス・ファンド!

※ QUICK資産運用研究所調べ(基準日:2024年8月14日) 国内公募投信(単位型/追加型)を対象に投資信託協会の商品分類・属性区分(地域:海外(北米)、資産:株式/その他、属性:インデックス型(対象インデックスがS&P 500指数に関連する指数名称の記載があるファンド))で比較したもの(除く、2006年以前に償還したファンド)。

※インベスコ・アセット・マネジメント公式YouTubeチャンネルに遷移します

投資対象ETFに

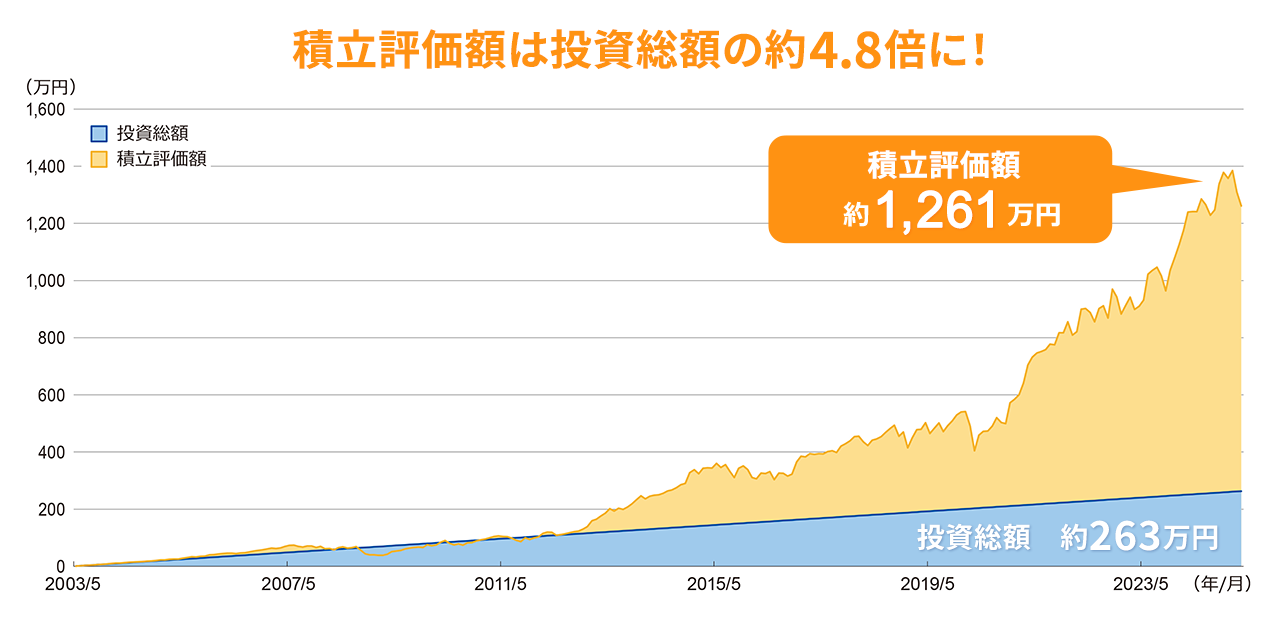

20年超毎月末1万円積み立て投資すると・・・

出所:ブルームバーグ、インベスコ 期間:2003年5月末~2025年3月末

※投資対象ETF:Invesco S&P® Equal Weight ETF(2003年4月設定)

月末前営業日の投資対象ETFのデータを元に、月末の為替レートにて円換算 2003年5月末(投資対象ETFの設定月の翌月末)から毎月末に1万円を投資対象ETFに積立投資したと仮定した場合のシミュレーションで、当ファンドの実績ではありません。シミュレーションについては、当ファンドの信託報酬の実質的な負担費用(年率0.53%)控除し、その他税金・手数料等は考慮していません。

上記は過去のデータおよび試算であり、当ファンドおよび投資対象ETFの将来の成果を保証するものではありません。

均等力の3つのポイント

S&P 500に投資する新たな選択肢!

日本初※1S&P 500指数の全銘柄に均等投資する株価指数に連動する投資成果を目指すインデックス・ファンドです。

長期で良好な

パフォーマンスを達成

S&P 500イコール・ウェイト指数は、長期のパフォーマンスでは、S&P 500指数を上回って推移しています。※2

自動で組入比率を

コントロール

四半期毎のリバランスで、値下がりしてウェイトが下がった銘柄は追加購入、値上がりした銘柄は一部売却をして、イコール・ウェイト(均等比率)を維持しています。

※1 QUICK資産運用研究所調べ(基準日:2024年8月14日) 国内公募投信(単位型/追加型)を対象に投資信託協会の商品分類・属性区分(地域:海外(北米)、資産:株式/その他、属性:インデックス型(対象インデックスがS&P 500指数に関連する指数名称の記載があるファンド))で比較したもの(除く、2006年以前に償還したファンド)。

※2 出所:ブルームバーグ、1999年12月末~2024年12月末までのS&P 500イコール・ウェイト指数とS&P 500指数(共に税引前配当込み、米ドルベース)のパフォーマンスを比較した場合。

当ファンドでは上場投資信託証券(ETF)を通じて、S&P 500イコール・ウェイト指数(税引後配当込み、円換算ベース)に連動する投資成果を目指して運用します。

写真はイメージです。

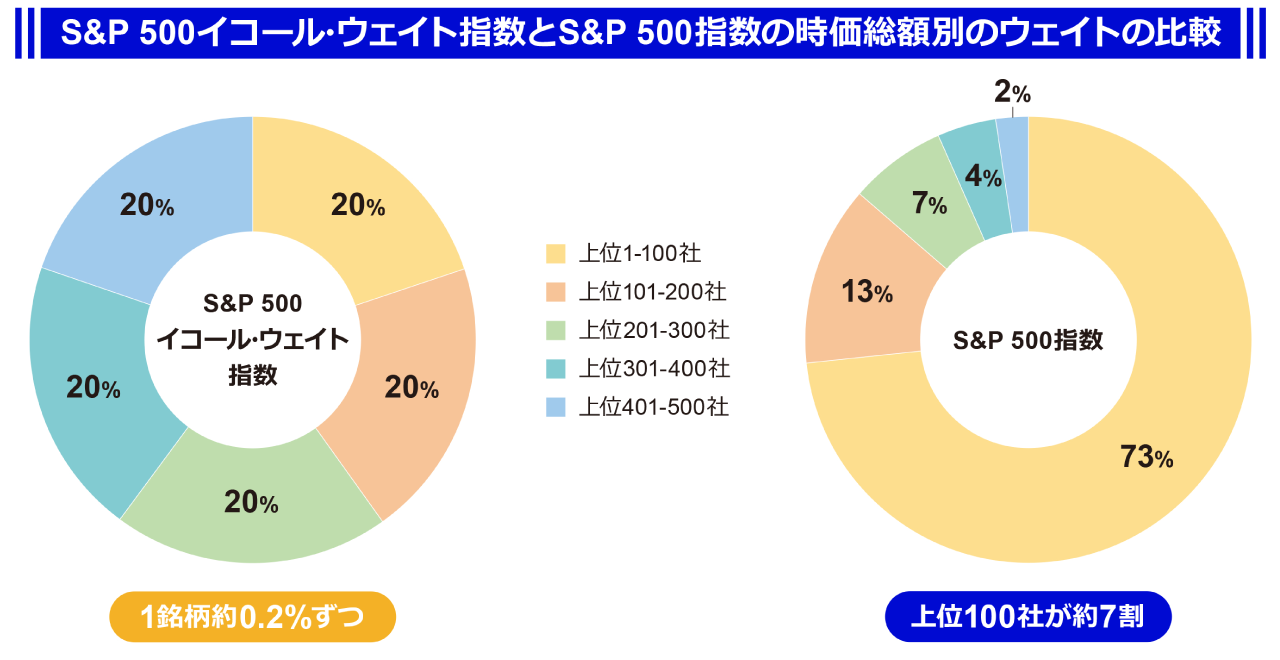

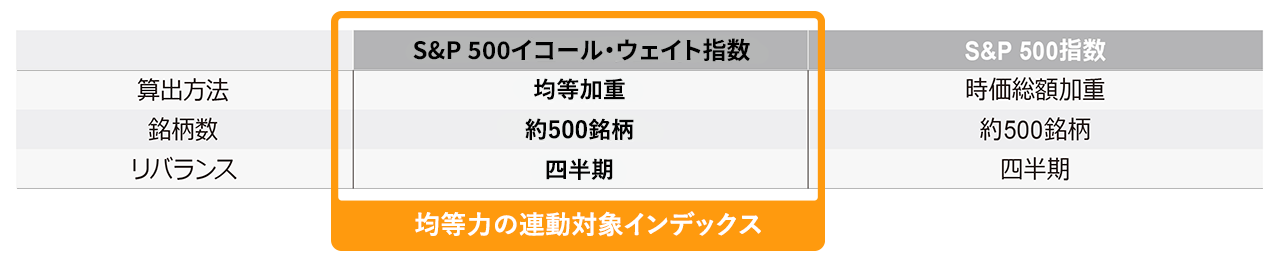

S&P 500イコール・ウェイト指数とは?

- S&P 500指数と同じ約500銘柄に均等投資する株価指数です。

- S&P 500指数は、時価総額上位100社が7割以上のウェイトを占めるのに対し、S&P 500イコール・ウェイト指数は、全銘柄の比率が均等になるように構成されています。

出所:ブルームバーグ、インベスコ、2024年12月末時点

上記は両指数の構成銘柄が500とした場合の例示です。実際の両指数の構成銘柄は500社に限定されるとは限りません。四捨五入の関係上合計が100%とならない場合があります。

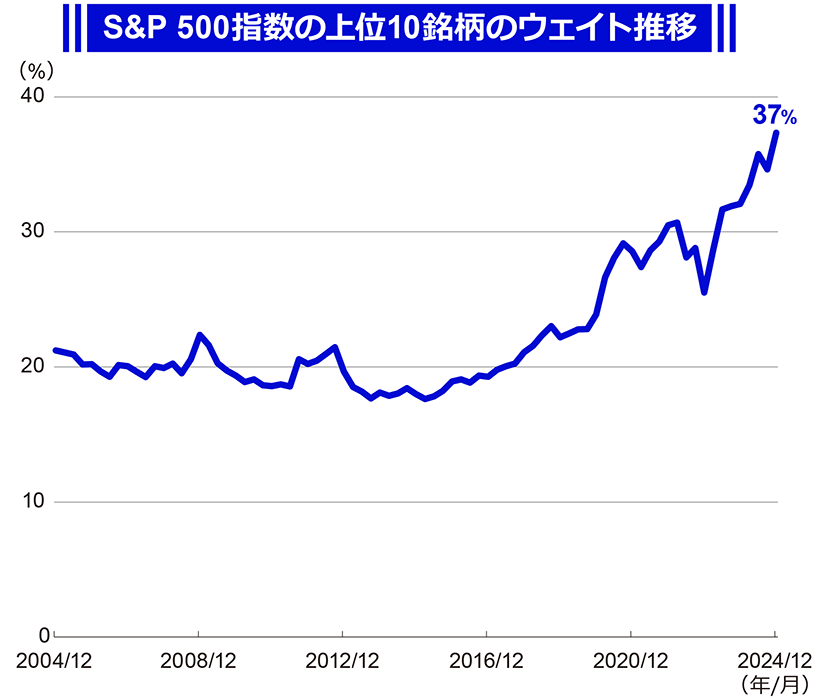

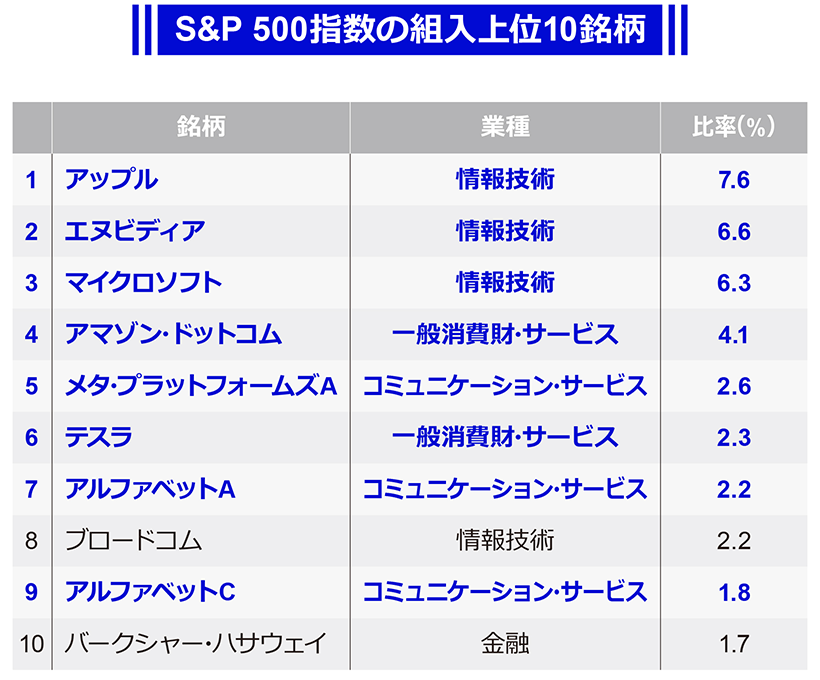

時価総額上位銘柄への集中度が高まるS&P 500指数

- S&P 500指数の上位10銘柄のウェイトは過去20年で最高レベルに達しており、時価総額の大きい銘柄の指数に対する集中度が高まっています。

- 一方で、均等投資するS&P 500イコール・ウェイト指数では、偏りなく分散投資ができるのが特徴です。

出所:ブルームバーグ 期間:(左グラフ)2004年12月末~2024年12月末 (右表)2024年12月末時点 青字はマグニフィセント7 ※業種は、GICS(世界産業分類基準)に準じています。

上記銘柄への投資を勧誘・推奨するものではなく、将来の組み入れを示唆・保証するものではありません。上記は過去のデータであり、将来の成果を保証するものではありません。

*マグニフィセント7は米国株式市場を代表するテクノロジー企業7社を指し、アルファベット(グーグルの親会社)、アップル、メタ・プラットフォームズ(旧フェイスブック)、アマゾン、マイクロソフト、テスラ、エヌビディアで構成されています。

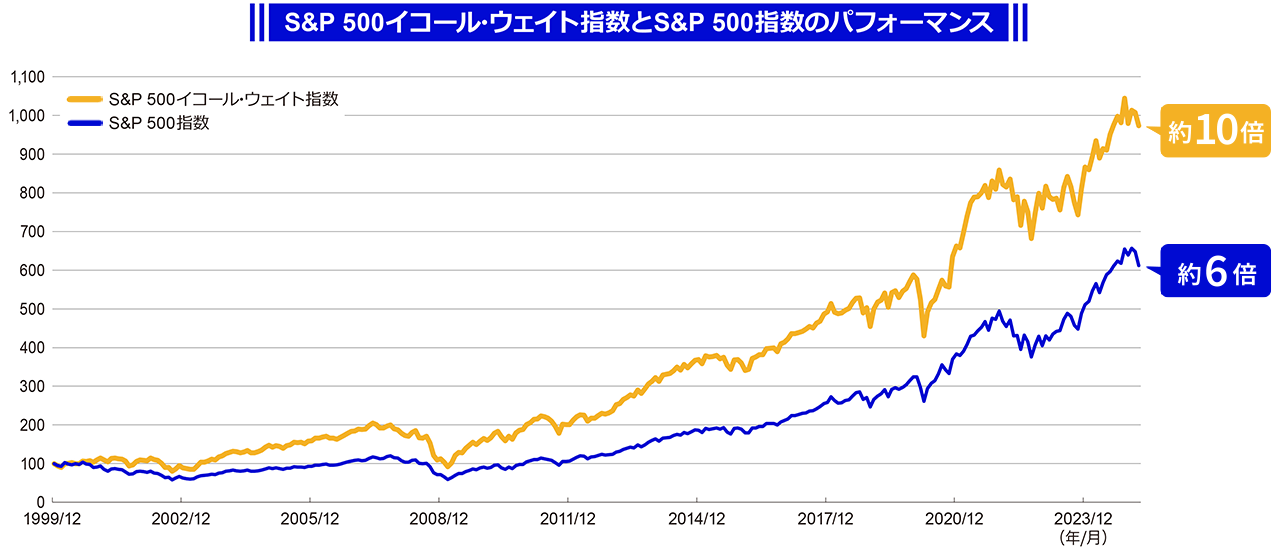

長期的に良好なパフォーマンスを達成している

S&P 500イコール・ウェイト指数

- 2000年以降のパフォーマンスをみると、S&P 500指数と比較して、S&P 500イコール・ウェイト指数のパフォーマンスは堅調に推移しています。

出所:ブルームバーグ、1999年12月末~2025年3月末 1999年12月末を100として指数化 税引前配当込み、米ドルベース

上記は両指数の実績であり、ファンドの運用実績とは異なります。指数に直接投資することはできません。上記は過去のデータであり、将来の運用成果を保証するものではありません。

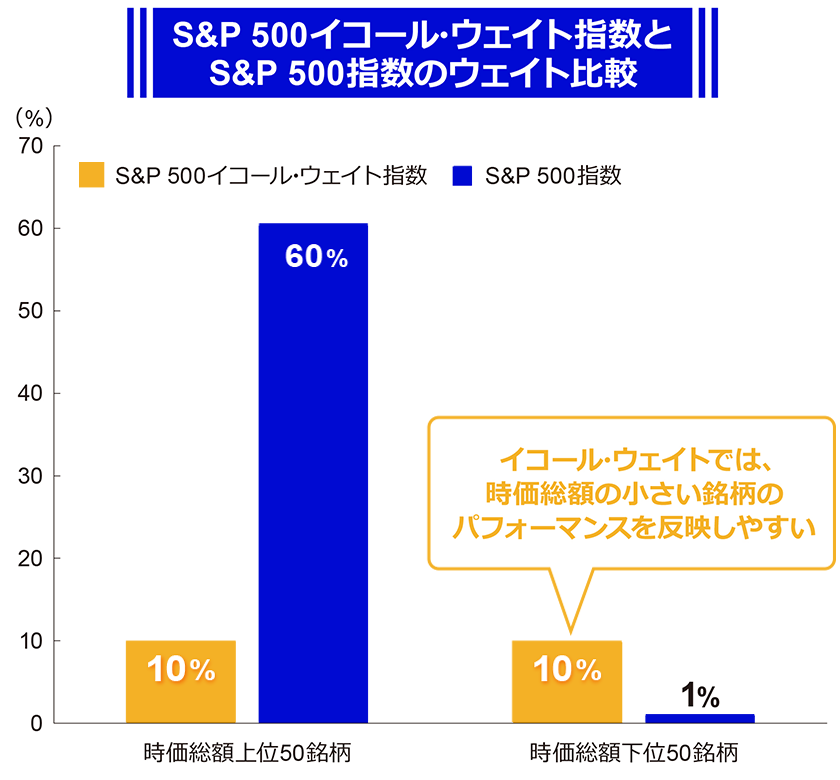

良好なパフォーマンスの理由とは?

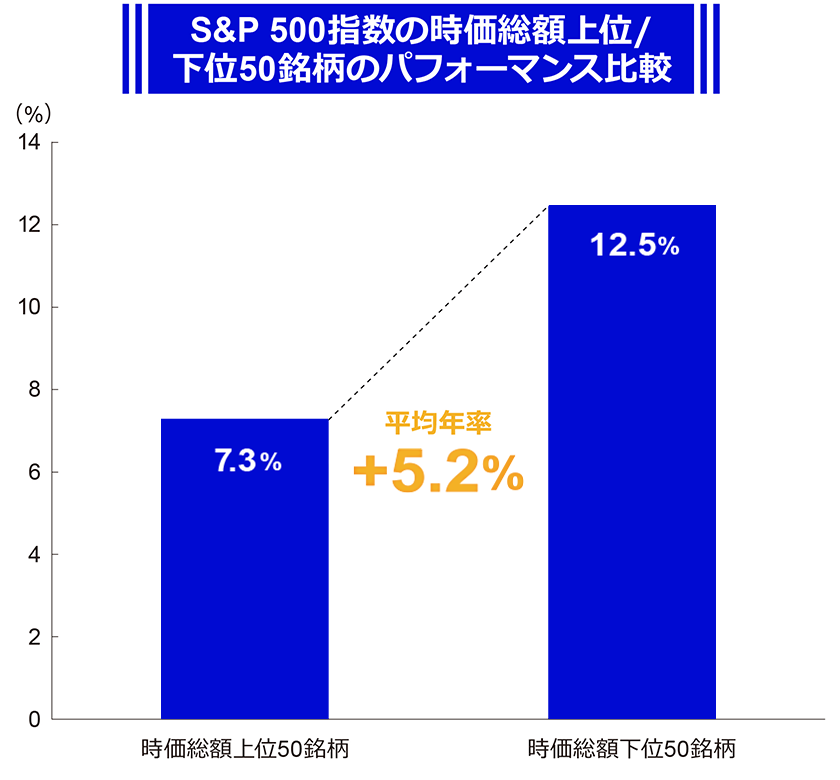

①時価総額の小さい銘柄の良好なパフォーマンスを指数全体に反映

- S&P 500指数では時価総額上位50銘柄のウェイトが全体の60%を占め、下位50銘柄のウェイトは1%にとどまります。

- 一方で長期のパフォーマンスにおいては、下位50銘柄の平均年率リターンが、上位50銘柄を上回っています。

長期的に良好なパフォーマンスを実現

出所:インベスコ (左グラフ)2024年12月末時点 (右グラフ)四半期毎の各時価総額グループの平均リターンを年率換算したもの、2003年6月末~2024年12月末

上記は両指数の実績であり、ファンドの運用実績とは異なります。指数に直接投資することはできません。上記は過去のデータであり、将来の成果を保証するものではありません。

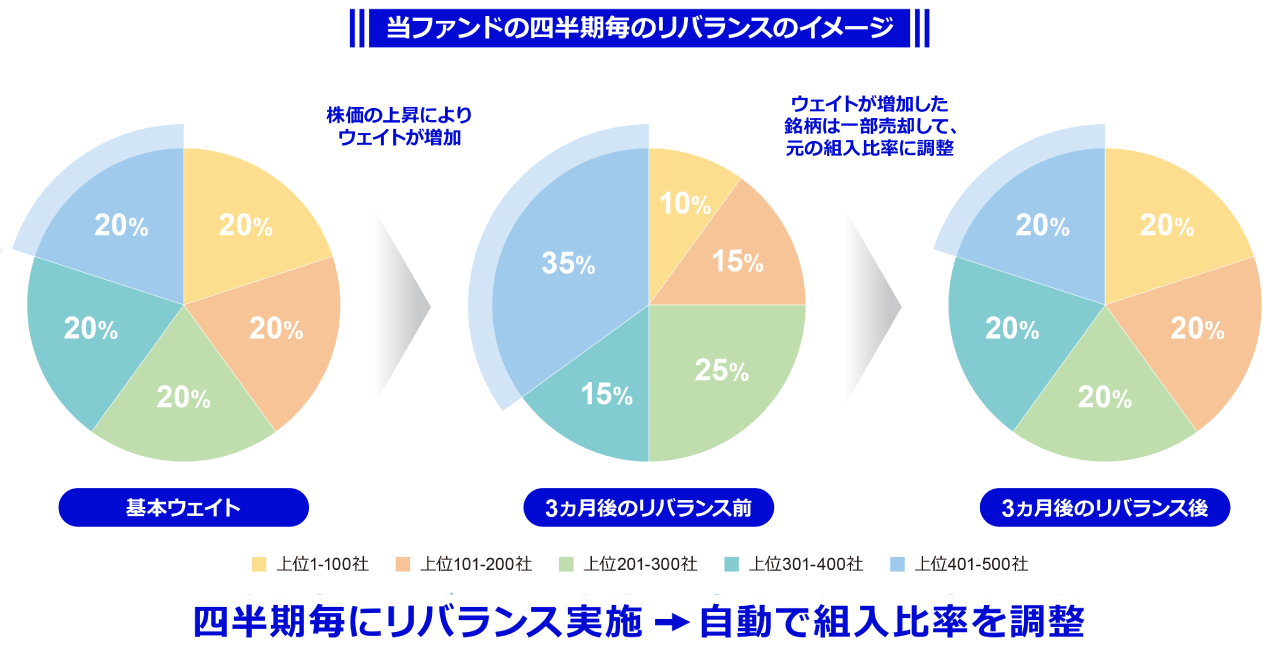

②四半期毎のリバランスで自動でイコール・ウェイトを維持

- 四半期毎に値下がりしてウェイトが減少した銘柄は追加購入、値上がりしてウェイトが増加した銘柄は一部売却をして均等なウェイトを維持しています。

- この「安く買って高く売る」というリバランスも「均等力」のパフォーマンスを下支えしていると考えられます。

出所:インベスコ ※リバランスは毎年3、6、9、12月の年4回

上記はイメージです。上記はS&P 500イコール・ウェイト指数の構成銘柄が500とした場合の例示です。実際のS&P 500イコール・ウェイト指数の構成銘柄は500社に限定されるとは限りません。

よくあるご質問

- S&P 500指数に連動するインデックスファンドとはどう違うのですか?

- 「均等力」は、S&P 500指数と同じ約500銘柄を組み入れていますが、全銘柄に均等投資するS&P 500イコール・ウェイト指数(税引後配当込み、円換算ベース)に連動する投資成果を目指しています。

- S&P 500イコール・ウェイト指数が、長期でS&P 500指数のパフォーマンスを上回る理由を教えてください。

- 過去の実績においては、時価総額下位50銘柄のリターンが時価総額上位50銘柄のリターンを上回る結果となっているのが、一つの要因と考えられます。

- 「均等力」はNISAでも購入できますか?

- NISAの成長投資枠で購入可能です。成長投資枠では、一括投資と積立投資が可能で、節税をしながら中長期で投資を続けることができます。

- 「均等力」はどのような方に向いていますか?

- 米国株式に分散投資したい方にとって、「S&P 500に投資する新たな選択肢」になると考えられます。

ファンドの特色

- 主として、上場投資信託証券(ETF)への投資を通じて、S&P 500イコール・ウェイト指数(税引後配当込み、円換算ベース)*の動きに連動する投資成果を目指して運用を行います。

上場投資信託証券(ETF)の組入比率は、原則として高位を維持します。

以下の上場投資信託証券(ETF)を、投資対象ETFとします。なお、投資対象ETFは、委託会社の判断により今後変更となる場合があります。

投資対象ETF :Invesco S&P 500® Equal Weight ETF

運用会社 :Invesco Capital Management LLC*ファンドは、S&P 500イコール・ウェイト指数(税引後配当込み、円換算ベース)をベンチマークとします。ファンドは、ベンチマークと連動する投資成果を目指して運用を行いますが、基準価額とベンチマークの動きは乖離する場合があります。

- 外貨建資産への投資にあたっては、原則として為替ヘッジを行いません。

<当ファンドの対象インデックスについて>

S&P 500イコール・ウェイト指数はS&P Dow Jones Indices LLCまたはその関連会社(「SPDJI」)の商品であり、これを利用するライセンスがインベスコ・アセット・マネジメント株式会社に付与されています。Standard & Poor’sⓇおよびS&PⓇは、Standard & Poor’s Financial Services LLC(「S&P」)の登録商標で、Dow JonesⓇは、Dow Jones Trademark Holdings LLC(「Dow Jones」)の登録商標です。インベスコ S&P 500イコール・ウェイト・ファンドは、SPDJI、Dow Jones、S&P、それらの各関連会社によってスポンサー、保証、販売、または販売促進されているものではなく、これらのいずれの関係者も、かかる商品への投資の妥当性に関するいかなる表明も行わず、S&P 500イコール・ウェイト指数のいかなる過誤、遺漏、または中断に対しても一切責任を負いません。

ファンドは預貯金とは異なり、投資元本は保証されているものではないため、基準価額の下落により、損失を被り、投資元本を割り込むことがあります。ファンドの運用による損益はすべて受益者に帰属します。

ファンドは実質的に国内外の株式など値動きのある有価証券等に投資しますので、以下のような要因により基準価額が変動し、損失を被ることがあります。基準価額の主な変動要因は、価格変動リスク、信用リスク、カントリー・リスク、為替変動リスク、流動性リスクなどがあります。

詳しくは投資信託説明書(交付目論見書)をご覧ください。

ファンドのリスク、手数料、その他情報などはこちらのページをご覧ください。

※外部サイトへ遷移します。

4483396-JP