~NISA成長投資枠対象~

上場後も成長が期待できる

未上場企業“4社”へ投資

※2025年11月末時点

400社以上のデータ調査及び内200社以上の面談を重ねた上で厳選

※期間:2024年9月12日~2025年11月末

※上記は過去の実績であり、将来の運用成果等を保証するものではありません。

主に成⻑が期待できる

未上場企業と

上場企業に投資します

新規上場(IPO)を目指し成長が期待される未上場企業と、さらなる成長が見込まれる上場企業に投資します。IPOの前から投資を行ない上場後も持ち続けることでさらに大きなリターンを得ることを目指します。

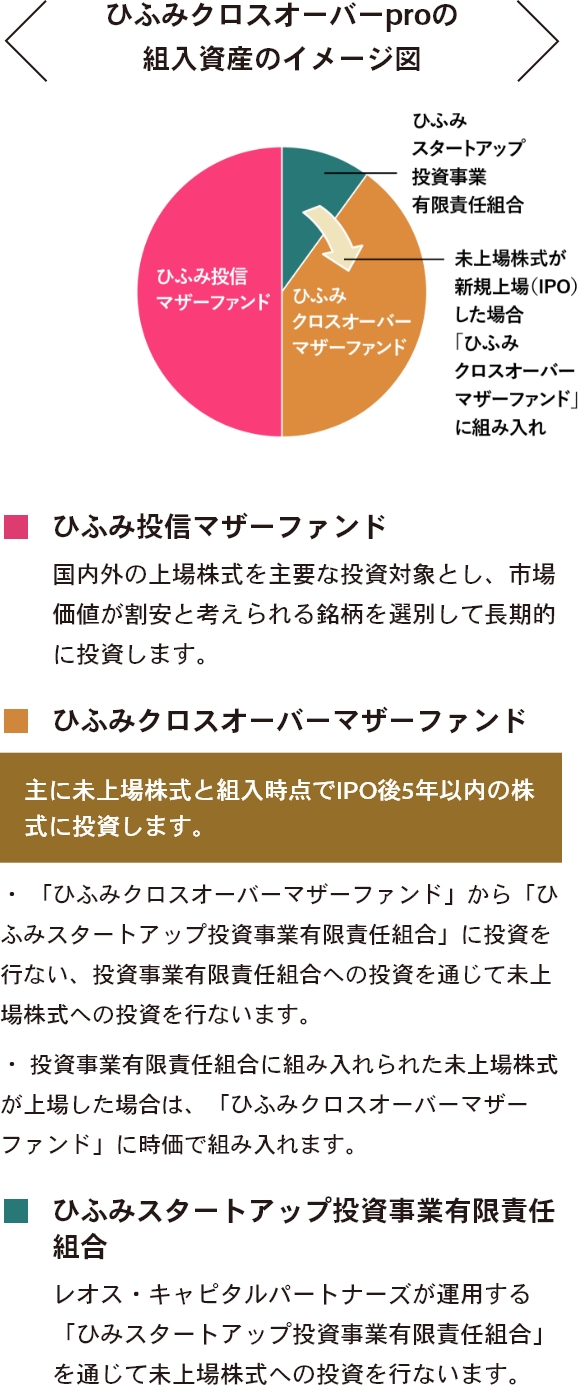

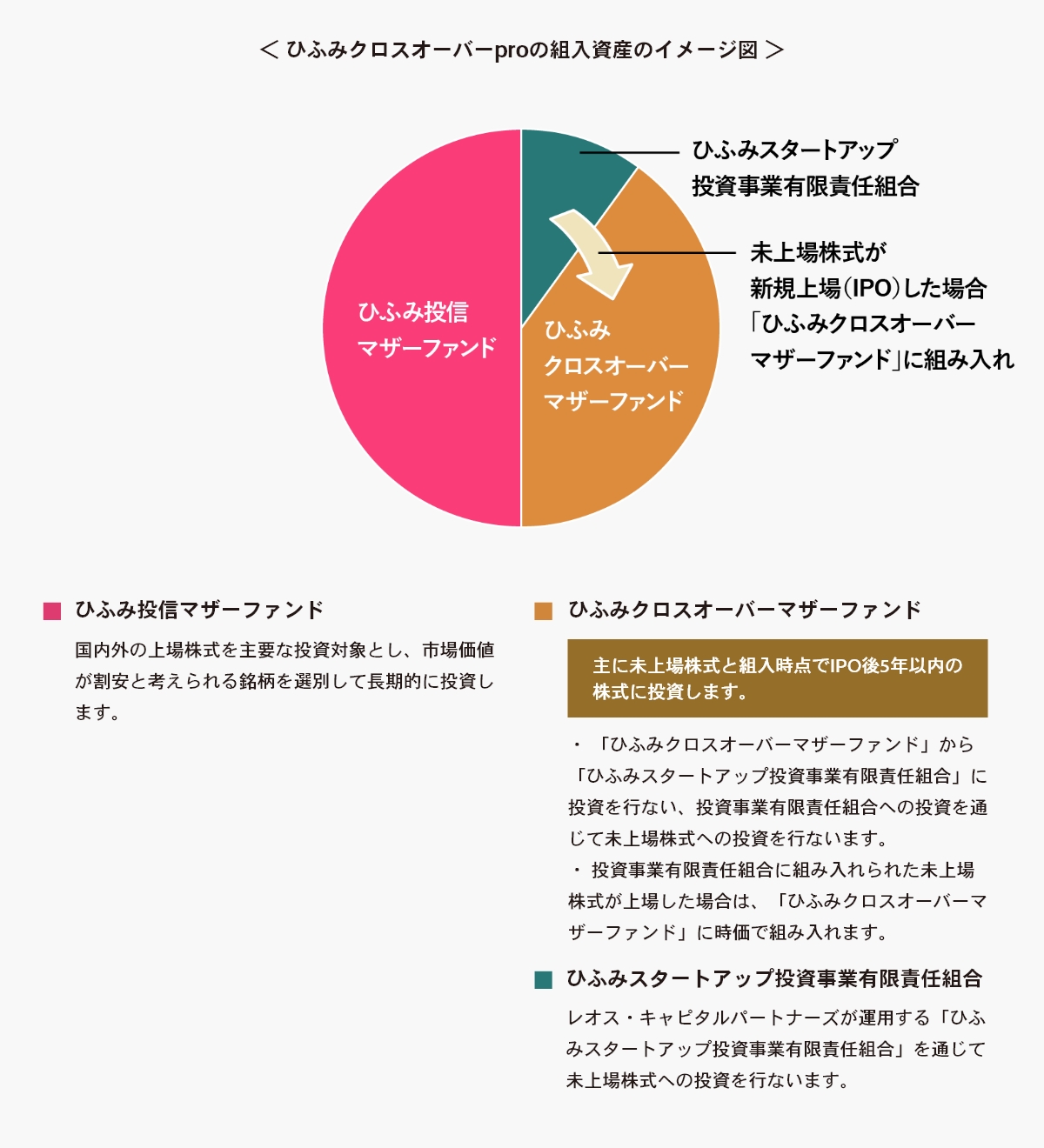

当ファンドは2つのマザーファンドに投資するファミリーファンド方式で運用を行ないます。

※投資対象ファンドおよび投資事業有限責任組合の組⼊⽐率は、市場動向や運⽤の状況によって変動する場合があります。

※投資する未上場企業が上場した場合、ひふみスタートアップ投資事業有限責任組合で投資を継続する場合もあります。

※ファンド全体における未上場株式の組入⽐率は、投資信託協会の「投資信託等の運⽤に関する規則」により最⼤15%と定められています。

※運用状況や当ファンドの設定解約の状況により、実質的に組み入れる未上場株式の比率が純資産総額の15%を超える場合や同一銘柄の組入比率が10%を超える場合は、「ひふみクロスオーバーマザーファンド」が保有する投資事業有限責任組合の持ち分をSBIグループの投資会社または委託会社の関係会社に公正価値で売却することで、実質的な未上場株式への投資割合を低下させます。

大きな成長の可能性を

秘めている未上場株式

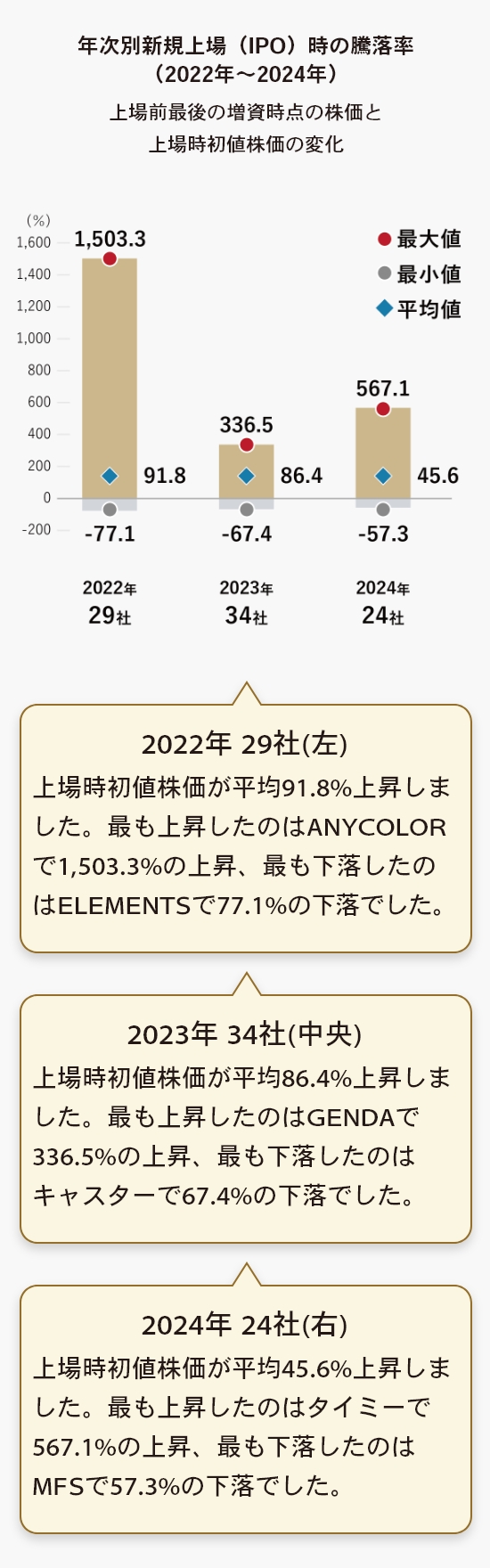

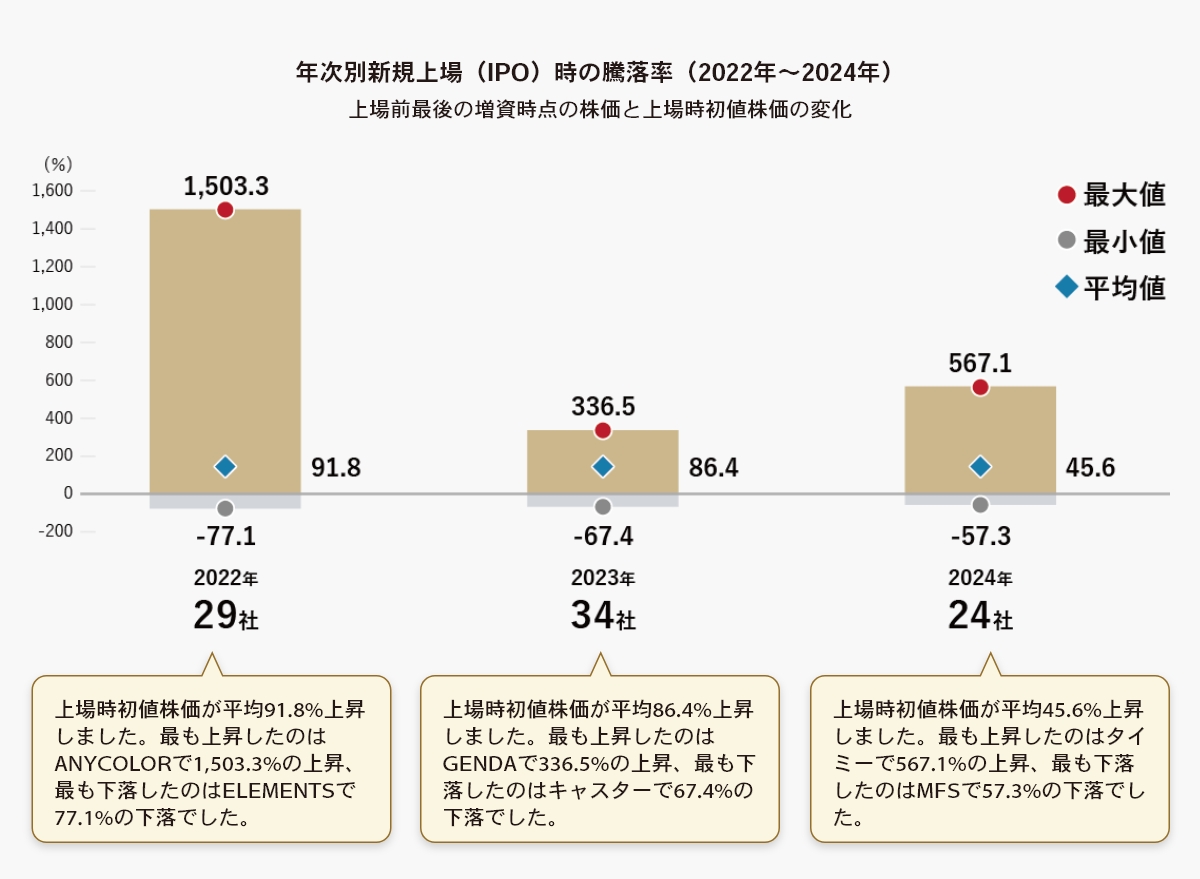

スタートアップ企業が新規上場(IPO)をした場合、上場時に株価は大きく上昇する傾向にあります。一方で、上場前の増資時点での評価額より低い評価額で新規上場(IPO)を迎える企業もあることから、銘柄の選定がカギとなると考えられます。

※騰落率は、各社の新規上場申請のための有価証券報告書(Ⅰの部)で開示が確認できた上場前最後の増資時点(設立出資や短期間で消却されたものや新株予約権行使に伴うものを除く)の株価と上場時初値株価から算出。株式分割/株式併合、優先株式に対する普通株式の交付数を考慮しています。

※各年にTOKYO PRO Marketを除く東京証券取引所のいずれかの市場に上場し、新規上場申請のための有価証券報告書(Ⅰの部)の第二部【企業情報】のうち第4【提出会社の状況】および第四部【株式公開情報】で上場前に増資を行なったことが確認できた企業のうち、上場前最後の増資時点(設立出資や短期間で消却されたものや新株予約権行使に伴うものを除く)の時価総額が概ね50億円以上の企業を対象として集計。なお、上場前最後の増資時点の時価総額は同時点の株価に上場時の株数を乗じて簡易的に見積もったものであり、正確な株数を反映していません。

※個別銘柄を推奨するものではありません。当ファンドへの組入などを必ずしも約束するものではありません。

※上記は過去の実績であり、将来の運用成果等を保証するものではありません。

出所:Bloombergおよび各社の新規上場申請のための有価証券報告書(Ⅰの部)の情報に基づきレオス・キャピタルワークス作成。

投資している未上場企業を

ピックアップ

IDOM CaaS Technology

中古車販売で有名な”ガリバー”を運営する会社から分社化。「どこまでも自由なカーライフを、全てのドライバーに」提供することを目指している企業です。

3つのポイント

- 若年層や信用不利層への自動車ローン提供

- 独自データに基づいた高度な与信アルゴリズムを構築

- 高効率なオペレーションを構築

投資の視点

独自データに基づいた高度な与信アルゴリズムを構築していること、加えて高効率なオペレーションを構築できていることを強みに、従来の金融機関・ローン会社が担いきれない若年層や信用不利層への自動車ローン提供を実現しています。どちらの強みも模倣することが非常に困難であると同時に、特にオペレーションは質を保ちながら規模を拡大することが困難です。優れたオペレーションを拡大できる組織の強さ・経営能力を有しているかを検証するための徹底的な従業員インタビューを実施しました。加えて、同社の従業員数や販売台数から導き出される各種指標を、既存の中古車・新車販売を手掛ける上場企業と詳細に比較しながら投資検討を進めました。同社の事業の成長には多くの資金が必要です。上場を通じて調達した資金によって一層の成長が実現することを期待しています。

※組入銘柄は市場動向により変化します。※今後も当社が当該銘柄に投資することを保証するものではありません。

※当該銘柄への投資を推奨、勧誘するものではありません。※コメントについては作成日時点の情報になります。

基準価額の変動要因

● 「ひふみクロスオーバーpro」は、マザーファンドを通じて株式など値動きのある証券(外国の証券には為替リスクもあります。)に投資いたしますので、基準価額は、大きく変動します。したがって、投資元本が保証されているものではなく、これを割り込むことがあります。これらの運用により生じる 利益および損失は、すべてお客様(受益者)に帰属します。

●投資信託は預金等とは異なります。

基準価額の変動要因となる主なリスク

●価格変動リスク

国内外の株式や公社債を実質的な主要投資対象とする場合、⼀般に株式の価格は個々の企業の活動や業績、市場・経済の状況等を反映して変動し、また、公社債の価格は発⾏体の信⽤⼒ の変動、市場⾦利の変動等を受けて変動するため、その影響を受け損失を被るリスクがあります。

●流動性リスク

有価証券等を売却あるいは取得しようとする際に、市場に⼗分な需要や供給がない場合や取引規制等により⼗分な流動性のもとでの取引が⾏なえない、あるいは不利な条件で取引を強いられたり、または取引が不可能となる場合があります。これにより、当該有価証券等を期待する価格で売却あるいは取得できない可能性があり、この場合、不測の損失を被るリスクがあります。

●信用リスク

有価証券等の発行者や有価証券の貸付け等における取引先等の経営・財務状況が悪化した場合またはそれが予想される場合もしくはこれらに関する外部評価の悪化があった場合等に、当該有価証券等の価格が下落することやその価値がなくなること、または利払いや償還金の支払いが滞る等の債務が不履行となるおそれがあります。投資した企業等にこのような重大な危機が生じた場合には、大きな損失が生じるリスクがあります。

●為替変動リスク

外貨建資産を組み入れた場合、当該通貨と円との為替変動の影響を受け、損失が生じることがあります。

●カントリーリスク(エマージング市場に関わるリスク)

当該国・地域の政治・経済情勢や株式を発⾏している企業の業績、市場の需給等、さまざまな要因を反映して、有価証券等の価格が⼤きく変動するリスクがあります。エマージング市場(新興国市場)への投資においては、政治・経済的不確実性、決済システム等市場インフラの未発達、情報開⽰制度や監督当局による法制度の未整備、為替レートの⼤きな変動、外国への送⾦規制等の状況によって有価証券等の価格変動が⼤きくなる場合があります。

※基準価額の変動要因(投資リスク)は上記に限定されるものではありません。

未上場株式等への投資に関する主なリスク

当ファンドは、投資事業有限責任組合を通じて実質的に未上場株式等に投資を行なうため、他の金融商品を組み入れた投資信託と比較して、加えて、主に以下のリスクがあります。これらのリスクにより、基準価額が大きく下落し、損失を被るリスクがあります。

● 当ファンドが実質的に投資する未上場株式等は、各銘柄の価格が各企業の個別要因やイベント(デフォルト、上場、M&A等)によって大きく変動し、上場企業の株式とは値動きの方向性や変動率が大きく異なる場合があるため、評価額が大きく変動し、その影響を受け損失を被るリスクがあります。

● 当ファンドが実質的に投資する未上場株式等は流動性が著しく乏しいため、売却時に不利な価格での取引をせざるを得なくなるなど、流動性リスクおよび各種リスクの影響が大きくなる可能性があります。

● 未上場株式等の評価額については、その時点で入手できる情報に基づいた公正価値の見積りであり、日々の投資信託の基準価額算出においては、影響を受ける可能性のある重要な事象を完全かつ正確に反映することが困難となります。

※未上場株式等への投資に関するリスクは上記に限定されるものではありません。

したがって、お客様(受益者)の投資元本は保証されているものではなく、基準価額の下落により損失を被り、投資元本を割り込むことがあります。詳しくは、投資信託説明書(交付目論見書)の「投資リスク」をご覧ください。

「ひふみクロスオーバーpro」にかかる費用について

■お客様に直接的にご負担いただく費用

購入時手数料:申込金額に対する手数料率は3.30%(税抜3.00%)を上限として、販売会社が定める料率とします。購入時の商品説明または商品情報の提供、投資情報の提供、取引執行等の対価として販売会社にお支払いいただきます。「自動けいぞく投資コース」において、収益分配金を再投資する場合は無手数料です。なお、お取り扱い可能なコースおよびコース名については販売会社によって異なる場合がありますので、販売会社にお問い合わせください。

換金時手数料・信託財産留保額:ありません。

■お客様に間接的にご負担いただく費用

運用管理費用(信託報酬):信託財産の日々の純資産総額に対して年率1.650%(税抜年率1.500%)を乗じて得た額。信託報酬とは、投資信託の運用・管理にかかる費用のことです。日々計算されて、投資信託の基準価額に反映されます。なお、毎計算期間の最初の6 ヵ月終了日および毎計算期末または信託終了のとき「ひふみクロスオーバーpro」の信託財産から支払われます。

その他費用・手数料:組入有価証券の売買の際に発生する売買委託手数料(それにかかる消費税等)、先物取引・オプション取引等に要する費用、外貨建資産の保管等に要する費用、租税、信託事務の処理に要する諸費用、監査法人等に支払うファンドの監査に係る費用(監査費用)およびそれにかかる消費税等、受託会社の立て替えた立替金の利息など。 監査費用は日々計算されて、毎計算期末または信託終了のとき、その他の費用等はその都度ファンドから支払われます。これらの費用は、運用状況等により変動するものであり、予めその金額や上限額、計算方法等を具体的に記載することはできません。

ご注意:投資信託に係るリスクや費用は、それぞれの投資信託により異なりますので、ご投資をされる際には、事前によく投資信託説明書(交付目論見書)、目論見書補完書面等をご覧ください。

レオス・キャピタルワークス株式会社

金融商品取引業者 関東財務局長(金商)第1151号

一般社団法人投資信託協会会員 ・一般社団法人日本投資顧問業協会会員