ひふみが運用をアップデート!

ひふみプラスは2012年より運用を開始いたしましたが、設定当時と比べると新型コロナウイルス危機や世界情勢の変化、生成AIの台頭など想像もしていなかった出来事がおこり世の中も大きく変化しました。

生成AIなどが世界を大きく変えようとしている昨今、私たちは運用会社としてどのように付加価値を出していくのか、その課題意識から運用をアップデートするという決断に至りました。

オールキャップ、スタイルフリーというひふみ本来の原点に戻り時価総額の大きさに囚われず、素晴らしい企業としっかりとコミュニケーションを取りつつ、10年先を考えながら投資をしていこうということを踏まえ、以下の4つの分野に重点的に投資をしていきます。

~未来を切り開く4つの分野(ターゲット)~

日本の未来を切り開く

日本のリーディングカンパニー

時価総額上位1兆円以上の企業群

切磋琢磨する関係性※

※当社が投資する企業の経営陣と対話しながら、あるべき未来を共に作っていく、切磋琢磨する関係性を築いていきたいと考えています。

- 具体的にはどんな会社?

- 時価総額の大きい企業群かつ、未来の世界をリードするような企業。日本企業の変化を捉えて力強い成長を取り込みます。

未来の日本のリーダーになる

成長企業群

時価総額1,000億円から1兆円ほど

- 具体的にはどんな会社?

- 未来の日本のリーダーになるような「成長企業群」の企業。今後成長で得られるリターンを狙っていきます。

10年間で10倍の可能性ある企業

時価総額1,000 億円以下

新興市場を根っこから元気に※

※運用会社としてポストIPO企業を対象にファンドの残高の1/4程度の運用資産を使って投資を行なうことで、その資金により設備投資や新しいサービスのために資金が循環するような”新興市場を根っこから元気にする”投資を考えています。

- 具体的にはどんな会社?

- 未来の日本を作るポスト・スタートアップ中小型株、大きな成長に期待できる企業。投資の「ワクワク感」も狙っていきます。

米国を中心に、欧州、アジアなど

日本企業にはない

びっくり!のある企業群

- 具体的にはどんな会社?

- 日本企業にはない視点をもった海外企業。日本にはない成長も取り込みに行きます。

4つの分野に重点的に投資を行なうことは、ひふみの運用を明確化して運用の一貫性と長期的な運用力の向上を狙い、

すべてはお客様のためにいい成績を出すためと考えています。

レオス・キャピタルワークス株式会社代表取締役社長 CIO藤野 英人

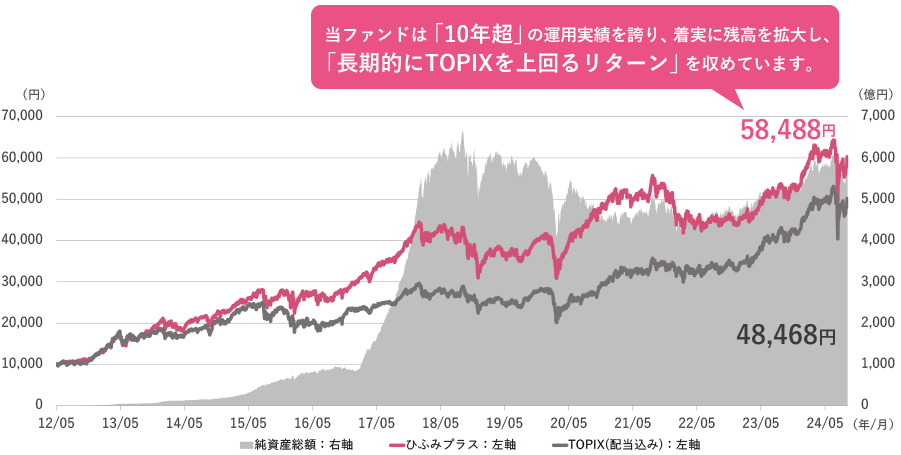

パフォーマンス

ひふみプラスの運用実績

Bloombergの掲載情報を基にレオス・キャピタルワークス作成。ひふみプラス設定前営業日の2012年5月25日の基準価額を10000円として指数化し、2024年9月末まで表示。

ひふみプラスはベンチマークを設けておりませんが、TOPIX(配当込み)を参考のため表示しております。TOPIXの指数値およびTOPIXに係る標章または商標は、株式会社JPX総研または株式会社JPX総研の関連会社(以下「JPX」といいます。)の知的財産であり、指数の算出、指数値の公表、利用などTOPIXに関するすべての権利・ノウハウおよびTOPIXに係る標章または商標に関するすべての権利はJPXが有します。JPXは、TOPIXの指数値の算出または公表の誤謬、遅延または中断に対し、責任を負いません。当ファンドは、JPXにより提供、保証または販売されるものではなく、当ファンドの設定、販売および販売促進活動に起因するいかなる損害に対してもJPXは責任を負いません。

※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません。

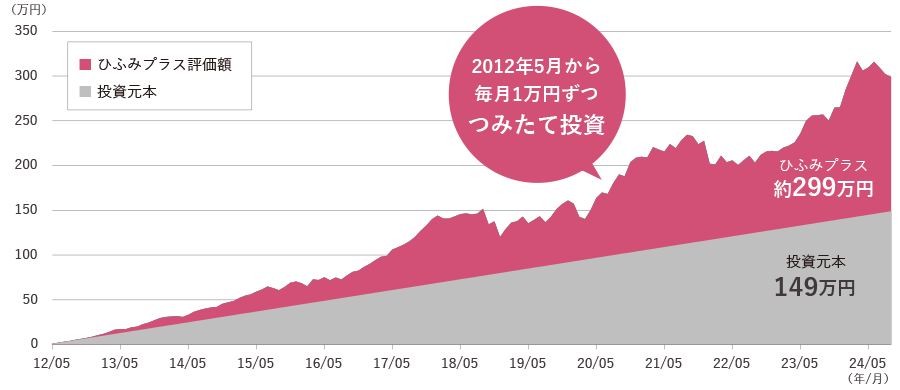

設定来毎月1万円つみたてた場合、投資元本149万円が約299万円に

期間:2012年5月末~2024年9月末 毎月末の基準価額で毎月1万円つみたてた場合。なお、評価額は月末時点の基準価額×累計口数で算出。購入手数料、税金等は考慮しておりません。

※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません。

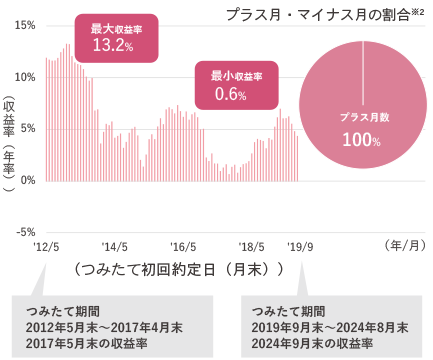

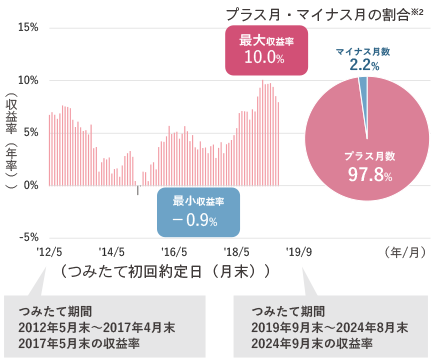

ひふみプラス(信託報酬控除後)を5年間つみたて投資した場合、5年後のプラス割合は100%

毎月1万円ずつ5年間つみたて投資した場合の5年後の収益率(年率換算)比較

- ひふみプラスの運用成果※1

-

- (ご参考)TOPIX(配当込み)の運用成果※1

-

※期間:2012年5月末~2024年9月末(つみたて期間2012年5月末~2024年8月末)レオス・キャピタルワークス株式会社作成

※1「運用成果」は、各月末時点の基準価額、TOPIX(配当込み)で購入して毎月つみたてた場合の、初回約定日から5年後の収益率(年率換算)を月ごとに表示。

※2「発生頻度(プラス月/マイナス月の割合)」は「運用成果」の発生頻度毎の割合を算出。購入手数料はノーロード、ひふみプラスの収益率は信託報酬控除後(TOPIX(配当込み)はコストなし)。

※上記は過去の情報であり、将来の運用成果等を示唆・保証するものではありません。

ひふみプラス3つの特長

特長

1主に日本の成長企業に投資します

お客様からお預かりした資産を、主に日本の成長企業に投資することでお客様の長期的な資産形成を応援するとともに、日本の未来に貢献します。

特長

2守りながらふやす運用に挑戦します

基準価額の上下動に伴うお客様のハラハラ、ドキドキ感をできるだけ軽減し、かつ着実なリターンを目指した「守りながらふやす」運用に挑戦します。

特長

3顔が見える運用

業界に先駆けて、ファンドマネージャーやアナリストの「顔が見える運用」を取り入れ信頼の向上を目指しています。

投資信託にかかるリスクについて

- ■価格変動リスク

- 国内外の株式や公社債を実質的な主要投資対象とする場合、一般に株式の価格は個々の企業の活動や業績、市場・経済の状況等を反映して変動し、また、公社債の価格は発行体の信用力の変動、市場金利の変動等を受けて変動するため、その影響を受け損失を被るリスクがあります。

- ■流動性リスク

- 有価証券等を売却あるいは取得しようとする際に、市場に十分な需要や供給がない場合や取引規制等により十分な流動性のもとでの取引が行なえない、あるいは不利な条件で取引を強いられたり、または取引が不可能となる場合があります。これにより、当該有価証券等を期待する価格で売却あるいは取得できない可能性があり、この場合、不測の損失を被るリスクがあります。

- ■信用リスク

- 有価証券等の発行者や有価証券の貸付け等における取引先等の経営・財務状況が悪化した場合またはそれが予想される場合もしくはこれらに関する外部評価の悪化があった場合等に、当該有価証券等の価格が下落することやその価値がなくなること、または利払いや償還金の支払いが滞る等の債務が不履行となるおそれがあります。投資した企業等にこのような重大な危機が生じた場合には、大きな損失が生じるリスクがあります。

- ■為替変動リスク

- 外貨建資産を組み入れた場合、当該通貨と円との為替変動の影響を受け、損失が生じることがあります。

- ■カントリーリスク(エマージング市場に関わるリスク)

- 当該国・地域の政治・経済情勢や株式を発行している企業の業績、市場の需給等、さまざまな要因を反映して、有価証券等の価格が大きく変動するリスクがあります。エマージング市場(新興国市場)への投資においては、政治・経済的不確実性、決済システム等市場インフラの未発達、情報開示制度や監督当局による法制度の未整備、為替レートの大きな変動、外国への送金規制等の状況によって有価証券等の価格変動が大きくなる場合があります。

- したがって、お客様(受益者)の投資元本は保証されているものではなく、基準価額の下落により損失を被り、投資元本を割り込むことがあります。詳しくは、投資信託説明書(交付目論見書)の「投資リスク」をご覧ください。

お客様の負担となる費用について

◆お客様に直接ご負担いただく費用:

申込金額に対する手数料率は3.30%(税抜

3.00%)を上限として、販売会社が定める料率とします。

購入時の商品説明または商品情報の提供、投資情報の提供、取引執行等の対価として販売会社にお支払いいただきます。「自動けいぞく投資コース」において、収益分配金を再投資する場合は無手数料です。なお、お取り扱い可能なコースおよびコース名については販売会社によって

異なる場合がありますので、販売会社にお問い合わせください。

◆お客様に間接的にご負担いただく費用:

次のとおりです。

運用管理費用(信託報酬)

信託財産の純資産総額に対して下記に記載の率を乗じて得た額。信託報酬とは、投資信託の運用・管理にかかる費用のことです。日々計算されて、投資信託の基準価額に反映されます。

なお、毎計算期間の最初の6ヵ月終了日および毎計算期末または信託終了のとき「ひふみプラス」の信託財産から支払われます。

また、ひふみプラスは、純資産総額が一定金額に達すると、一定金額を超えた部分に対して信託報酬が逓減される仕組みとなっています。

信託財産の純資産総額500億円まで年率1.078%(税抜年率0.980%)

信託財産の純資産総額500億円を超える部分年率0.968%(税抜年率0.880%)

信託財産の純資産総額1,000億円を超える部分年率0.858%(税抜年率0.780%)

監査費用:

信託財産の純資産総額に対して年率0.0055%(税抜年率0.0050%)以内を乗じて得た額とします。なお、監査費用は監査法人との契約条件の見直しにより変更となる場合があります。日々計算されて、毎計算期末または信託終了のときに信託財産から支払われます。

その他の費用・手数料:

組入有価証券の売買の際に発生する売買委託手数料(それにかかる消費税)、先物取引・オプション取引等に要する費用、外貨建資産の保管等に要する費用、租税、信託事務の処理に要する諸費用および受託会社の立て替えた立替金の利息など。これらの費用は、運用状況等により変動するものであり、予めその金額や上限額、計算方法等を具体的に記載することはできません。

※手数料等の合計金額については保有期間等に応じて異なりますので、表示することができません。

ご注意:投資信託に係るリスクや費用は、それぞれの投資信託により異なりますので、ご投資をされる際には、事前によく投資信託説明書(交付目論見書)、目論見書補完書面等をご覧ください

ご注意事項

「每月分配型」「隔月分配型」の投資信託については、お取引の前に必ず「毎月または隔月分配型投信の収益分配金およびNISAでのご注意事項、ならびに通貨選択型投信に関する注意事項」の内容をご確認いただきますようお願いいたします。

投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客様が実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

株式会社 SBI 証券 金融商品取引業者、商品先物取引業者

登録番号:関東財務局長(金商)第 44 号

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人 日本STO 協会、日本商品先物取引協会、一般社団法人日本暗号資産等取引業協会