投資のプロに支持される

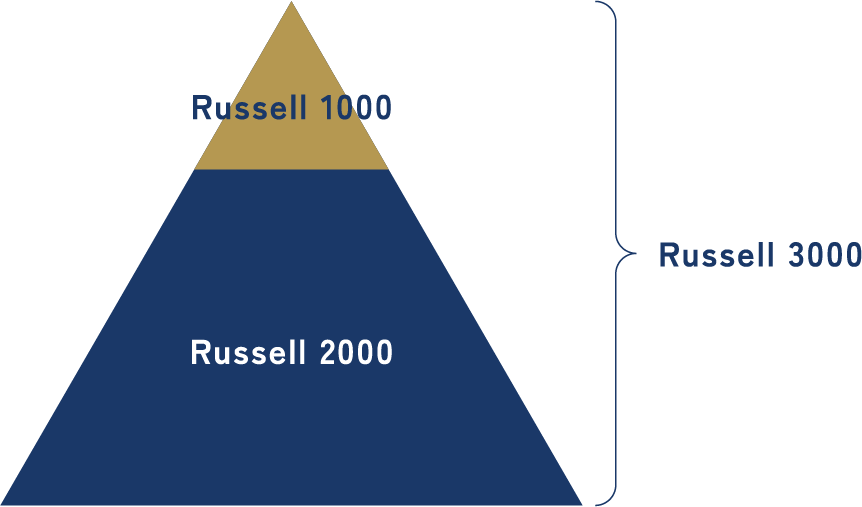

米国の大型株式指数

「Russell 1000® Index」

待望のインデックスファンド、

国内初*登場!

*Fundmarkのデータを基に

三井住友トラスト・アセットマネジメント調べ。

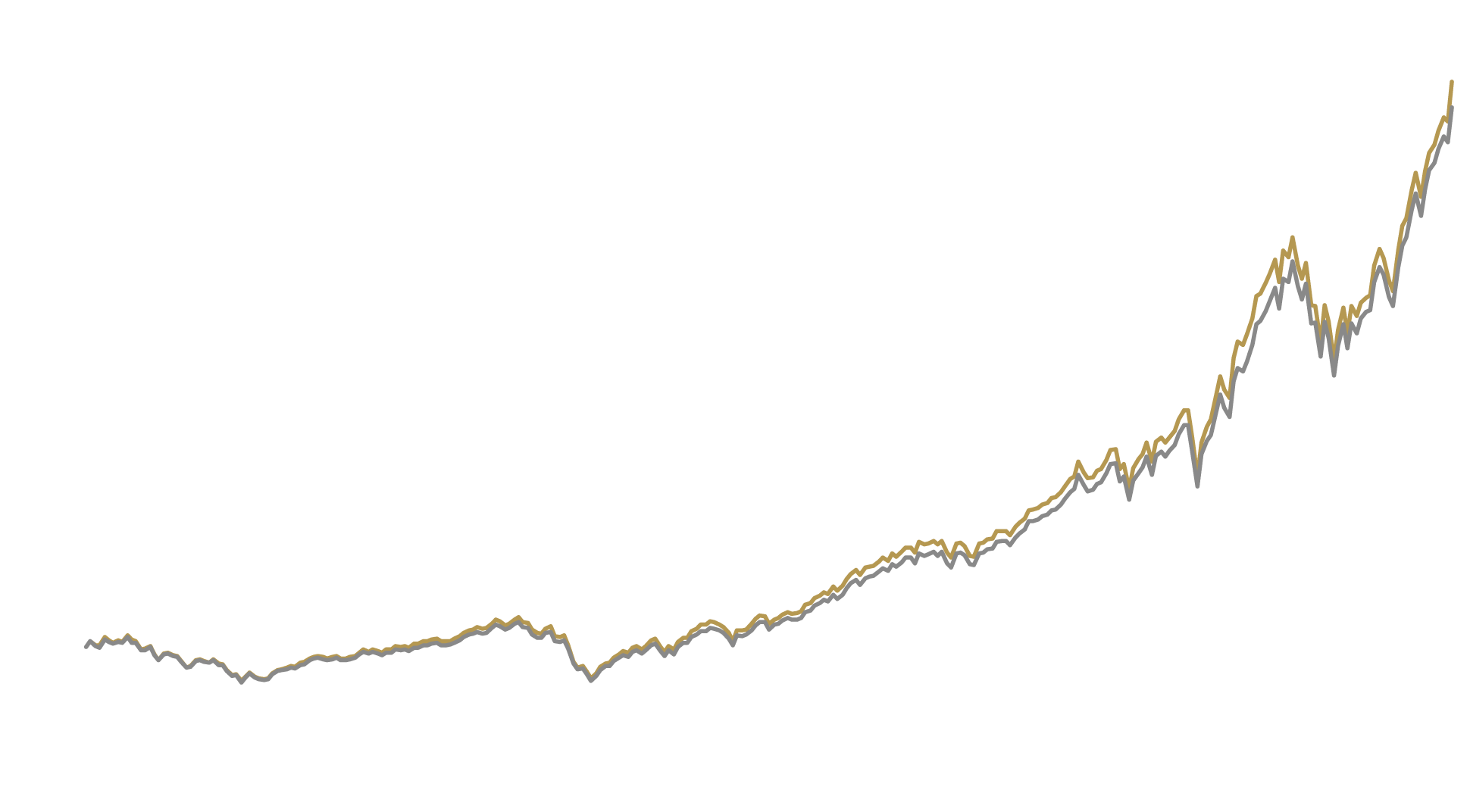

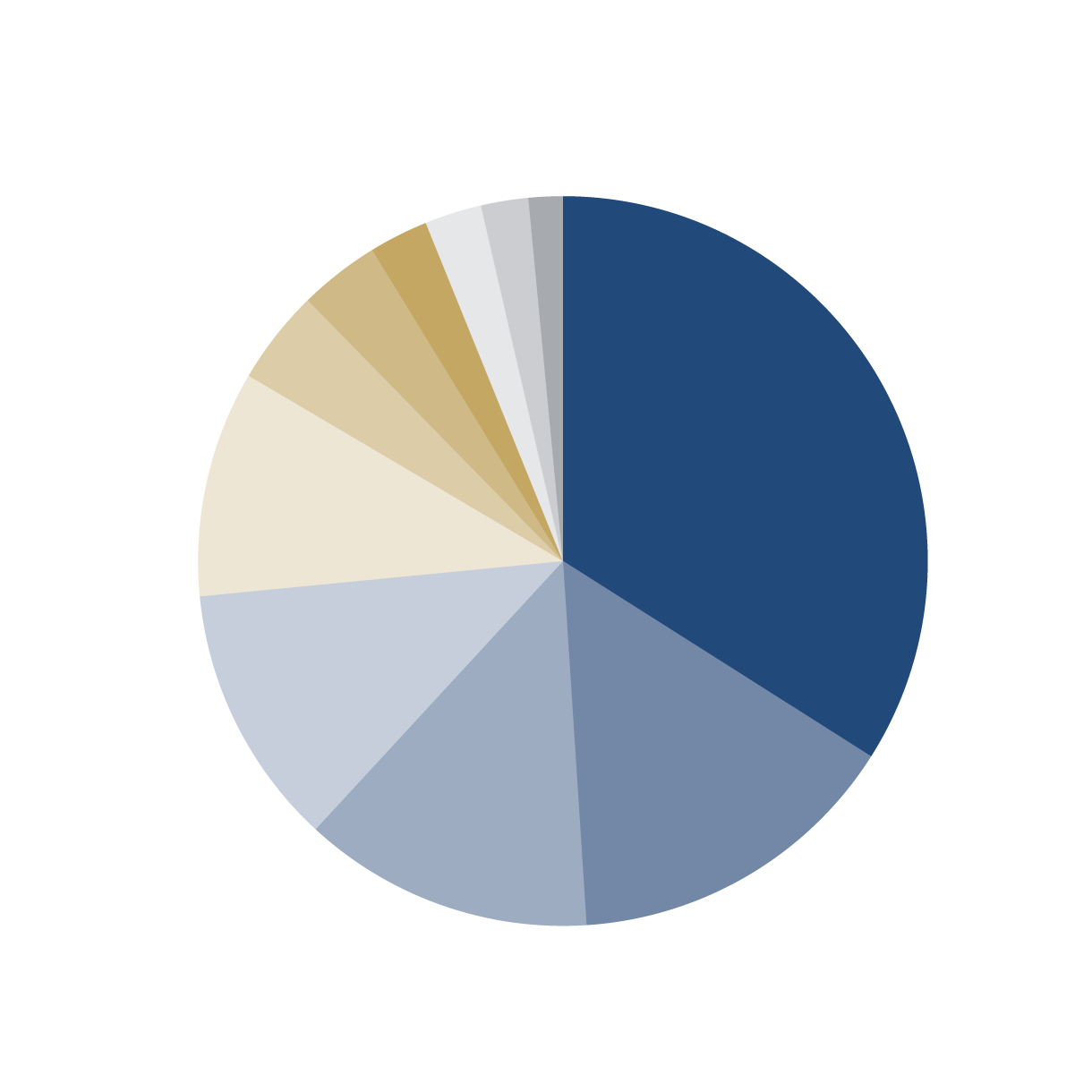

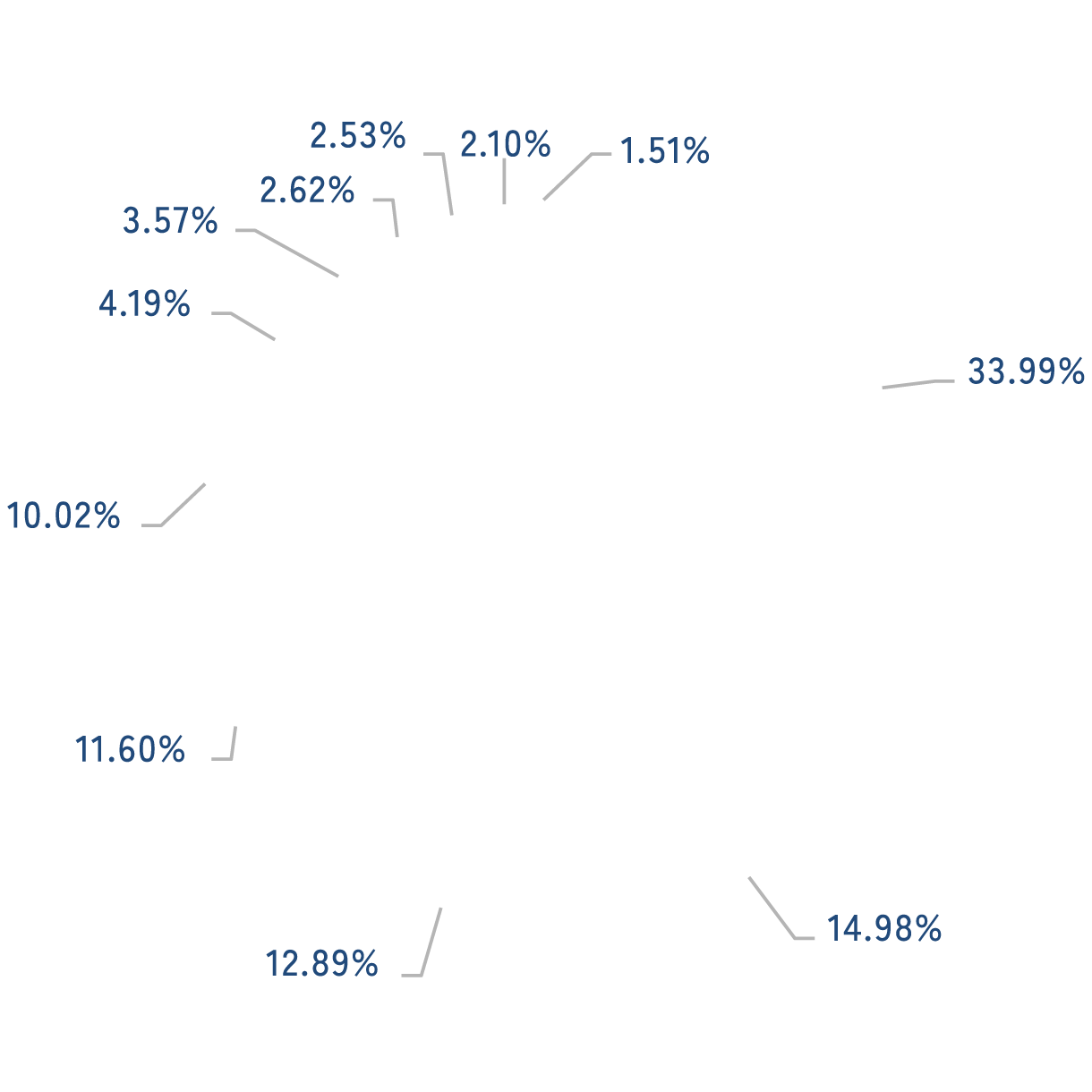

調査対象は2024年11月末時点で取得できる国内公募投資信託。ダイナミックな成長を続ける米国市場では、

代表企業の顔ぶれも大きく変わります。

こうした、米国市場のダイナミズムをタイムリーに取り込むことが重要です。

当指数は、銘柄選定基準に新たに上場した企業を迅速に取り入れる仕組みがあり、

将来有望な企業の成長を

早い段階で捉えることが期待できます。