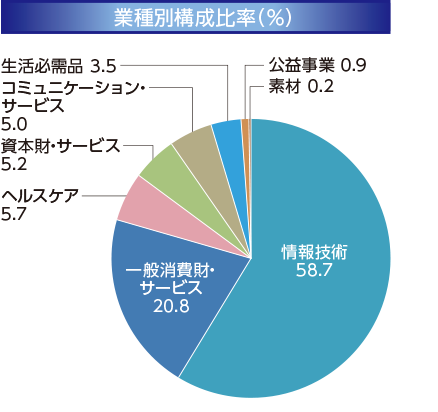

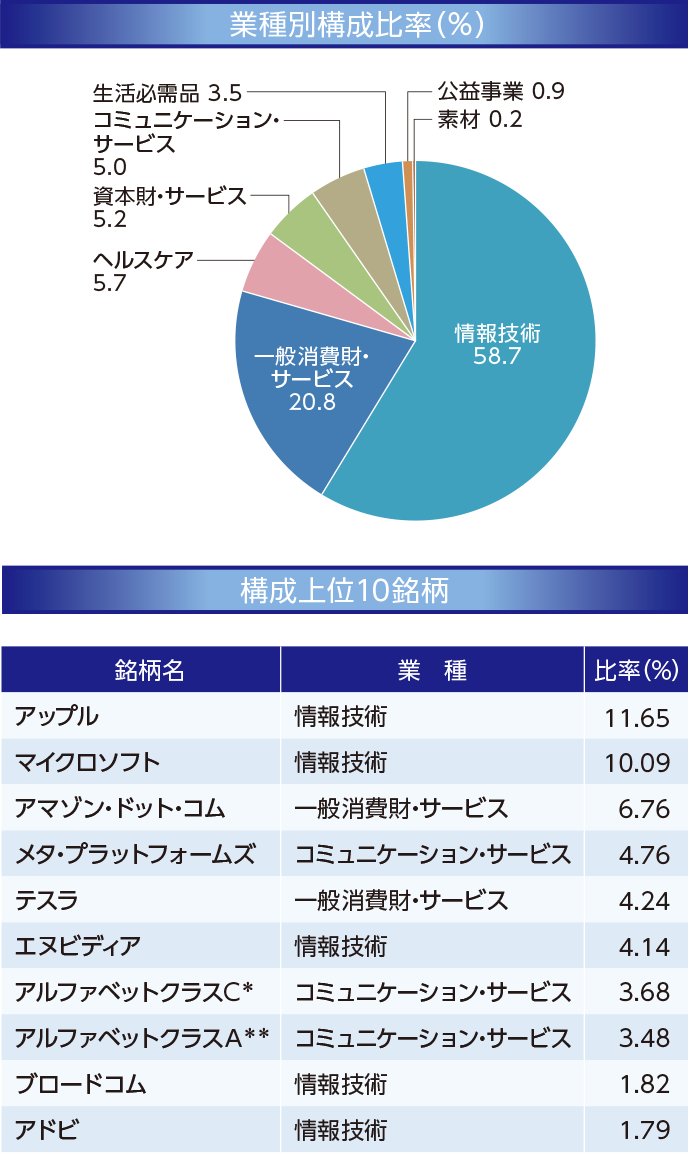

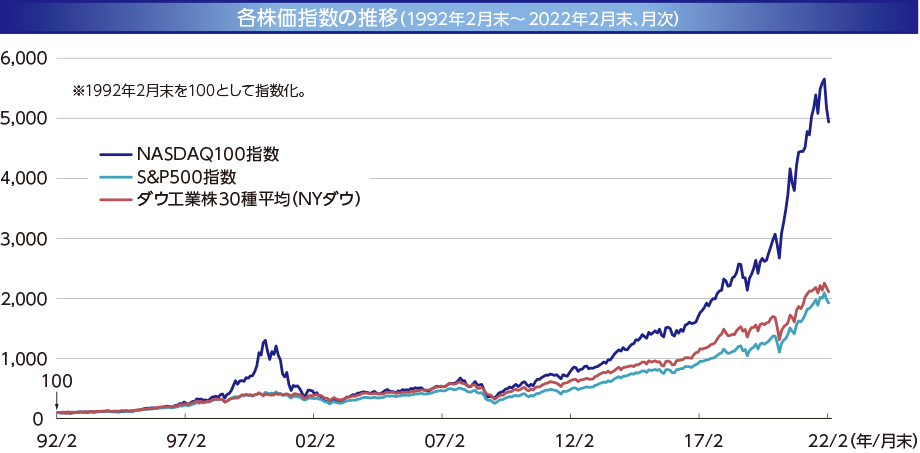

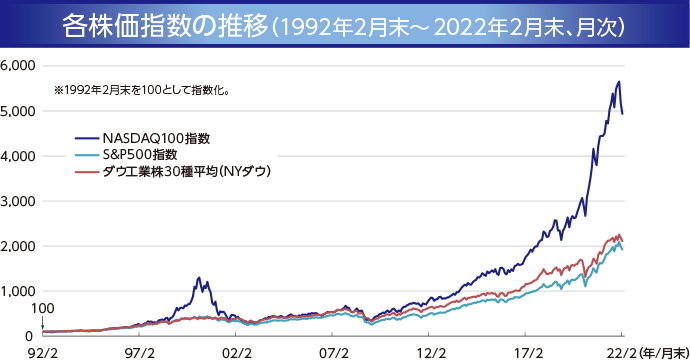

NASDAQ100指数とは?

・米国のナスダック市場に上場している金融以外のセクターで時価総額の大きい100社で構成される株価指数です。

・ハイテク企業が多いため、成長性への期待が高く値動きが大きいことが特徴です。

*議決権が付与されていない株式 **議決権が付与された株式

*議決権が付与されていない株式 **議決権が付与された株式

※業種別構成比率および構成上位10銘柄は2021年12月末現在。業種はGICS(世界産業分類基準)による分類。業種別構成比率は四捨五入の関係上、合計が100%とならない場合があります。

出所:NASDAQ

※いずれも配当込み、米ドルベース。

出所:Bloomberg

※上記は過去の実績等を示したものであり将来を示唆あるいは保証するものではありません。

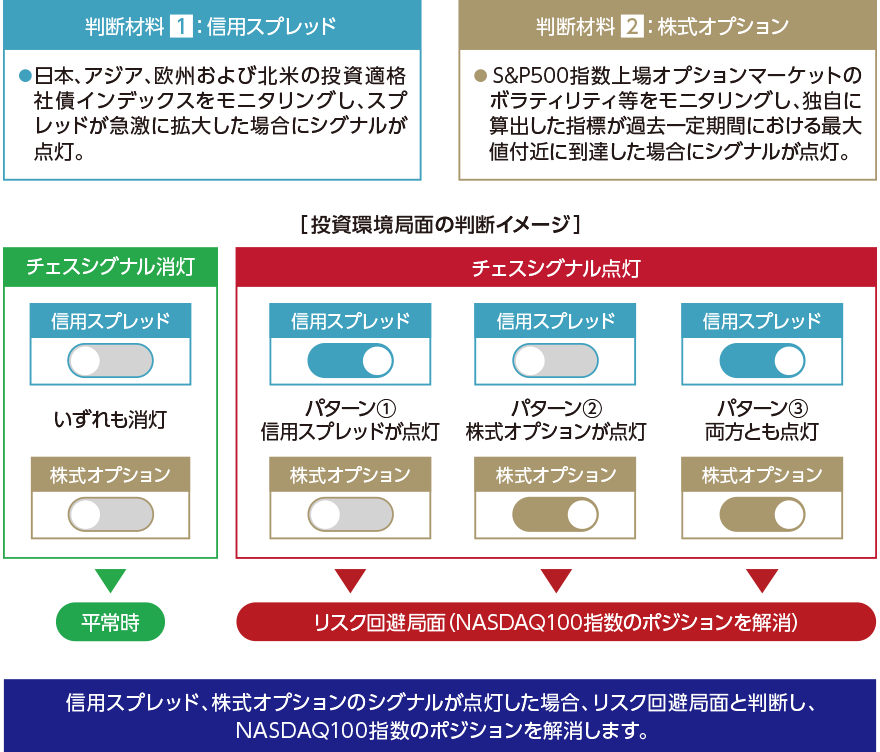

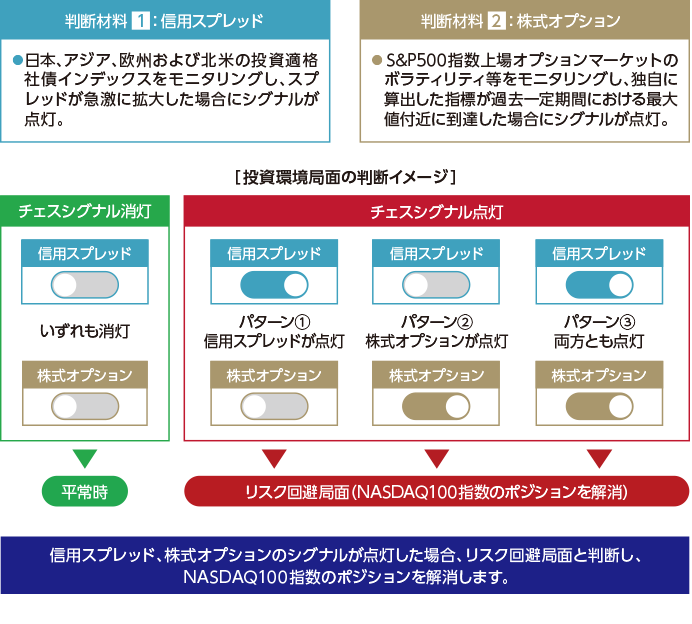

・モルガン・スタンレーが開発したチェスシグナル

(投資環境局面を判断するシグナル)を用いて判定を行います。

チェスシグナルの仕組み

・チェスシグナルは信用スプレッド(上乗せ金利)と株式オプションの2つの指標を判断材料に用いて、リスク回避局面を予測します。

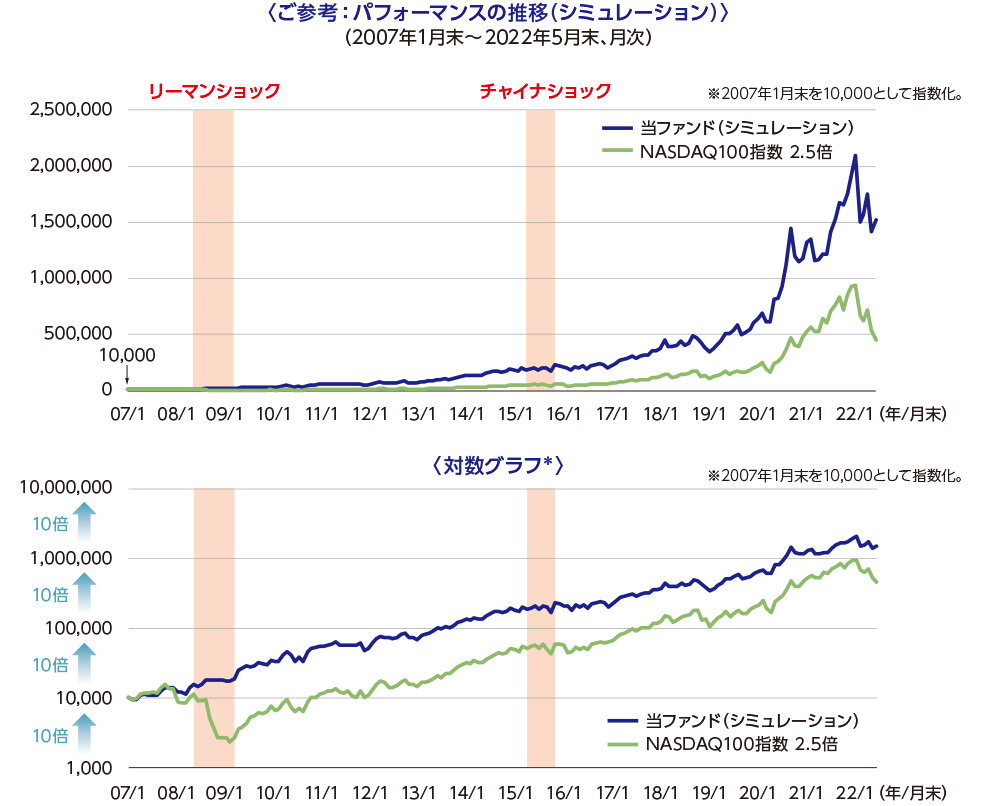

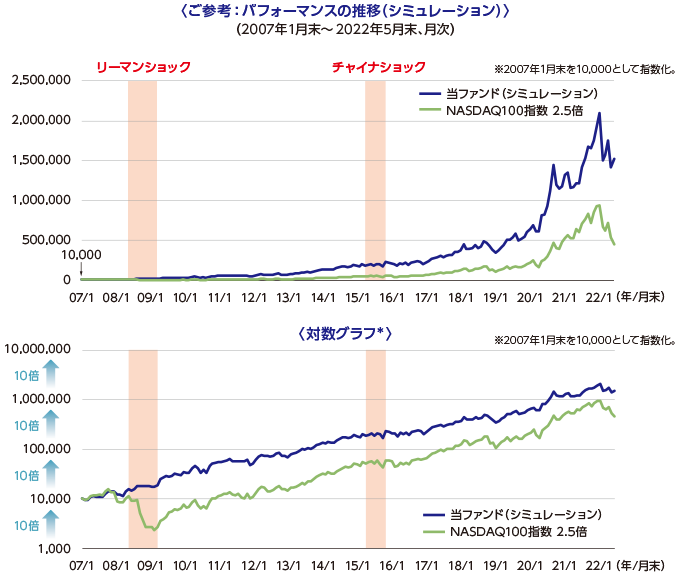

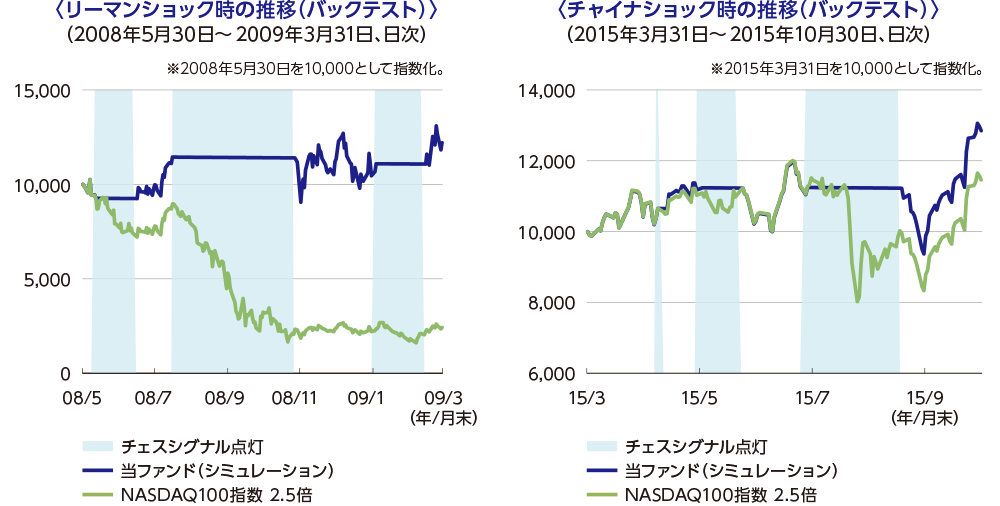

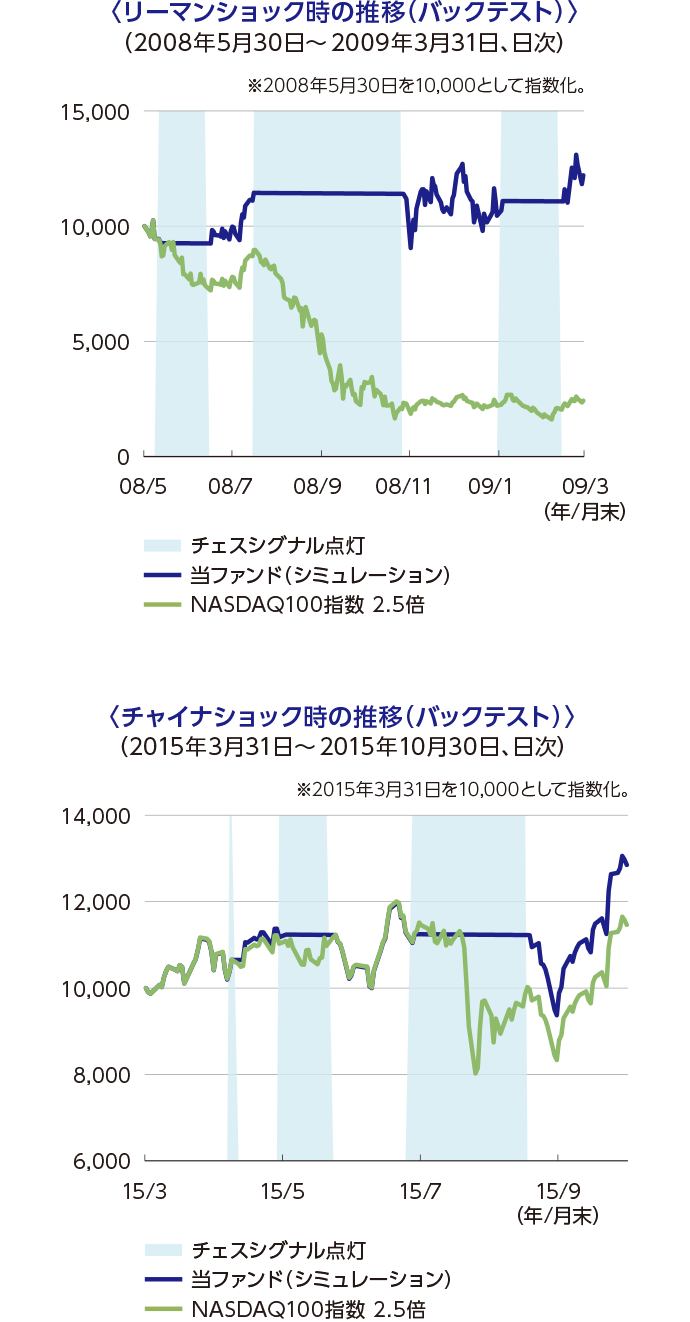

2.5倍のレバレッジとチェスシグナルの

組み合わせによる、相対的に良好なパフォーマンス

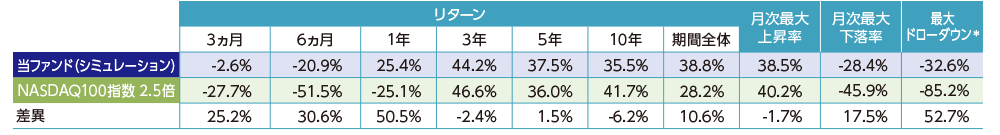

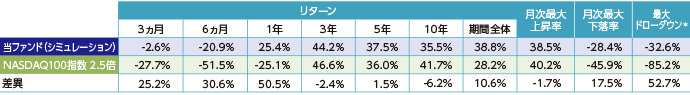

・下記のシミュレーションでは、チェスシグナルを用いて市場下落予想時にポジションを解消した結果、NASDAQ100指数に2.5倍のレバレッジをかけた場合よりも良好なパフォーマンスとなっています。

*対数グラフとは、目盛りごとに値が対数(今回は縦軸が10倍)で増えていくグラフです。変化の大きいデータをグラフとして表す際に用います。

*ドローダウンとは、資産運用において損失が発生して、資産総額が減少することを言います。それらのドローダウンの最大となった値を最大ドローダウンといい、損益曲線のピークからの最大の落ち込み幅を指します。

・下記のシミュレーションでは、リーマンショックやチャイナショック等のショック時においてチェスシグナルが点灯し、ポジションを解消したことでNASDAQ100指数の下落の影響を抑制する効果が発揮されました。

※上記データはチェスシグナル効果を示すためのシミュレーションです。

※当ファンド(シミュレーション)、NASDAQ100指数 2.5倍はチェスシグナル点灯/消灯時のポジション変更による影響を除き同一の前提で算出しています。

※当ファンド(シミュレーション)の2022年5月9日まではシミュレーション結果から当ファンドの信託報酬(税込0.7590%)および当ファンドが投資する円建債券が執行する取引コストや維持管理コストを控除したデータ、2022年5月10日以降は当ファンドの基準価額をもとに算出しています。

※リターンの3年以降は年率換算。

出所:モルガン・スタンレー提供資料、Bloomberg

※上記は過去の実績や運用開始前のシミュレーション結果(信託報酬等控除後)を示したものであり将来の運用成果を示唆あるいは保証するものではありません。

- 円建債券は、担保付スワップ取引を通じて「SOMPOスイッチ戦略(NASDAQ100)」のリターン(損益)を享受します。

- 円建債券はスペースⅡリミテッドが発行します。

スペースⅡリミテッドは、分別保管される資産を裏付けとして債券等を発行することができる、ケイマン籍の特別目的会社です。裏付資産は、保管会社によって分別管理されています。

<「SOMPOスイッチ戦略(NASDAQ100)」とは>

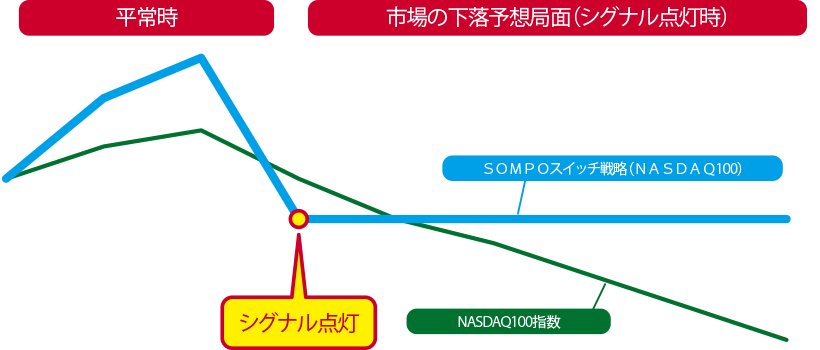

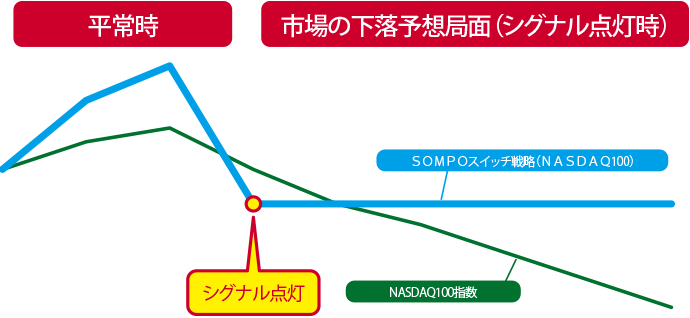

平常時はNASDAQ100指数に2.5倍程度のレバレッジをかけたリターンの獲得を目指す一方で、市場下落が予想される局面では機動的にNASDAQ100指数のポジションを解消することで下落の影響を抑える運用を行う戦略です。

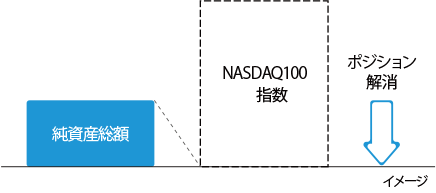

平常時

信託財産の純資産総額に対してNASDAQ100指数を2.5倍程度保有する効果により、NASDAQ市場の成長を享受します。

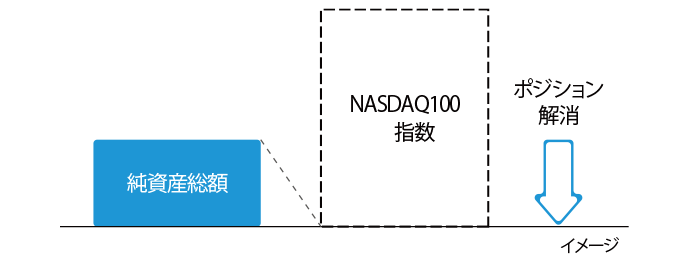

市場の下落予想局面(シグナル点灯時)

市場の下振れリスクが高まったと判断した場合※は、機動的にNASDAQ100指数のポジションを解消し、市場下落の影響を抑える運用を行います。

※モルガン・スタンレーが開発した投資環境局面を判断するシグナルを用いて判定を行います。

上記は当ファンドの運用戦略をご理解いただくためのイメージ図です。

<シグナル点灯時のイメージ>

- 上記は当ファンドの運用戦略をご理解いただくためのイメージ図です。

- 平常時の基準価額の変動については追加的記載事項をご覧ください。

当戦略が効果的に機能しない場合には、市場全体の価格低下の影響を抑制できないことや、市場全体の価格上昇による収益を獲得できないことがあります。

当戦略が効果的に機能しない例

- シグナル点灯により、 NASDAQ100指数のポジションを解消したタイミングで市場が上昇した場合。

- シグナル消灯により、NASDAQ100指数に2.5倍程度のレバレッジをかけたタイミングで市場が下落した場合。

- 市場が急騰、急落した場合において、 シグナルの点灯/消灯が追い付かない場合。

※上記の例はあくまでも一例であり、投資環境により上記以外の要因が考えられます。

レバレッジとは

小さな力で大きなものを動かす「てこ」の作用になぞらえ、少額の投資資金で、投資資金を上回る金額分の取引を行うことをいいます。例えば先物取引等において、当初の投資金額に対して数倍の取引を行うことで、対象とする商品の価格変動に対して、大きな投資効果が期待できます。ただし、その反面、通常の投資よりも大きな損失が発生することがあります。

モルガン・スタンレーについて

モルガン・スタンレーは、投資銀行、証券、ウェルス・マネジメント、資産運用事業において多岐にわたるサービスを提供する世界有数の総合金融サービス企業グループです。世界41カ国以上のオフィスを通じて、法人、政府、機関投資家、個人に質の高い金融品およびサービスを提供しています。同社に関する詳細についてはwww.morganstanley.comをご参照ください。

- 主要投資対象とする円建債券は担保付スワップ取引を利用します。

- 担保付スワップ取引とは、実際に対象資産を保有していなくとも、相手方(主に金融機関)に対して金利等を支払う代わりに、対象資産のパフォーマンスを受け取るスワップ契約を締結することで、実質的に投資を行っているのと同等の投資効果を享受できる取引のことです。

- 担保付スワップ取引を活用することで、為替変動リスクの影響を受けるのは担保付スワップ取引におけるリターン(損益)部分等に限定されます。

また、担保付スワップ取引のリターン(損益)部分においても米ドル売り/円買いまたは米ドル買い/円売りの為替取引をした場合の投資成果を日々反映することにより、さらに為替変動リスクを低減する運用を行います。

※資金動向、市況動向等によっては、上記のような運用ができない場合があります。

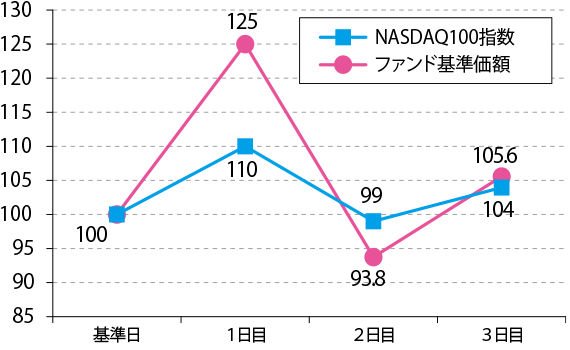

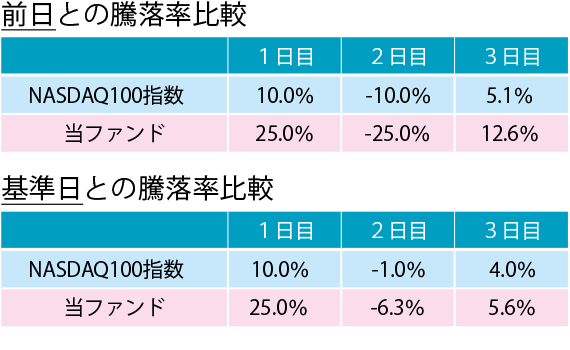

当ファンドは、平常時には日々の基準価額の値動きがNASDAQ100指数の日々の値動きの2.5倍程度となる投資成果を目指して運用を行いますが、以下の点にご留意ください。

1.2日以上の離れた日を比較した場合、2.5倍程度とはなりません

NASDAQ100指数が、1日目10%上昇、2日目10%下落、3日目5.1%上昇した場合、当ファンドの基準価額はそれぞれ25%上昇、25%下落、12.6%上昇となり、2.5倍程度となっています。

しかし、基準日と3日目を比較すると、ファンドは5.6%上昇、NASDAQ100指数は4%上昇と、2.5倍程度とはなりません。

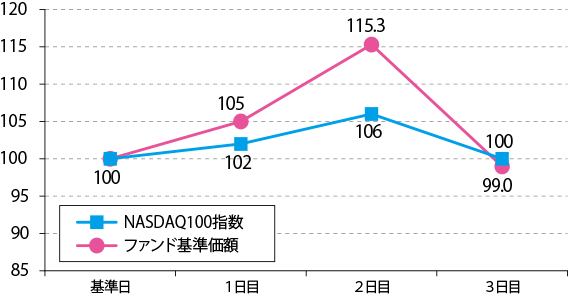

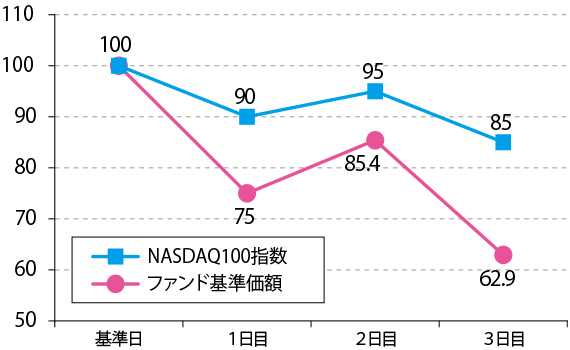

2.NASDAQ100指数が上昇・下落した後、基準日の水準に戻った場合でも、ファンドの基準価額は基準日の水準にはなりません。

NASDAQ100指数が、3日目に基準日と同じ水準(100)となった場合でも、当ファンドの基準価額は、基準日の100にはなりません。

3.NASDAQ100指数が一方向に上昇または下落する場合と、上昇・下落を繰り返す場合とでは、当ファンドの投資成果が異なります。

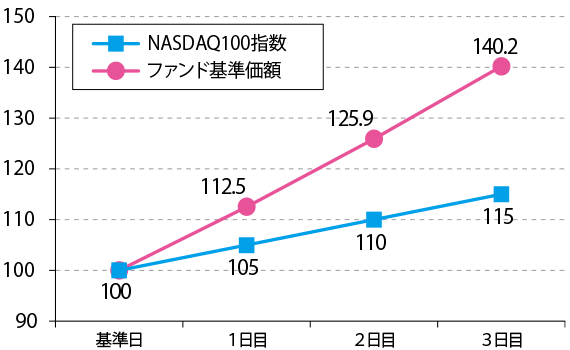

① 一方向に上昇した場合

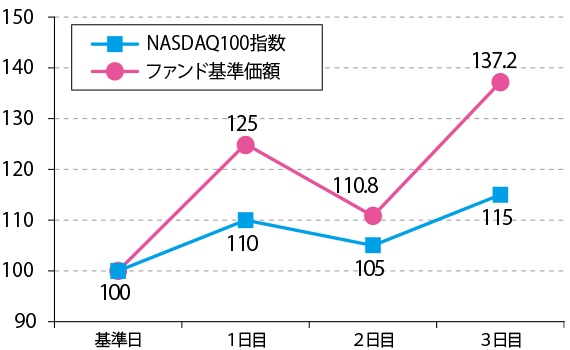

② 上昇・下落を繰り返しながら上昇した場合

NASDAQ100指数が3日目に同水準(115)になった場合でも、一方向に上昇した場合(①)3日目の当ファンドの基準価額は約40%の上昇となりますが、上昇・下落を繰り返しながら上昇した場合(②)当ファンドの基準価額は約37%の上昇となり、上昇・下落を繰り返しながら上昇した場合(②)の方が低くなります。

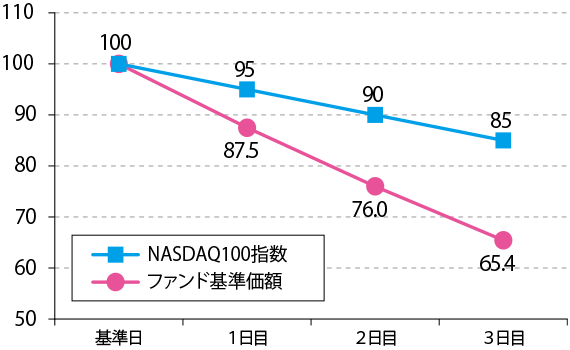

③ 一方向に下落した場合

④ 上昇・下落を繰り返しながら下落した場合

NASDAQ100指数が3日目に同水準(85)になった場合でも、一方向に下落した場合(③)3日目の当ファンドの基準価額は約35%の下落となりますが、上昇・下落を繰り返しながら下落した場合(④)当ファンドの基準価額は約37%の下落となり、上昇・下落を繰り返しながら下落した場合(④)の方が低くなります。

4.日々の基準価額の値動きにおいても、NASDAQ100指数の値動きの2.5倍程度になるとは限らず、その値動きの差が生じます。その主な要因は以下の通りです。

・円建債券の値動きと、NASDAQ100指数の値動きを2.5倍した値との差異

・運用管理費用(信託報酬)、売買委託手数料等の負担の影響

・運用資金が少額である場合の影響

- 上記はNASDAQ100指数の値動きと当ファンドの基準価額の変動の関係をわかりやすく説明するための計算例であり、実際の運用実績ではありません。

- また当ファンドの運用成果を保証するものではありません。

当ファンドは、Nasdaq, Inc.またはその関連会社(以下、Nasdaq, Inc.およびその関連会社を「Nasdaq社」と総称します。)によって、支援、推奨、販売または販売促進されるものではありません。Nasdaq社は、当ファンドの合法性、適合性、または当ファンドに関する記述および開示の正確性もしくは妥当性について認定するものではありません。Nasdaq社は、当ファンドの保有者または公衆一般のいかなる者に対しても、一般的な証券投資または特に当ファンドへの投資の妥当性、およびNASDAQ-100 Indexの株式市場全般のパフォーマンスへの追随可能性について明示的か黙示的かを問わず、何らの表明もしくは保証も行いません。Nasdaq社とSOMPOアセットマネジメント株式会社の関係は、Nasdaq®、NASDAQ-100 Indexの登録商標およびNasdaq社の一定の商号について使用を許諾すること、ならびにSOMPOアセットマネジメント株式会社または当ファンドとは無関係にNasdaqが決定、構築および算出を行うNASDAQ-100 Indexの使用を許諾することに限られます。Nasdaqは、NASDAQ-100 Indexの決定、構築および算出に関し、SOMPOアセットマネジメント株式会社または当ファンドの保有者の要望を考慮する義務を負いません。Nasdaq社は、当ファンドの発行の時期、価格もしくは数量の決定について、または当ファンドを換金する際の算式の決定もしくは計算について責任を負わず、また関与していません。Nasdaq社は、当ファンドの管理、マーケティングまたは取引に関して責任を負いません。Nasdaq社は、NASDAQ-100 Indexとそれに含まれるデータの正確性および中断のない算出を保証しません。Nasdaq社は、NASDAQ-100 Indexまたはそれに含まれるデータの利用により、SOMPOアセットマネジメント株式会社や当ファンドの保有者、その他いかなる個人または団体に生じた結果についても、明示的か黙示的かを問わず、何らの保証も行いません。Nasdaq社は、明示的か黙示的かを問わず何らの保証も行わず、かつ、NASDAQ-100 Index®またはそれに含まれるデータの利用に関する、商品性または特定の目的もしくは使用への適合性については、いかなる保証も明示的に否認します。上記に限らず、いかなる場合においても、Nasdaq社は、いかなる逸失利益または特別、付随的、懲罰的、間接的もしくは派生的損失について、たとえ当該損失の可能性について通知されていたとしても、一切の責任を負いません。

・当サイトは株式会社SBI証券により作成されたものであり、法令に基づく開示書類ではありません

・投資信託は金融機関の預金と異なりリスクを含む商品であり、運用実績は市場環境等により変動します。したがって、元本、分配金の保証はありません。信託財産に生じた利益および損失は、すべて受益者に帰属します。

・運用実績などの記載内容は過去の実績であり、将来の成果を示唆・保証するものではありません。また、税金、手数料等を考慮しておりませんので、ご投資家の皆様の実質的な投資成果を示すものではありません。

・分配金額は収益分配方針に基づいて委託会社が決定します。あらかじめ一定の額の分配をお約束するものではありません。分配金が支払われない場合もあります。

・投資信託は、預金や保険契約と異なり、預金保険・保険契約者保護機構の保護の対象ではありません。また、証券会社以外の登録金融機関でご購入いただいた投資信託は、投資者保護基金の保護の対象ではありません。

・当サイトは弊社が信頼できると判断した各種情報に基づいて作成されておりますが、その正確性や完全性を保証するものではありません。

・当サイトに記載された意見等は予告なしに変更する場合があります。また、将来の市場環境の変動等により、当該運用方針が変更される場合があります。

・投資信託の設定・運用は委託会社が行います。

・お申込みの際には、投資信託説明書(交付目論見書)をあらかじめまたは同時にお渡ししますので、詳細をご確認の上、お客さま自身でご判断ください。なお、お客さまへの投資信託説明書(交付目論見書)の提供は、販売会社において行います。