宇宙ビジネスは

新たな進化のステージへ

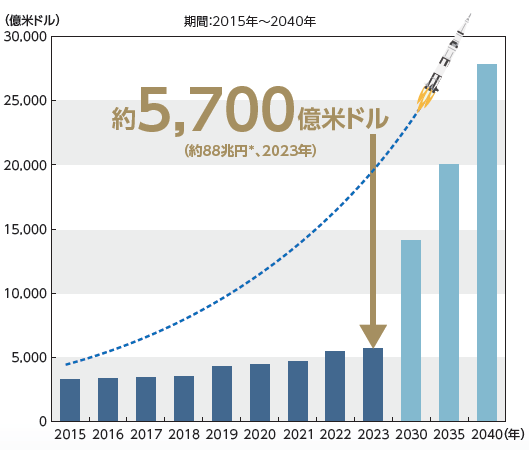

現在の宇宙ビジネスは1990年代半ばのIT(情報技術)産業の黎明期と同じ段階にあると考えています。民間によるロケット・衛星の打ち上げ以降、宇宙へのアクセス向上により、宇宙旅行の実現や、火星探査の開始など大きく進展していると考えられ、宇宙ビジネスの市場規模は、2040年までに2023年の約4.9倍に拡大すると推定されています。

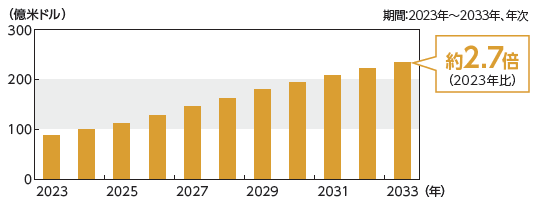

世界の宇宙ビジネスの市場規模(売上高)

- 出所:SIA、Morgan Stanley Research、Thomson Reuters、各種資料より東京海上アセットマネジメント作成

- *1米ドル=154.43円(2025年1月末時点)で円換算

- ※2030年以降は、Morgan Stanleyによる予測値。

2040年までに世界のインターネットの普及率が100%になるものとして算出した数値です。 - ※世界の宇宙ビジネスは、人工衛星の製造・運用に加え、地球の観測事業、テレビ・ラジオ・携帯通信、高速通信サービスなどの人工衛星を利用したサービスが含まれます。なお2030年以降は、超音速飛行ビジネスの市場規模(売上高)を含みます。

- ※上記は過去の情報および将来の予測、作成時点における東京海上アセットマネジメントの見解であり、将来の動向等を示唆・保証するものではありません。

宇宙ビジネスを変える

3つの成長ドライバー

小型化

低コスト化

宇宙ビッグデータの解析

人工衛星を例に挙げると、小型化・低コスト化により多数の民間企業が参入したことから、稼働中の衛星の数は1990年末時点の464基から2023年末時点には9,115基と、19倍以上に増加しました。

また、人工衛星は、宇宙空間から様々な情報を取得することができますが、これらの宇宙ビッグデータの解析は、私たちの暮らしをより豊かにすると期待されています。

- 出所:スタティスタ

宇宙ビッグデータの活用事例

-

【漁業】

海面の温度や水深等を観測することで魚が繁殖しやすい地域を発見。

-

【デパート】

デパートの駐車場を撮影し、時間帯による車の台数の変化を解析、売上予測を行う。

-

【自然災害】

雲の中にある雨量や、地盤の弱い地質などを観測し、洪水、地震、土砂災害などの対策に活用。

- 出所:各種資料より東京海上アセットマネジメント作成

- ※上記は過去の情報および作成時点の東京海上アセットマネジメントの見解であり、将来の動向等を示唆・保証するものではありません。

- ※上記はイメージ図であり、すべてを示すものではありません。

当ファンドの

4つの投資テーマ

当ファンドは宇宙関連ビジネスを4つのグループに分類し、ロケットや衛星といった伝統的な分野に加え、宇宙空間から得られるデータを活用したサービスなど新たな分野にも投資します。

- ※以下のグループの分類は当ファンドにおいて宇宙関連企業の株式等の運用を行うヴォヤ・インベストメント・マネジメント・カンパニー・エルエルシー(以下、ヴォヤIM)によるもので、宇宙関連ビジネスを4グループに分類したものです。

グループ1

ロケット・衛星開発製造、打ち上げサービス

- 宇宙データの活用が進むなか、稼働中の人工衛星の数も増加しています。

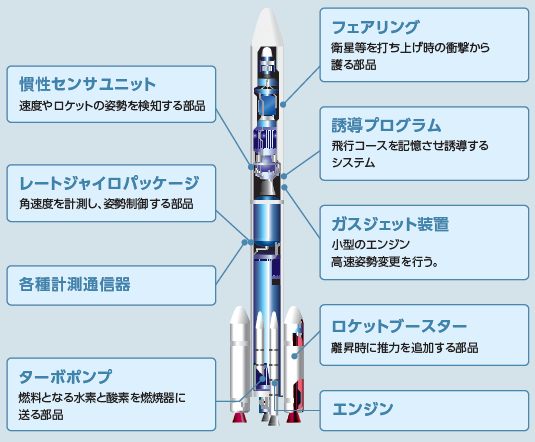

- 人工衛星の打ち上げに必要なロケットは数多くの先端技術を盛り込んだ部品で作られています。人工衛星の打ち上げ数の増加は、ロケットの製造に携わる企業にとってもメリットがあると考えられます。

ロケットを構成する部品

- 出所:各種資料より東京海上アセットマネジメント作成

- ※上記はイメージ図であり、すべてを示すものではありません。

グループ2

宇宙データ*の利用サービス

- 宇宙データの利用は、様々な産業へ波及することに加え、通信・放送などの従来市場でも今後飛躍的に伸びる可能性を秘めています。

測位データ

現在位置を測定するデータ。スマートフォンの地図アプリや、自動運転時の位置情報などに利用されています。

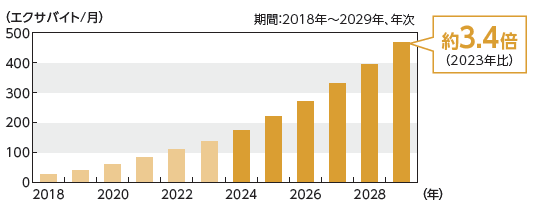

農業分野における測位衛星関連機器の予想売上高

- 出所:スタティスタ

- ※2023年から2033年は2024年2月時点の予測値。

通信・放送データ

衛星放送や、スマートフォンなどの通信機器向けのデータ。

モバイル通信量推移(予測)

- 出所:スタティスタ

- ※2024年から2029年は2024年6月時点の予測値。

- *宇宙データとは、人工衛星を通じて得られた測位、観測、通信等のデータをさします。

- ※上記は将来の予測および作成時点における東京海上アセットマネジメントの見解であり、将来の動向等を示唆・保証するものではありません。

- ※上記はイメージ図であり、すべてを示すものではありません。

グループ3

宇宙ビジネスを支える関連ビジネス

- 宇宙ビジネスのすそ野は広く、その拡大とともに、宇宙ビジネスを支える関連ビジネスへのニーズも高まるとみられます。

ITシステム

人工衛星を活用した5Gサービスの提供や、位置情報などを活用した産業の自動化など、宇宙を活用したITサービスが拡大しつつあります。

宇宙とサイバーセキュリティ

人工衛星の増加で、様々な宇宙データの送信が可能になる一方、サイバー攻撃の脅威にもさらされています。人工衛星の安定的な運営において、サイバーセキュリティ対策の重要性が高まっています。

保険

人工衛星等の打ち上げ失敗や、宇宙デブリ(宇宙空間に浮遊する人工衛星の破片等の宇宙ゴミ)の衝突等による損害への備えとして、保険へのニーズが高まりつつあります。

JAXA法*と打ち上げ保険

- * JAXA法:国立研究開発法人宇宙航空研究開発機構法

- ※上記はイメージ図であり、すべてを示すものではありません。

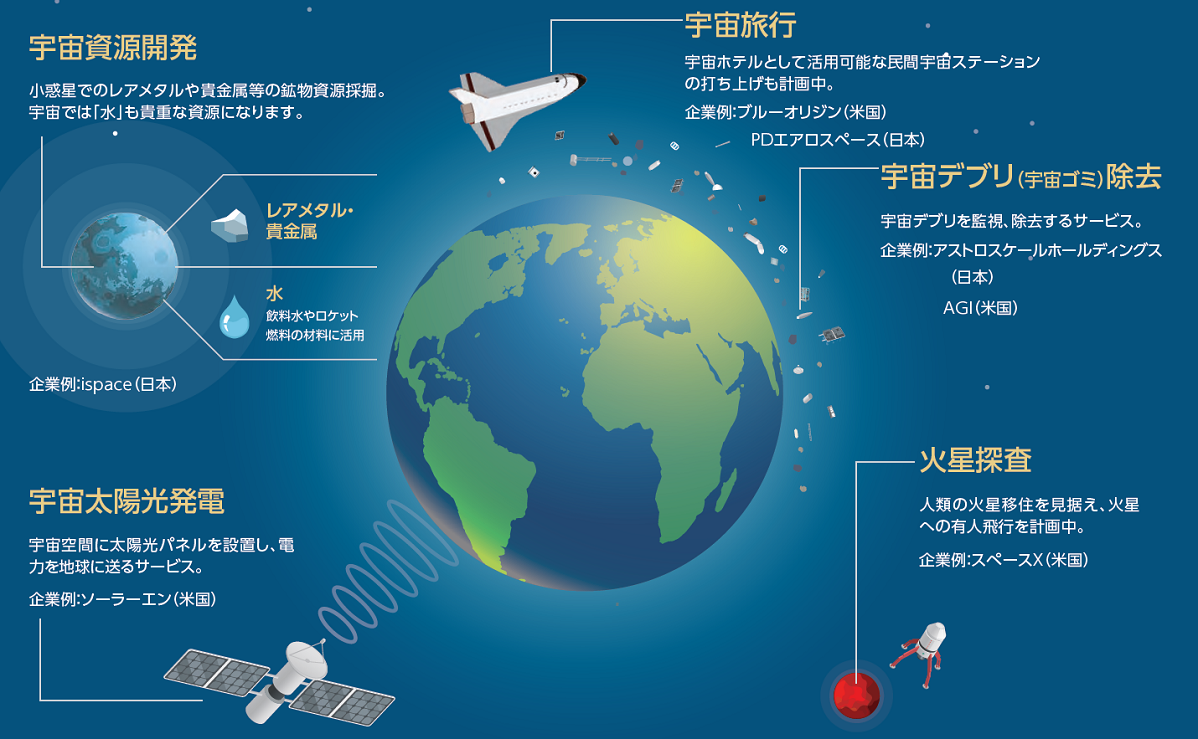

グループ4*

新たな宇宙ビジネス

- 宇宙ビジネスへの関心の高まりにより、近年、宇宙ベンチャー企業への投資が増加傾向となっています。

- 宇宙ベンチャー企業のIPO(新規公開)も期待され、本グループの銘柄群への投資が拡大すると予想します。

新たな宇宙ビジネスの例

- 出所:各種資料より東京海上アセットマネジメント作成

- *グループ4は、ヴォヤIMによる分類で、宇宙旅行、宇宙資源開発等の新たな宇宙ビジネスをさします。

- ※企業例に記載の企業は、ispace(日本)、アストロスケールホールディングス(日本)以外、2025年1月末時点で未上場です。ispace(日本)、アストロスケールホールディングス(日本)は、2025年1月末時点で当ファンドの組入銘柄ではありません。

- ※上記は個別銘柄への投資を推奨するものではありません。また、今後の当ファンドへの組み入れを保証するものではありません。

- ※上記は過去の情報および将来の予測であり、当ファンドの運用成果等を示唆・保証するものではありません。

- ※上記はイメージ図であり、すべてを示すものではありません。

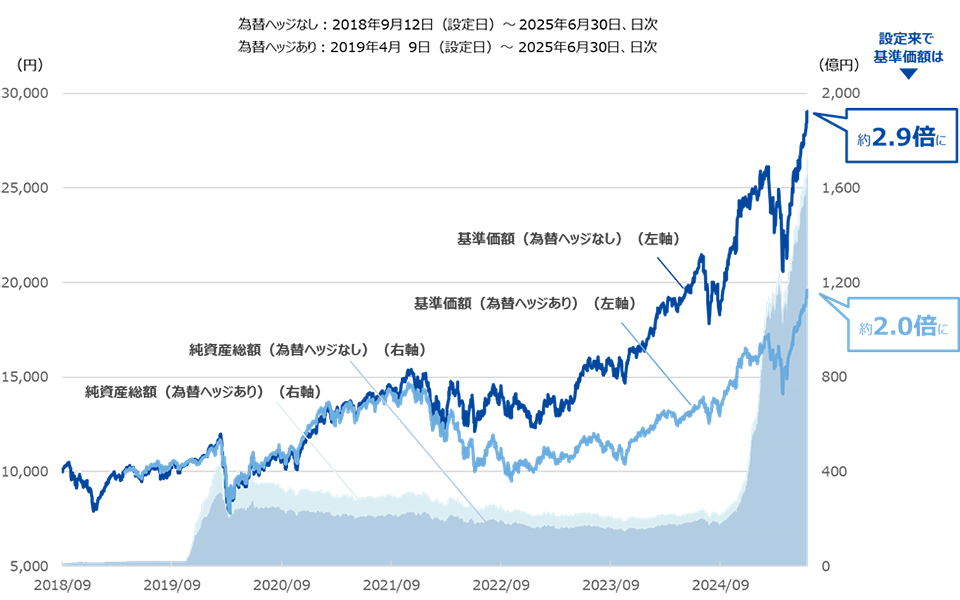

ファンドの運用状況

宇宙関連ビジネスに対する世界の需要は力強く、勢いを増しています。宇宙関連ビジネスは、政府主導の産業から商業化へのシフトによって、急速に成長していく転換期にあります。打ち上げ費用の低下、衛星の小型化、国家の安全や防衛の必要性の増大、規制状況の変化が新規参入企業だけでなく伝統的な宇宙・防衛企業に対しても新たな収益機会を提供しています。今後数年間にわたり、宇宙関連市場は技術革新が加速するなか、様々な産業、地域、ビジネスにまたがってさらに拡大していくと予想しています。

設定来の基準価額・純資産総額の推移

- ※基準価額は、税引前分配金再投資ベース(1万口当たり、信託報酬控除後)。分配金(税引前)を分配時に再投資したものと仮定して計算しており、実際の基準価額とは異なります。

- ※上記は過去の実績であり、将来の運⽤成果等を⽰唆・保証するものではありません。

ファンドのリスク

基準価額の変動要因

- 投資する有価証券等の値動きにより基準価額は変動します。したがって、投資元本は保証されているものではなく、投資元本を割り込むことがあります。

- 運用による損益は、全て投資者に帰属します。

- 投資信託は預貯金や保険と異なります。

- ファンドへの投資には主に以下のリスクが想定されます。

価格変動リスク:株価は、政治・経済情勢、発行企業の業績・財務状況、市場の需給等を反映して変動します。株価は、短期的または長期的に大きく下落することがあります(発行企業が経営不安、倒産等に陥った場合には、投資資金が回収できなくなることもあります。)。組入銘柄の株価が下落した場合には、基準価額が下落する要因となります。

特定のテーマへの集中投資リスク:ファンドは、宇宙関連企業の株式に集中的に投資するため、幅広い業種・銘柄に分散投資を行うファンドと比較して、基準価額の変動が大きくなる可能性があります。

為替変動リスク:外貨建資産の円換算価値は、資産自体の価格変動の他、当該外貨の円に対する為替レートの変動の影響を受けます。為替レートは、各国・地域の金利動向、政治・経済情勢、為替市場の需給その他の要因により大幅に変動することがあります。組入外貨建資産について、当該外貨の為替レートが円高方向にすすんだ場合には、基準価額が下落する要因となります。

カントリーリスク:投資対象国・地域において、政治・経済情勢の変化等により市場に混乱が生じた場合、または取引に対して新たな規制が設けられた場合には、基準価額が予想以上に下落したり、投資方針に沿った運用が困難となることがあります。

また、投資対象国・地域には新興国が含まれています。新興国を取巻く社会的・経済的環境は不透明な場合もあり、金融危機、デフォルト(債務不履行)、重大な政策変更や様々な規制の新たな導入等による投資環境の変化が、先進国への投資に比べてより大きなリスク要因となることがあります。

さらに、新興国においては市場規模が小さく流動性が低い場合があり、そのため組入資産の価格変動が大きくなることがあります。

流動性リスク:受益者から解約申込があった場合、組入資産を売却することで解約資金の手当てを行うことがあります。その際、組入資産の市場における流動性が低いときには直前の市場価格よりも大幅に安い価格で売却せざるを得ないことがあります。この場合、基準価額が下落する要因となります。

- ※基準価額の変動要因は、上記に限定されるものではありません。

- ※詳細は投資信託説明書(交付目論見書)をご覧ください。

ファンドの費用

■投資者が直接的に負担する費用

購入時手数料:購入価額に3.3%(税抜3%)の率を乗じて得た額を上限として販売会社が個別に定める額とします。

詳しくは販売会社にお問い合わせください。

信託財産留保額:ありません。

■投資者が信託財産で間接的に負担する費用

運用管理費用(信託報酬):ファンドの純資産総額に対し、年率1.8425%(税抜1.675%)をかけた額

その他の費用・手数料:以下の費用・手数料等がファンドから支払われます。

- 監査法人に支払うファンドの監査にかかる費用

ファンドの純資産総額に年率0.011%(税込)をかけた額(上限年99万円)を日々計上し、毎計算期末または信託終了の時にファンドから支払われます。 - 組入有価証券の売買の際に発生する売買委託手数料

- 資産を外国で保管する場合にかかる費用

- 信託事務等にかかる諸費用

- ※監査にかかる費用を除く上記の費用・手数料等は、取引等により変動するため、事前に料率、上限額等を表示することができません。

- ※上記の手数料等の合計額については、保有期間等に応じて異なりますので、事前に表示することができません。

- ※詳細は投資信託説明書(交付目論見書)をご覧ください。

商号等:東京海上アセットマネジメント株式会社 金融商品取引業者 関東財務局長(金商)第361号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会

投資信託ご購入の注意

- 当ページは、東京海上アセットマネジメントが作成した資料であり、金融商品取引法に基づく開示資料ではありません。お申込みに当たっては必ず投資信託説明書(交付目論見書)をご覧の上、ご自身でご判断ください。投資信託説明書(交付目論見書)は販売会社までご請求ください。

- 当ページの内容は作成日時点のものであり、将来予告なく変更されることがあります。

- 当ページは信頼できると考えられる情報に基づき作成しておりますが、その正確性、完全性を保証するものではありません。当ページに掲載された図表等の内容は、将来の運用成果や市場環境の変動等を示唆・保証するものではありません。

- 投資信託は、値動きのある証券等(外貨建資産に投資する場合には、この他に為替変動リスクもあります)に投資しますので、基準価額は変動します。したがって、元本が保証されているものではありません。

- 投資信託は金融機関の預金とは異なり元本が保証されているものではありません。委託会社の運用指図によって信託財産に生じた利益および損失は、全て投資家に帰属します。

- 投資信託は、金融商品取引法第37条の6の規定(いわゆるクーリング・オフ)の適用はありません。

- 投資信託は、預金および保険契約ではありません。また、預金保険や保険契約者保護機構の対象ではありません。

- 登録金融機関から購入した投資信託は投資者保護基金の補償対象ではありません。

第三者機関からの評価について

「R&Iファンド大賞」は、R&Iが信頼し得ると判断した過去のデータに基づく参考情報(ただし、その正確性及び完全性につきR&Iが保証するものではありません)の提供を目的としており、特定商品の購入、売却、保有を推奨、又は将来のパフォーマンスを保証するものではありません。当大賞は、信用格付業ではなく、金融商品取引業等に関する内閣府令第299条第1項第28号に規定されるその他業務(信用格付業以外の業務であり、かつ、関連業務以外の業務)です。当該業務に関しては、信用格付行為に不当な影響を及ぼさないための措置が法令上要請されています。当大賞に関する著作権等の知的財産権その他一切の権利はR&Iに帰属しており、無断複製・転載等を禁じます。

「投資信託部門」は過去3年間を選考期間としています。選考に際してはシャープレシオによるランキングに基づき、最大ドローダウン、償還予定日までの期間、残高の規模等を加味したうえで選出しています。選考対象は国内籍公募追加型株式投信とし、確定拠出年金専用およびSMA・ラップ口座専用は除きます。評価基準日は2025年3月31日。

- ※当該評価は過去の一定期間の実績を分析したものであり、将来の運用成果等を保証したものではありません。

SBI証券からのご注意事項

- 投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

- 投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客様が実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

- ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

NISAのご注意事項

配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。

NISAの口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

リスク及び手数料について

SBI証券の取扱商品は、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。

同一年において1人1口座(1金融機関)しか開設できません。

NISAの口座開設は、金融機関を変更した場合を除き、1人につき1口座に限られ、複数の金融機関にはお申し込みいただけません。金融機関の変更により、複数の金融機関でNISA口座を開設されたことになる場合でも、各年において1つの口座でしかお取引いただけません。また、NISA口座内に保有されている商品を他の年分の勘定又は金融機関に移管することもできません。なお、金融機関を変更される年分の勘定にて、既に金融商品をお買付されていた場合、その年分について金融機関を変更することはできません。NISAの口座を仮開設して買い付けを行うことができますが、確認の結果、買付後に二重口座であったことが判明した場合、そのNISA口座で買い付けた上場株式等は当初から課税口座で買い付けたものとして取り扱うこととなり、買い付けた上場株式等から生じる譲渡益及び配当金等については、遡及して課税いたします。

NISAで購入できる商品はSBI証券が指定する商品に限られます。

SBI証券における取扱商品は、成長投資枠・つみたて投資枠で異なります。成長投資枠の取扱商品は国内上場株式等(現物株式、ETF、REIT、ETN、単元未満株(S株)を含む※)、公募株式投資信託(※)、外国上場株式等(米国、香港、韓国、ロシア、ベトナム、インドネシア、シンガポール、タイ、マレーシア、海外ETF、REITを含む※)、つみたて投資枠の取扱商品は長期の積立・分散投資に適した一定の公募株式投資信託となります。取扱商品は今後変更する可能性があります。

- ※SBI証券が指定する制限銘柄(上場株式等)、デリバティブ取引を用いた一定の商品及び信託期間20年未満又は毎月分配型の商品は除きます。

年間投資枠と非課税保有限度額が設定されます。

年間投資枠は成長投資枠が240万円、つみたて投資枠が120万円までとなり、非課税保有限度額は成長投資枠とつみたて投資枠合わせて1,800万円、うち成長投資枠は1,200万円までとなります。非課税保有限度額は、NISA口座内上場株式等を売却した場合、売却した上場株式等が費消していた非課税保有限度額の分だけ減少し、その翌年以降の年間投資枠の範囲内で再利用することができます。

投資信託における分配金のうち特別分配金(元本払戻金)は、非課税でありNISAにおいては制度上のメリットは享受できません。

損失は税務上ないものとされます。

NISAの口座で発生した損失は税務上ないものとされ、一般口座や特定口座での譲渡益・配当金等と損益通算はできず、繰越控除もできません。

出国により非居住者に該当する場合、原則としてNISA口座で上場株式等の管理を行うことはできません。

出国の際には、事前に当社に届出が必要です。出国により非居住者となる場合には、特例措置の適用を受けるための必要な手続きを完了された場合を除き、NISA口座が廃止され、当該口座に預りがある場合は、一般口座で管理させていただきます。

つみたて投資枠では積立による定期・継続的な買付しかできません。

つみたて投資枠でのお取引は積立契約に基づく定期かつ継続的な方法による買付に限られます。

つみたて投資枠では信託報酬等の概算値が原則として年1回通知されます。

つみたて投資枠で買付した投資信託の信託報酬等の概算値を原則として年1回通知いたします。

NISAでは基準経過日における氏名・住所の確認が求められます。

NISAでは初めてつみたて投資枠を設定してから10年経過した日、及び以後5年を経過するごとに氏名・住所等の確認が必要となります。当社がお客さまの氏名・住所等が確認できない場合にはお取引ができなくなる場合もございますのでご注意ください。