2025年5月の黄金比ポートフォリオのパフォーマンスについて

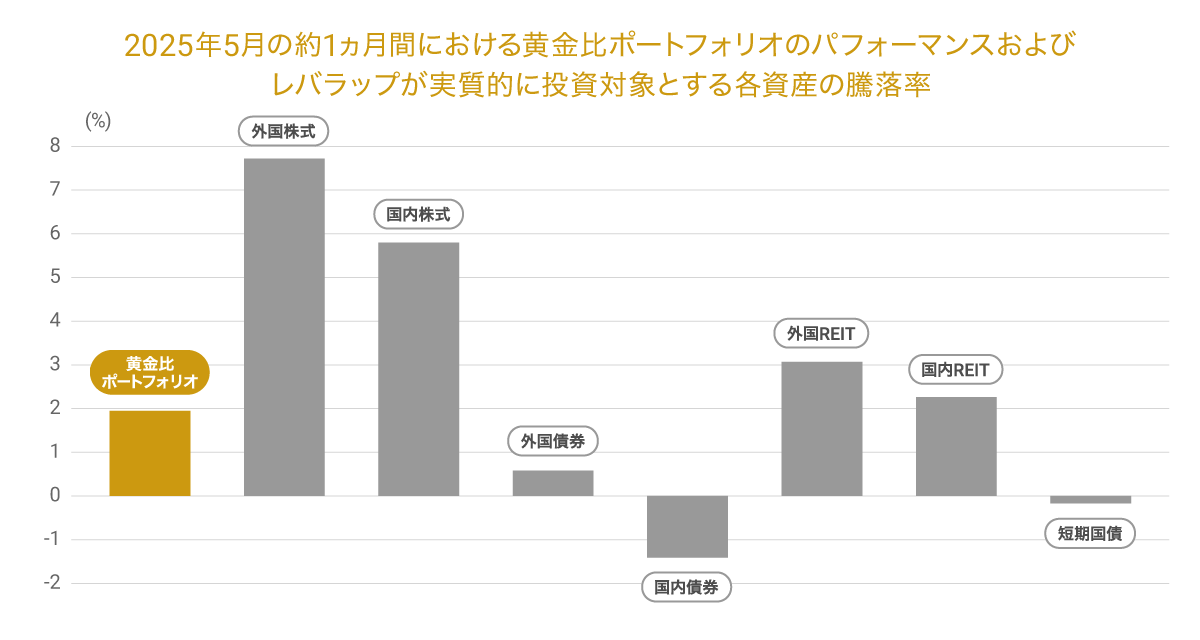

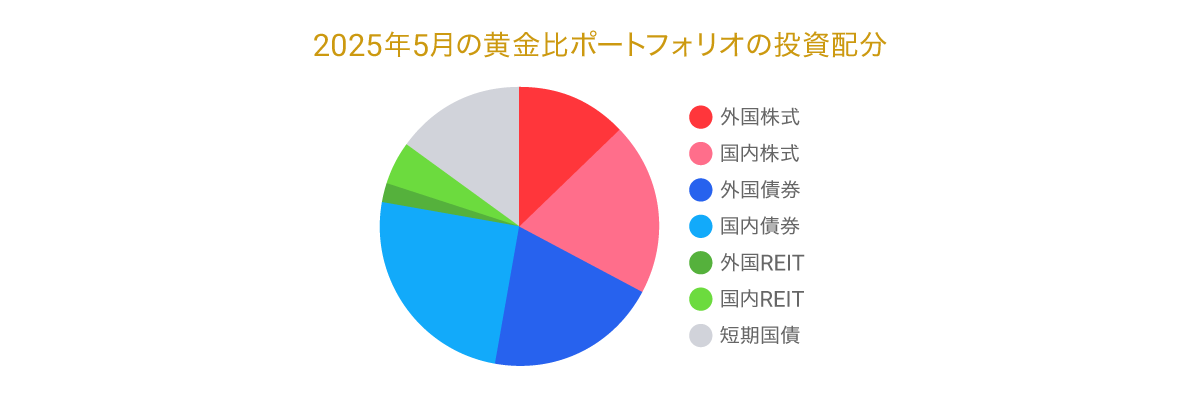

「SBIラップ レバレッジ運用 レバナビコース/レバチョイスコース(愛称:レバラップ)」(以下、それぞれ「レバナビ」「レバチョイス」、両コースを指す場合は「レバラップ」といいます。)は、大和アセットマネジメントが決定する最も効率的と考えられる「黄金比ポートフォリオ」を基にレバレッジを活用して高水準の資金効率を追求する資産運用サービスです。2025年2月8日より提供を開始し、2025年2月14日に運用を開始しています。(※1) 2025年5月の世界の株式市場を振り返ると、上旬に米英・米中の間での関税交渉において一定の合意が成立したことが好感され、回復基調となりました。しかし、日本やEUとの関税交渉が依然として難航していることや、日米で高まった財政拡大への懸念や米国債券の格下げ等から長期金利が上昇している(債券価格は低下)ことなどで、金融市場の不安感は継続し、上値は抑えられる展開でした。 為替市場では、関税交渉の合意等でリスク回避の円買いが一服した際には円安・ドル高が進みましたが、財政懸念の高まりや米国債格下げに伴うドル売り等で再び円が買われるなど、神経質な動きが続きました。 以下は、そのような環境下における2025年5月の約1ヵ月間のレバラップが実質的に投資対象とする各資産のパフォーマンスと、レバラップの基本となる黄金比ポートフォリオ(*)のパフォーマンス、および黄金比ポートフォリオの投資配分です。(※2,3,4,5)*「黄金比ポートフォリオ」とは、レバレッジを掛けて運用を行う際などの基本となる、大和アセットマネジメントが決定した最も効率が良い資産の組み合わせと考えられるポートフォリオを指します。

実質的に投資対象とする各資産の騰落率は、レバラップの投資対象である3種類の専用投資信託(以下、「投資対象ファンド」と表示)の基準価額への市場の反映状況に合わせて、期間を前倒しして計算されています。

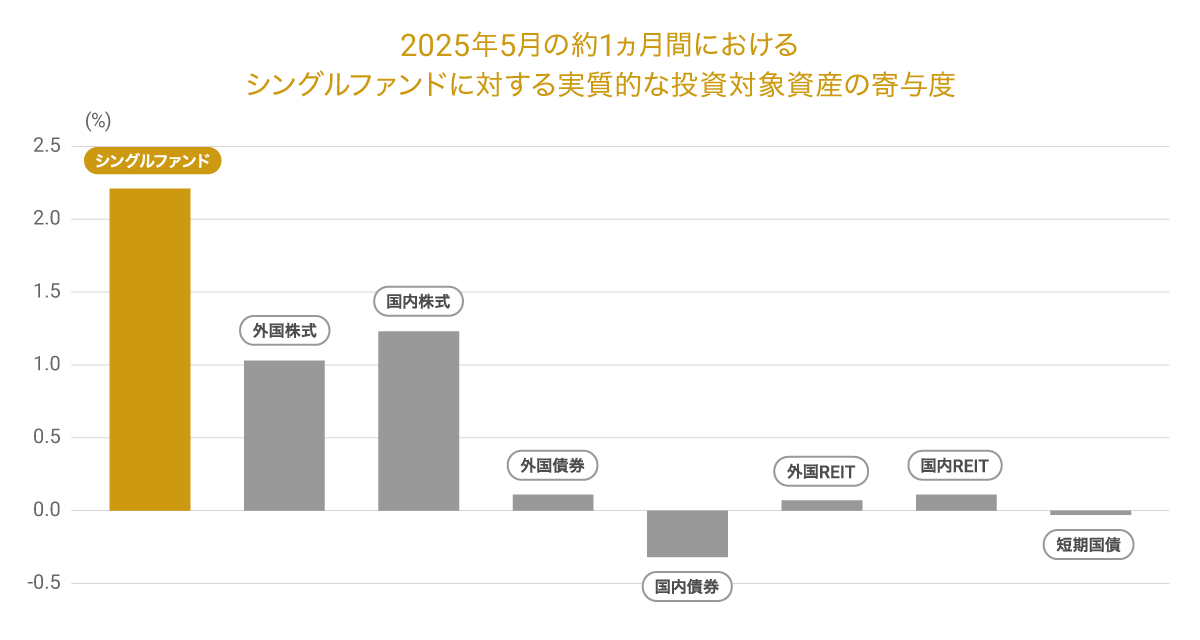

投資対象ファンドに対する実質的な投資対象資産の寄与度

レバラップでは、黄金比ポートフォリオを基に運用を行うシングルファンドとレバレッジを活用したトリプルファンドおよび円建ての債券を中心に投資を行うマネーファンドを投資対象ファンドとしています。 以下は、2025年5月の約1ヵ月間のシングルファンドのパフォーマンスと、ファンドが実質的に投資対象とする各資産のシングルファンドへのパフォーマンスへの寄与度を表しています。(※8)※ シングルファンドの基準価額には信託報酬等のコストや金利収入等が反映されるため、実質的な投資対象資産の寄与度の合計が、基準価額に基づくシングルファンドの騰落率と一致しない場合があります。

レバナビのパフォーマンスの振り返り

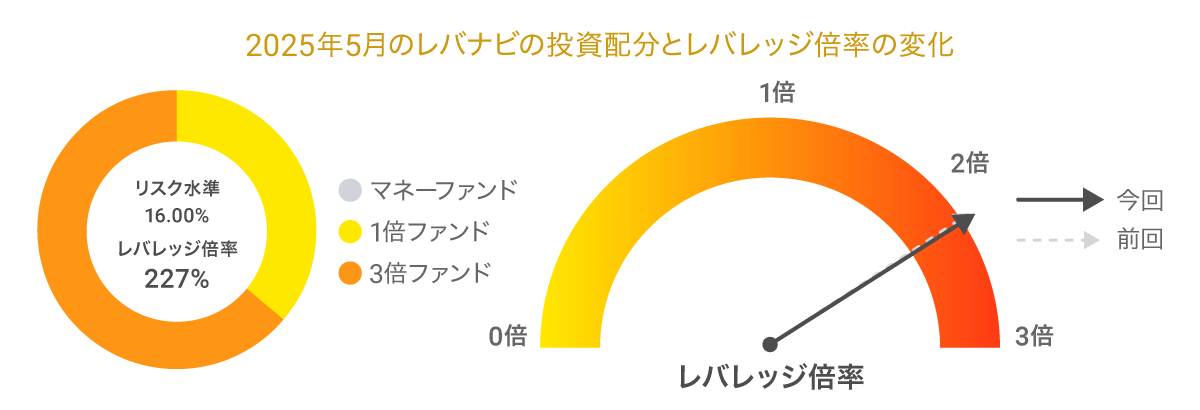

2025年5月の投資配分

2025年5月のレバナビの投資配分とレバレッジ倍率は以下のグラフで示す通りでした。(※5,6,7)* 平均回帰性とは、短期的に大きな変動を示した場合でも、時間が経過するにつれて概ね期待リターンに戻る傾向を指します。一般的に、株価などは長期的には上昇していくことが見込まれますが、一方で短期的には時折大きく上下します。この上下しながらも長期的には一定の期待リターンに収束していく性質を平均回帰性と呼びます。

※ 上記は2025年5月時点におけるレバナビの運用戦略であり、将来変更される可能性があります。

2025年4月末までの過去6ヵ月の市場環境を振り返ると、FRB(米国連邦準備制度理事会)による利下げや、2024年11月初旬の大統領選挙でトランプ氏が勝利して米国景気の先行きに対する期待が高まったことなどを受けて、特に外国株式市況は期初より堅調に推移しました。しかし2025年2月以降は、主に米国における関税政策への懸念等から外国株式市況は下落しましたが、その後関税の90日間の発動先送りが発表されると反発しました。 その結果、2月以降の外国株式(為替要因含む)のマイナス要因が大きくなったこともあり、大和アセットマネジメントが推定する長期的な期待リターンに対して、同期間のレバナビが想定するポートフォリオの運用実績は下回る形となりました。 以上のことから、レバナビでは目標リスクを前月と同じく3段階のうちで最も高い水準である16%として、レバレッジ倍率を2.27倍程度とする投資配分としました。2025年5月末時点のパフォーマンス

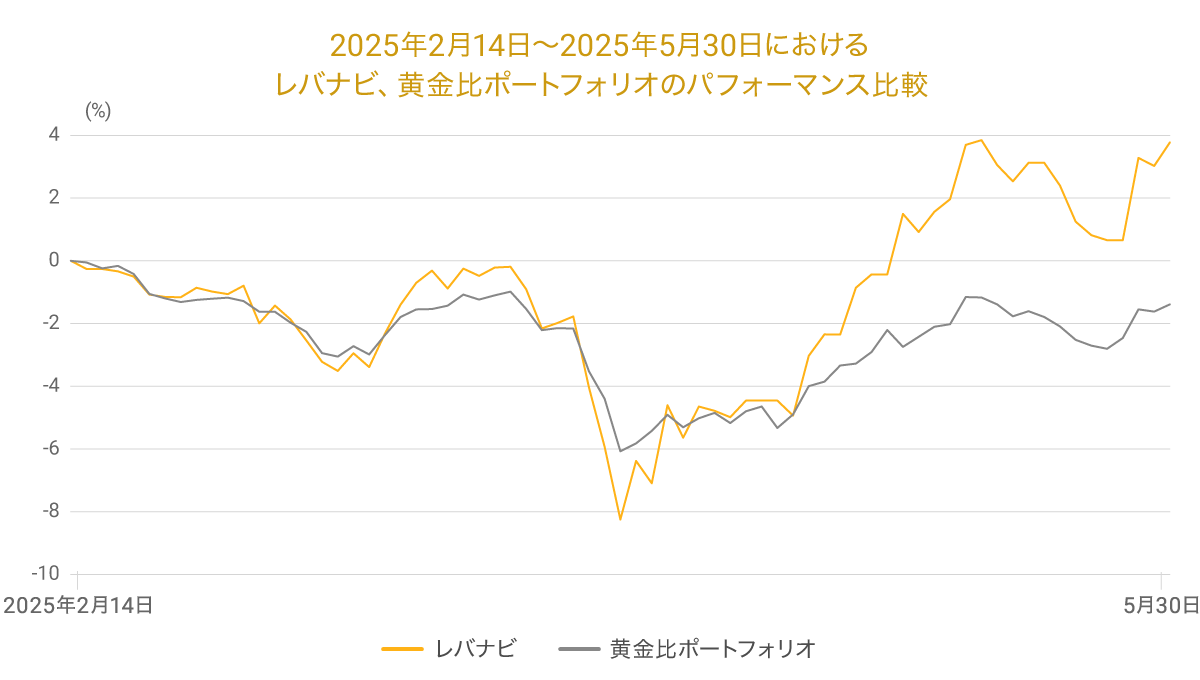

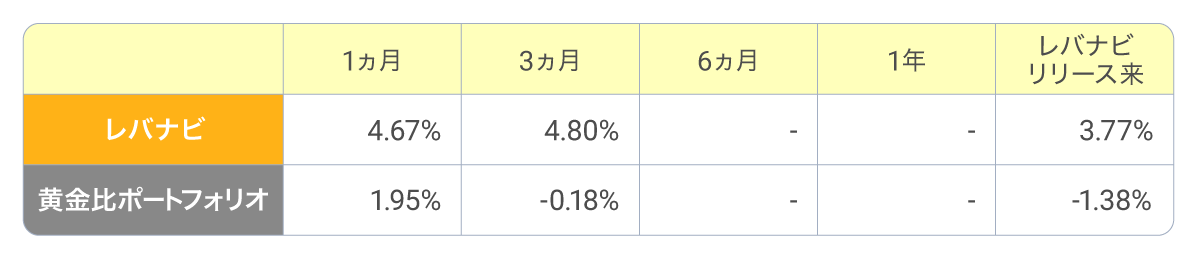

以下は「レバナビ(※1)(黄色)」と「黄金比ポートフォリオ(※2)(灰色)」のパフォーマンスを比較した折れ線グラフで、開始点はレバナビが運用を開始した2025年2月14日です。 運用開始日の2025年2月14日から2025年5月30日の期間で、レバナビの運用実績は+3.77%(※1,3)となり、参考とする黄金比ポートフォリオ(※2,3)との比較では+5.16pt(※9)となりました。レバチョイスのパフォーマンスの振り返り

2025年5月の投資配分

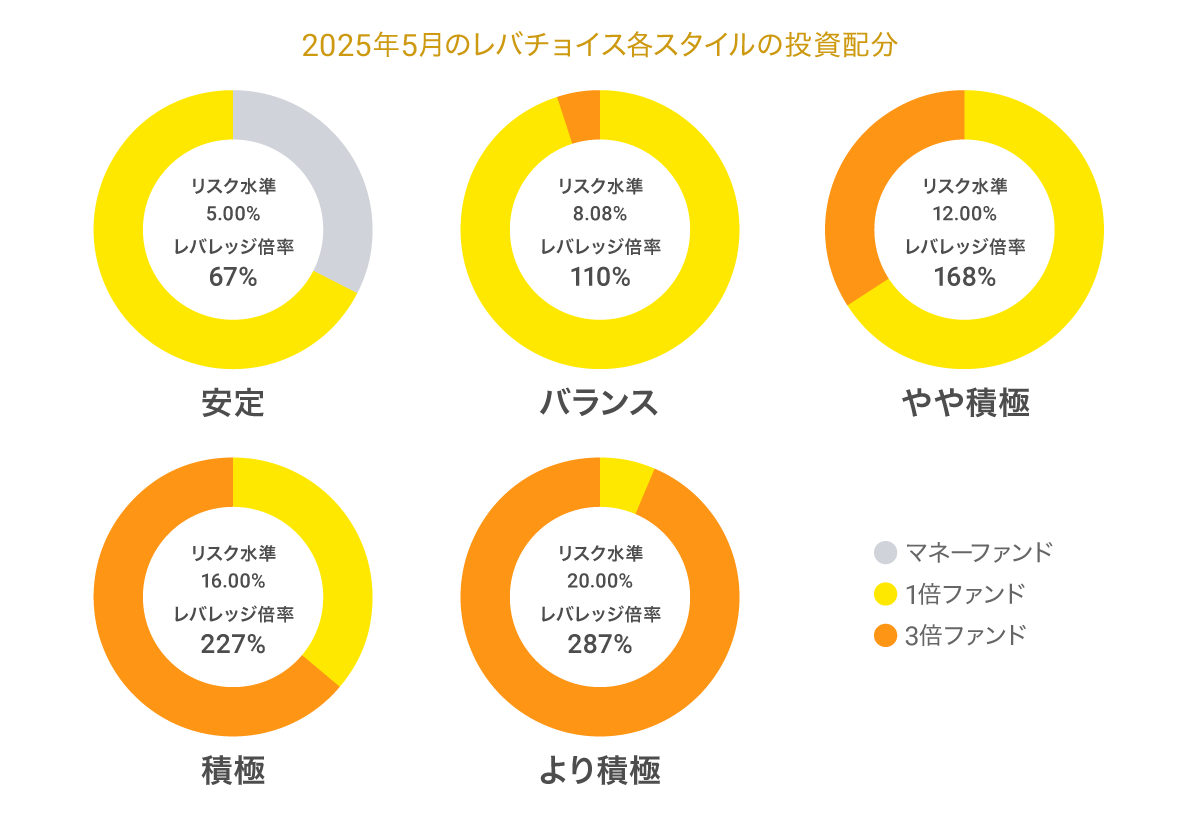

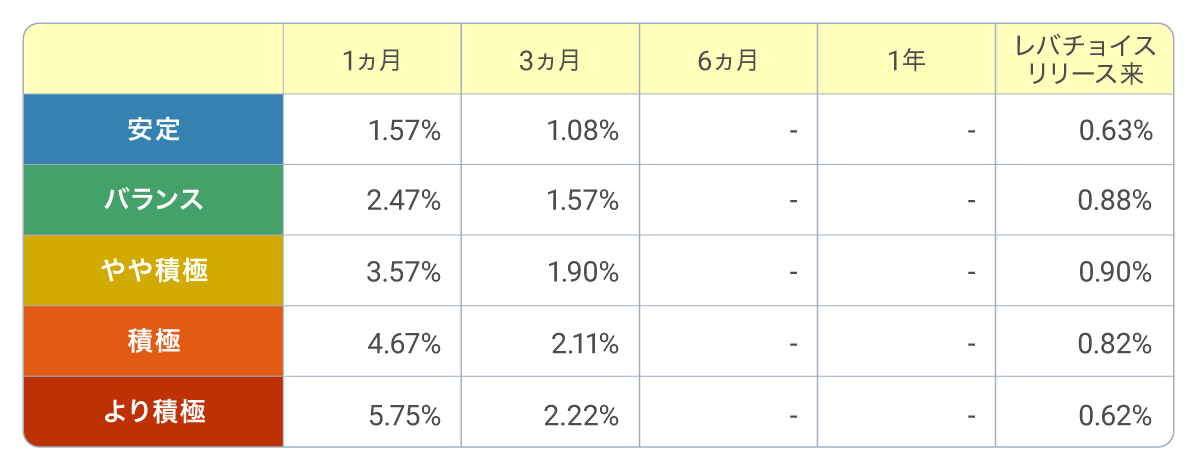

2025年5月のレバチョイス各スタイルの投資配分は以下の円グラフで示す通りで、各スタイルの目標リスク水準を維持するように決定されました。(※5,6,7)2025年5月末時点のパフォーマンス

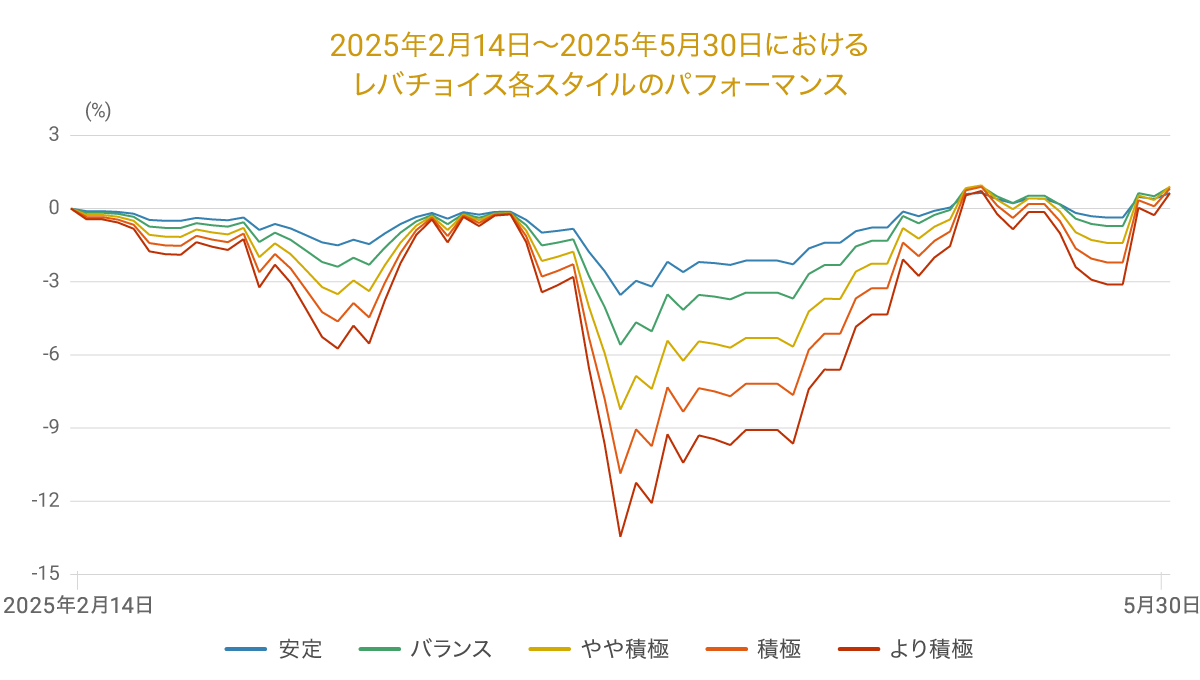

以下はレバチョイスの各スタイルのパフォーマンスを比較した折れ線グラフで、開始点はレバチョイスが運用を開始した2025年2月14日です。(※1)※1 レバラップの運用実績について

2025年2月14日(サービスリリースした2月8日に申込を行い最短で運用を開始した場合の投資対象ファンドの買付約定日)から表示日まで、または表示している期間において、レバナビおよびレバチョイス各スタイルに投資していた場合の運用実績です。過去の運用実績であり将来の運用成果等を示唆または保証するものではありません。 リバランスは最適ポートフォリオとの乖離がないように実施したと仮定して計算しています。(※3)

※2 黄金比ポートフォリオの運用シミュレーションについて

黄金比ポートフォリオとは、大和アセットマネジメントが決定した、レバラップが実質的な投資対象資産について最も効率が良い資産の組み合わせと考えられるポートフォリオを指します。上記で使用しているデータは、大和アセットマネジメントから提供されたものであり、黄金比ポートフォリオのシミュレーション結果から、黄金比ポートフォリオで運用を行うシングルファンドの信託報酬及び、投資顧問報酬を引いたものです。FOLIOにて2月14日から表示日まで、または表示している期間におけるパフォーマンスを計算しています。(※3)

※3 運用実績または運用シミュレーションの計算方法について

2025年2月14日から表示日までの、または表示している期間における、投資対象ファンドの基準価額(信託報酬やその他の費用が考慮されています。)をもとに、「(計算期間終了日時価/計算期間開始日時価)-1」で計算したものを%表示しています。投資顧問報酬としてレバナビは年率0.77%(税込)、レバチョイス各スタイルは0.715%徴収したと仮定して計算を行っています。本文及びグラフ上で表示している割合は年率ではありません。計算後の数値の小数第3位以下を切り捨てて表示しています。将来の運用成果等を示唆または保証するものではありません。

※4 騰落率グラフは2025年4月30日の基準価額を基準として、2025年5月30日における各投資対象ファンドを通じた実質的な投資対象資産および、黄金比ポートフォリオのリターンを示したものです。騰落率は、大和アセットマネジメントから提供されたデータを基に記載しています。

※5 表示の投資配分はリバランス実施時に目標とする比率であり、実際の運用では市場変動等の影響により表示の比率と乖離が発生することがあります。

※6 目標リスクは価格変動リスクの目安を示したもので、ポートフォリオのファンド配分を決定する際の目標値として使用します。実勢のリスク水準が目標リスクを上回る場合や下回る場合があります。

※7 レバレッジ倍率はリバランス実施時における数値で、小数点以下を切り捨てて表示しています。黄金比ポートフォリオの推定リスク(7%~10%)に応じて、各コースのレバレッジ倍率も一定の範囲内で変動します。

※8 寄与度グラフは投資対象ファンドであるシングルファンドのリターンに対するレバラップの実質的な投資対象資産の寄与度を示したものです。騰落率グラフが示す各投資対象資産のリターンがプラスであっても、寄与度グラフにおいてはマイナスとなる場合があります(逆の場合もあります)。将来の運用成果等を示唆または保証するものではありません。

※9 表示期間における、レバラップの運用実績と黄金比ポートフォリオの運用シミュレーションの比較です。小数第3位以下を切り捨てて表示しているため、表示上の数値を用いて計算すると数値が一致せず誤差が生じる場合があります。

※10 1ヵ月、3ヵ月、6ヵ月および1年のパフォーマンスは、それぞれ直近Nヵ月前およびN年前の資産の評価額と2025年5月30日における評価額を元に計算しています。レバナビおよびレバチョイスリリース来のパフォーマンスは、2025年2月14日の資産評価額と2025年5月30日における評価額をもとに計算しています。表示している割合は年率ではありません。将来の運用成果等を示唆または保証するものではありません。

2025年5月のマーケットを振り返る

ここで2025年5月のマーケットを振り返ります。【米国市場概況】

【先進国市場概況】

【新興国市場概況】

【為替・その他】

各指数等のデータはBloombergが提供する値を用いています。表示されている値(米国10年債利回りを除く)は、小数第3位以下を切り捨てています。

最新の投資配分の確認方法 最新の投資配分が気になる方は、レバラップ契約後のサマリー画面にてご確認いただくことができます。 口座開設・ログインはこちら スマートフォンでの利用方法 SBI証券スマートフォン専用サイトや各種アプリを経由して、スマートフォンでもレバラップを便利にご利用いただけます。詳しくはコラムでご紹介しています。■本資料について

- 投資環境に関する過去の事実等の情報提供や作成時点での見解をご紹介するために、レバラップの投資運用業務を行う株式会社FOLIOが作成した資料です。

- 記載内容は作成時点のものであり、将来の市場環境の変動や運用成果等を示唆又は保証するものではありません。

- 信頼できると考えられる情報を用いて作成しておりますが、その正確性、完全性等について保証するものではありません。

■株式会社SBI証券

金融商品取引業者 関東財務局長(金商)第44号、商品先物取引業者

加入協会:日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会、一般社団法人日本暗号資産等取引業協会

■株式会社FOLIO

金融商品取引業者(第一種金融商品取引業、投資助言・代理業、投資運用業)関東財務局長(金商)第2983号

加入協会:日本証券業協会、一般社団法人日本投資顧問業協会