相続税負担を減らすために押さえておきたいポイント (株式会社400F 2024.12.17)

相続税対策の必要性

皆様は相続税がかかるかどうか、詳しく確認されたことはございますか。

自分は財産がそんなに多いわけでもないのでかからないだろうと思っていても、計算してみると実はかかってしまうという方をよくお見かけします。

また、贈与によって相続財産を減らしていこうと考えていた方も、すでに2024年から暦年課税や相続時精算課税制度が改正され、何を活用するのが自分にとって最適なのかわからないという方もいらっしゃるのではないでしょうか。

ここでは相続税がかかるのかどうかまず計算方法を確認し、そのうえで活用できる相続税対策についてご紹介していきたいと思います。

相続税の計算方法

相続税の計算にはいくつかのステップがあります。

ステップ①相続税の課税対象となる財産(課税価格の合計)

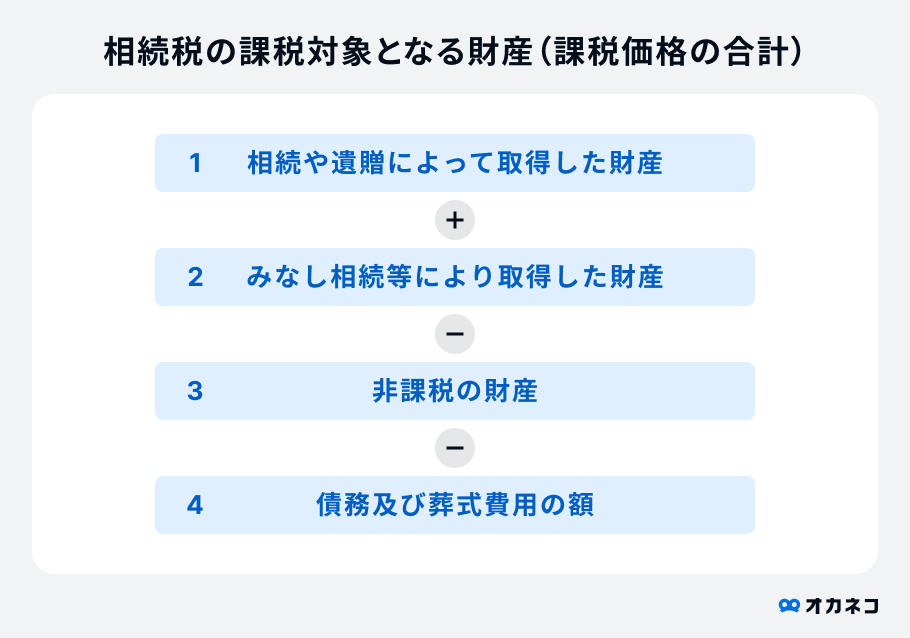

相続税がかかるかどうかを確認するうえで、まず相続税の課税対象となる財産について押さえておく必要があります。

相続税の課税対象となる財産(課税価格の合計)は、【①相続や遺贈によって取得した財産+②みなし相続等により取得した財産ー③非課税の財産ー④債務及び葬式費用の額】で求めることができます。

相続や遺贈によって取得した財産(①)とは、現金、預貯金、有価証券、宝石、土地、家屋のほか、貸付金、特許権、著作権など金銭に見積もることができる経済的価値のあるもの全てをいいます。それらに加え、そのほか相続税の課税対象となるのがみなし相続財産(②)です。みなし相続財産には、死亡退職金や被相続人が保険料を負担していた生命保険の死亡保険金、教育資金贈与・結婚子育て贈与の残額、相続時精算課税制度の適用を受けて取得した贈与財産、加算の対象となる暦年課税にかかる財産などが含まれます。

これらの財産から相続税のかからない財産を差し引くことができます。

相続税のかからない財産には、お墓や仏壇(④)のほかに、死亡保険金や死亡退職金(③)などがあります。「生命保険の非課税枠」などともいわれますが、被相続人が保険料を負担していた生命保険の死亡保険金については、500万円×法定相続人の数を上限に非課税とすることができます。また死亡退職金に関しても同様に、500万円×法定相続人の数まで非課税となります。加えて、被相続人の借入金や未払金、葬儀費用なども差し引くことができます。

ステップ②課税される遺産の総額

次に、相続税の課税対象となる財産(課税価格の合計)から基礎控除を引いて、課税される遺産総額を求めていきます。

基礎控除は【基礎控除額=3,000万円+600万円×法定相続人の数】で求めることができます。基礎控除を差し引いた後の相続税の対象となる財産がゼロ、もしくはマイナスの場合は相続税はかかりません。

ステップ③相続税総額の算出と各人への按分・控除の適用

相続税の総額を求めるには、課税される遺産の総額を法定相続分に応じて相続したと仮定して相続税の速算表に当てはめて計算し、その額を合計します。

この相続税の合計額を各相続人が実際に相続する割合に応じて按分していきます。

なお、配偶者や未成年者などはここで各々が納付すべき相続税額から控除を適用することができます。

例えば配偶者の場合、遺産額が1億6,000万円もしくは配偶者の法定相続分相当額のいずれか多い金額まで相続税がかからない「配偶者の税額の軽減」を適用することができます。また、被相続人の配偶者および一親等の血族以外である場合には、その人の相続税額にその相続税額の2割に相当する金額が加算されます。(相続税額の2割加算)兄弟姉妹や姪甥等に相続する場合は注意が必要です。

具体例と二次相続への備えの重要性

具体例をもとに相続税がかかるかどうか確認してみましょう。

相続人が配偶者(妻)と成人の子供2人で、相続によって取得した財産が5,000万円(うち死亡保険金500万円)で、葬儀費用等で100万円かかったとします。

その場合、課税価格は5,000万円ー500万円ー100万円=4,400万円となります。

また基礎控除額は3,000万円+600万円×3人=4,800万円となり、遺産額は基礎控除額の範囲内であるため、相続税はかかりません。

では、この配偶者である妻も亡くなった場合の相続税はどうなるでしょうか。

子供2人が相続によって取得した財産が6,000万円(うち死亡保険金500万円)、葬儀費用等で100万円かかったとします。この場合、課税価格は6,000万円ー500万円ー100万円=5,400万円となります。また基礎控除は3,000万円+600万円×2人=4,200万円となり、1,200万円が課税される遺産総額となります。

このように、相続税対策について考える上では一次相続だけでなく二次相続まで考えていただくことが大変重要です。この例の場合、二次相続では妻自身が所有している財産に加え、一次相続で妻が夫から相続した財産も合わせて子供2人が相続することとなります。一方で法定相続人の数は一名少なくなるため、基礎控除額が一名分減ってしまいます。

二次相続では相続財産は増える一方基礎控除が減る場合もあるため、一次相続で相続税がかからなかった方もかかってしまう可能性があります。家族全体の相続税を減らすためにも計画的な相続税対策が重要となります。

相続税対策の方法

では、具体的な相続税対策の方法を確認していきましょう。

相続税を減らす方法として、「課税価格の合計を下げる方法」と「相続財産自体を減らす方法」の大きく二つに分けることができます。

このコラムではまず「課税価格の合計を下げる方法」から確認していきましょう。「相続財産自体を減らす方法」は次回のコラムでご紹介します。

課税価格の合計を下げる方法

課税価格の合計を下げる方法として今回は三つご紹介します。

①生命保険の活用

被相続人が保険料を負担していた生命保険の死亡保険金は、500万円×法定相続人の数を上限に非課税とすることができます。死亡保険金受取人を指定できるため、遺産分割対策としても有効です。

まだ使われていない方は、まずは生命保険の非課税枠から活用していきましょう。

②小規模宅地等の特例

小規模宅地等の特例とは、一定の要件を満たす場合に、相続した土地の課税価格を最大80%減額できる制度です。この特例は相続税の負担により配偶者や同居の家族が自宅を手放さなければならず住み続けることができなくなってしまう事態を回避するためにできた制度です。

相続開始直前の宅地の利用区分や要件などにより、限度面積や減額される割合が異なります。特定居住用宅地等(自宅の敷地等)の場合、小規模宅地等の特例が適用できると330㎡を限度に80%減額することができます。また、被相続人との関係性や同居の有無等により適用できるか否かが決まってきます。配偶者は被相続人と別居していても適用できますが、その他の親族の場合は一定の要件があるため確認が必要です。

③不動産への組み換え

相続税評価額は預貯金等の金融資産よりも不動産の方が低くなります。

相続した不動産は土地と建物に分けて評価を算出する必要がありますが、相続した土地の評価をする際に用いられる路線価は公示価格の80%、建物を評価する際に用いられる固定資産税評価額は公示価格の70%を目安に定められています。

また、賃貸用の場合自家用よりもさらに相続税評価額が低くなり節税効果が高まります。

賃貸物件を建てて賃貸をしている場合、土地については【自用地の相続税評価額ー自用地の相続税評価額×借地権割合×借家権割合×賃貸割合】、建物は【固定資産税評価額ー固定資産税評価額×借家権割合×賃貸割合】により評価します。

例えば、現金1億円と公示価格で1億円の土地を保有している人が、現金1億円を使って賃貸用不動産(自用地評価額7,000万円、借地権割合60%、借家権割合30%、賃貸割合100%、建物固定資産税評価額8,000万円)を建てた場合、土地は7,000万円ー7,000万円×0.6×0.3×1=5,740万円、建物は8,000万円ー8,000万円×0.3×1=5,600万円、合計1億1,340万円となり、8,660万円程評価額が低減します。相続税負担を大きく減らしたいという方は金融資産を不動産に組み替えることもご検討ください。

まとめ

今回は相続税対策について、「課税価格の合計を下げる方法」をご紹介させていただきましたが、重要なのは早い段階から計画的な対策が必要であるということです。

税制は将来改正される可能性があるため、現在の制度がこの先ずっと利用できるかどうかもわかりません。

まずは相続税がかかるのかどうかを確認し、かかりそうな場合には自分に合った対策が何かを考えてみましょう。

自分ではよくわからないという場合は専門家にご相談いただくことをお勧めします。ご家族へ少しでも多く残したい、負担を減らしてあげたいという想いを実現していきましょう。

相続対策に際して悩まれることがあれば、ぜひ『オカネコ』をご活用ください。

『オカネコ』は、家計改善、資産運用、保険などお金に関するさまざまなアドバイスをワンストップで無料相談できる国内最大級のプラットフォームであり、どんな立場の人にも有効な「お金の問題解決」の機会を提供し続けています。

相続に関するお金の悩みも、お金のプロに何度でも無料で相談できます。

相続対策に関して、最初に何をすれば良いかわからない方もぜひオカネコにご相談ください。

▼オカネコへのご相談はこちら

https://okane-kenko.jp/planner/2794?exclusive

<コラムポリシー>

コラムは一般的な情報の提供を目的としており、当社で取り扱いのない商品に関する内容も含みます。また、内容は掲載日当時のものであり、将来予告なく変更されることがあります。

情報は当社が信頼できると判断した情報源から入手したものですが、その正確性や確実性を保証するものではありません。コラムの内容は執筆者本人の見解等に基づくものであり、当社の見解等を示すものではありません。

なお、コラムの内容は、予告なしに変更、削除することがあります。