vol.2 年代別でのおすすめ米ドル建債券

債券部

2024/10/25

はじめに

SBI証券では豊富なラインナップの債券を取り扱っており、米ドル建の既発債券だけでも30銘柄以上(9/20時点)をご用意しております。

「米ドル建の債券に投資したいけれど、銘柄が多すぎて選べない」という方もいらっしゃるかと思います。今回は年代別という切り口でおすすめの銘柄を紹介しますので、銘柄を選ぶ際に参考にしてみてくださいね。

米ドル建債券投資ってどうなの?

円での投資がメインの方にとっては、米ドルとはいえ為替の値動きが不安という方もいらっしゃると思います。

外貨での投資を考える上で重要なのが為替がどこまで下落したら損失が発生するのか、つまり利益と損失の境目となる為替の水準「損益分岐点為替」を把握することです。

SBI証券では、債券を満期まで保有した場合の損益分岐点為替を確認できる「債券シミュレーション」サービスを提供しておりますので、ぜひお役立てください!

ちなみに、私は通貨の分散という観点から円だけを持っているというのも実はリスクだと考えています。

円高が進行するというのは円でもらう給与の価値が相対的に高まっているということで、基本的に資産の多くを円で保有している我々にとっては得という考え方もできます。一方で、多くのものを輸入に頼っている日本では円安の進行が物価の上昇につながりやすく、円安に進行した際のヘッジとして米ドル建ての資産を保有するというのは理にかなっているといえるのではないでしょうか。

<30代~40代>複利効果を活かしてストリップス債(ゼロクーポン債)で長期運用

30代~40代の方が資産運用を考える際に、運用期間を60代になる20~30年と設定している方も多いのではないでしょうか。

ただ、30代~40代は大きなライフイベントを迎える世代でもあり、まとまった資金を投資できる方ばかりでもありませんよね。

そんな世代の方には以下の点から、超長期(残存期間20年~30年)のストリップス債(ゼロクーポン債)がおすすめです。

<Point1>長期運用で複利効果を最大限に取り込める(税金の繰り延べ効果)

<Point2>円換算約5,000円程度の少額からコツコツと投資できる

<50代>ストリップス債のラダー型運用で自分年金ポートフォリオ構築

50代は老後のことをより強く意識し始める時期であり、老後に備えて資産運用を始める、あるいは既に始めている方もポートフォリオの見直しを検討される方もいらっしゃるかと思います。

そのような方は、利付債を中心に投資し、年金+αの収入が入るよう運用するのはいかがでしょう?

しかし、年齢的には、まだまだ現役世代で給与等以外の定期的な収入を必要とされない方が多いと思いますので、複利運用効果が高く、税金の繰り延べ効果(毎年貰う利息を同じ債券に投資するよりも効果的)があるストリップ債を使って、将来の自分年金を作るラダー型運用をおすすめしたいと思います。 方法としては、まず毎年資金を受け取りたい年齢を決め、その年齢以降に償還金を受け取れるようにポートフォリオを組むことになります。

<Point1>ラダー型運用で定期的な収入を確保

<Point2>リーマンショックなどの金融危機が起こったとしても外貨ベースでの元本確保

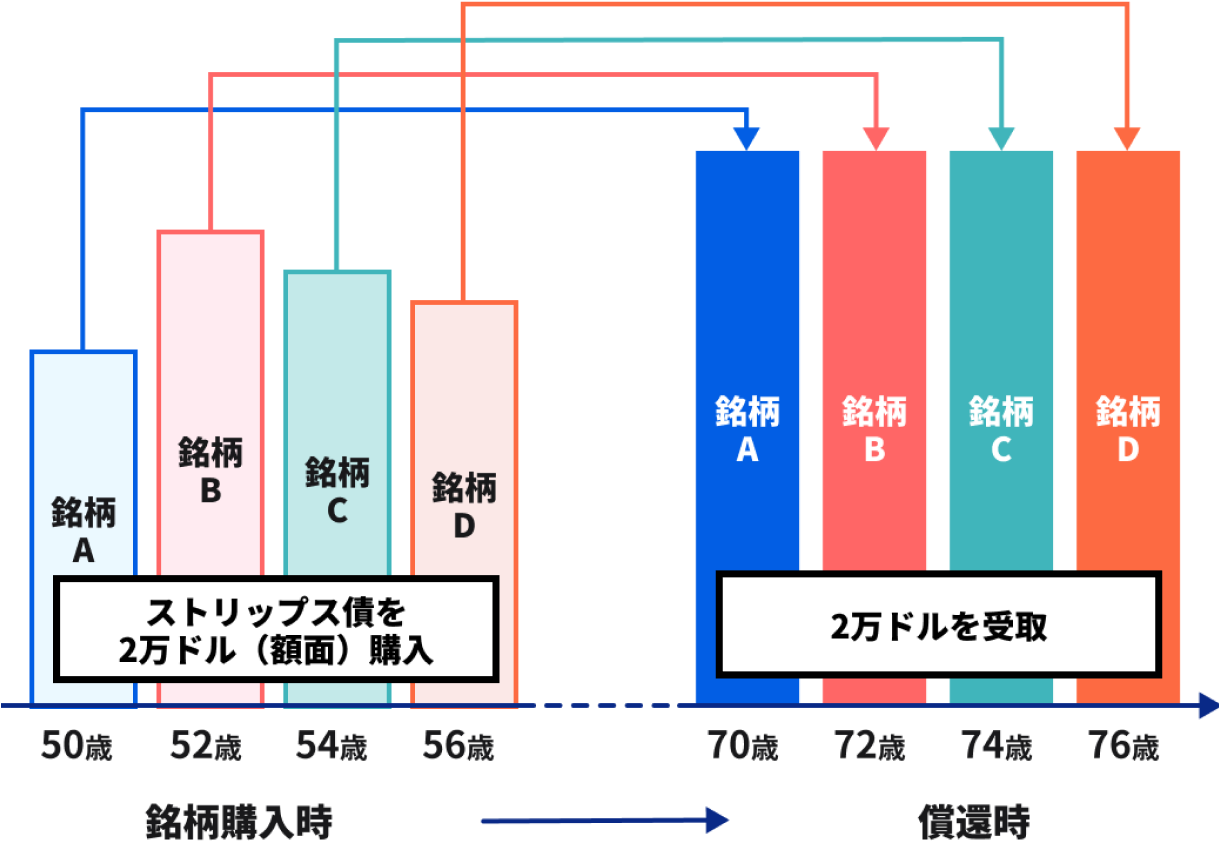

例えば、現在50歳の方であれば、満期まで20年、22年、24年、26年など期間が異なる債券を2万ドル(額面)ずつ買うと70歳以降2年ごとに2万ドルを定期的に受け取ることが可能になります。 あるいは、毎年残存20年のストリップ債を定期的に購入することで購入タイミングをずらしてコストを平均化するという方法でも同様の効果が得られます。

【ラダー型運用のイメージ】

※ストリップス債は額面金額×単価(%)で購入し、償還時には額面金額で受け取ります。

<60代以上>利付債で年金+αを確保

60代は収入や生活が大きく変わり、今後の資産運用について改めて見直すタイミングでもあります。

一昔前までは60代になると定年退職を迎え老後生活が始まるイメージでしたが、今は再雇用や転職で働きつづける方も多く、ライフプランは多様化しています。

ライフプランによって資産運用の目的も変わってくるかと思いますが、ここでは「年金以外の収入を確保する」ことを考えてみます。

「年金以外の収入を確保する」という目的であれば、60代の方でも20年以上の利付債(米国債や高格付けの社債)は購入の選択肢の一つとなるでしょう。

例えば、退職金の一部で65,000米ドル(1米ドル150円で円換算すると975万円)の残存期間20年、利率4%(税引前)の利付債に投資したとすると毎年2,600米ドルの利金が受け取れます。為替レートは変動するので利金を円換算した金額は変わりますが、1米ドル80円で円換算しても年間208,000円(税引前)、1米ドル150円で円換算すると390,000円(税引前)を20年間受け取ることができます(実際には税金がかかります)。

ただし、償還時の為替レートが購入時より円高の水準だった場合には償還差損が発生することは知っておきましょう。

今回のポイント

以上、年代別でのおすすめの米ドル建債券をご紹介しました。今回のポイントは3つです。

- ・長期運用をするのであればストリップス債(ゼロクーポン債)

- ・定期的な収入を得たいのであれば利付債

- ・それぞれのメリットを意識しながらライフプランや投資目的に応じて銘柄を選ぶことが重要

他にも利付債の利息を株や投資信託に投資して運用効果を高めたり、さまざまな運用方法が考えられますので、ぜひご自身のライフプランに適した米ドル建債券投資をご検討ください。

おすすめ記事(2024/5/29更新)

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法に係る表示又は契約締結前交付書面等をご確認ください。