相性抜群!?現物債券と株の組み合わせ!

現物債券を満期まで保有することで、

少し心に余裕をもって株の長期投資ができる!

皆さん、現物債券と株を組み合わせて投資することが実はとても相性が良いという事をご存じでしょうか? 株式の魅力は、なんといっても大きく値上がりする可能性があることです。しかし、それは同時に大きく値下がりする可能性もあるということになります。

一方、一般的な債券であれば満期まで保有すれば、額面100%で償還されるため、購入した時点で、将来の(満期までの)リターンが把握できる、というところが債券ならではの魅力です。ただし、これは債券そのものに投資した場合の魅力ですので、満期のない債券型のETFや投資信託にはこうしたメリットはありませんので注意が必要です。

※債券にも当然リスクがあり、発行体が破たんした場合や、外貨建て債券の場合には為替相場の変動等によって、満期まで保有した場合でも円換算した投資元本を割り込む可能性があります。

-

債券

期間収益が

ある程度把握できる -

株式

利益が

期待できる!

債券と株の組み合わせの具体例

今回ご紹介する投資術は

米国国債(ストリップス債)と米国株式

を一定の割合で購入するというものです。

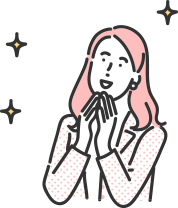

米国国債(ストリップス債)は利払いの無い、割引価格で取引される債券です。償還時(満期)には額面100%で償還されるため、この償還価格と買付価格の差分が外貨ベースでの利益(償還差益)となります。

この予定される運用収益の金額分で、米国株式を購入しようというのが今回の投資戦略になります。この投資戦略のポイントは、元利金が約定通りに支払われる可能性が高いとされている米国国債(ストリップス債)で実施することです。

この投資戦略では投資する米国国債(ストリップス債)から得られる予定の運用収益分で投資をするので、投資した米国株式が仮に大きく下落したとしても米国国債(ストリップス債)の償還時にカバーすることができ(外貨ベース)、一方で米国株式で利益が発生した場合には、債券によるリターン+米国株式によるリターンのどちらも享受することが可能となります(外貨ベース)。

償還時の債券の価格

※個別銘柄詳細を見るにはログインが必要です。

| 銘柄名 | 残存年数 (年) |

販売単価 (%) |

償還単価 (%) |

償還時の 債券価格 |

|---|---|---|---|---|

|

米国 トレジャリーストリップス債 2033/5/15満期 |

約9.4 | 69 | 100 | 約1.45倍 |

|

トレジャリーストリップス米ドル建 2045/2/15満期 ゼロクーポン債 |

約21.2 | 40.75 | 100 | 約2.45倍 |

|

トレジャリーストリップス米ドル建 2051/2/15満期 ゼロクーポン債 |

約27.2 | 33.45 | 100 | 約2.99倍 |

2023/12/8時点

- ※銘柄名をクリックするとSBI証券のウェブサイトに遷移します。

- ※最新の残存(年)、販売単価および参考利回りは銘柄名をクリックするとご確認いただけます。その他の取り扱い債券はこちらからご確認ください。

さらに具体的な事例でご説明します。

【例】40代の方が老後の資金準備のために

予算10,000米ドルで

期間20年の運用を検討

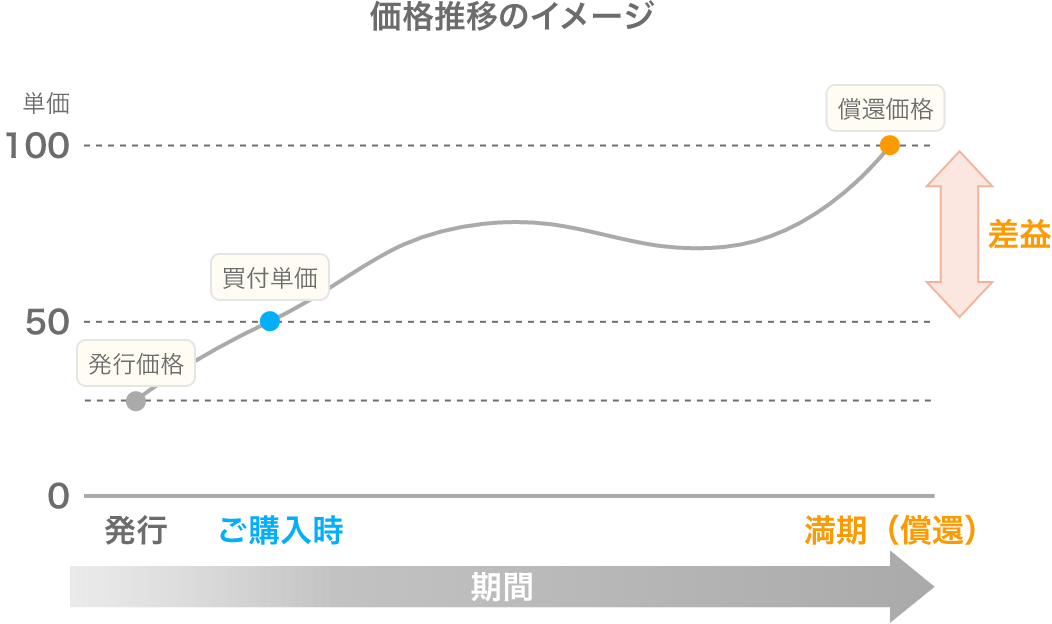

満期まで残り20年、額面100ドルあたり単価45.60%(最終利回り約4%)で販売されている米国国債(ストリップス債)があったとしましょう。これを額面10,000米ドル購入したとすると、受渡代金は4,560米ドルとなります。

額面10,000米ドル×45.60/100=4,560米ドル

4,560米ドルは満期に10,000米ドルで返ってきますので、残りの5,440米ドルをお好きな米国株式の購入資金に充てます。

10,000米ドル-4,560米ドル=5,440米ドル

これで、万が一投資先の企業が倒産して米国株式の価値がなくなってしまったとしても、米国国債(ストリップス債)を満期まで保有すれば株式の損失分(5,440米ドル)をカバーすることができます(外貨ベース)。

一方で、もちろん投資した保有米国株式の株価が大きく値上がりした場合には、保有米国株を利益確定し、新たに別の銘柄に乗り換えるなど柔軟な対応も可能です。株式の損失リスクを債券の運用収益でカバーしながら(外貨ベース)、株価の上昇による利益も期待できるバランスの取れたポートフォリオにすることができるのです。

なお、債券価格は一般的に満期までの期間が長いほど単価が低いので、より長期投資が可能な方であれば、購入する米国株式の割合を増やすことができます。

将来の老後資金の準備には、どの程度までのリスクを取っても大丈夫なのか悩まれる方も多くいらっしゃいます。長期運用をお考えの方は、是非この機会に米国国債(ストリップス債)と成長性を享受できる米国株式を組み合わせた「米国国債(ストリップス債)× 米国株式のイイトコ取り投資術」をお試しください。

※米国株式をNISA口座で購入した場合には、損失が出たとしても税務上は無かったものとされ、米国債(ストリップス債)で償還差益(円ベース)が出たとしても損益通算できません。双方特定口座または一般口座内で保有した場合、かつ、米国株式による損失の繰り越し可能期間内に米国債(ストリップス債)が償還された場合には損益通算が可能です。

4,560米ドルで購入した米国国債は

20年後10,000米ドルになるため、残った5,440米ドルで

米国株式を買って利益を追求できます。

※上記はイメージであり、将来の運用成果を示唆あるいは保証するものではありません。

【実践編】でさっそく始めてみよう!

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。