K-Beautyでもカワイイは作れる

LS証券リサーチセンター

2025/7/11

韓国コスメ、ついにアメリカの頂点に立つ

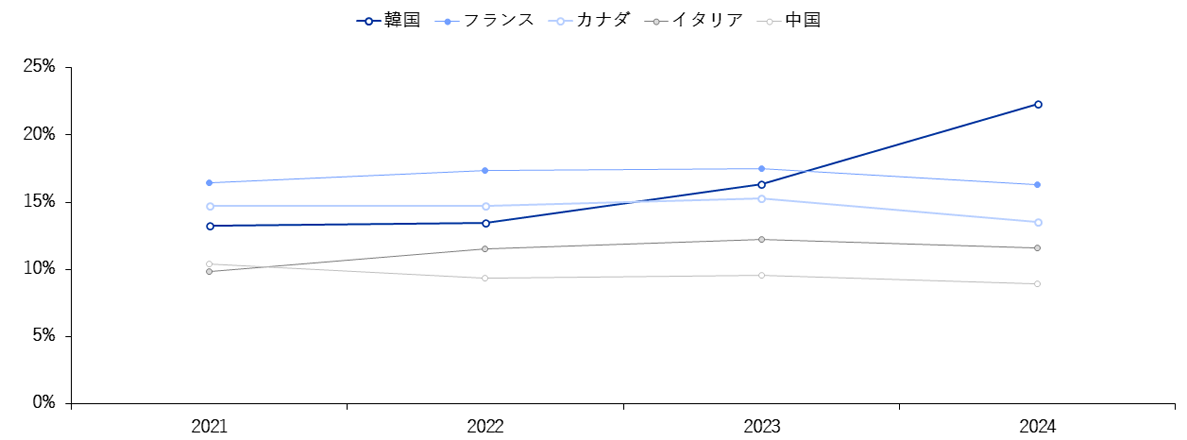

伝統的にフランスブランドが圧倒的なシェアを誇ってきたアメリカの化粧品輸入市場において、韓国は2016年に第5位にランクインして以来、着実に順位を上げ、ついに2024年には輸入国第1位の座を獲得しました。この変化は単に市場の流れが変わったというだけでなく、K-Beautyがグローバルな消費文化の中心に組み込まれたことを象徴しています。それはすなわち、世界で最もトレンドに敏感でブランド間の生存競争が激しい韓国市場で培われた経験が、海外でも十分に通用するという確かな証明でもあります。

図1 アメリカの国別化粧品輸入金額の比率推移

資料:LS証券リサーチセンター

韓国の消費者は、世界で最も厳しい審査員?!

韓国の化粧品市場の特徴は、単に消費規模が大きいという点にとどまらず、消費者の製品に対する期待値が非常に高く、その要求が多岐にわたる点にあります。韓国はトレンドの移り変わりが早く、ブランドへの忠誠心は低いといわれているため、ひとつの製品が生き残るには、機能・デザイン・マーケティングなどのあらゆる面において極めて高い完成度を求められます。特に韓国の女性は、1日に平均6種類以上のスキンケア製品と5種類以上のメイクアップ製品を使用している人が多く、これは単なる過剰消費ではなく、複雑かつ細分化されたニーズを満たすための自然な結果と言えるでしょう。

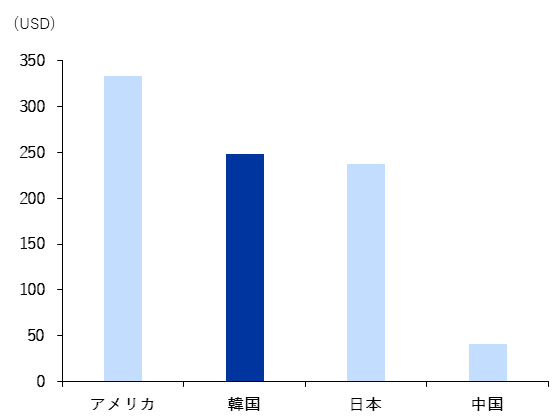

図2 1人当たりの化粧品消費額はアメリカが最も高い(2022年基準)

資料:VVR International、LS証券リサーチセンター

図3 1人当たりGDPに対する化粧品消費額は韓国が最も高い(2022年基準)

資料:VVR International、LS証券リサーチセンター

より安く、より頻繁に、そしてコンテンツのように消費されるK-Beauty

従来の資本中心のブランド運営構造は崩れ、SNSを基盤としたバイラルマーケティングや、生産リードタイムの短縮によって、秒単位で反応する構造が主流となり、化粧品はもはや「製品」というより「デジタルコンテンツ」として機能するようになりました。可愛らしいパッケージがクリックを誘導し、ユニークなテクスチャーが動画で視線を惹きつけ、最終的に消費者は感覚的な反応だけで購買を決定します。こうした傾向は、韓国のダイソーでリップティントを探し回るZ世代の行動や、わずか数秒のショート動画によって爆発的な売上が生まれる現象に如実に表れています。

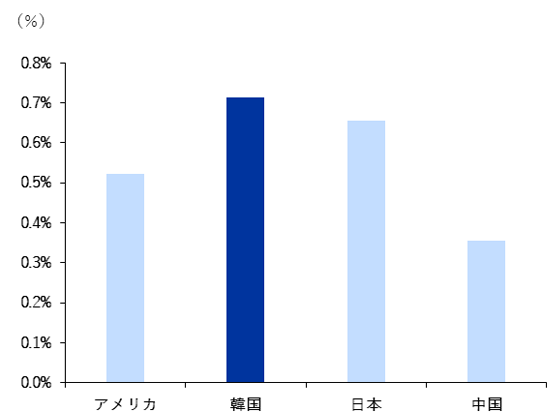

TikTokは今、K-Beautyを最もよく売るプラットフォーム

数あるショート動画プラットフォームの中でも、TikTokは特に化粧品業界と相性が良い構造を持っています。アメリカ国内では1億人以上のユーザーが、一日平均数十億分の時間をこのアプリに費やしており、そのうち過半数が化粧品市場の主な購買層である18〜34歳です。2023年に登場したTikTok Shopは、短期間で数十億ドル規模の取引を生み出し、従来の検索ベースのショッピング体験を、動画を通じた衝動的な購買体験へと一変させました。例えば、マスクパックの成分がすべて吸収された後、それをカメラの前で剥がすシーンや、不思議な泡を出すクレンザーを使う様子などがその一例です。こうした動画を中心にコンテンツが拡散され、韓国コスメブランドの人気が自然と高まりました。

図4 アメリカのSNS1日利用時間の推移と展望

資料:Insider Intelligence

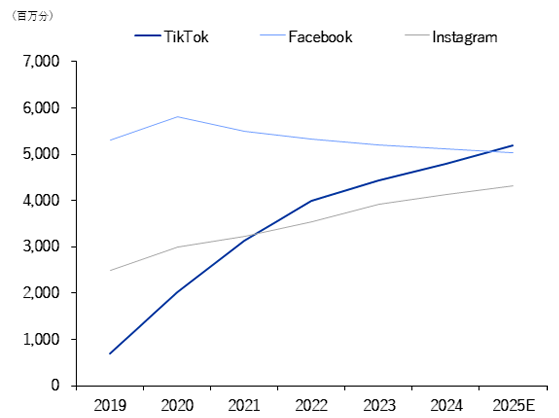

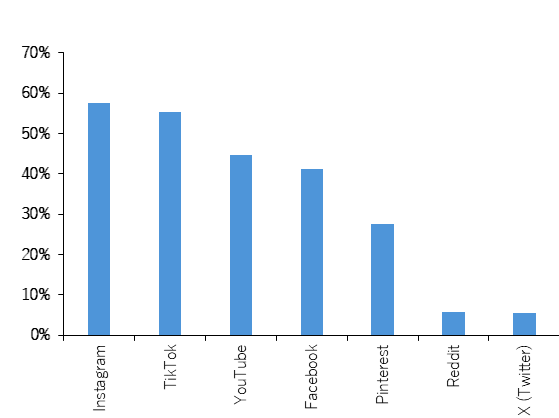

図5 アメリカの美容関連情報の取得源SNS – Instagram・TikTok

資料:Opensurvey

※SNSを通じた美容関連情報探索者、韓国N=356、米国N=309、日本N=234、ランキング型回答(1~3位)

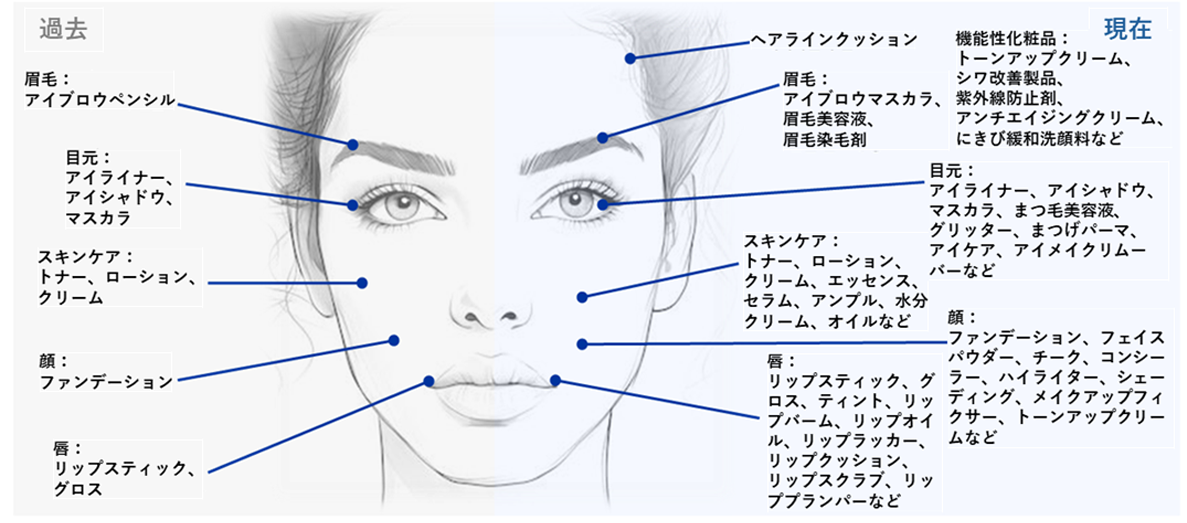

製品の数はさらに増え、使用部位はより細分化されていく

唇にはリップスティックひとつ、肌にはクリームひとつ・・・昔の単純な分類は、もはや通用しません。現在では唇に使うアイテムだけでも、リップオイル、リップティント、リップグロス、リップマスク、リップスクラブなどがあり、それぞれが異なるテクスチャーと機能を備えています。使用部位もまつ毛、頭皮、頬骨、首などへと広がり、細分化が進んでいます。これは、韓国のODM・OEM産業が短期間で多様なバリエーションを可能にした成果であり、何よりも、トレンドを追うのではなく自ら生み出す消費者の存在があったからこそ実現できたのです。このように、化粧品を「たくさん使う」ことは単なる過剰消費ではなく、化粧品というカテゴリの中で絶えず進化し続けたことによる自然な帰結なのです。

図6 増え続ける化粧品の種類

資料:LS証券リサーチセンター

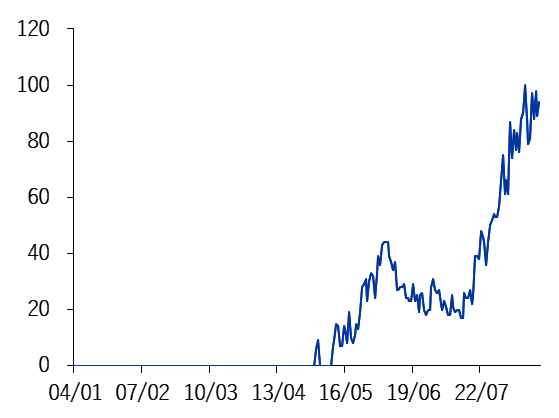

K-Beautyはひとつの遊び文化となった

これらすべての変化を総合すると、今やK-Beautyは単に韓国製化粧品という国籍の枠に縛られた産業ではありません。それは、世界中の消費者、特にZ世代がその時々の感情や嗜好、シーンに応じて自分を再構築するための感覚的な「遊び」なのです。TikTokはその遊びの舞台であり、化粧品はその舞台に並ぶおもちゃです。かつてはクッションファンデーションひとつが大ヒットしましたが、今では無数のマイクロヒット商品が同時に登場しては消えていきます。K-Beautyはこの熾烈な生存競争をくぐり抜ける術を身につけた“進化型”の産業へと変貌しつつあります。

図7 アメリカでのK-Beautyキーワードの関心度推移

資料:Google Trends、LS証券リサーチセンター

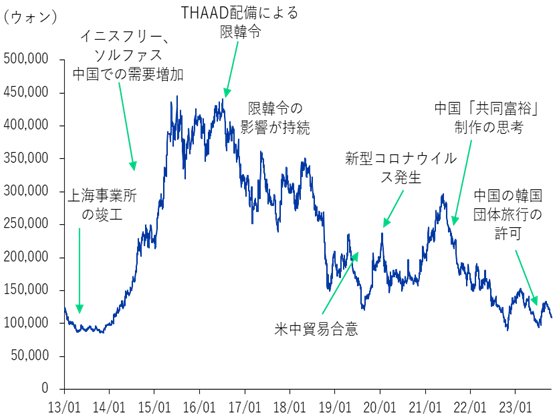

図8 アモーレパシフィックの10年間の株価チャート

資料:LS証券リサーチセンター

関連銘柄

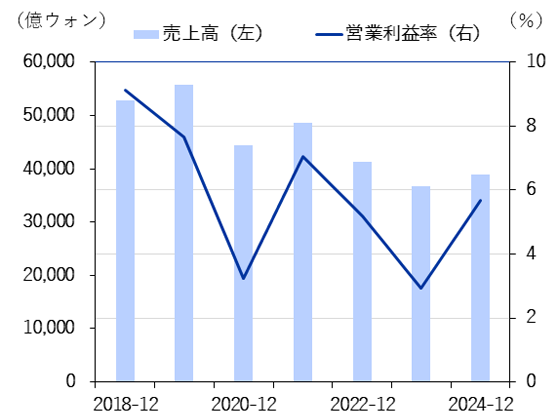

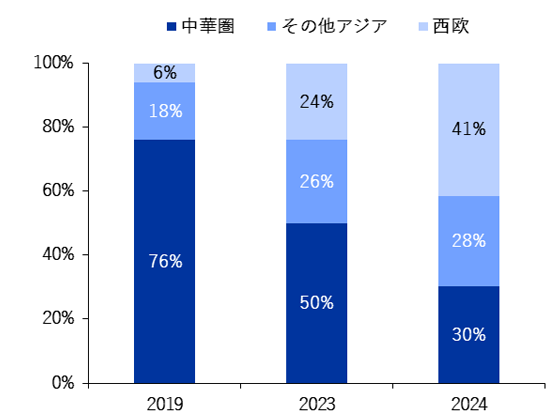

かつては「K-Beautyのアイデンティティ」そのものと評された企業です。韓流ブームの象徴であり、「ソルファス(雪花秀)」や「ラネージュ」を通じてグローバル市場でラグジュアリー性と大衆性を同時に体現してきました。しかし近年では、北米でのセフォラ(Sephora)チャネルの強化、Z世代向け製品のリニューアル、マーケティングのスリム化などにより、ブランド再構築の新たな局面に入っています。過去を脱ぎ捨て、新たな方向性を模索しています。

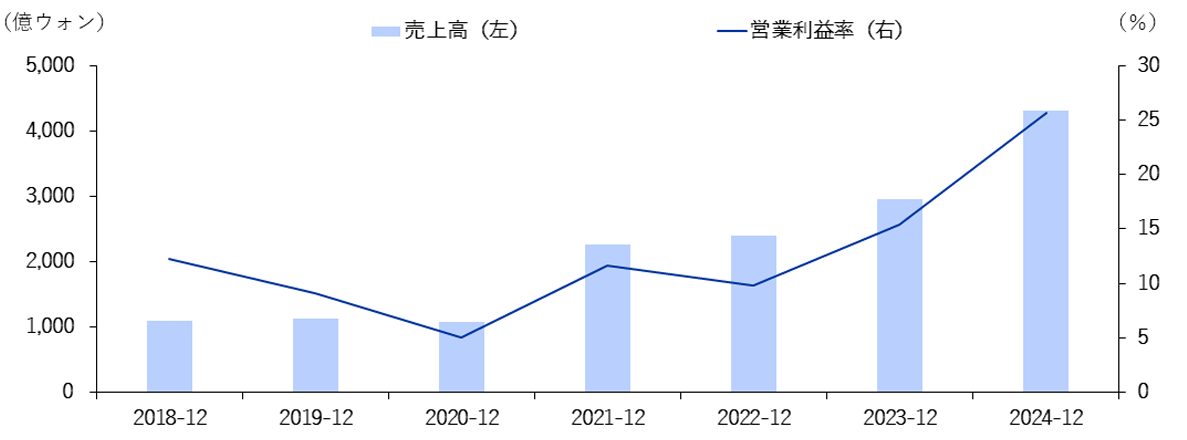

図9 アモーレパシフィックの売上高・営業利益率の推移

資料:LS証券リサーチセンター

図10 アモーレパシフィックの海外地域別売上比率

資料:LS証券リサーチセンター

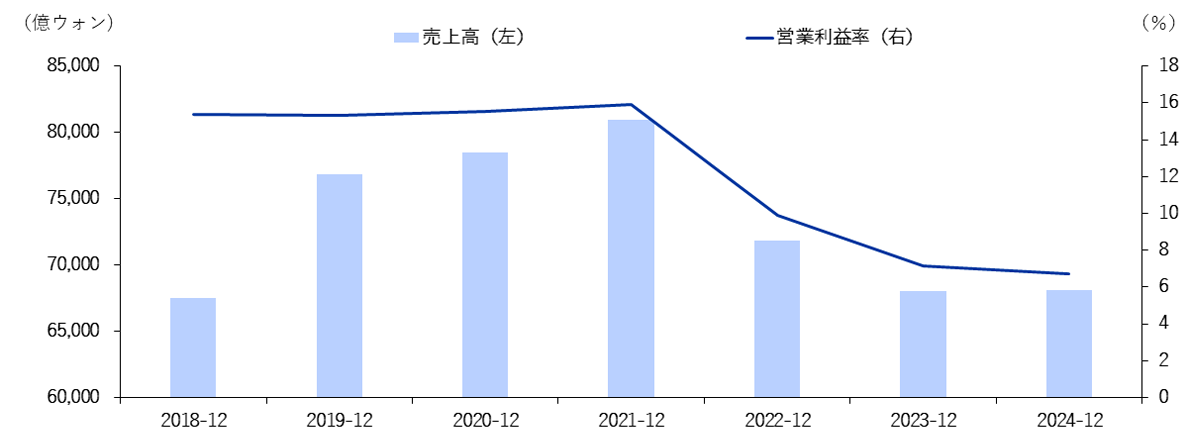

一時は中国プレミアム市場で絶対的な強者でしたが、コロナ後にはブランドのアイデンティティの曖昧さと流通網の問題により打撃を受けました。しかし2024年、Amazonチャネルに効率的に再進出し、ダーマコスメティックラインを拡大し、ブランドのポートフォリオを再編した結果、業績は回復局面に入っています。今後の同社の主戦場は中国ではなく、北米と東南アジアになる見通しです。

図11 LG H&Hの売上高・営業利益率の推移

資料:LS証券リサーチセンター

化粧品ODMの先駆者であり、現在も業界を牽引する中核企業です。世界各地に生産拠点を構え、単なる受託製造にとどまらず、製品企画段階から関与する「フルサービスODM」体制を最も早く構築しました。北米のインディーズブランドや欧州のクリーンビューティーブランドとの協業が売上の主力として台頭しており、同社のR&D(研究開発)は市場の未来を創り出しています。

図12 COSMAXの売上高・営業利益率の推移

資料:LS証券リサーチセンター

図13 COSMAXの国内外の主要取引先

| 主な韓国取引先 | 主なグローバル取引先 | ||

| LG H&H | Dr. Jart+ | L'OREAL | NEORA |

| THE FACE SHOP | STYLE NANDA | Johnson & Johnson | abc beauty |

| CLIO | too cool for school | A.S. Watson Group | MEERACLE |

| MISSHA | TONYMOLY | NU SKIN | JALA |

| MEMEBOX | NATURE REPUBLIC | ORIFLAME | SYRINX |

| OLIVE YOUNG | Zero to Seven | Rodan + Fields | Pechoin |

| A.H.C | the SAEM | emina | |

| Dongkook | Yuhan Kimberly | Nutrin | |

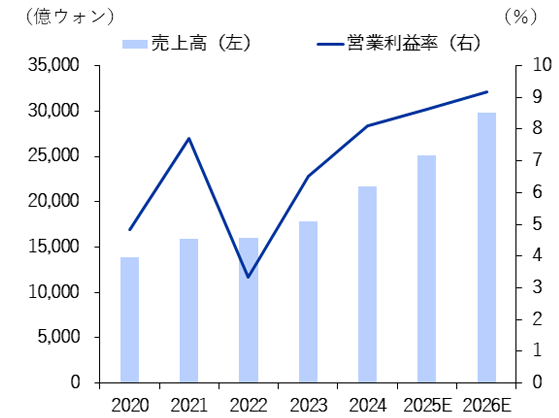

資料:COSMAX

ODMと自社ブランドを同時に運営するハイブリッド企業です。自社ブランド「VTコスメティック」でK-POPのIP(知的財産)を巧みに活用し、中国や東南アジア市場で爆発的なバイラルを起こしました。近年はダーマ系スキンケアラインの拡充とODM比率の拡大によってブランド依存度を下げ、製造中心企業へと進化を図っています。

図14 VTの売上高・営業利益率の推移

資料:LS証券リサーチセンター

当レポートに関してご留意頂きたい事項

・当資料に示す意見等は、特に断りのない限り当資料作成日現在の LS SECURITIESの見解です。当資料に示されたコメント等は、当資料作成日現在の見解であり、事前の連絡なしに変更されることがあります。

・本資料は当社が信頼できると判断したデータにより作成しましたが、その正確性、完全性等について保証・約束するものではありません。

・本ページでご紹介する個別銘柄及び各情報は、投資の勧誘や個別銘柄の売買を推奨するものではありません。

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。