上田 眞理人

2024/08/27

教えて!マリトさん!なぜ米ドルに投資する?

-

- ゲスト

- SBI FXトレード株式会社 取締役

SBIリクイディティ・マーケット株式会社 金融市場調査部長 - 上田 眞理人(うえだ まりと)

なぜ米ドルを持ったほうがいい?

皆さんの中には「分散投資」という言葉を聞いたことがある方も多いのではないでしょうか。分散投資とは、対象とする商品、対象とする国などを分散して投資をすることです。分散することによって大きな利益を得る妙味は失われるかもしれませんが、もし価格が下がったとしても大きな損失を被ることを回避できる可能性があるので、安定的な運用成果を上げるには有効な投資手法と言えます。

今回は、分散投資の中でも国を対象とした分散投資の中で「外貨を持つ」ということをおすすめしたいと思います。日本人にとって、円以外の通貨はすべて外貨ですが、世界中には200近い国があって、約180種類の通貨が流通しています。これはどの国・どの通貨に投資をするか、非常に迷いますね。

まずお伝えしたいのは、外貨投資で一番大切なのは、政治・経済が安定している国、つまり、「いつでも」「どこでも」取引できる信用力のある国の通貨を選ぶことです。

答えは自ずと出てきますね、答えはアメリカ・米ドルです。

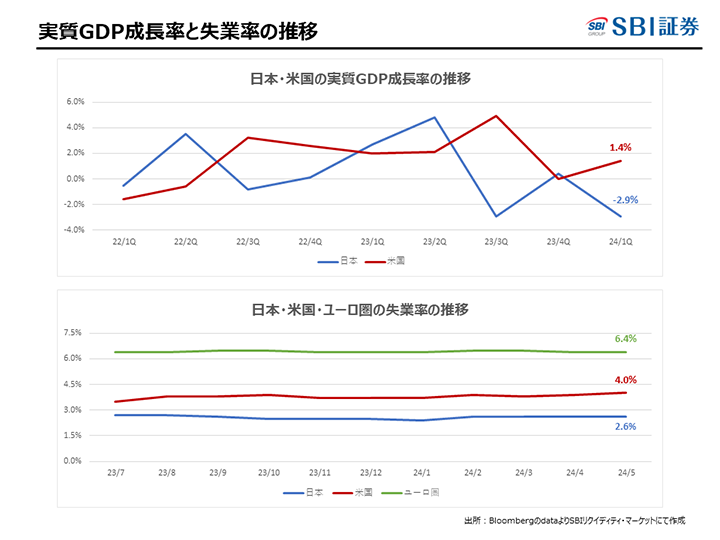

以下のグラフは、日米のGDP成長率と失業率を比較しました。

日本は終身雇用を続けてきたことで、今でも極端に失業率が低いので、比較対象としてユーロ圏の失業率も記載しています。

コロナ禍から脱して、回復基調となった2022年の第1四半期からのグラフとなっていますが、GDP成長率を見てみると、どちらもそれなりに成長していますが、大きな違いは2023年以降、日本がマイナス成長に陥った四半期があったのに対して、アメリカは一貫してプラス成長をしているということです。日本も経済成長していますが、金融緩和を続けてきたにもかかわらず、そんなに安定していないということがわかります。これではわざわざ高金利の米ドルを売って、低金利の円を買おうという気持ちにはなかなかなれないですよね。

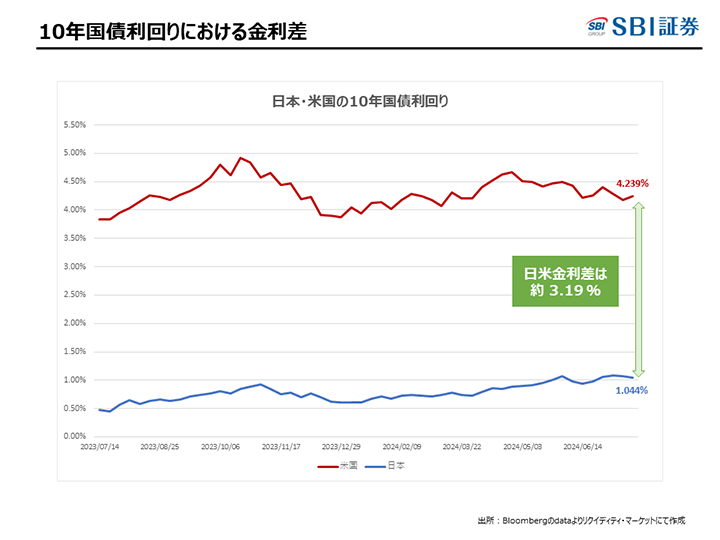

次に、金利差があります。

日米の金利差を見ると、日銀の利上げやアメリカの利下げの話も出てきましたので、少し縮まっていますが、とはいえ3%以上の金利差があります。

先ほどの話と合わせると、これだけの金利差を乗り越えて経済が安定しているのはアメリカのほうです。さて、日本円を買えるでしょうか?やはり円を売って米ドルを買う、そこで収益を上げたいと思うのが自然なことだと思います。

米ドル/円相場が動く要因は?

ポイントとなる3つの要因

- ・日米金利差

- ・貿易収支

- ・利上げ・利下げ・為替介入

まずは「日米の金利差」です。

今後、金利差が縮まってくれば、もう少し円高に行く可能性もありますが、いまの3%の差が0になる可能性は当面ないと考えています。したがって、ほかの諸条件が同じであれば、自然な流れとして金利の高い米ドルのほうにお金は流れるということになると思います。

そして大事な要素として、金利が高ければその通貨は必ず買っていいのかというと、そうではありません。経済が脆弱であったり、政治が混乱している国は、そのままでは通貨がどんどん売られますので、通貨の価値を守ろうと金利を高く設定している国もあります。金利が高いからという理由だけで、その国の通貨に投資をすると痛い目にあう可能性もあるので、注意しましょう。

次の大きな要因として「貿易収支」があります。

日本からアメリカにモノを売ると、日本の企業は米ドルを受け取ります。そして企業はその代金を円に換えます。つまり、米ドルを売って円を買うという行為なので、米ドル/円相場については下に引っ張る力になります。

また、日本は貿易黒字のイメージがあるかもしれませんが、最近の日本はエネルギー資源を輸入に頼っていることもあり、近年は全体的に貿易赤字基調です。ただ、対アメリカでは黒字となっていますので、いまの米ドル/円の上昇を抑える要因になっています。

さらに、インバウンドで来日する米国人も、米ドルを売って円を買うので、米ドル/円の上昇を抑える要因になります。

短期的に相場を動かす要因としては「通貨当局の介入」もあります。

日本では、財務省が日銀に指示をして介入を実施しますが、最近行われたのは円買い・米ドル売りです。これも相場を下に引っ張る力がありますが、下に行く力が大きい・上に行く力が大きいということよりも、その量と、必要な介入があれば、短時間で数円動くことがあります。介入が必ずしもトレンドを変えるとは限りませんので、その点には注意しましょう。

いずれにしても、為替相場はいろいろな要因で動くからこそ面白く、人間の力ではどうにもならない領域になっているところもあると思います。

米ドルを持ったことがないあなたへ

「米ドルを持ったことがない」という方は、おそらく外貨を持ったことがないということだと思います。

なぜ、最初に外貨を持つなら米ドルなのか?

それは世界中で最も信用力があり、流動性が高い通貨だからです。

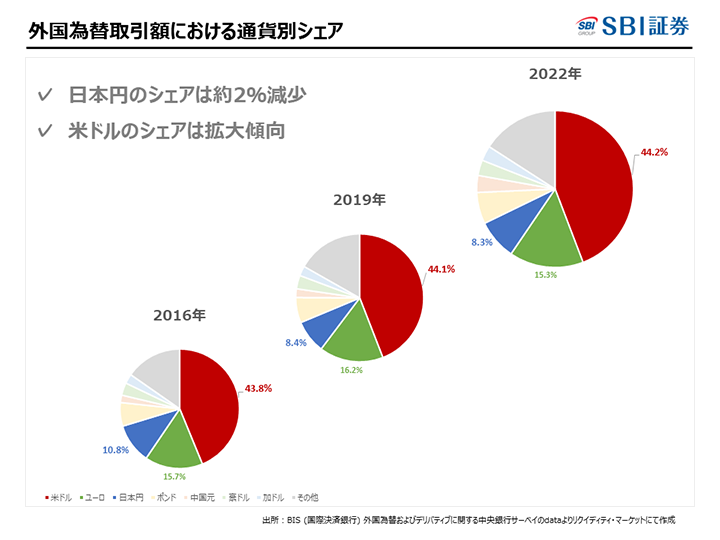

以下の円グラフを見てみましょう。

これは3年に1回、国際決済銀行(BIS)が調査している通貨別シェアを示しています。

米ドルのシェアは少しずつ伸びている一方で、円のシェアは少しずつ減少しています。米ドルは世界中で流通する通貨の半分近くを占めています。「いつでも」「どこでも」取引できる通貨だからこそ、これだけのシェアを維持しているわけですね。

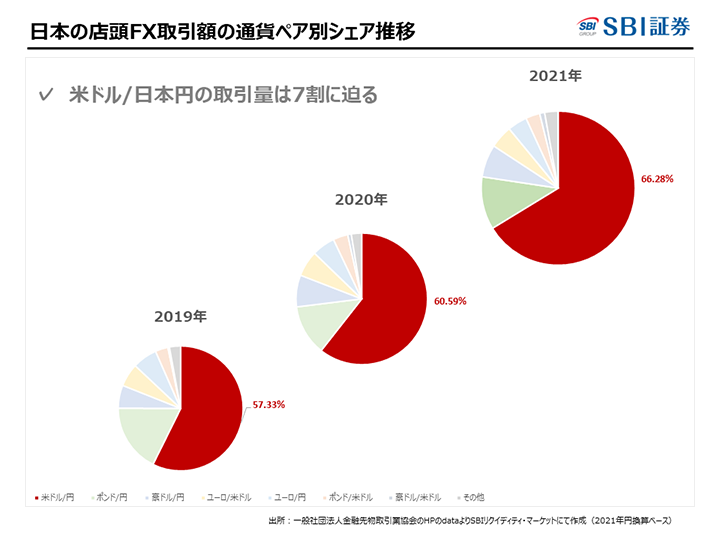

また以下のグラフは、日本の店頭FXという証券会社やFX会社が個人投資家の方に提供しているFX取引の通貨別シェアを表しています。

これも、シェアは圧倒的に米ドル/円です。

2021年は66%で、2024年は通貨当局の介入等もあったので、もっと伸びているかもしれません。やはり「いつでも」「どこでも」取引できるのは、米ドルということになります。

いま「外貨を持とうかな」と思っている方にお伝えしたいのは、

まず米ドルを買いましょう

ということです。それが外貨投資の第一歩です。早く踏み出してみてくださいね。

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。