相続税の計算方法

STEP1:課税対象額の算出

(1) 課税価格を算出

相続財産(遺産)の総額から非課税財産等の控除部分を差し引いて課税価格を算出します。

(2) 課税対象額を算出

(1)で算出した課税価格から基礎控除を差し引くと課税対象額を算出できます。

2024年11月現在

*1 法定相続人の数

民法の法定相続人の数に、次の点を反映させたもの。

(1) 養子がある場合、1人まで(養子が2人以上で実子がいない場合、2人まで)

(2) 相続放棄した者がいる場合も、その者を算入

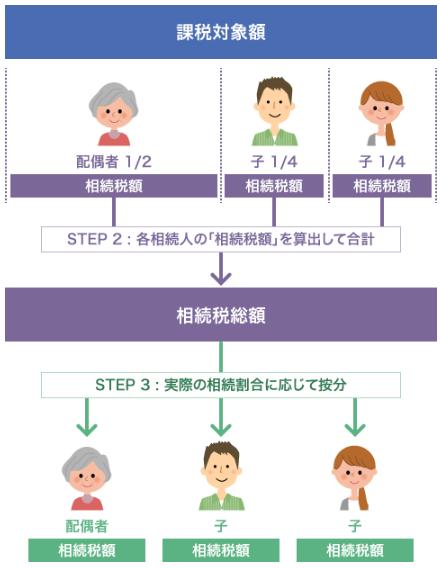

STEP2:相続税の総額を算出

2024年11月現在

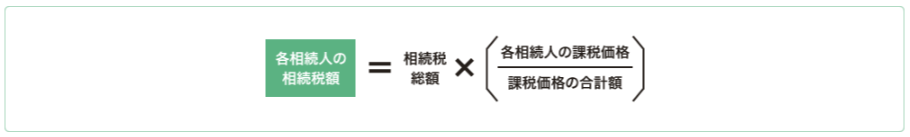

STEP3:各相続人の(実際の)相続税額を算出

実際に相続した遺産の課税価格の割合に応じて各人に按分します。それに「配偶者の税額軽減の特例」等税額に加減算するものを反映して「各相続人の相続税額」を計算します。

2024年11月現在

配偶者の税額軽減の特例

配偶者の税額軽減の特例とは

被相続人の配偶者が実際に相続した遺産の課税価格が次の(1)、(2)のいずれか多い金額までは、配偶者に相続税はかかりません。

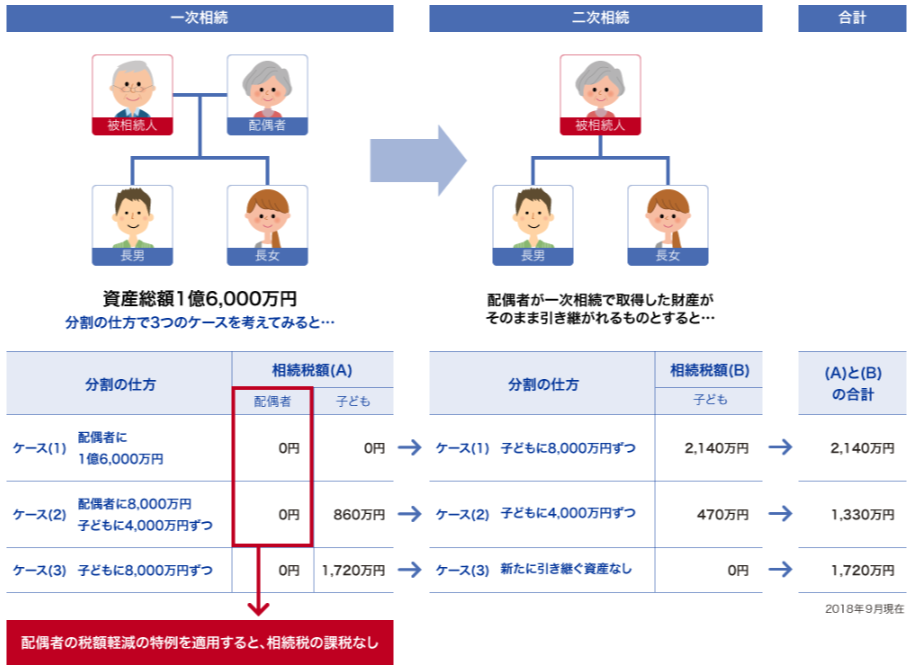

一次相続と二次相続

2024年11月現在

相続税の申告

課税価格が基礎控除額を超える場合、相続の開始があったことを知った日(通常は、お亡くなりになった日)の翌日から10か月以内に、被相続人の住所地を所轄する税務署に、相続税の申告を行う義務があります。

関連コンテンツ

辻・本郷ITコンサルティング株式会社

相談無料

電話相談可

メール相談可

オンライン相談可

無料お試し期間あり

自分でWEB手続き

- 対応地域

- 全国

- 営業時間

- 平日9:30~17:30

- アクセス

- オンライン

- 得意分野

- 相続登記、相続税申告