初心者でもわかる!債券投資の基本[1/2]

甲斐 真一郎

2024/05/29

みなさんこんにちは。今回は「債券投資」に関して、その魅力や面白さについて解説いたします。「債券」と聞くと、株式投資と比べて難しそう、仕組みがややこしそうというイメージを持っている方が多いかもしれません。

そこで今回は、株式会社FOLIOホールディングス CEOである甲斐真一郎氏に、債券投資の魅力について連載で語っていただきます。甲斐氏は元々ゴールドマン・サックス証券で日本国債・金利デリバティブトレーディングに従事されていた、いわば「債券のスペシャリスト」です。そんな甲斐氏に、誰にでもわかりやすく債券投資の魅力について解説していただきます。

プロフィール

甲斐 真一郎(かい しんいちろう)

京都大学卒業。2006年にゴールドマン・サックス証券に入社し、日本国債・金利デリバティブトレーディングに従事。 2010年、バークレイズ証券同部署に転籍し、アルゴリズム・金利オプショントレーディングの責任者を兼任する。 2015年12月、34歳にして日本株テーマ投資を取り扱う証券会社として株式会社FOLIOを創業。2023年7月には、AIによる金融市場予測ソリューションを提供する「AlpacaTech」を連結子会社化。

1.そもそも債券投資とは?

個人が国や会社にお金を貸す?

―甲斐社長、今日はよろしくお願いします。私は最近債券投資に興味を持ちはじめたのですが、実は債券の仕組みがあまり良くわかっていません。最初に、大まかに債券とは何かを教えてください。

甲斐真一郎氏(以下、甲斐):債券というのは、国や会社などが資金調達をおこなうために発行されるものです。言い換えると、債券を買う人は債券を発行する国や会社(発行体と言います)に対して、実質的にお金を貸しているとも言えるでしょう。

―個人が国や会社に対してお金を貸す、ということですか?もう少しわかりやすく教えてください。

甲斐:お金を友達に貸すことを想像してみてください。たとえば友達に

「今月金欠だから、1万円貸して欲しい。来月給料が入ったら1万円は返すし、ちょっとだけ上乗せして返すから!」

と言われたらどうでしょう。

その友達が1ヶ月後(満期日と言います)ちゃんと返してくれたら、元の1万円(元本と言います)は返ってくるし、上乗せされた分(利子と言います)だけ儲かりますので、貸すメリットがあるから検討するでしょう。

―確かに元の1万円は返ってくる上に、少し色がついて戻ってくるなら、貸すのを考えてみてもいいかなと思いますね。

債券=お金を貸している間、利子がもらえる

甲斐:債券を購入するというのも基本的には同じです。

たとえば100万円で買ったら、決められた満期日に100万円が戻ってきます。また債券を買った人には、定期的に『利子』が支払われます。(利子のないものなどもありますがそれは別途お話しします。)

例えば、満期まで期間が5年、年利率5%(税引前)年1回『利子』が支払われる債券を100万円購入したと仮定します。1年に1回税引前で5%(5万円)の『利子』を受け取ることができるので、5年間で受け取ることができる『利子』の合計は25%(25万円)となります。また、5年後には、投資した100万円がそのまま戻ってきます。本来ならば税金、再投資など細かい話はあるのですが、大まかな債券投資の仕組みを知ってもらいたいので、「購入した債券を満期時まで保有し、かつお金を貸した相手つまり発行体が破綻等をしなければ元本が戻り、利金も受け取ることができる。」とお考え下さい。

甲斐:ここで、少しだけ用語の話をします。今まで『利子』と言ってきましたが、実は債券の世界では『利子』は『クーポン』と呼ばれることも多いので、ここからはクーポンと表現していきます。もちろん『利子』や『利金』とも呼ばれますし、債券を保有していると定期的に受け取れるお金のことで、全て同じ意味で使われます。

2.債券に投資をする際に見るべきポイントは?

本当に元本は戻ってくるの?

―なるほど、利子をクーポンと呼ぶことも多いのですね。では、債券を購入する際にはどのようなポイントをおさえておけばいいのでしょうか?今までの話であれば、『クーポン』がどれだけもらえるかという点をしっかり確認しないとダメですよね。

もらえるクーポンが適切な水準かどうかは、どのように判断すればよいのでしょうか?

甲斐:クーポンの水準も大切ですが、そもそも元本がちゃんと戻ってくるか?という点も非常に重要です。言い換えると、貸したお金がちゃんと返ってくるのかという視点を持つということです。これをどうやって判断するかを考えましょう。

―確かに『元本』が戻ってこないと元も子もないですね。でも素人の私にはどう判断して良いのかわかりません。

甲斐:そうですね。米国や日本の国債であれば、ある程度は判断がつきやすいかも知れませんが、あまり馴染みのない国の国債だと投資するのが怖くなるかもしれません。

さらに社債の場合について言えば、会社の内情などはなかなか個人ではわからない部分も多いですからもっと判断が難しいですね。

―おっしゃる通り、どの会社にどんなリスクがあるのか判断しにくいですよね?何を基準にして判断したらいいのでしょう?

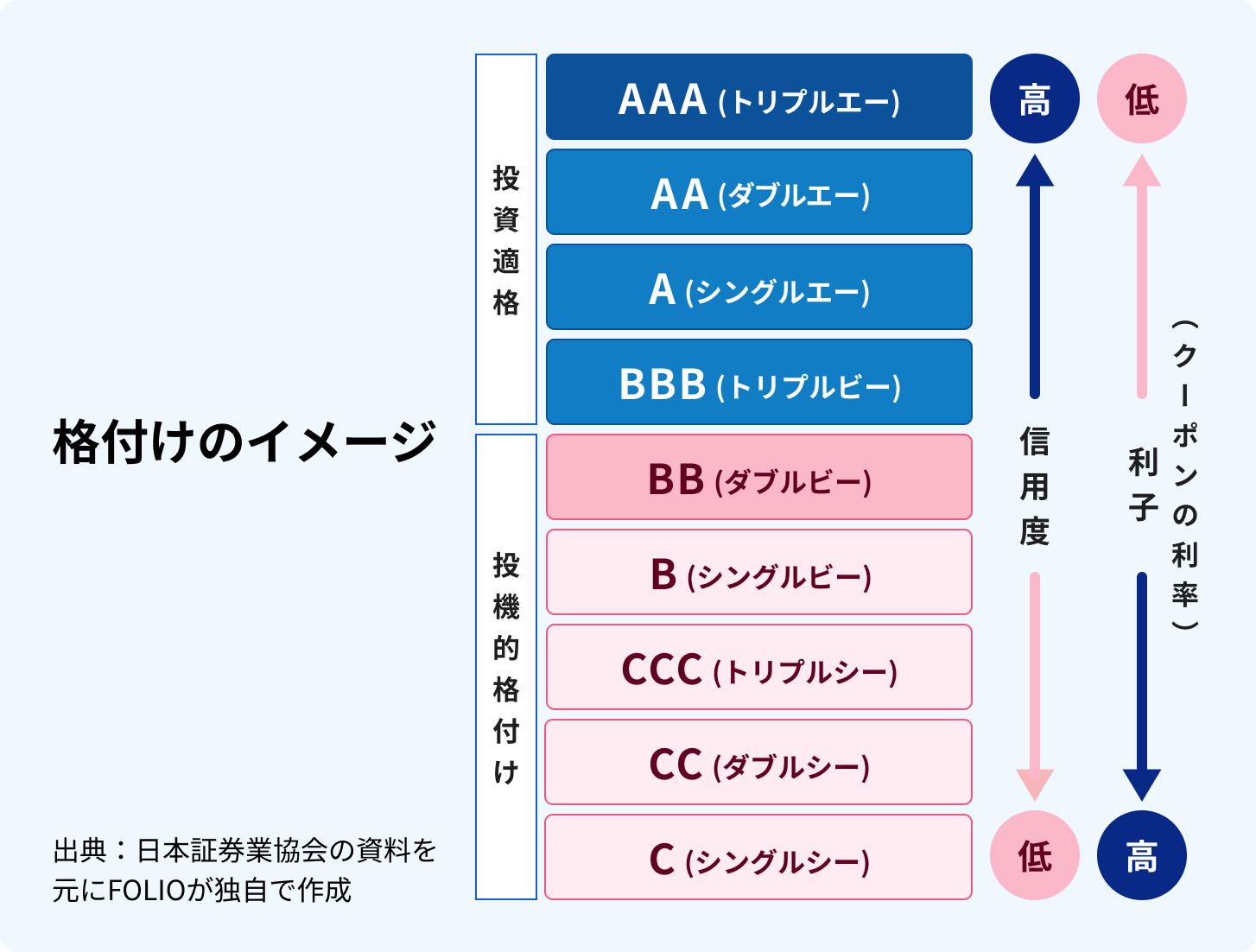

甲斐:参考にできる情報として格付けというものがあります。債券の元本償還や利払いの確実性を格付機関と呼ばれる民間の会社が判定して、簡単な記号により表示されているものです。

格付機関には、国内の日本格付研究所(JCR)、格付投資情報センター(R&I)や米国のムーディズとかS&P(スタンダード・アンド・プアーズ)などがあります。具体的には、S&P(スタンダード・アンド・プアーズ)の場合、長期格付けにおいてAAA(トリプルA)が最高位で、BBB(トリプルB)までが「投資適格」とされていて、それ未満は「投機的格付け」とされています。各債券の説明に書いてあることが多いので確認しましょう。

ただし、「投資適格」は、発行体が経営破たんする可能性がないことを保証されているものではなく、また、「投機的格付け」の債券に投資してはいけないということでもありません。

格付けはあくまで「信用度の相対的な位置づけ」を示すもので民間の会社の意見なので、絶対的なものではないということを知っておくことも大切です。

おすすめ記事(2024/5/29更新)

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法に係る表示又は契約締結前交付書面等をご確認ください。