WBC世界一からの日経平均上昇!? 注目の中小型日本株ファンドは?

投資情報部 川上雅人

2023/06/12

WBC世界一からの日経平均上昇!? 過去の上昇局面は?

日本経済新聞社は2023年上期(1~6月)の日経MJヒット商品番付を発表しました。東の横綱は「5類移行」です。新型コロナウイルスの感染症法上の分類が5類に移行したことによって旅行や外食が活気を取り戻しました。西の横綱は「WBC世界一」となり、14年ぶりとなるWBC(ワールド・ベースボール・クラシック)での日本代表の優勝が日本全国に勇気と感動を与えてくれました。

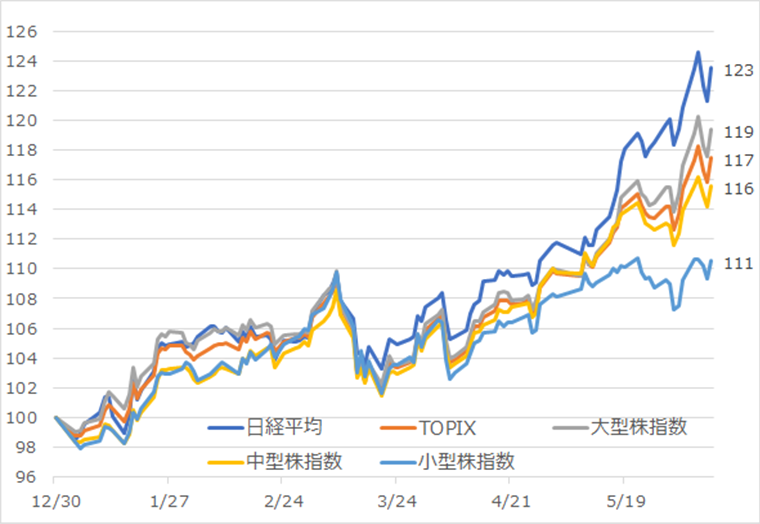

偶然にもWBC世界一となった3月22日(日本時間)から日経平均は本格的な上昇局面となりました(図表4参照)。米著名投資家のウォーレン・バフェット氏による日本株への追加投資表明や、4月の金融政策決定会合で日銀が大規模な金融緩和策を維持したことに加えて、東京証券取引所の株価純資産倍率(PBR)1倍割れ企業に対する改善要請への期待などから海外投資家の買いが膨らみ上昇しました。日経平均は6月5日に33年ぶりの32,000円台をつけています。

WBC世界一の前営業日から6月9日まで日経平均は19.7%の上昇です。また、5類移行の前営業日となる5月2日から6月9日までの日経平均は10.7%の上昇となっています。

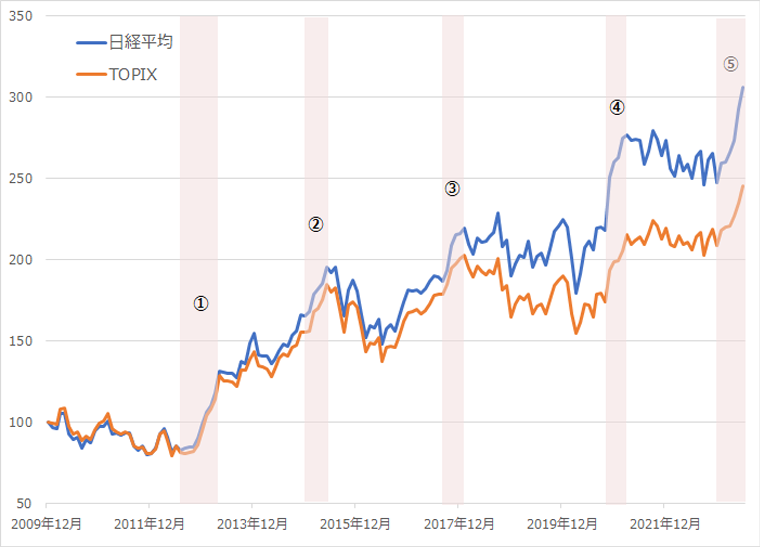

日経平均とTOPIX(東証株価指数)について過去の月次での連続上昇局面を比較します。まず、日経平均とTOPIXを月次データでみると、今回については2023年1月から5月まで月間での上昇が5ヵ月続き、6月も9日時点では上昇となっているため上昇局面は6ヵ月目に入っています(図表1)。

2010年以降、日経平均が月間ベースで5ヵ月以上上昇したことが過去には4回ありました(図表1・図表2)。

2023年に入ってからでみた今回の上昇局面は、日経平均が+23.6%、TOPIXが+17.6%となっています。日経平均が30,000円超となっているため、今回の上昇幅は大きいですが、上昇率では過去3番目です。過去の上昇率1位はアベノミクス初期の2012年8月から2013年4月までの9ヵ月間で、この間の日経平均上昇率は59.4%となりました。

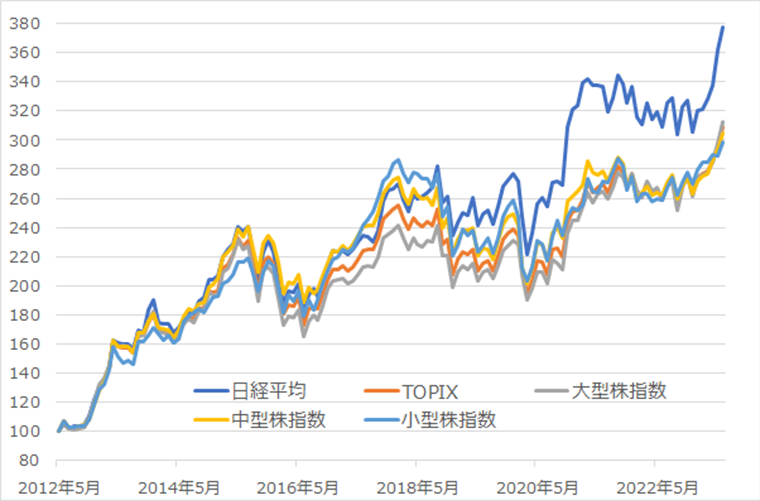

長期の上昇局面といえる2011年5月末から約11年間の株価指数別での比較は図表3となります。11年間では特に後半からTOPIXよりも日経平均が優位なマーケットとなりました。TOPIXを大型・中型・小型の規模別株価指数で比較すると、上昇局面の前半は小型株や中型株が優位なマーケットでしたが、後半は一転して大型株が優位なマーケットとなっています。

2023年の上昇局面を同様に比較したのが図表4となります。2023年は日経平均が優位、TOPIXでは大型株が優位となっており、日経平均採用銘柄の大型株が上昇を牽引しました。一方で小型株と中型株はTOPIXに劣後しており、特に小型株の低迷が目立っています。

しかし足元では、新興中小型株で構成されるマザーズ指数がもみ合いから下値を切り上げる動きとなっている点が注目されます。マザーズ指数や小型株指数が今までの出遅れを取り戻す動きとなった場合は、日本の株式市場全体が循環物色の中での健全な上昇となることが期待されます。今後は中小型株の出遅れ修正が起こると考えます。

そのような視点から、足元の上昇局面では日経平均インデックスファンドに対して見劣りしているものの、1年や3年で好成績となっている中小型日本株ファンドに注目します。3年リターンで日経平均インデックスファンドを上回っている中小型日本株ファンドの1年リターンランキングが図表5になります。

図表1 日経平均とTOPIXの推移 (2009年12月~2023年6月* 月末値 2009年12月末=100)

※QUICKデータをもとにSBI証券作成(2023年6月は9日までのデータ)

図表2 日経平均 連続上昇局面の期間と上昇率

| 連続上昇局面の期間 | 日経平均上昇率 | (参考)TOPIX上昇率 | 備考 | |

| ① | 2012/8~2013/4 | 59.4% | 58.2% | TOPIXの上昇は8ヵ月間 |

| ② | 2015/1~2015/5 | 17.8% | 18.9% | |

| ③ | 2017/9~2018/1 | 17.6% | 13.6% | |

| ④ | 2020/11~2021/3 | 27.0% | 23.7% | |

| ⑤ | 2023/1~2023/6* | 23.6% | 17.6% | 6月9日まで |

| 過去①~④の平均値 | 30.5% | 28.6% | ||

※QUICKデータをもとにSBI証券作成

図表3 日経平均・TOPIX・TOPIX規模別株価指数の比較 (2012年5月~2023年6月* 月末値 2012年5月末=100)

※QUICKデータをもとにSBI証券作成 (2023年6月は9日までのデータ)

図表4 日経平均・TOPIX・TOPIX規模別株価指数の比較 (2022年12月末~2023年6月9日 2022年12月末=100)

※QUICKデータをもとにSBI証券作成

図表5 好成績中小型日本株ファンドの特徴と運用成績

| 順位 | ファンド名 | 特徴 (投資対象) |

カテゴリー | 3ヵ月 リターン |

1年 リターン |

3年リターン (年率) |

1年 標準偏差 |

| 1 | りそな日本中小型株式ファンド(愛称:ニホンノミライ) | 社会的な課題の解決に取り組み成長が期待できる企業 | 国内中型ブレンド | 2.92% | 37.44% | 17.96% | 17.72 |

| 2 | 日本製鉄グループ株式オープン | 日本製鉄およびそのグループ会社の株式 | 国内中型バリュー | -2.21% | 28.19% | 31.91% | 22.44 |

| 3 | 低位株オープン | 主に低位株に分類される銘柄 | 国内小型バリュー | 4.48% | 28.07% | 17.20% | 9.86 |

| 4 | 明治安田セレクト日本株式ファンド(愛称:初くん) | 今後成長が期待できる産業分野の割安成長株 | 国内中型ブレンド | 7.95% | 26.54% | 24.27% | 12.09 |

| 5 | 日本好配当リバランスオープン | 日経500種平均株価採用銘柄の高配当株70銘柄 | 国内中型バリュー | 2.80% | 22.33% | 21.23% | 9.10 |

| 6 | SMT 日本株配当貴族インデックス・オープン | S&P/JPX配当貴族指数(連続増配インデックス) | 国内中型バリュー | 5.27% | 20.83% | 16.23% | 7.10 |

| 7 | 小型ブルーチップオープン | 主に中小型の割安成長株 | 国内中型グロース | 7.67% | 20.34% | 19.10% | 13.35 |

| 参考 | eMAXIS Slim 国内株式(日経平均) | 日経平均インデックス | 国内大型グロース | 13.59% | 15.59% | 14.14% | 16.25 |

※SBI証券取り扱い「国内中型」、「国内小型」カテゴリーの1年リターン順。3年リターンで日経平均インデックスを上回るファンド。償還日が近いファンドを除く。データは5月末基準。

※参考として代表的な日経平均インデックスファンドを表示。

※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません。

注目の中小型日本株ファンドは?

1位のりそな日本中小型株式ファンド(愛称:ニホンノミライ)は、社会的な課題の解決に取り組み成長が期待できる企業を投資対象としています。ファンドが着目する社会的な課題は多岐にわたり、具体的には日本の産業競争力低下、ユビキタス社会(人間がいつでもどこでもコンピューターにアクセスできる社会)の早期実現、地球環境問題、少子・高齢化などです。組入上位銘柄は、M&A総研ホールディングス、エンタテイメント事業を展開する円谷フィールズホールディングス、バイオテクノジー企業のユーグレナなどとなっています(※)。直近は苦戦していますが1年リターンは突出して高いファンドとなっています。

2位の日本製鉄グループ株式オープンは、3年間での株価上昇率が高かった日本製鉄の組入れが45.7%という特殊なファンドです。そのため、ここでは注目ファンドとしては除外します(※)。

3位の低位株オープンは1993年に設定された長寿ファンドで、TOPIXを構成する株式を株価水準により値がさ株・中位株・低位株の3ランクに分類したうえで、低位株に属する銘柄に投資するファンドです。組入上位銘柄は、リサイクルショップを運営するトレジャー・ファクトリー、自動車用プレス部品メーカーのユニプレス、円谷フィールズホールディングスなどとなっており、254銘柄に幅広く分散投資しています(※)。

4位の明治安田セレクト日本株式ファンド(愛称:初くん)は、今後成長が期待できる産業分野の割安成長株に投資するファンドです。組入上位銘柄は、セガサミーホールディングス、美容・健康家電を展開するMTG、健康食品メーカーのジェイフロンティアなどとなっています(※)。1年と3年でバランスよく好成績です。

5位の日本好配当リバランスオープンは日経500種平均株価採用銘柄を予想配当利回りの高い順にランキングし、配当利回り上位の70銘柄程度に均等投資するファンドです。月1回のリバランスによって好配当と好パフォーマンスを両立できているファンドといえます。

6位のSMT 日本株配当貴族インデックス・オープンは10年以上にわたり毎年増配しているか、または安定した配当を維持している銘柄を対象とした連続増配のインデックスファンドです。組入上位銘柄は東洋製罐グループホールディングス、住友林業、稲畑産業などとなっています(※)。値動きのブレを示す標準偏差が小さいのが特徴です。

7位の小型ブルーチップオープンは、中小型株インデックス採用銘柄の中から成長銘柄をバリュエーションを勘案して厳選投資するファンドです。組入上位10銘柄はローム、豊田通商、横浜ゴムなどとなっています(※)。5月末までの直近1ヵ月の上昇は、7ファンドの中で最も高く、成長株のウエイトが高いこともあって日経平均に近い値動きとなっています。

これらのファンドは今後、日経平均優位のマーケットからTOPIX優位(特に中小型株優位)のマーケットとなった場合、相対的にパフォーマンスが期待できるファンドといえそうです。ファンドの特徴を理解した上で、日経平均やTOPIXのインデックスファンドと併せ持つのが有効と考えます。

(※)個別銘柄の取引を推奨するものではありません。各ファンドの組入上位銘柄の情報は2023年4月末基準

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【投資信託に関するご注意事項】

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。