新NISA 成長投資枠対象 年4回決算型の好成績ファンドは?

投資情報部 川上雅人

2023/09/25

新NISA 成長投資枠対象ファンドの分配頻度は?

2024年から始まる新NISAの成長投資枠対象ファンドが固まりつつあります。9月1日時点での成長投資枠対象ファンドは1,616本(投資信託(非上場)、国内ETFを除く)となっており、年末まであと4回(10月2日、11月1日、12月1日、12月19日)、対象商品リストの更新が予定されているため、今後も増える見込みとなっていますが、おそらく新NISAスタート時点では2,000本前後で着地するのではないかと予想されます。(新NISAの概要はこちら)

新NISAの成長投資枠においては、これまでの一般NISAで対象となっていた商品の多くが引き継がれることになりますが、いくつかの条件で対象除外となる商品があります。その条件の1つが投資信託においては毎月決算型ファンドが該当します。定期的に分配金を受け取ることが期待できる毎月決算型ファンドは一定の投資家からのニーズがあるため、非課税枠が大きく広がる新NISAにおいては毎月決算型ファンドの代替を求める動きが想定されます。そのため今回は成長投資枠対象ファンドの決算頻度に注目します。

少額からの長期・積立・分散投資を支援するつみたてNISAにおいては分配頻度が高いファンドは対象となっていません。SBI証券取り扱いのつみたてNISA対象ファンド(9月21日時点、208本)を見ると、年1回決算または年2回決算のファンドのみとなっており、分配金の支払実績があるファンドはわずか3本(農林中金<パートナーズ>長期厳選投資 おおぶね、のむラップ・ファンド(積極型)、楽天資産形成ファンド(愛称:楽天525))となっています。

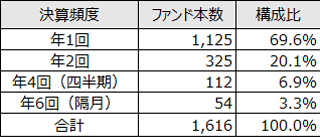

9月1日時点での成長投資枠対象ファンド(1,616本)の決算頻度を見ると、年1回が1,125本、年2回が325本、年4回(四半期)が112本、年6回(隔月)が54本となっています(図表1)。年6回(隔月)決算型や年4回(四半期)決算型のファンドも対象となっているため、新NISAの成長投資枠において分配金を定期的に受け取りたいというニーズのある投資家から多頻度決算型で分配実績のあるファンドは一定の支持を集めることが予想されます。

今回はファンド本数でも9月1日時点で100本超とそれなりに多くなっている年4回決算型ファンドのパフォーマンスを確認します。

長期の運用実績に着目し、10年リターン上位の年4回決算型ファンド(SBI証券取り扱い)は図表2となります。10年リターンで年率12%以上となっているファンドは9本で、米国株ファンドが3本、インド株ファンドが3本、日本株ファンドが2本、世界のヘルスケア株ファンドが1本となっています。

図表1 新NISA・成長投資枠対象ファンド(投資信託(非上場)、9月1日時点) 決算頻度の内訳

※投資信託協会のホームページをもとにSBI証券作成

※四捨五入の関係で比率の合計が100%にならない場合があります

図表2 年4回決算型 10年好成績ファンドの特徴と運用成績

| 順位 | ファンド名 | 特徴 (投資対象) |

分配の特徴 | 1年 リターン |

3年リターン (年率) |

10年リターン (年率) |

| 1 | 次世代米国代表株ファンド(愛称:メジャー・リーダー) | 次世代の米国経済の主役となり得ると委託会社が判断した企業の株式 | 基準価額1万円超を分配 | 21.69% | 20.04% | 14.37% |

| 2 | イーストスプリング・インド株式ファンド(3ヵ月決算型) | インドの金融商品取引所に上場する株式 | 値上がり益を分配 | 10.71% | 25.90% | 14.10% |

| 3 | HSBCインド株式ファンド(3ヵ月決算型) | インドの証券取引所に上場している株式 | 値上がり益を分配 | 10.43% | 26.53% | 14.07% |

| 4 | ダイワ・インド株ファンド(愛称:パワフル・インド) | インドの企業の株式 | 値上がり益を分配 | 15.88% | 25.84% | 13.90% |

| 5 | JPM北米高配当・成長株ファンド(為替ヘッジなし、3ヵ月決算型) | 北米の国で設立された企業、かつ北米の国で上場・取引されている株式 | 値上がり益を分配 | 8.95% | 22.07% | 13.10% |

| 6 | JPM グローバル医療関連株式ファンド | 世界の医療関連企業の株式 | 値上がり益を分配 | 9.07% | 15.48% | 13.09% |

| 7 | GS 米国成長株集中投資ファンド 年4回決算コース | 長期にわたり利益成長が期待でき、割安であると判断する米国企業の株式 | 配当+値上がり益を分配 | 29.45% | 14.35% | 12.57% |

| 8 | 日本好配当リバランスオープン | 日経500採用銘柄の予想配当利回り上位の70銘柄程度 | 配当+値上がり益を分配 | 31.06% | 25.77% | 12.48% |

| 9 | 日興ジャパン高配当株式ファンド | 配当成長が期待できる企業に厳選投資 | 主に配当を分配 | 29.17% | 18.01% | 12.17% |

※ウエルスアドバイザーのファンド検索をもとにSBI証券作成

※新NISA・成長投資枠対象ファンド(9月1日時点、SBI証券取り扱い)の10年リターンランキング(8月末基準)、販売停止ファンドを除く

※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

年4回決算型 10年好成績ファンドの特徴は?

1位の次世代米国代表株ファンド(愛称:メジャー・リーダー)は、次世代の米国経済の主役となり得ると委託会社が判断した企業の株式に投資しています。参考指数はNYダウとしており、長期ではNYダウ(円ベース)を上回る実績となっています。組入上位銘柄はユナイテッドヘルス・グループ、キャタピラー、マイクロソフトなどとなっており、組入銘柄数はNYダウと同じ30銘柄です(※)。

2位から4位まではインド株式ファンドになりました。

2位のイーストスプリング・インド株式ファンド(3ヵ月決算型)は、インドの金融商品取引所に上場する株式に投資しており、組入上位銘柄は石油化学を中心に、石油・ガス開発、小売、インフラ、バイオテクノロジーなどの事業を手がけるインド最大のコングロマリットであるリライアンス・インダストリーズ、コンピュータサービス会社のインフォシス、商業銀行大手のICICI銀行などとなっています(※)。組入銘柄数は46銘柄です。

3位のHSBCインド株式ファンド(3ヵ月決算型)は、インドの証券取引所に上場している株式に投資しており、組入上位銘柄は商業銀行のHDFC銀行、、ICICI銀行、インフォシスなどとなっています(※)。組入銘柄数は47銘柄です。3年リターンでは9ファンド中で最も好成績です。

4位のダイワ・インド株ファンド(愛称:パワフル・インド)は、インドの企業の株式に投資しており、ICICI銀行、HDFC銀行、インフォシスなどとなっています(※)。組入銘柄数は41銘柄です。

5位のJPM北米高配当・成長株ファンド(為替ヘッジなし、3ヵ月決算型)は北米の国で設立された企業、かつ北米の国で上場・取引されている株式に投資しています。組入上位銘柄は、石油スーパーメジャーの一角であるコノコフィリップス、エクソンモービル、ユナイテッドヘルス・グループなどとなっており、組入銘柄数は86銘柄です(※)。マザーファンドの予想配当利回りは2.73%となっています。

6位のJPM グローバル医療関連株式ファンドは、世界の医療関連企業の株式に投資しており、組入上位銘柄はユナイテッドヘルス・グループ、イーライリリー、アストラゼネカなどとなっています(※)。組入銘柄数は74銘柄です。

7位のGS 米国成長株集中投資ファンド 年4回決算コースは、長期にわたり利益成長が期待でき、割安であると判断する米国企業の株式に投資しており、組入上位銘柄はエヌビディア、アルファベット、イーライリリーなどとなっています(※)。組入銘柄数は19銘柄です。

8位の日本好配当リバランスオープンは、日経500採用銘柄の予想配当利回り上位の70銘柄程度に投資しており、毎月1回のリバランスで70銘柄程度にほぼ均等投資をしているファンドです。組入銘柄の予想配当利回りは4.06%となっており、1年リターンでは9ファンドの中で最も好成績です。

9位の日興ジャパン高配当株式ファンドは、配当成長が期待できる企業に厳選投資しており、組入上位銘柄は、本田技研工業、三菱UFJフィナンシャル・グループ、トヨタ自動車などとなっています(※)。組入銘柄数は54銘柄で、ポートフォリオの平均予想配当利回りは3.14%となっています。

上記9ファンドは、年4回決算ファンドの中で、相対的に好成績と好分配が期待できるファンド群といえそうです。9ファンドは全て株式ファンドとなるため分配水準は市場環境等によって流動的となりますが、新NISAの成長投資枠における毎月決算型ファンドの代替として、定期的なキャッシュフローが期待できるファンドとして注目といえます。

(※)個別銘柄の取引を推奨するものではありません。各ファンドの組入上位銘柄の情報は2023年8月末基準(日本好配当リバランスオープンのみ2023年9月7日基準)。

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【投資信託に関するご注意事項】

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。