新NISA 成長投資枠 逆風下で健闘している国内小型株ファンドは?

投資情報部 川上雅人

2023/10/10

新NISA 成長投資枠 長期視点で国内小型株ファンドに注目

2024年から始まる新NISAの成長投資枠において、10月2日時点での国内籍の投資信託(非上場)に絞った対象商品は1,682本となっています。年末までにあと3回の成長投資枠対象商品リストの更新を予定しているため、対象商品は今後も増える見込みですが、SBI証券では成長投資枠の対象商品1,682本のうち1,095本を採用しています。(詳細は こちら をご参照ください)

今回はSBI証券取り扱いの日本株ファンド(成長投資枠対象)に絞って、その中でも足元ではやや逆風となっている小型株ファンドについてご紹介します。

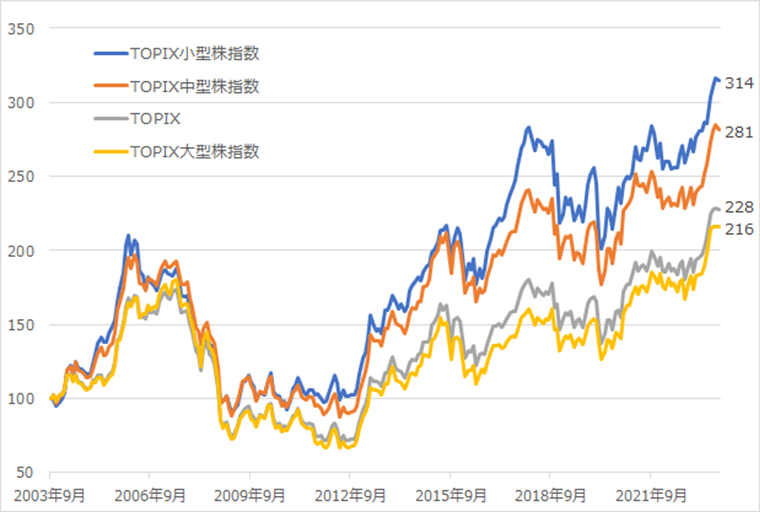

株式市場のアノマリー(経験則)として小型株効果があります。小型株効果とは時価総額が小さい企業の株価が大きい企業に比べて平均的に高いリターンが観測されるという現象です。実際に日本における長期の小型株効果(20年)を示したものが図表1となります。長期20年ではTOPIX小型株指数が大型株指数を大きく上回り、中型株指数に対しても上昇が大きくなっています。なお、TOPIX大型株指数、TOPIX中型株指数、TOPIX小型株指数の構成銘柄は以下となります。

TOPIX大型株 ・・・TOPIX(東証株価指数)構成銘柄の中から、時価総額と流動性が高い上位100銘柄

TOPIX中型株 ・・・大型株についで時価総額と流動性が高い、上位400銘柄 (9月末基準では397銘柄)

TOPIX小型株 ・・・大型株・中型株に含まれない全銘柄 (9月末基準では1,659銘柄)

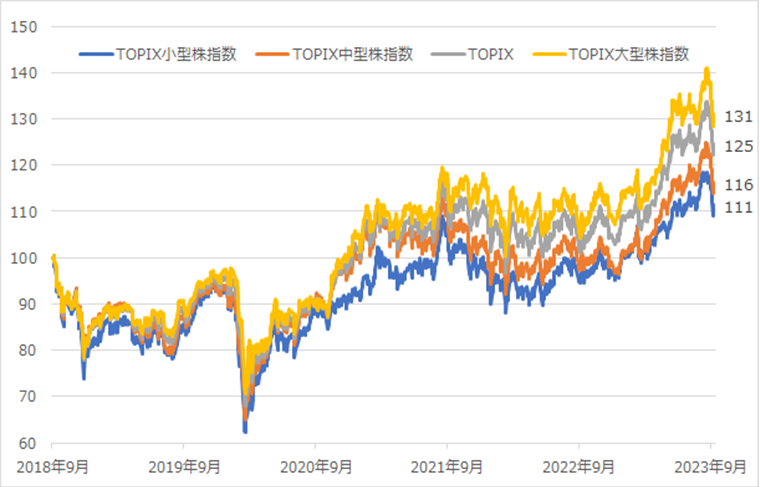

しかし、直近約5年でみると順位が逆転し、大型株、中型株、小型株の順となっており、小型株は大型株よりも劣後しています(図表2)。小型株は株式市場の下落局面では下落率が相対的に大きく、上昇局面では上昇率が相対的に大きくなる傾向がありますが、コロナショック(2020年3月)以降の上昇局面では小型株の上昇が限定的です。

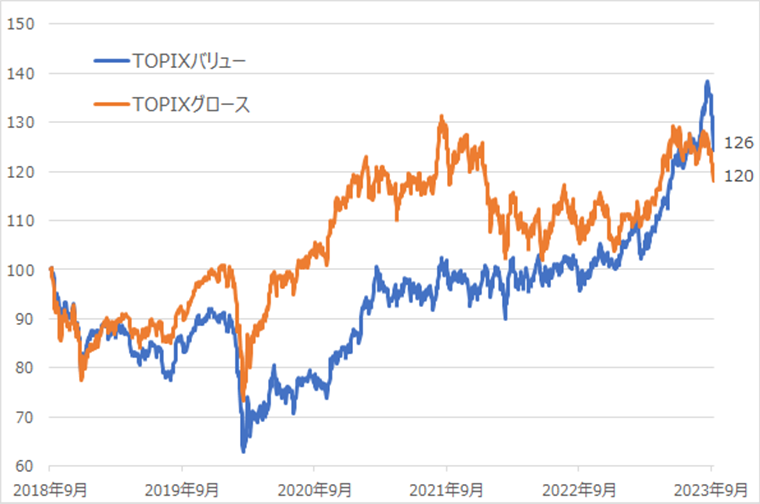

その要因は、①今回の上昇局面では外国人投資家による流動性の高い大型株の選好が強まったこと、②2021年以降は金利上昇によってグロース(成長)銘柄よりもバリュー(割安)銘柄が選好され(図表3)、特に大型バリュー株が上昇したため、小型株よりも大型株が優位となったこと、③新興市場であるグロース市場(旧マザーズ市場)の株価指数が2021年以降、軟調に推移したことによって小型株が敬遠されたこと、などが挙げられます。

相対的に劣後が続いている小型株市場ですが、前述のようにTOPIXの小型株は1,600銘柄以上と幅広いため、運用会社の企業調査力が発揮できる市場であるともいえます。日本のデフレからインフレへの環境下において、株価の上昇が期待される銘柄を厳選して投資し、ベンチマーク(参考指数)を上回る投資成果を目指すというアクティブ運用の特長が小型株市場で発揮されることに期待します。

そのような視点から今回は小型株には逆風だった5年間で健闘した国内小型株ファンドを取り上げます。ウエルスアドバイザー分類の国内小型カテゴリーを小型株ファンドと定義し、成長投資枠対象ファンド(SBI証券取り扱い)の5年リターンランキングは図表4になります。

図表1 TOPIX 規模別指数の推移 (2003年9月~2023年9月 月末値 2003年9月=100)

※QUICKのデータをもとにSBI証券作成

図表2 TOPIX 規模別指数の推移 (2018年9月末~2023年10月5日 2018年9月末=100)

※QUICKのデータをもとにSBI証券作成

図表3 TOPIXバリュー/TOPIXグロースの推移 (2018年9月末~2023年10月5日 2018年9月末=100)

※QUICKのデータをもとにSBI証券作成

図表4 成長投資枠対象 好成績 国内小型株ファンドの特徴と運用成績

| 順位 | ファンド名 | 国内株式 カテゴリー |

特徴 (投資対象) |

1年 リターン |

3年リターン (年率) |

5年リターン (年率) |

| 1 | 企業価値成長小型株ファンド(愛称:眼力) | 小型グロース | 利益成長による将来のROE水準やその改善に着目 | 1.05% | 6.25% | 13.77% |

| 2 | 厳選ジャパン | 小型グロース | 今後高い利益成長が期待できる20銘柄程度に厳選投資 | 2.45% | 1.05% | 10.46% |

| 3 | TORANOTEC アクティブジャパン | 小型ブレンド | 企業の成長性に主として着眼し、また割安な企業、変化する企業を選別 | 23.89% | 10.76% | 8.48% |

| 4 | ミュータント | 小型ブレンド | 旧来の常識を打ち破り爆発的な変貌を遂げる「ミュータント・カンパニー」 | 9.67% | 5.27% | 8.36% |

| 5 | 低位株オープン | 小型バリュー | 東証株価指数を構成する上場株式のうち低位株に分類される銘柄 | 31.79% | 20.77% | 8.13% |

| 6 | 新光小型株オープン(愛称:波物語) | 小型グロース | 主として新光小型株マザーファンドを通じてわが国の小型株に投資 | 5.73% | 5.24% | 7.83% |

| 7 | スパークス・プレミアム・日本超小型株式ファンド(愛称:価値発掘) | 小型ブレンド | 主に時価総額下位2%以下の超小型株式(マイクロ・キャップ銘柄) | 22.88% | 18.25% | 7.77% |

| 8 | アムンディ・ターゲット・ジャパン・ファンド | 小型バリュー | 実質的資産価値からみて割安で株主価値の増大を図る余力がある銘柄 | 29.49% | 17.53% | 7.19% |

| 参考 | iFree 日経225インデックス | 大型グロース | 日経平均インデックスファンド | 18.55% | 14.12% | 9.39% |

※ウエルスアドバイザー分類・国内小型、成長投資枠対象ファンド(SBI証券取り扱い)の5年リターンランキング(8月末基準、販売停止ファンドは除く)

※参考として日経平均およびTOPIXインデックスファンドの5年リターン最上位ファンドを表示。

※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

逆風下で健闘している国内小型株ファンドの特徴は?

5年リターン1位の企業価値成長小型株ファンド(愛称:眼力)は、利益成長による将来のROE水準やその改善に着目し、企業価値の成長が見込まれる銘柄を選定しています。組入上位銘柄は、衣料品と雑貨の小売事業を展開するパルグループホールディングス、医療サービス企業のメドレー、サンリオなどとなっており、組入銘柄数は64銘柄です(※)。小型グロース株の組入れが多いこともあって、1年・3年のリターンでは苦戦しています。

2位の厳選ジャパンは、今後高い利益成長が期待できる20銘柄程度に厳選投資しており、組入上位銘柄はロート製薬、日本電気、中古品販売のコメ兵ホールディングスなどとなっています(※)。組入銘柄数は25銘柄で、こちらも小型グロースに分類されており、1年・3年のリターンでは苦戦しています。

3位のTORANOTEC アクティブジャパンは、企業の成長性に主として着眼し、また割安な企業、変化する企業を選別しており、組入上位銘柄は防災用建設・土木資産の大手である前田工繊、中古不動産改装・販売のサンフロンティア不動産、人材サービスのクイックなどとなっています(※)。組入銘柄数は46銘柄で、1年リターンが好調です。バリュー株とグロース株が混在している小型ブレンドに分類されていますが、上位10銘柄を見るとバリュー株が多く、このことが1年で好調の要因と考えられます。

4位のミュータントは、旧来の常識を打ち破り爆発的な変貌を遂げる「ミュータント・カンパニー」となり得る企業に投資を行っており、組入上位銘柄はVチューバ―運営のANYCOLOR、メルカリ、スカイマークなどとなっています(※)。組入銘柄数は45銘柄となっています。1年・3年リターンでは苦戦しています。

5位の低位株オープンは東証株価指数を構成する上場株式のうち低位株に分類される銘柄に投資しており、組入上位銘柄は、自動車用プレス部品の総合メーカーのユニプレス、自動車用防振ゴム最大手の住友理工、東海東京フィナンシャル・グループなどとなっています(※)。組入上位10銘柄のうち9銘柄がPBR(株価純資産倍率)1倍割れとなっています(10月5日基準)。組入銘柄数は316銘柄で、1年・3年で好成績を上げています。

6位の新光小型株オープン(愛称:波物語)は、小型株に投資しているファンドで、組入上位銘柄はイタリアンレストランを展開するサイゼリヤ、無線通信レンタル事業を展開するビジョン、黒鉛やカーボン製品を手掛ける東洋炭素などとなっています(※)。組入銘柄数は76銘柄で、小型グロースに分類されており、1年・3年のリターンでは苦戦しています。

7位のスパークス・プレミアム・日本超小型株式ファンド(愛称:価値発掘)は、超小型株式(マイクロ・キャップ銘柄)のうち、主に時価総額下位2%以下の株式に投資しています。組入上位銘柄は工作機械メーカーのTAKISAWA、防衛・産業用機器メーカーの日本アビオニクス、特殊建設機械メーカーのオカダアイヨンなどとなっています(※)。時価総額が小さく、あまり名前が知られていない企業に投資していますが、1年・3年で好成績となっています。

8位のアムンディ・ターゲット・ジャパン・ファンドは、実質的資産価値からみて割安で株主価値の増大を図る余力がある銘柄に投資しており、組入上位銘柄はリコー、TOPPANホールディングス、工作機械メーカーの牧野フライス製作所などとなっています(※)。組入上位10銘柄は全てPBR1倍割れとなっています(10月5日基準)。組入銘柄数は62銘柄となっており、1年・3年で好成績となっています。

小型株ファンドといってもバリュー、グロース、ブレンドのカテゴリー別では、直近1年・3年の運用成績が大きく異なります。小型株でもバリュー視点のファンドはPBR1倍割れ改善というテーマに乗っており、逆風とは言えないかもしれません。

PBR1倍割れ改善というバリュー視点でファンドを選ぶなら、低位株オープンやアムンディ・ターゲット・ジャパン・ファンドが、長期で小型グロース株が復活する(優良グロース株が上昇する)と想定してファンドを選ぶなら、企業価値成長小型株ファンド(愛称:眼力)がその候補と考えます。

(※)個別銘柄の取引を推奨するものではありません。各ファンドの組入上位銘柄の情報は2023年8月末基準。

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【投資信託に関するご注意事項】

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。