新NISA 成長投資枠 2023年度上期の好成績ファンドは?

投資情報部 川上雅人

2023/10/16

2023年度上期のマーケットと好成績ファンドは?

2023年度の半年が経過しました。2023年度上期(4~9月)は、多くの国で米国の金融引き締め長期化観測による米長期金利の上昇に左右されたマーケットとなりました。そのマーケットを振り返ります。

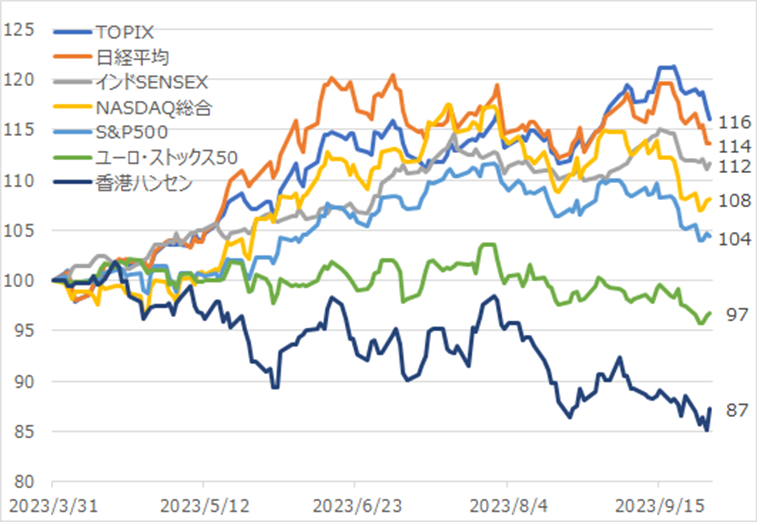

まずは株式市場ですが、世界の主な株価指数については、日本(TOPIX、日経平均)、インド(SENSEX)、米国(NASDAQ総合、S&P500)の順で上昇しました。一方で、欧州(ユーロ・ストックス50)は小幅下落、中国(香港ハンセン)は下落となりました(図表1)。

日本は円安進行などによる企業業績の拡大期待、金融緩和政策の継続決定、海外投資家などによる日本株投資の積極化、東証の資本効率を意識した経営の要請による株主還元の強化などが上昇要因となりました。

インドはインフレ率の鈍化や堅調な国内経済および企業業績が下支えとなりました。

米国は企業業績の拡大などを背景に7月までは上昇しましたが、8月以降は金融引き締めの長期化観測による金利上昇で調整局面となりました。

欧州は金融引き締めの継続とそれに伴う景況感の悪化で小幅安となりました。

中国は景気減速や政治リスクなどが意識されて下落しました。

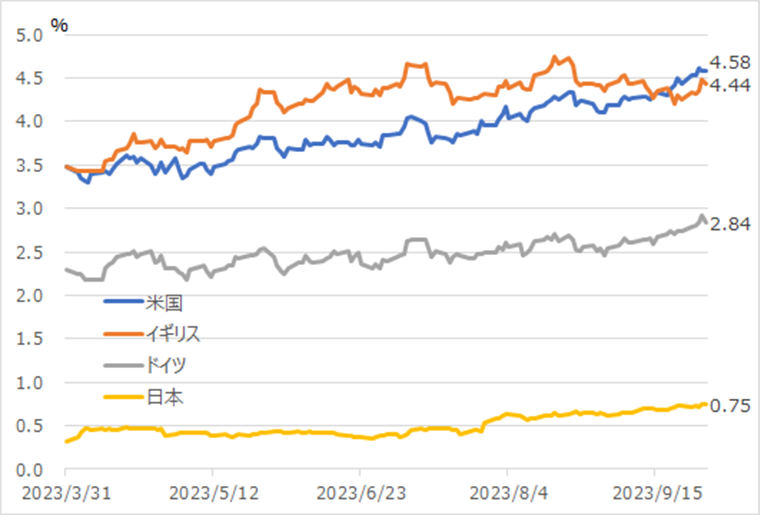

債券市場においては、金融引き締め政策の継続などにより、主要先進国の長期金利(10年国債利回り)は上昇しました(図表2)。日本については金融緩和政策は維持されたものの、7月下旬の日銀金融政策決定会合において長短金利操作(イールドカーブ・コントロール)の柔軟化(長期金利の変動幅は±0.5%程度を目途とした上で、事実上1.0%までの上昇を容認)が行われたことに加え、米金利上昇につられて長期金利は緩やかに上昇しました。

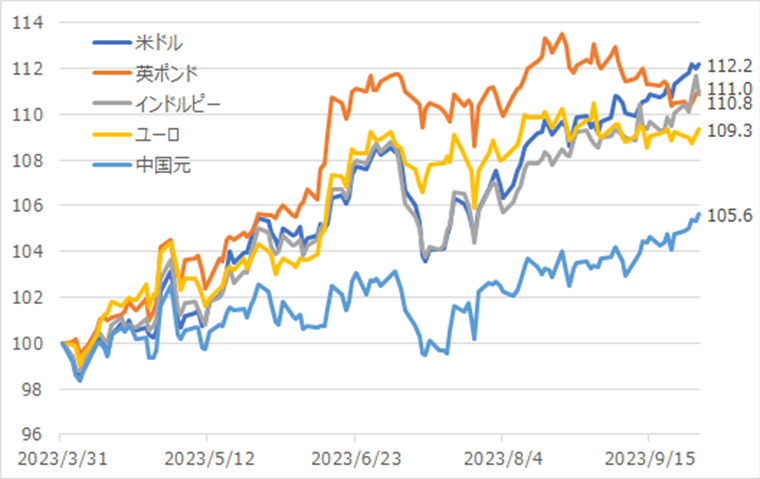

為替市場においては、日本と諸外国との金利差が拡大したことから円安外国通貨高が進み、特に米ドルの上昇が目立ちました(図表3)。

こうした投資環境下で、2023年度上期のリターンを示す6ヵ月リータン上位ファンドを確認します。SBI証券取り扱いの新NISA・成長投資枠対象ファンドの6ヵ月リターンランキングは図表4になります。参考として代表的なS&P500インデックスファンドと全世界株式インデックスファンドを表示しました。

6ヵ月リターン上位10ファンドの内訳は、インド株式が7本、国内株式が2本、米国株式が1本となりました。インド株式ファンド7本はインド株式インデックスファンドを上回る実績を上げています。

図表1 主な株価指数の比較 (2023年3月31日~2023年9月29日 2023年3月31日=100)

※QUICKのデータをもとにSBI証券作成

図表2 主要先進国の長期金利(10年国債利回り)の推移 (2023年3月31日~2023年9月29日)

※QUICKのデータをもとにSBI証券作成

図表3 主な為替レート(対円)の比較 (2023年3月31日~2023年9月29日 2023年3月31日=100)

※QUICKのデータをもとにSBI証券作成

図表4 成長投資枠対象 6ヵ月好成績ファンドの特徴と運用成績

| 順位 | ファンド名 | 特徴 (投資対象) |

6ヵ月 リターン |

1年リターン | 3年リターン (年率) |

1年 標準偏差 |

| 1 | トヨタ自動車/トヨタグループ株式ファンド | トヨタ自動車とそのグループ企業の株式 | 41.64% | 50.60% | 25.49% | 21.97 |

| 2 | HSBCインド・インフラ株式オープン | インドの証券取引所に上場しているインフラ関連株式 | 41.04% | 32.49% | 46.27% | 17.30 |

| 3 | 東京海上・インド・オーナーズ株式オープン | インド企業の株式で経営者が実質的に主要な株主である企業 | 37.98% | 19.74% | 27.20% | 20.00 |

| 4 | iFreeNEXT FANG+インデックス | NYSE FANG+指数(配当込み、円ベース)の動きに連動をめざす | 36.15% | 58.91% | 24.17% | 31.54 |

| 5 | イーストスプリング・インド・インフラ株式ファンド | インドの金融商品取引所に上場するインフラ関連株式 | 34.08% | 16.25% | 37.77% | 18.40 |

| 6 | イーストスプリング・インド・コア株式ファンド(愛称:+αインド) | インドの内需成長を牽引する消費関連およびインフラ関連の株式 | 32.85% | 16.12% | - | 17.80 |

| 7 | SBI・UTIインドインフラ関連株式ファンド | インドの証券取引所に上場しているインフラ関連の株式 | 31.47% | 19.92% | 40.89% | 17.68 |

| 8 | イーストスプリング・インド消費関連ファンド | インドの金融商品取引所に上場する消費関連株式 | 30.36% | 12.67% | 33.74% | 17.95 |

| 9 | SBI・UTIインドファンド | インドの証券取引所に上場している株式 | 30.28% | 7.92% | 25.43% | 19.56 |

| 10 | 日経平均高配当利回り株ファンド | 日経平均採用銘柄の中から予想配当利回りの上位30銘柄 | 30.16% | 61.65% | 34.70% | 11.92 |

| 参考 | SBI・V・S&P500インデックス・ファンド(愛称:SBI・V・S&P500) | S&P500インデックスファンド | 19.55% | 23.54% | 23.59% | 17.42 |

| 参考 | eMAXIS Slim全世界株式(オール・カントリー) | 全世界株式(日本を含む)インデックスファンド | 16.01% | 23.71% | 20.23% | 14.04 |

※SBI証券取り扱いの新NISA・成長投資枠対象ファンドの6ヵ月リターンランキング(9月末基準、販売停止ファンドは除く)

※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

成長投資枠 6ヵ月好成績ファンドの特徴は?

6ヵ月リターン1位のトヨタ自動車/トヨタグループ株式ファンドは、トヨタ自動車とそのグループ企業の株式に投資しています。組入上位銘柄は、トヨタ自動車、デンソー、豊田自動織機などとなっており組入銘柄数は19銘柄です(※)。構成比の約半分を占めるトヨタ自動車の株式が半年間で4割強上昇したことから好パフォーマンスとなっており、1年でも好成績となっています。一方で、国内株式ファンドの中では値動きを示す標準偏差はやや高めとなっています。

2位のHSBCインド・インフラ株式オープンは、インドのインフラ関連株式に投資しており、組入上位銘柄は建設エンジニアリング大手のラーセン・アンド・トゥブロ、石油の開発・生産・精製、小売りなどを展開するリライアンス・インダストリーズ、インド国営火力発電公社などとなっています(※)。組入銘柄数は43銘柄で、インフラ関連株式はインドのモディ政権による大型インフラ投資計画の推進という追い風もあって1年・3年でも好成績です。

3位の東京海上・インド・オーナーズ株式オープンは、インド企業の株式で経営者が実質的に主要な株主である企業に投資しており、組入上位銘柄は商業銀行大手のコタック・マヒンドラ銀行、リライアンス・インダストリーズ、自動車メーカーのマヒンドラ・マヒンドラなどとなっています(※)。組入銘柄数は39銘柄で、3年リターンではインド株式ファンドの中ではやや低迷していましたが直近6ヵ月は巻き返しています。

4位のiFreeNEXT FANG+インデックスは、米国の巨大IT企業10銘柄に投資しているインデックスファンドです。10銘柄とはエヌビディア、アルファベット、メタ・プラットフォームズ、アマゾン・ドット・コム、アップル、テスラ、ネットフリックス、マイクロソフト、スノーフレイク、AMD(アドバンスト・マイクロ・デバイセズ)で、9月にAMDからブロードコムへ定期入替がありました(※)。エヌビィディア、メタ・プラットフォームズの株価大幅上昇により1年でも好成績です。

5位のイーストスプリング・インド・インフラ株式ファンドは、インドのインフラ関連株式に投資しており、組入上位銘柄は大手セメントメーカーのウルトラ・テック・セメント、ラーセン・アンド・トゥブロ、商業銀行大手のICICI銀行などとなっています(※)。組入銘柄数は71銘柄で、3年でも好成績です。

6位のイーストスプリング・インド・コア株式ファンド(愛称:+αインド)は、インドの内需成長を牽引する消費関連およびインフラ関連の株式に投資しており、組入上位銘柄は大手通信会社のバルティ・エアテル、ICICI銀行、日本の自動車メーカー・スズキの子会社であるマルチ・スズキ・インディアなどとなっています(※)。組入銘柄数は66銘柄で、信託報酬は年0.9905%程度とインド株式のアクティブファンドの中では低コストのファンドとなっています。

7位のSBI・UTIインドインフラ関連株式ファンドは、インドのインフラ関連株式に投資しており、組入上位銘柄はラーセン・アンド・トゥブロ、バルティ・エアテル、電力会社のナショナル・サーマルパワーなどとなっています(※)。組入銘柄数は37銘柄で、3年でも好成績となっています。

8位のイーストスプリング・インド消費関連ファンドはインドの消費関連株式に投資しており、組入上位銘柄はバルティ・エアテル、ICICI銀行、マルチ・スズキ・インディアなどとなっています(※)。組入銘柄数は66銘柄となっており、1年ではインド株式ファンドの中では低迷していましたが直近6ヵ月は巻き返しつつあります。3年では好成績となっています。

9位のSBI・UTIインドファンドはインド株式に投資しており、組入上位銘柄は商業銀行のHDFC銀行、ITサービス・ソリューションのLTIマインドツリー、ICICI銀行などとなっています(※)。組入銘柄数は55銘柄となっており、1年・3年ではインド株式ファンドの中では低迷していましたが、直近6ヵ月は巻き返しつつあります。

10位の日経平均高配当利回り株ファンドは日経平均採用銘柄の中から予想配当利回りの上位30銘柄に投資しており、組入上位銘柄は川崎汽船、商船三井、三菱UFJフィナンシャル・グループなどとなっています(※)。直近3年間では配当利回りの高い大型バリュー(割安)株の上昇が大きかったことから、それらの構成比が高い当ファンドはその恩恵を受けて1年・3年でも好成績です。

3年の運用実績がない6位のファンドを除く上記9ファンドは、過去3年間においてはS&P500インデックスファンドや全世界株式インデックスファンドと併せ持つことでリターンを高めることができました。6位のファンドも同じ運用会社である5位と8位のファンドの運用手法を融合したファンドとなっています。上記10ファンドは新NISAの成長投資枠を使って、S&P500インデックスファンドや全世界株式インデックスファンドと組み合わせることで分散投資効果が期待できる有望なアクティブファンドの候補と考えます。

(※)個別銘柄の取引を推奨するものではありません。

トヨタ自動車/トヨタグループ株式ファンドのみ2023年9月末基準、それ以外のファンドは2023年8月末基準。

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【投資信託に関するご注意事項】

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。