新NISAの成長投資枠 おすすめの5年好成績ファンドは?

投資情報部 川上雅人

2023/10/23

5年間のマーケットと好成績ファンドは?

2024年からの新NISAを控えて、成長投資枠対象ファンドをどう選べばよいのか? 最近問い合わせが多い内容についてコメントします。

まず、新NISAのつみたて投資枠対象となるつみたてNISA対象ファンド(ETFを除く、10/4時点)は246本に対して、成長投資枠対象ファンド(10/2時点)は1,682本となっています。成長投資枠対象ファンドの数は今後も増える見込みですが、つみたてNISA対象ファンドと比べて約7倍となっているため、つみたてNISAでは買えない魅力あるファンドが存在します。こうした魅力あるファンドをどうやって探すのか、様々な視点から選ぶことができますが、1つの方法としては過去の運用成績を参考にすることです。運用成績を示すファンドのリターンを見るには、1年・3年・5年・10年の期間が代表的ですが、どの期間で見てもバランス良く好成績を上げているファンドが有望といえます。期間を1つに絞った場合は3年リターンを参考にケースが多いですが、筆者は今の環境では5年リターンを重視します。5年リターンを重視する理由は、2020年2-3月のコロナショックによる株式市場の下落局面、その後の反発局面に加えて、2022年からの金利上昇局面という、3つの異なる投資環境を乗り切って好成績を上げているかどうかをチェックできるからです。

また、長期10年のリターンを見るべきだという意見がありますが、それについて否定はしませんが、10年にこだわると良いファンドを見逃してしまう場合があると考えます。10/2時点の成長投資枠対象ファンドにおいて実績10年以上(2023年9月末基準)のファンドは546本となり、1,682本から1/3以下まで絞られてしまいます。一方で、実績5年以上で見ると対象ファンドが1,106本となり、選択肢が大きく広がります。

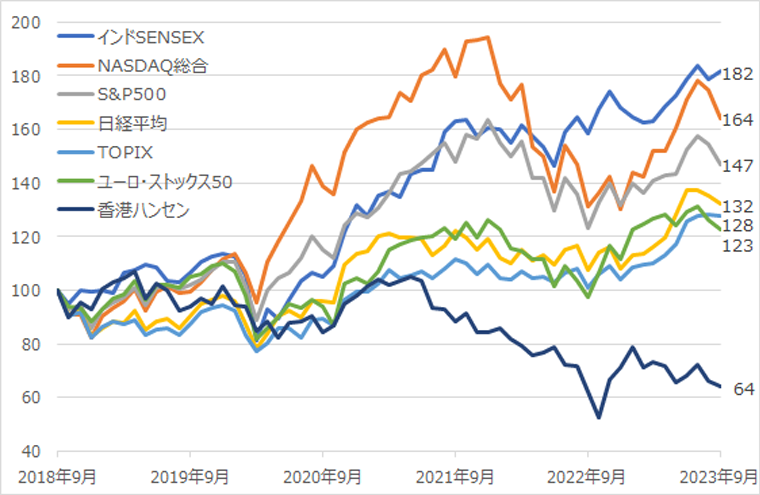

図表1で2023年9月末までの5年間における主な株価指数を比較しました。5年では中国(香港ハンセン)を除き、各国・地域の株価指数は上昇しています。上昇率ではインド(SENSEX)、米国(NASDAQ総合、S&P500)、日本(日経平均、TOPIX)、欧州(ユーロ・ストックス50)の順となりました。

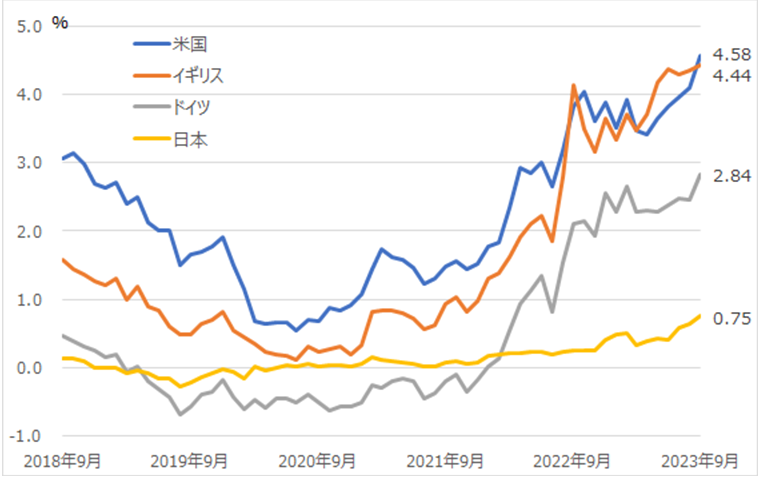

図表2では5年間における先進国の長期金利を示していますが、日本を除く先進国の金利はインフレ対応による政策金利の引き上げなどによって2022年以降は急上昇しています。これを受けて債券のリターンが大幅なマイナスとなり、金利上昇に相対的に弱いグロース(成長)株の比率が高いNASDAQ総合指数の調整が大きくなりました(図表1)。

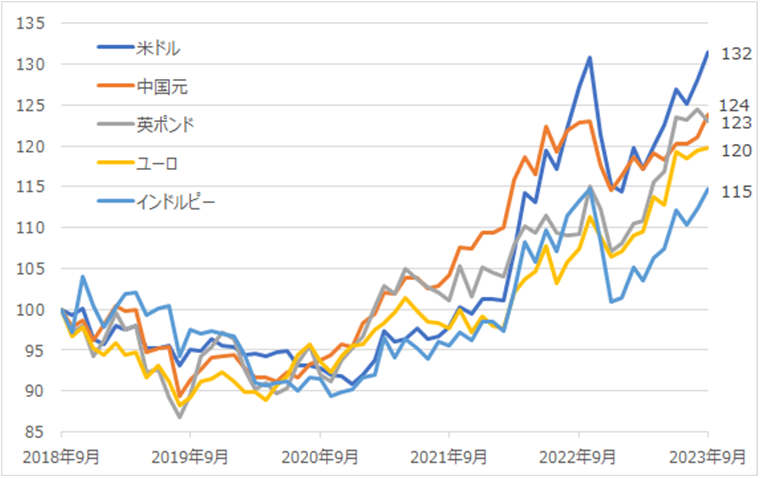

為替市場では海外の金利上昇を受けて、5年間では円安外国通貨高が進みました(図表3)。

こうした投資環境下で、5年リターンの上位ファンドをチェックします。SBI証券取り扱いの新NISA・成長投資枠対象ファンド(10/2現在で1,095本)の5年リターンランキングは図表4になります。参考として5年以上の運用実績があるS&P500インデックスファンドと全世界株式インデックスファンドを表示しました。

5年リターン上位10ファンドの内訳は、米国株式が5本、インド株式が3本、世界株式が1本、トルコ株式が1本となりました。

図表1 主な株価指数の比較 (2018年9月~2023年9月 月末値 2018年9月=100)

※QUICKのデータをもとにSBI証券作成

図表2 主要先進国の長期金利(10年国債利回り)の推移 (2018年9月~2023年9月 月末値)

※QUICKのデータをもとにSBI証券作成

図表3 主な為替レート(対円)の比較 (2018年9月~2023年9月 2018年9月=100)

※QUICKのデータをもとにSBI証券作成

図表4 成長投資枠対象 5年好成績ファンドの特徴と運用成績

| 順位 | ファンド名 | 特徴 (投資対象) |

1年リターン | 3年リターン (年率) |

5年リターン (年率) |

5年 標準偏差 |

| 1 | 野村 世界業種別投資シリーズ(世界半導体株投資) | 世界各国の半導体関連企業の株式 | 70.38% | 33.56% | 27.71% | 29.17 |

| 2 | iFreeNEXT FANG+インデックス | NYSE FANG+指数(米国上場のIT企業10銘柄) | 58.91% | 24.17% | 26.92% | 29.33 |

| 3 | イノベーション・インデックス・AI | STOXXグローバルAIインデックス(世界のAI関連企業で構成) | 53.84% | 23.62% | 20.87% | 25.03 |

| 4 | iFreeNEXT NASDAQ100インデックス | NASDAQ100インデックスファンド | 36.37% | 22.65% | 20.65% | 21.76 |

| 5 | HSBC インド・インフラ株式オープン | インドの証券取引所に上場しているインフラ関連株式 | 32.49% | 46.27% | 18.76% | 28.52 |

| 6 | 米国製造業株式ファンド(愛称:USルネサンス) | 米国の製造業に関連した株式 | 25.52% | 26.00% | 18.36% | 20.78 |

| 7 | イーストスプリング・インド消費関連ファンド | インドの金融商品取引所に上場する消費関連株式 | 12.67% | 33.74% | 18.08% | 24.52 |

| 8 | トルコ株式オープン(愛称:メルハバ) | 収益性、成長性、安定性などを総合的に勘案して選別したトルコ株式 | 77.64% | 40.70% | 17.79% | 33.82 |

| 9 | イーストスプリング・インド・インフラ株式ファンド | インドの金融商品取引所に上場するインフラ関連株式 | 16.25% | 37.77% | 17.38% | 28.42 |

| 10 | 米国インフラ関連株式ファンド(為替ヘッジなし)(愛称:グレート・アメリカ) | 米国の生活インフラ関連企業の株式 | 21.83% | 28.30% | 17.34% | 21.82 |

| 参考 | eMAXIS Slim米国株式(S&P500) | S&P500インデックスファンド | 23.68% | 23.72% | 15.80% | 18.24 |

| 参考 | SBI・全世界株式インデックス・ファンド(愛称:雪だるま(全世界株式)) | 全世界株式(日本を含む)インデックスファンド | 23.29% | 20.03% | 11.92% | 17.44 |

※SBI証券取り扱いの新NISA・成長投資枠対象ファンドの5年リターンランキング(9月末基準)

※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

成長投資枠対象 5年好成績ファンドの特徴は?

5年リターン1位の野村 世界業種別投資シリーズ(世界半導体株投資)は、日本を含む世界各国の半導体関連企業の株式に投資しており、SBI証券では10月17日から取り扱いを開始しました。組入上位銘柄はエヌビディア、ブロードコム、台湾セミコンダクター・マニュファクチャリングなどとなっており、組入銘柄数は23銘柄です(※)。世界的な半導体株上昇を受け、成長投資枠に限らず、5年リターンで国内公募投資信託でトップ、10年リターンでもトップのファンドで、1年でも好成績です。

2位のiFreeNEXT FANG+インデックスは、米国の巨大IT企業10銘柄に投資しているインデックスファンドです。10銘柄とはメタ・プラットフォームズ、アップル、ブロードコム、アルファベット、エヌビディア、マイクロソフト、スノーフレイク、ネットフリックス、テスラ、アマゾン・ドット・コムとなっています(※)。テスラ、エヌビィディアの株価大幅上昇などが5年好成績につながりました。

3位のイノベーション・インデックス・AIは、世界のAI関連企業で構成される指数に連動を目指すファンドで、米国株式の構成比が8割以上となっているため米国株式ファンドに分類されています。組入上位銘柄は、メタ・プラットフォームズ、アルファベット、マイクロソフトなどとなっています(※)。組入銘柄数は50銘柄で、生成AI関連銘柄の物色が強まった2023年5月頃からの上昇が目立ちます。

4位のiFreeNEXT NASDAQ100インデックスは、NASADAQ100インデックスファンドで、組入上位銘柄はアップル、マイクロソフト、アルファベットなどとなっています(※)。3年ではS&P500インデックスファンドに劣後しましたが、1年・5年ではS&P500を上回っています。10月4日から、つみたてNISA対象ファンドにもなっています。

5位のHSBC インド・インフラ株式オープンは、インドのインフラ関連株式に投資しており、組入上位銘柄は、建設エンジニアリング大手のラーセン・アンド・トゥブロ、インド国営火力発電公社、インド石油天然ガス公社などとなっています(※)。組入銘柄数は45銘柄で、インフラ関連株式はインドのモディ政権による大型インフラ投資計画の推進という追い風もあって1年・3年でも好成績です。

6位の米国製造業株式ファンド(愛称:USルネサンス)は、米国の製造業に関連した株式に投資しており、組入上位銘柄は専門器具メーカーのダナハー、電気計器・電子機械装置メーカーのアメテック、フロー制御機器メーカーのインガソール・ランドなどとなっています(※)。1年・3年でも安定した好成績を上げています。

7位のイーストスプリング・インド消費関連ファンドはインドの消費関連株式に投資しており、組入上位銘柄は大手通信会社のバルティ・エアテル、商業銀行大手のICICI銀行、、日本の自動車メーカー・スズキの子会社であるマルチ・スズキ・インディアなどとなっています(※)。組入銘柄数は71銘柄となっており、インド株式ファンドの中で1年では目立ちませんが、3年・5年では好成績となっています。

8位のトルコ株式オープン(愛称:メルハバ)は、収益性、成長性、安定性などを総合的に勘案して選別したトルコ株式に投資しています。

組入上位銘柄は航空会社のターキッシュエアラインズ、トルコ石油精製所、鉄鋼会社のエレグリ・デミル・ベ・セリク・ファブリカラールなどとなっており、組入銘柄数は40銘柄です(※)。5年間で通貨トルコリラは高水準のインフレによって対円で71%下落していますが、経済・金融政策の正常化などを背景にトルコの代表的な株価指数であるイスタンブール100指数はこの間8.3倍になっています。ファンドは1年・3年での上昇も目立ちますが、値動きのブレを示す標準偏差が大きいのが特徴です。

9位のイーストスプリング・インド・インフラ株式ファンドはインドのインフラ関連株式に投資しており、組入上位銘柄は大手セメントメーカーのウルトラ・テック・セメント、ラーセン・アンド・トゥブロ、バルティ・エアテルなどとなっています(※)。組入銘柄数は73銘柄で、3年でも好成績です。

10位の米国インフラ関連株式ファンド(為替ヘッジなし)(愛称:グレート・アメリカ)は米国の生活インフラ関連企業(インフラ運営関連企業とインフラ開発関連企業)の株式に投資しています。組入上位銘柄はインフラ運営関連企業では米国の大手廃棄物管理サービス会社のウエイスト・マネジメント、上下水道および水道関連サービスを提供しているアメリカン・ウォーター・ワークス、インフラ開発関連企業では米国でインフラ建築の設計を手掛けるテトラ・テック、米国の建設会社・スターリング・インフラストラクチャ―などとなっています(※)。組入銘柄数は32銘柄で、3年でも好成績となっています。

上記10ファンドは、5年間で見るとS&P500インデックスファンドや全世界株式インデックスファンドと併せ持つことでリターンを高めることができました。1年、3年の期間でも多くのファンドが2つのインデックスファンドを上回る好成績となっています。

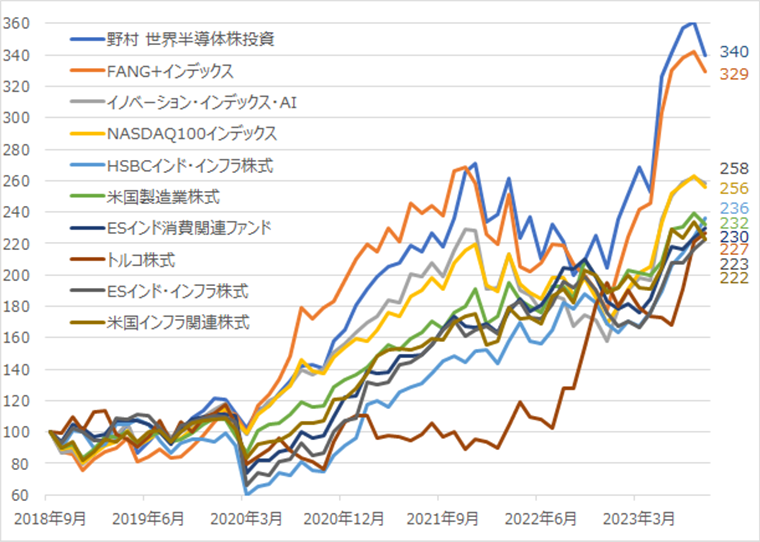

経済・金融政策によって価格変動が大きい8位のトルコ株式オープン以外の9ファンドは、成長投資枠対象ファンドの中で有望な分散投資の候補になると思われます。これらのファンドの特徴をおさえた上で、5年間のパフォーマンス(図表5)を参考に異なる値動きが期待できるファンドを組み合わせて分散投資を行うのも有効と考えます。

(※)個別銘柄の取引を推奨するものではありません。組入銘柄の情報は2023年9月末基準。

図表5 成長投資枠対象 5年好成績ファンドのパフォーマンス比較 (2018年9月~2023年9月 月末値 2018年9月=100)

※QUICKのデータをもとにSBI証券作成(ファンド名は一部略称)

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【投資信託に関するご注意事項】

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。