新NISA直前対策 新ルール確認 180円問題とインド株式ファンドでは?

投資情報部 川上雅人

2023/12/04

新NISA直前対策 新ルール確認 180円問題とは?

NISAにおける180円問題をご存じでしょうか?

現行のつみたてNISAの年間投資上限40万円を12ヵ月(12回)で割ると、33,333.333・・・円になります。

そのため、つみたてNISAにおける毎月の積立金額を33,333円で設定されている方が、かなり多くなっています。

仮に毎月33,333円の積立金額を新NISAにおいても変更せずに45年間続けた場合の総投資額は、

33,333円 × 12ヵ月(=399,996円)×45年 = 17,999,820円

となるため

生涯非課税限度額の 1,800万円 - 17,999,820円 = 180円

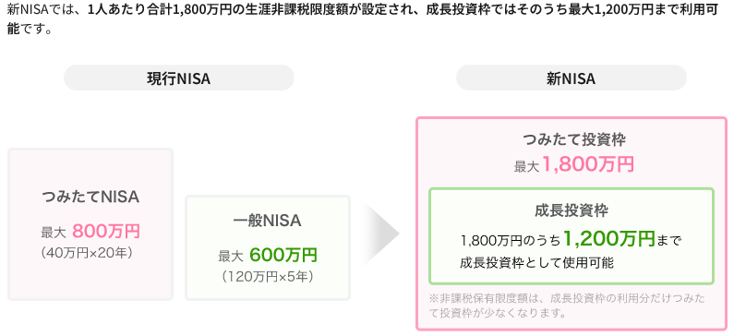

となり、月33,333円のつみたてNISA派が、このままでは180円の非課税枠を無駄にしてしまうというのが、NISA180円問題の真相です(新NISAのイメージ図は図表1参照)。

新NISAで年間投資上限額が引き上げとなったことで、毎月33,333円という縛りはなくなりますので、180円問題を解決するためにも、余裕のある方は積立金額の引き上げをおすすめします。

積立金額をクレカ積立上限の月5万円、あるいはつみたて投資枠の上限となる月10万円まで。さらには成長投資枠も活用することで月20万円、月30万円の設定も可能です。

図表1 現行NISAと新NISA 年間投資上限額と非課税限度額の比較 (イメージ図)

※SBI証券のホームページより抜粋

※新NISAの詳細は2024年から始まるNISAの制度変更についてをご覧ください

成長投資枠のルール確認 インド株式ファンドでは?

次に新NISAの非課税対象ファンドについてですが、これまで一般NISAでは非課税対象だったファンドが新NISAの成長投資枠では対象とならないファンドが存在します。

SBI証券では2023年11月30日現在、一般NISA対象ファンド(ETFを除く)は2,526本となっているのに対して、成長投資枠対象ファンドは1,100本程度になっています。12月も成長投資枠対象ファンドの追加申請が控えているため多少増える見込みですが、おそらく半分以上のファンドが新NISAの成長投資枠対象から外れてしまうという厳しい現実に直面します。

非課税の対象外となるファンドの例としては、①信託期間が20年未満、②毎月分配型、③デリバティブ取引を用いた一定の投資信託が該当します。②については一定の人気があるファンドが含まれているため、ある程度の影響がありそうです。③については、主にブルベアファンド、通貨選択型ファンドなどが該当します。

上記①~③以外にも、運用会社の判断で成長投資枠対象ファンドとして届出していないファンドがあるので注意が必要です。

インド株式ファンドを例にしますと、SBI証券ではインド株式のインデックスファンドを3本取り扱っていますが、11月30日時点では、成長投資枠対象のファンドは、SBI・iシェアーズ・インド株式インデックス・ファンド(愛称:サクっとインド株式)のみでした。12月1日にiFreeNEXT インド株インデックスファンドが成長投資枠対象ファンドとして投資信託協会に届出がありました。auAM Nifty50インド株ファンドは12月1日時点では、成長投資枠対象ファンドとして届出となっていません。

一方、インド株式のアクティブファンドについてはSBI証券では25本の取り扱いがありますが、ドイチェ・インド株式ファンド、JPMインド株アクティブ・オープンの2本は、12月1日時点ではまだ成長投資枠対象ファンドとして届出されていません。そのため、インド株式のアクティブファンドでは計23本がSBI証券では取扱いとなっています。

一般NISAで積立設定をしていたファンドが新NISAの対象外となった場合、積立を続けるためには特定口座などの課税口座での購入となり、別途積立金額などの再設定が必要となります。

最後にインド株式(成長投資枠対象)でインデックスファンドとアクティブファンド(上位10本)のパフォーマンスを比較しました(図表2)。インド株式のインデックスファンドでiFreeNEXT インド株インデックスファンドが最も運用実績が長く、約8ヵ月半です。比較可能な6ヵ月リターンで見ると、インデックスファンドに比べてアクティブファンドのリターンが際立って高くなっています。これは10月末までの6ヵ月間のインド株式市場は大型株の上昇よりも中小型株の上昇の方が大きかったため、中小型株の組入比率が高いアクティブファンドが総じて好成績となりました。インドでは消費を中心に内需関連セクターの中小型企業が多くなっており、これらの企業の業績拡大が目立ちました。

図表3では6ヵ月リターン上位5本とインデックスファンドのパフォーマンスを2023年3月末から比較しています。

堅調な国内経済などを背景として諸外国と比べて好環境となっているインド株式市場において、多くの魅力ある新興企業が成長し、大型株よりも中小型株が優位なマーケットが続くと予想するなら、大型株中心のインド株式インデックスファンドよりも好成績のアクティブファンドを選択した方が有効といえます。

新NISAでは魅力あるファンドが集まるインド株式のアクティブファンドに注目です。

図表2 インド株式ファンド 6ヵ月リターン上位の特徴と運用成績

| 順位 | ファンド名 | 特徴 (投資対象) |

6ヵ月リターン | 1年リターン | 3年リターン (年率) |

| 1 | HSBC インド・インフラ株式オープン | インドの証券取引所に上場しているインフラ関連株式 | 28.96% | 21.25% | 44.74% |

| 2 | 東京海上・インド・オーナーズ株式オープン | インド企業の株式等のうち、経営者が実質的に主要な株主である企業の株式 | 28.02% | 12.56% | 25.42% |

| 3 | イーストスプリング・インド・インフラ株式ファンド | インドの金融商品取引所に上場するインフラ関連株式 | 25.13% | 10.57% | 36.26% |

| 4 | T&Dインド中小型株ファンド(愛称:ガンジス) | インドの上場株式のうち中小型株を投資対象、インベスコAMによる運用 | 24.93% | 15.66% | 26.91% |

| 5 | イーストスプリング・インド・コア株式ファンド(愛称:+αインド) | インドの内需成長を牽引する消費関連およびインフラ関連の株式 | 24.41% | 10.81% | - |

| 6 | SBI・UTIインドインフラ関連株式ファンド | インドの証券取引所に上場しているインフラ関連の株式、UTIグループによる運用 | 22.83% | 12.19% | 38.71% |

| 7 | ダイワ・インド株ファンド(愛称:パワフル・インド) | インドの企業の株式、インドステイト銀行傘下の運用会社による運用 | 22.59% | 11.82% | 26.81% |

| 8 | イーストスプリング・インド消費関連ファンド | インドの金融商品取引所に上場する消費関連株式 | 22.31% | 7.45% | 32.15% |

| 9 | インド株式フォーカス(奇数月分配型) | 中長期的に高い経済成長が見込まれるインドの企業が発行する株式 | 20.87% | 5.57% | 23.53% |

| 10 | イーストスプリング・インド株式オープン | インドの⾦融商品取引所に上場されている株式 | 20.64% | 7.97% | 27.79% |

| 参考 | iFreeNEXT インド株インデックスファンド | Nifty50インデックス(配当込み、円ベース)の値動きに連動をめざす | 15.43% | - | - |

※SBI証券取り扱いの国際株式・インド(ウエルスアドバイザー分類)の6ヵ月リターンランキング(2023年10月末基準)

※販売停止中のファンドは除く

※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

図表3 インド株式ファンド 2023年度のパフォーマンス比較 (2023年3月31日~2023年11月30日 2023年3月31日=100)

※QUICKデータをもとにSBI証券作成(ファンド名は略称または愛称)

※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【投資信託に関するご注意事項】

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。