NISA口座でお金の寿命を延ばそう! 低リスク+好成績のバランスファンドは?

投資情報部 川上雅人

2024/02/26

NISA口座で資産の取り崩し期間に活用したいファンドは?

今回は新NISAでの出口戦略を考えます。新NISAが始まったばかりなのに出口戦略とは早すぎると思われる方も多いかもしれませんが、新NISAで年間投資枠360万円をフル活用すれば、5年で生涯非課税枠の上限1,800万円に達します。NISA口座で資産の取り崩しスタートが5年後から10年後あたりになりそうだと考えている方は、上限に達した後の取り崩しのイメージも考えて、運用していくことが有効と考えます。

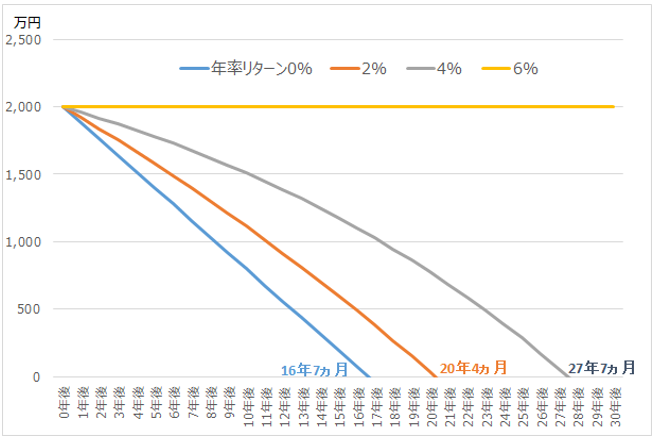

非課税枠1,800万円に達し、評価益も加えて資産が仮に2,000万円となった場合に、毎月10万円ずつ資産の取り崩しを続けた場合のシミュレーションは図表1になります。同率リターンが長期間続くことは考えにくいですが、このケースでは、運用資産2,000万円を売却して金利0%の現預金などにしてしまうと2,000万円は、16年7ヵ月で0円になってしまいます。65歳から取り崩しを始めると81歳の時に0円になってしまいます。

これを仮に年2%で運用できれば、この資産が底をついてしまう期間は16年7ヵ月から20年4ヵ月となり、3年9ヵ月寿命を延ばすことができます。85歳まで延びます。

年4%で運用できれば、資産が底をついてしまう時期は27年7ヵ月後となり、92歳です。年4%であればかなり余裕ができます。

さらに年6%で運用できれば、毎年の運用益が取り崩し額と同額となり、運用資産は減らないことになります。

新NISAではリタイアなどのタイミングで運用をやめずに、運用を継続することが有効といえます。新NISAは制度として恒久化されましたので、一生涯にわたって非課税枠を活用するのも1つの方法といえます。

図表1 資産2,000万円から毎月10万円ずつを取り崩した場合のシミュレーション(リターン別)

※資産2,000万円を起点に月次リターン(年率リターン÷12)を上乗せした後に毎月末に10万円ずつを取り崩したと仮定して、残りの資産額が0円となる期間を算出したシミュレーション。月次リターンは一定と仮定し、税金や手数料等は考慮せず。

資産の取り崩し期間は大きな価格変動を避けるために、リスクを抑えたファンドの活用が有効といえます。例えば、4%程度のリターンを目指すなら選択肢の1つとなるのが、株式や債券など複数の資産に投資しているバランスファンドといえます。

SBI証券の投信パワーサーチにおいて、リスクを抑えたファンドを探す基準としては、値動きの振れ幅を示す標準偏差を見ます。標準偏差はリスクと呼ぶときもあります。標準偏差(リスク)は低いほど、値動きが小さいファンドといえます。

また、標準偏差の大きさをリスクメジャーで知ることもできます。標準偏差が全ファンドの中でどの程度の水準にあるかを示した値です。1(低)から5(高)まであります。リスクを抑えたバランスファンドを探す場合は、ファンド分類でバランスを選び、リスクメジャーで1(低い)または2(やや低い)のファンドに絞った上で、3年リターンなどを参考にある程度リターンが期待できるファンドを探すのが有効と考えます。

そのような視点で、リスクメジャーとレーティング、3年リターンを参考に低リスク+好成績バランスファンドといえるファンド群を一覧にしてみました。NISAの非課税枠をフル活用するため、つみたて投資枠と成長投資枠のどちらでも使える低リスク+好成績のバランスファンド一覧が図表2となります。

なお、直近1年の株高・円安などによって総じてバランスファンドの3年や5年のリターンが高めに出ています。期待される長期のリターンはこれよりも割り引いて見ておく必要があると考えます。

図表2 資産の取り崩し期間に活用したい 低リスク+好成績のバランスファンド一覧

| 順位 | ファンド名 | 特徴 (資産構成) |

1年 リターン |

3年 リターン (年率) |

5年 リターン (年率) |

リスク メジャー |

標準偏差 (1年) |

| 1 | ハッピーエイジング30(ハッピーエイジング・ファンド) | 国内株式、国内債券、外国株式、外国債券、株式比率70% | 25.74% | 14.83% | 10.53% | 2 | 7.25 |

| 2 | 東京海上ターゲット・イヤーファンド2045(愛称:年金コンパス) | 国内株式32%、国内債券26%、外国株式32%、外国債券10% | 22.16% | 11.36% | - | 2 | 8.32 |

| 3 | 東京海上ターゲット・イヤーファンド2035(愛称:年金コンパス) | 国内株式30%、国内債券30%、外国株式30%、外国債券10% | 20.75% | 10.71% | - | 2 | 7.95 |

| 4 | 世界経済インデックスファンド | 国内債券・株式5%ずつ、外国債券・株式27.5%ずつ、新興国債券・株式17.5%ずつ | 19.93% | 9.83% | 9.64% | 2 | 8.26 |

| 5 | つみたて4資産均等バランス | 国内株式、国内債券、先進国株式、先進国債券、4資産均等投資 | 19.90% | 9.69% | 9.07% | 2 | 7.44 |

| 6 | <購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型) | 国内株式、国内債券、先進国株式、先進国債券、4資産均等投資 | 19.80% | 9.61% | 9.19% | 2 | 7.48 |

| 7 | ハッピーエイジング40(ハッピーエイジング・ファンド) | 国内株式、国内債券、外国株式、外国債券、株式比率50% | 17.58% | 9.47% | 6.97% | 1 | 5.54 |

| 8 | eMAXIS バランス(4資産均等型) | 国内株式、国内債券、先進国株式、先進国債券、4資産均等投資 | 19.52% | 9.34% | 8.74% | 2 | 7.25 |

| 参考 | eMAXIS Slim 全世界株式(オール・カントリー) | 日本を含む全世界株式インデックスファンド | 32.14% | 18.88% | 17.51% | 3 | 11.95 |

※SBI証券取り扱いのNISA対象(つみたて投資枠かつ成長投資枠)のバランスファンドでレーティング4つ星以上、リスクメジャーが2以下を3年リターン順に表示(2024年1月末基準)

※参考としてNISAで人気の代表的な株式ファンドであるeMAXIS Slim 全世界株式(オール・カントリー)を表示

※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

低リスク+好成績のバランスファンドの特徴は?

1位のハッピーエイジング30(ハッピーエイジング・ファンド)は、国内株式、国内債券、外国株式、外国債券に投資しており、国内外の株式の基準組入比率が70%のファンドで、国内株式の比率が44%(1月末)と高くなっています。ハッピーエイジング・ファンドの5本の中では、2番目にリスクが高いファンドとなっていますが、リスクを抑えながら高いリターンを上げているファンドといえます。

2位の東京海上ターゲット・イヤーファンド2045(愛称:年金コンパス)は、国内株式32%、国内債券26%、外国株式32%、外国債券10%を参考にポートフォリオを構築しているターゲットイヤーファンドです。ターゲットイヤーの資産配分比率見直し実施日(2045年の10年前)以降は、各資産への当該比率を一定(国内株式15%、国内債券55%、外国株式15%、外国債券15%)とするファンドです。

3位の東京海上ターゲット・イヤーファンド2035(愛称:年金コンパス)は国内株式30%、国内債券30%、外国株式30%、外国債券10%を参考ポートフォリオとしており、2位のファンドよりもターゲットイヤーの資産配分比率の見直し実施日が10年早いファンドです。

4位の世界経済インデックスファンドは、先進国及び新興国の公社債及び株式へ分散投資を行い、基本組入比率は地域別(日本、先進国、新興国)のGDP総額の比率を参考に決定しています。国内資産の比率が10%となっており、外貨建資産の割合が高いファンドのため、このことが好パフォーマンスの要因となっています。

5位のつみたて4資産均等バランス、6位の<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)、8位のeMAXIS バランス(4資産均等型)の3ファンドは国内株式、国内債券、先進国株式、先進国債券の4資産均等投資のファンドです。日本の年金基金であるGPIF(年金積立金管理運用独立行政法人)とほぼ同じポートフォリオとなっています。

7位のハッピーエイジング40(ハッピーエイジング・ファンド)は国内株式、国内債券、外国株式、外国債券に投資しており、国内外の株式の基準組入比率が50%のファンドです。8ファンドの中では唯一リスクメジャーが1となっており、1年の標準偏差が最も低いファンドとなっています。

低リスク+好成績のバランスファンドの8本は、好調だった国内株式のウエイトが高いファンドが多くなりました。一方で不動産投資信託(REIT)に分散投資しているファンドは、最近の国内REITの低迷から1本もありませんでした。

新NISAでリスクを抑えてある程度のリターンを積み上げるには、低リスク+好成績のバランスファンドを活用することが有効といえます。将来の資産取り崩し期間を見据えて、株式100%の全世界株式インデックスファンドだけではなく、リスクを抑えたバランスファンドでの分散投資を検討されてみてはいかがでしょうか。

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【投資信託に関するご注意事項】

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。