オルカン下落局面で上昇!? NISAで買える国内不動産ファンドは?

投資情報部 川上雅人

2024/09/02

2024年夏のオルカン下落局面で上昇したファンドは?

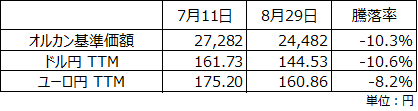

NISAで人気のeMAXIS Slim 全世界株式(オール・カントリー)(以下、オルカン)の基準価額は、2024年7月11日に過去最高値の27,282円をつけた後は円高(外国通貨安)と株安によって8月28日には24,554円となり、約1ヵ月半で10%の下落率となっています(図表1)。8月6日以降、株式市場は上昇傾向にありますが、8月28日時点では7月11日との比較で円高水準にとどまっているため、オルカンの基準価額の戻りが鈍くなっています。

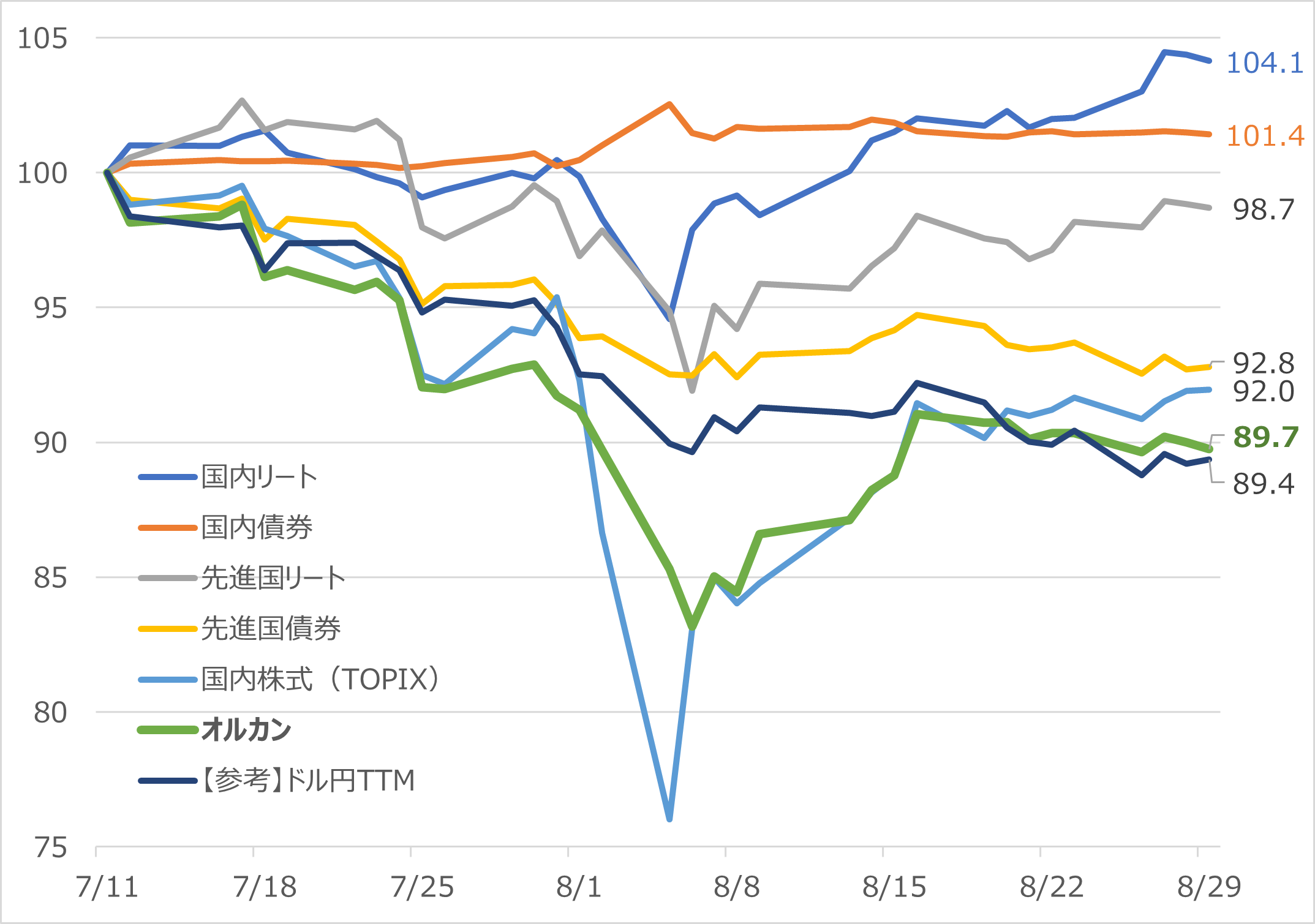

こうした中でeMAXIS Slimシリーズの代表的なファンドのパフォーマンスを比較したものが図表2となります。オルカンはドル円やユーロ円の下落などで苦戦した一方で、国内の不動産投資信託(リート)や国内債券は上昇しました。先進国リートについては円高によるマイナス要因があったもののリート価格上昇により下落率は小さくなりました。今回の円高局面では国内資産のパフォーマンスが相対的に良好となっています。

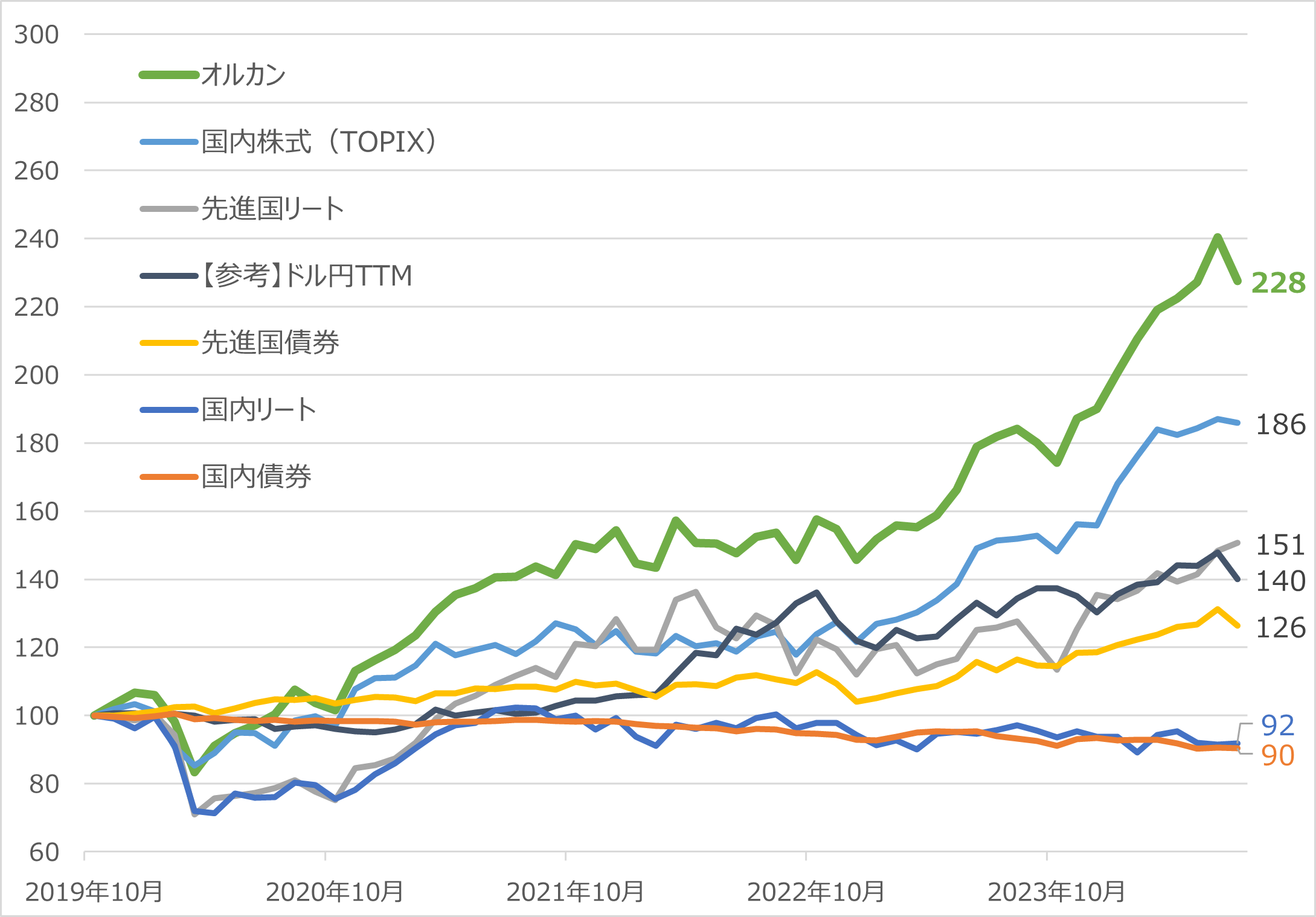

図表3では図表2のファンドを2019年10月末からのパフォーマンスで比較しました。この約5年間では今回の下落局面でプラスリターンとなった国内債券や国内リートは苦戦しています。国内債券に関しては、金利上昇に伴う債券価格の下落が影響しました。国内リートは2020年のコロナショック時に大幅下落し、その後は緩やかな回復にとどまっています。資本効率の改善策が投資家から好感されて上昇した国内株式と比較して国内リートは上昇が限定的でした。また、日銀による金融政策の不透明感も国内リートには逆風となりました。

足元の国内債券については金利がやや上昇したとはいえ、今後も利上げによる中期的な金利上昇が見込まれることから良い投資環境とはいえません。一方で、国内リートに関しては、金融政策への不透明感が徐々に払拭され、日本の金利上昇やインフレ局面においてリートの安定した収益見通しを示すことができれば、相対的に高い利回り資産として見直されることが期待されます。

図表1 オルカン基準価額、ドル円、ユーロ円の騰落率

- ※QUICKデータをもとにSBI証券作成

図表2 主な eMAXIS Slimシリーズのパフォーマンス比較 (2024/7/11~8/29 2024/7/11=100)

- ※QUICKデータをもとにSBI証券作成(ファンド名は略称)

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

図表3 主な eMAXIS Slimシリーズのパフォーマンス比較 (2019年10月~2024年7月 月末値 2019年10月=100)

- ※QUICKデータをもとにSBI証券作成(ファンド名は略称)

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

NISAで買える国内不動産ファンドは?

SBI証券取り扱いでNISAで買える国内リート(不動産)ファンドを対象にすると、3年リターンでインデックスファンドを上回るファンドは図表4の5本となります。リートのみを投資対象とするファンドは、NISA・つみたて投資枠の対象となっていないため、全て成長投資枠の対象ファンドとなります。

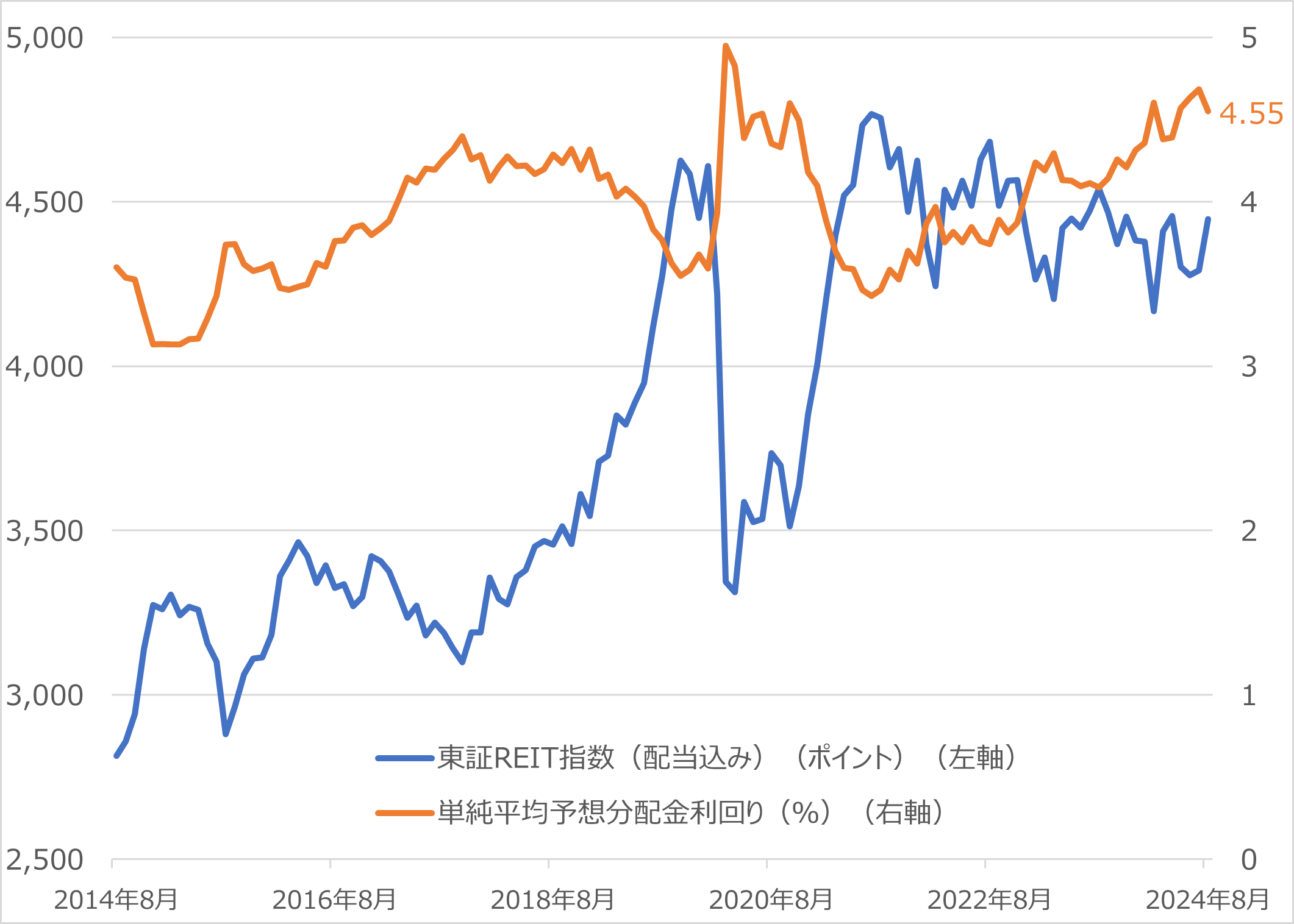

図表5では過去10年間の東証REIT指数(配当込み)と東証REIT指数の単純平均予想分配金利回りの推移を示しました。

2024年7月末までの過去3年間では東証REIT指数が配当込みでも上昇していないという逆風の投資環境となっていたため、図表4にある6ファンドの3年リターンは全てマイナスとなっています。

しかし、国内リートは図表5にあるように単純平均予想分配金利回りが過去10年で見ても高い水準にあることや、国内外の株式と相関が低いという商品性がクローズアップされることなどによって、3年間も続いている低迷からの脱却が期待されます。

特に株式市場が不安定な局面や円高局面では、国際分散投資において円資産である国内リートの比率を一定程度保有することがパフォーマンスの安定化を図るポイントになると考えます。

なお、国内リートは時価総額が約15兆円という小さい市場のため、危機時などはリート価格の値動きが大きくなる点に注意が必要です。

図表4 NISAで買えるインデックスを上回る国内不動産ファンド

| 順位 | ファンド名 | 特徴 | 1年 リターン |

3年 リターン (年率) |

5年 リターン (年率) |

1年 標準偏差 |

| 1 | フィデリティ・Jリート・アクティブ・ファンド(資産成長型) | バリュエーション分析とファンダメンタルズ分析等により個別銘柄比率を決定 | -4.22% | -1.70% | 2.45% | 9.41 |

| 2 | 野村Jリートファンド | 個別銘柄の流動性、収益性・成長性等を勘案して選定 | -3.21% | -2.82% | 1.64% | 9.22 |

| 3 | ノーロード明治安田J⁻REITアクティブ | マクロ動向、不動産市況、個別銘柄の定量・定性面の分析により銘柄を選定 | -3.83% | -2.94% | 0.96% | 9.61 |

| 4 | Jリートアクティブファンド(1年決算型) | 配当源泉である組入れ物件のキャッシュフロー獲得能力に主眼を置き銘柄を選定 | -3.40% | -3.05% | 1.15% | 9.50 |

| 5 | 日本Jリートオープン(1年決算型) | 三井住友トラスト基礎研究所の調査・分析等の助言を受けて運用 | -4.31% | -3.45% | 0.16% | 9.37 |

| 参考 | eMAXIS Slim 国内リートインデックス | 東証REIT指数(配当込み)に連動する投資成果をめざす | -4.13% | -3.58% | - | 9.64 |

- ※SBI証券取り扱い・NISA対象の国内REITカテゴリーで最上位のインデックスファンドを上回るファンドを3年リターン順に表示(2024年7月末基準)

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

図表5 東証REIT指数(配当込み)と予想分配金利回りの推移 (2014年8月~2024年8月* 月末値)

- ※QUICKデータをもとにSBI証券作成(2024年8月は29日迄)

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【投資信託に関するご注意事項】

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。