NISA・つみたて投資枠で買える S&P500を上回る好成績ファンドは?

投資情報部 川上雅人

2024/09/17

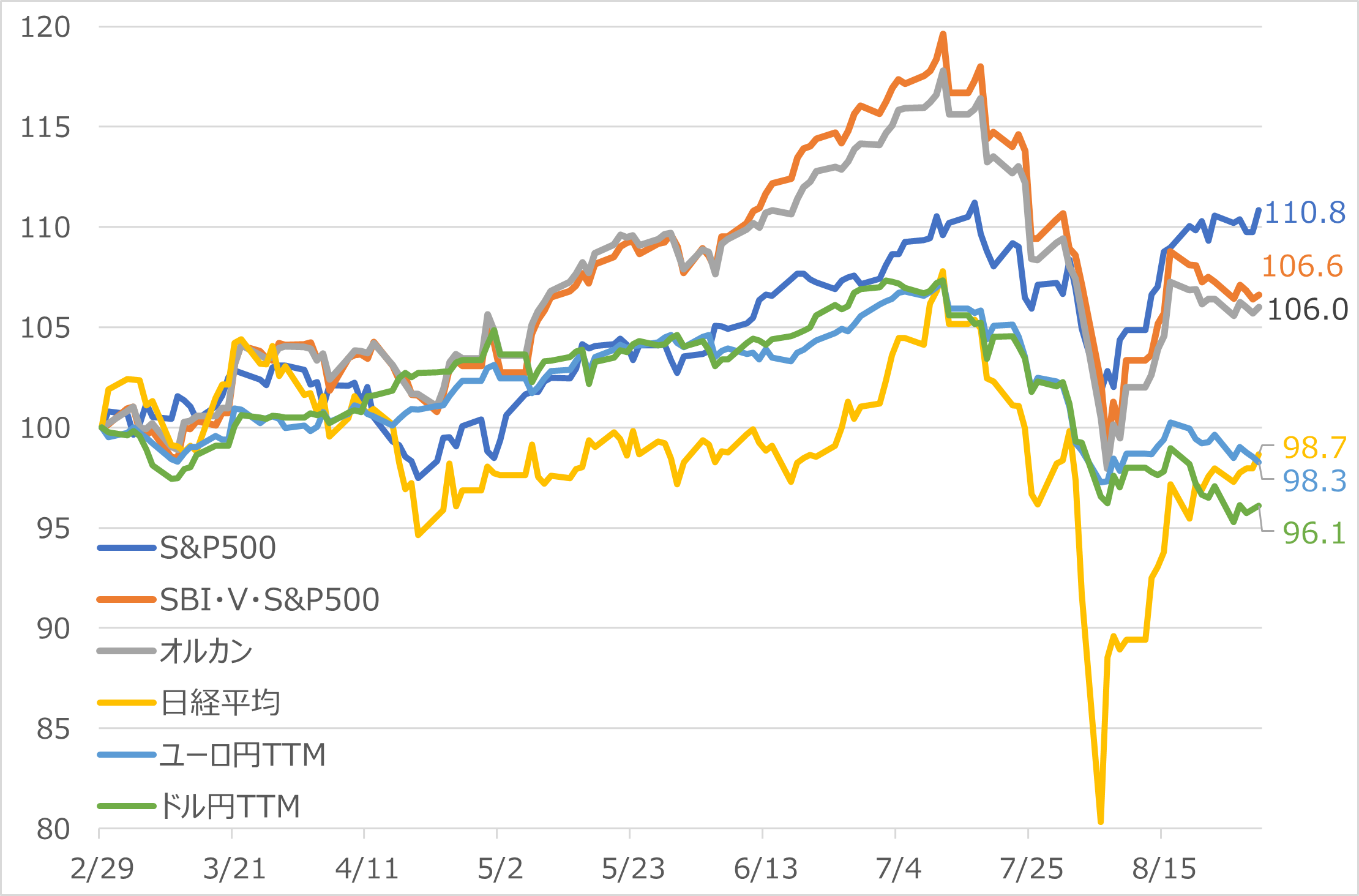

円高局面の6ヵ月 オルカン・S&P500とマーケットは?

7月から8月にかけて主要国の株式市場は米国の景気減速懸念などで調整し、ほぼ同時期に為替市場では米ドルやユーロが対円で下落し、円高が進みました。

NISAの人気ファンドである eMAXIS Slim 全世界株式(オール・カントリー)(以下、オルカン)とSBI・V・S&P500インデックス・ファンド(以下、SBI・V・S&P500)と主な株価指数、通貨の6ヵ月リターンを比較したものが、図表1になります。7月11日まではオルカンとSBI・V・S&P500の基準価額は順調に上昇していましたが、それ以降は円高と株安によって下落しました。これによって6ヵ月間の基準価額上昇率は、SBI・V・S&P500が6.6%、オルカンが6.0%にとどまりました。

6ヵ月間では基準価額の算出に使われるドル円TTMは▲3.9%、ユーロ円TTMは▲1.7%の下落率となりました。ドル円TTMやユーロ円TTMの7月11日の高値からの下落率を計算すると▲10.5%、▲8.4%となっています。円高は外国株式に投資する投資信託の基準価額を引き下げることになります。今回の下落局面では外国株式に投資する投資信託においては円高の影響が大きかったといえます。

こうした投資環境となった6ヵ月間で、NISA・つみたて投資枠で好成績となったファンドを確認します。SBI証券取り扱いのつみたて投資枠対象ファンドは247本となっていますが、その247本を対象にして6ヵ月リターン上位5ファンドは図表2となります。

図表1 オルカン、SBI・V・S&P500と主な株価指数等のパフォーマンス比較 (2024/2/29~8/30 2024/2/29=100)

- ※QUICKデータをもとにSBI証券作成(ファンド名は愛称または略称)

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

図表2 NISA・つみたて投資枠で買える6ヵ月好成績ファンド

| 順位 | ファンド名 | 特徴 | 6ヵ月 リターン |

1年 リターン (年率) |

3年 リターン (年率) |

1年 標準偏差 |

| 1 | iTrustインド株式 | 中長期的に成長が期待できるインド企業の株式に投資、安定成長が期待できる企業を厳選 | 12.79% | 32.91% | 17.90% | 12.50 |

| 2 | NZAM・ベータ 米国2資産(株式+REIT) | S&P500指数、S&P米国REIT指数の比率を均等とした合成指数への連動をめざす | 8.09% | 20.64% | 14.85% | 14.50 |

| 3 | ブラックロックESG世界株式ファンド(為替ヘッジなし) | 各企業のESGに着目しながら先進国企業の株式に投資、独自の計量モデルを活用 | 8.05% | 24.88% | 17.25% | 15.50 |

| 4 | NZAM・ベータ 先進国2資産(株式+REIT) | MSCIコクサイ・インデックス、S&P先進国REIT指数の比率を均等とした合成指数への連動をめざす | 7.85% | 19.20% | - | 14.08 |

| 5 | フィデリティ・米国優良株・ファンド | 個別企業分析により、国際的な優良企業や将来の優良企業に投資 | 7.39% | 26.28% | 19.10% | 16.75 |

| 参考 | SBI・V・S&P500インデックス・ファンド(愛称:SBI・V・S&P500) | S&P500インデックスファンド | 6.62% | 24.15% | 19.03% | 16.01 |

| 参考 | eMAXIS Slim 全世界株式(オール・カントリー) | 日本を含む全世界株式インデックスファンド | 6.00% | 21.16% | 15.78% | 14.15 |

- ※SBI証券取り扱いのNISA・つみたて投資枠対象ファンドを6ヵ月リターン順に表示(2024年8月末基準)

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

NISA・つみたて投資枠で買える 6ヵ月好成績ファンドの特徴は?

6ヵ月リターン1位のiTrustインド株式は中長期的に成長が期待できるインド企業の株式に投資し、安定成長が期待できる企業を厳選しており、つみたて投資枠で買える唯一のインド株式ファンドです。インドルピーは対米ドルでは下落しましたがインド株式は米国株式と比較して堅調でした。インド株式ファンドの中でも6ヵ月リターンは上位となっており、インド株式のインデックスファンドを上回る実績となっています。

2位のNZAM・ベータ 米国2資産(株式+REIT)は、米国株式と米国リートに均等投資するインデックスファンドです。米国の金利低下などを受けて7月以降の米国リートが上昇したことから6ヵ月では好パフォーマンスとなりました。

3位のブラックロックESG世界株式ファンド(為替ヘッジなし)は、各企業のESGに着目しながら先進国企業の株式に投資し、独自の計量モデルを活用しているファンドです。独自の計量モデルによるアクティブ運用でインデックスファンドを上回る実績を上げています。

4位のNZAM・ベータ 先進国2資産(株式+REIT)は、日本を除く先進国株式と先進国リートに均等投資するインデックスファンドです。先進国の金利低下などを受けて7月以降の先進国リートが上昇したことから6ヵ月では好パフォーマンスとなりました。

5位のフィデリティ・米国優良株・ファンドは、個別企業分析により、国際的な優良企業や将来の優良企業に投資する米国株式のアクティブファンドです。個別企業分析による銘柄選定でS&P500インデックスファンドを上回る実績となっています。

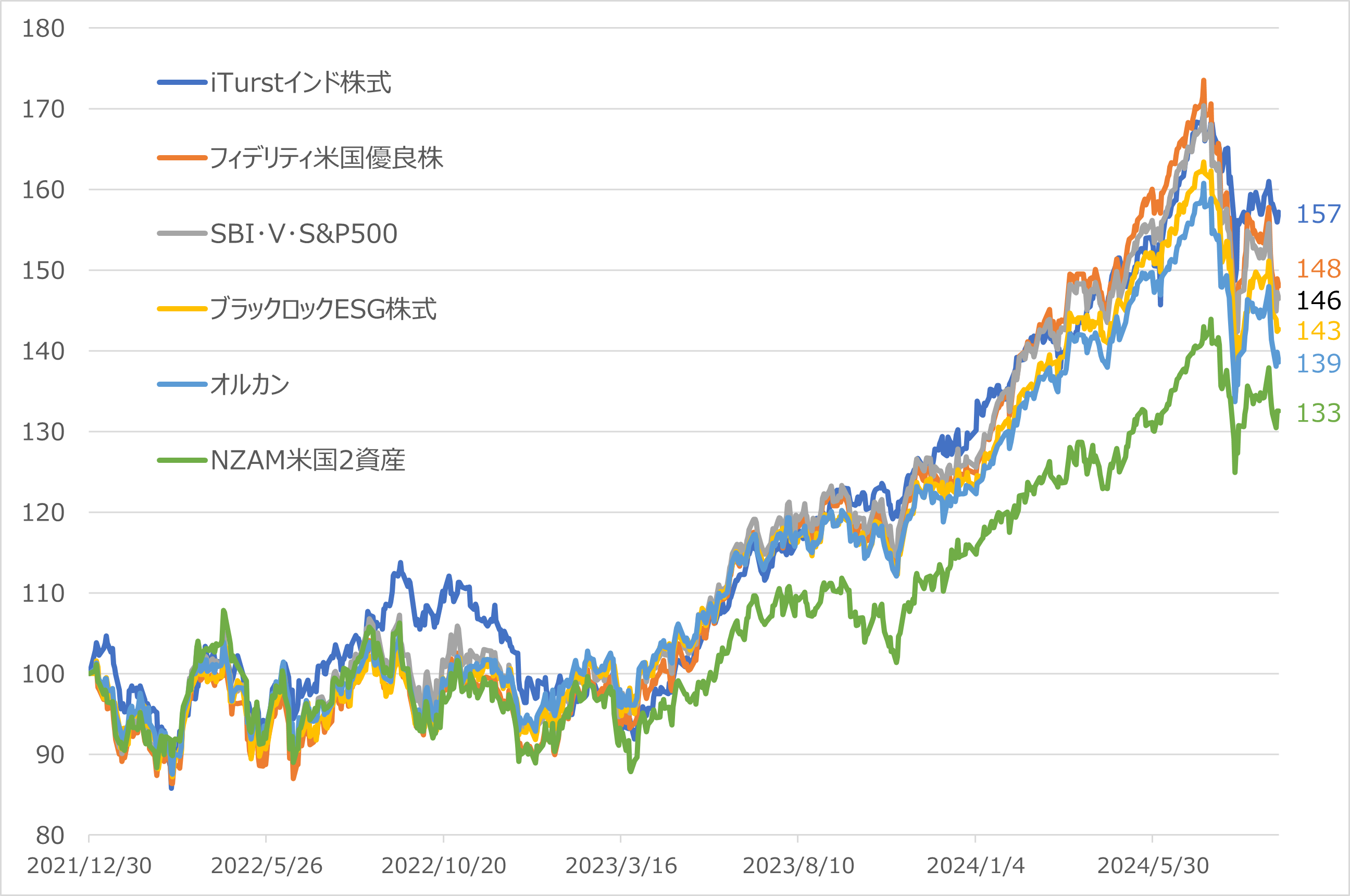

運用期間が短いNZAM・ベータ先進国2資産(株式+REIT)を除く6ヵ月好成績ファンドとオルカン、SBI・V・S&P500のパフォーマンスを2021年末から比較したものが図表3となります。

オルカンやSBI・V・S&P500が伸び悩んだ2022年は、6ヵ月好成績ファンドの多くは概ね似たような値動きとなりましたが、その中でもiTrustインド株式はオルカンやSBI・V・S&P500よりも好パフォーマンスとなりました。その後もiTrustインド株式のパフォーマンスは堅調となっているのにも関わらず、値動きの振れ幅を示す標準偏差(1年)はオルカンよりも小さくなっています。価格変動を抑えながらしっかりとリターンを上げているファンドといえます。

NZAM・ベータ 米国2資産(株式+REIT)については、REITに投資していることからリターンは相対的に低くなっていますが、株式とREITが異なる値動きとなるため標準偏差はSBI・V・S&P500よりも小さくなっています。

このようなファンドの特徴を理解した上で、6ヵ月好成績ファンドの一部をバランス良く組み合わせて保有することが、パフォーマンスの安定化につながると期待されます。

図表3 6ヵ月好成績ファンドとオルカン、SBI・V・S&P500のパフォーマンス比較 (2021年12月30日~2024年9月11日 2021年12月30日=100)

- ※QUICKデータをもとにSBI証券作成(ファンド名は愛称または略称あり)

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【投資信託に関するご注意事項】

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。