今話題の高配当株ファンドを検証! NISAで買える長期好成績ファンドは?

投資情報部 川上雅人

2024/10/21

今話題の高配当株ファンドを検証! NISAで買える長期好成績ファンドは?

SBI証券では9月13日から全世界を対象とする高配当株式ファンドである①SBI全世界高配当株式ファンド(年4回決算型)(愛称:スマートベータ・世界高配当株式(分配重視型)の取り扱いを開始しました。9月27日からは、①ファンドと同じコンセプトで決算回数の違う、②SBI全世界高配当株式ファンド(年1回決算型)(愛称:スマートベータ・世界高配当株式(成長型))の取り扱いを開始し、10月17日時点での2ファンドの合計残高は53億円(①45.4億円、②7.8億円)となっています。アクティブファンドながら信託報酬率が年0.055%(税込)という低コストが特徴のファンドといえます。

ほぼ同時期に大手ネット証券の楽天証券でも、米国を対象とする高配当株式ファンドである楽天・高配当株式・米国ファンド(四半期決算型)が取り扱い開始となっており、このファンドの残高は10月17日時点で258億円となっています。米国の配当利回りの高い100銘柄で構成される株価指数への連動をめざすシュワブ・米国配当株式ETF(ティッカー SCHD)を主な投資対象とする日本初の国内投資信託というのが特徴となっています。

ネット証券で売れ筋となっている海外の高配当株式ファンドですが、今回はこのカテゴリーで長期好成績となっているファンドをチェックします。

SBI証券取り扱いでNISAで買える好成績となっている海外の高配当株式ファンドの一覧は図表1となりました。参考としてNISAで人気のインデックスファンドとも比較しました。

1位と2位の先進国好配当株式ファンド(3ヵ月決算型)、先進国好配当株式ファンド(年2回決算型)は、世界主要先進国の株式を主要投資対象とし、割安で好配当が期待される株式に投資を行うアクティブファンドです。3年ではS&P500や全世界株式のインデックスファンドを上回る好成績で、値動きの振れ幅を示す標準偏差(1年)が小さいファンドといえます。好リターンかつ相対的に低リスクのファンドのため、高い運用効率を実現しており、ファンドレーティングは最上位の5ツ星です。運用会社は三菱UFJアセットマネジメントですが、運用のアドバイスはUBSアセット・マネジメントが行っています。

3位から5位までの3ファンドは、運用会社は2社で異なっていますが、3ファンドともに同じフランクリン・テンプルトンが運用するマザーファンドに投資しています。高配当の株式だけでなく、不動産投資信託(リート)やエネルギー関連の資産であるマスター・リミテッド・パートナーシップ(MLP)といった高配当資産にも分散投資しているのが特徴のアクティブファンドです。3年リターンではS&P500インデックス並みとなっており、標準偏差は1年では小さいですが、3年、5年の標準偏差はやや大きくなっているため、ファンドレーティングは中位の3ツ星となっています。

6位と7位のファンドは同じバンガード・米国高配当株式ETF(VYM)を投資対象とするインデックスファンドです。VYMは大型株の中でも、予想配当利回りが市場平均を上回る銘柄(約550銘柄)で構成されたインデックスへの連動をめざしています。S&P500インデックスファンドよりも3年リターンでは劣りますが、標準偏差が小さくなっているため、それぞれレーティングは5ツ星、4ツ星となっています。

配当に着目したファンドとして連続増配の米国配当貴族指数のファンドが有名ですが、こうしたファンドは3年リターンではランク外となりました。

足元ネットなどではシュワブ・米国高配当株式ETF(SCHD)が注目されていますが、バンガード・米国高配当株式ETF(VYM)も相対的にリスクを抑えてリターンを上げており、広く分散投資された米国高配当株のインデックスとして魅力的な投資対象といえそうです。

図表1 NISA対象 海外の高配当株ファンド 3年リターンランキング

| 順位 | ファンド名 | カテゴリー | ファンド レーティング |

6ヵ月 リターン |

1年 リターン (年率) |

3年 リターン (年率) |

1年 標準偏差 |

| 1 | 先進国好配当株式ファンド(3ヵ月決算型) | 国際株式・グローバル・含む日本 | ★★★★★ | 1.24% | 21.27% | 21.09% | 10.39 |

| 2 | 先進国好配当株式ファンド(年2回決算型) | 国際株式・グローバル・含む日本 | ★★★★★ | 1.11% | 21.11% | 21.03% | 10.39 |

| 3 | フランクリン・テンプルトン・アメリカ高配当株ファンド(年2回決算型) | 国際株式・北米 | ★★★ | 3.25% | 22.90% | 20.28% | 11.31 |

| 4 | フランクリン・テンプルトン・アメリカ高配当株ファンド(3ヵ月決算型) | 国際株式・北米 | ★★★ | 3.25% | 22.85% | 20.22% | 11.28 |

| 5 | ニッセイアメリカ高配当株ファンド(年2回決算型)(愛称:USドリーム(年2回)) | 国際株式・北米 | ★★★ | 3.31% | 22.77% | 20.02% | 11.15 |

| 6 | SBI・V・米国高配当株式インデックス・ファンド(愛称:SBI・V・米国高配当株式) | 国際株式・北米 | ★★★★★ | 0.86% | 20.39% | 18.84% | 11.30 |

| 7 | 楽天・米国高配当株式インデックス・ファンド(愛称:楽天・VYM) | 国際株式・北米 | ★★★★ | 0.88% | 20.55% | 18.78% | 11.40 |

| 参考 | SBI・V・S&P500インデックス・ファンド(愛称:SBI・V・S&P500) | 国際株式・北米 | ★★★★★ | 3.61% | 28.78% | 20.25% | 15.32 |

| 参考 | eMAXIS Slim 全世界株式(オール・カントリー) | 国際株式・グローバル・含む日本 | ★★★★★ | 3.39% | 25.74% | 17.03% | 13.50 |

- ※SBI証券取り扱いの国際株式カテゴリー・NISA対象でファンド名に「配当」または「インカム」のつくファンドの中から3年リターン上位ファンドを表示、データは2024年9月末基準

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

バンガード米国高配当株式ETF vs シュワブ米国高配当株式ETF

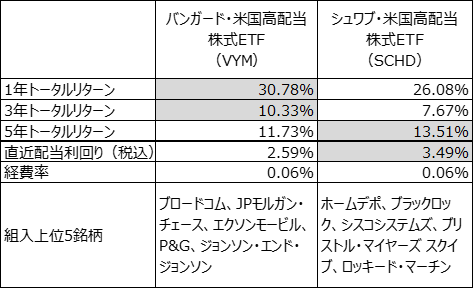

バンガード米国高配当株式ETF(VYM)とシュワブ米国高配当株式ETF(SCHD)のパフォーマンスデータ等を比較したものが図表2となります。1年・3年リターンではVYMが優位で、5年ではSCHDが優位となりました。直近配当利回りではSCHDが3.49%となり、VYMの2.59%よりも高くなっています。組入上位5銘柄を見るとVYMの組入1位が半導体企業のブロードコムとなっており、このことがVYMの1年リターンを引き上げる一方で、直近配当利回りが低くなっている一因と考えられます。

組入銘柄は一定の基準で入れ替わるためVYMがいいのか、SCHDがいいのかは、これらのデータでは優劣の判断は難しいといえます。SCHDが特に優れたETFとはいえません。

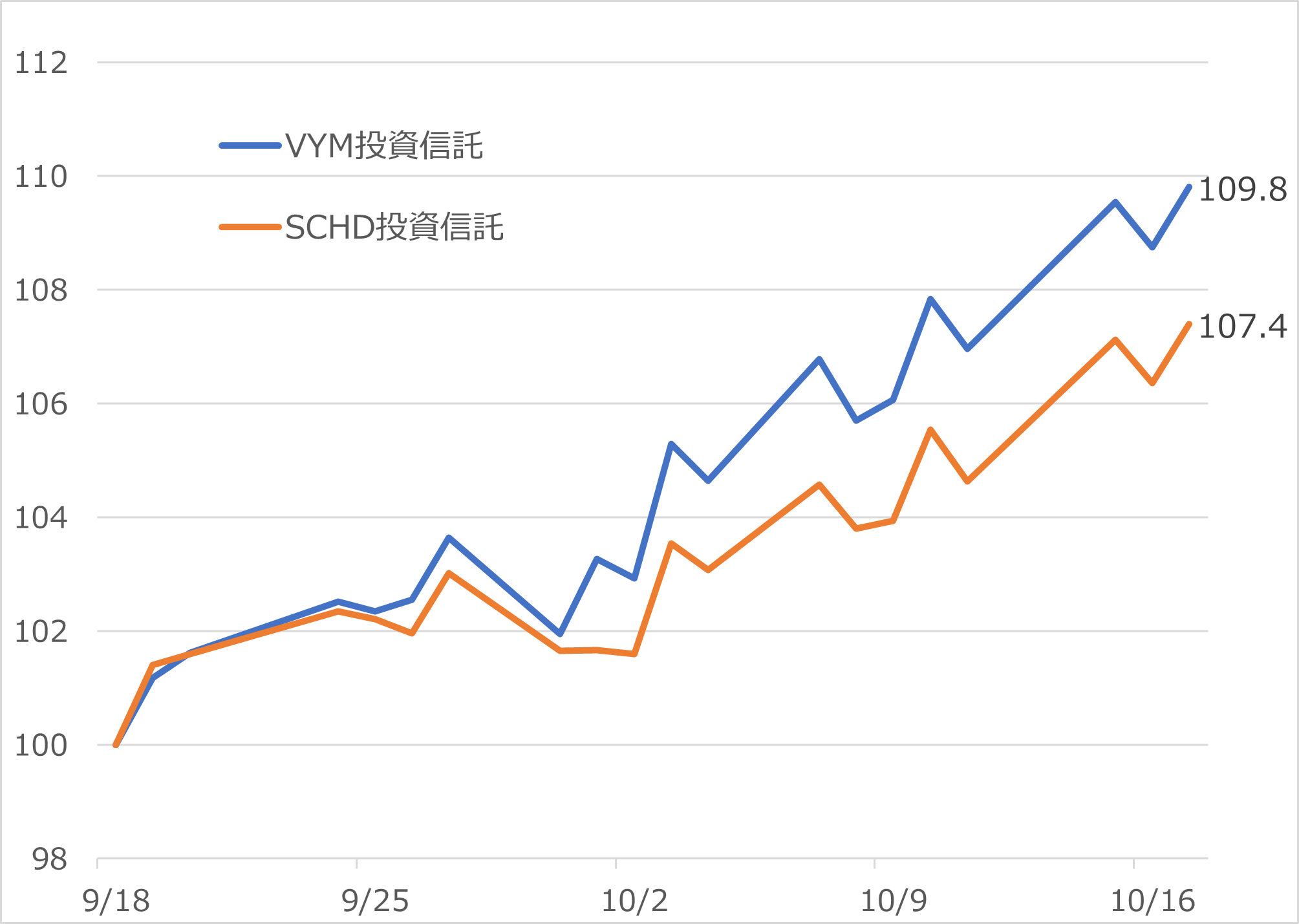

実際にSCHDに投資をしている楽天・高配当株式・米国ファンド(四半期決算型)(以下、SCHD投資信託)と同じく年4回決算でVYMに投資しているSBI・V・米国高配当株式インデックス・ファンド(年4回決算型)(愛称:SBI・V・米国高配当株式(分配重視型)(以下、VYM投資信託)のファンドのパフォーマンスを比較したものが図表3となります。1ヵ月程度の比較にはなりますが、主に投資対象のETF価格などを反映し、VYM投資信託がSCHD投資信託を上回るパフォーマンスです。

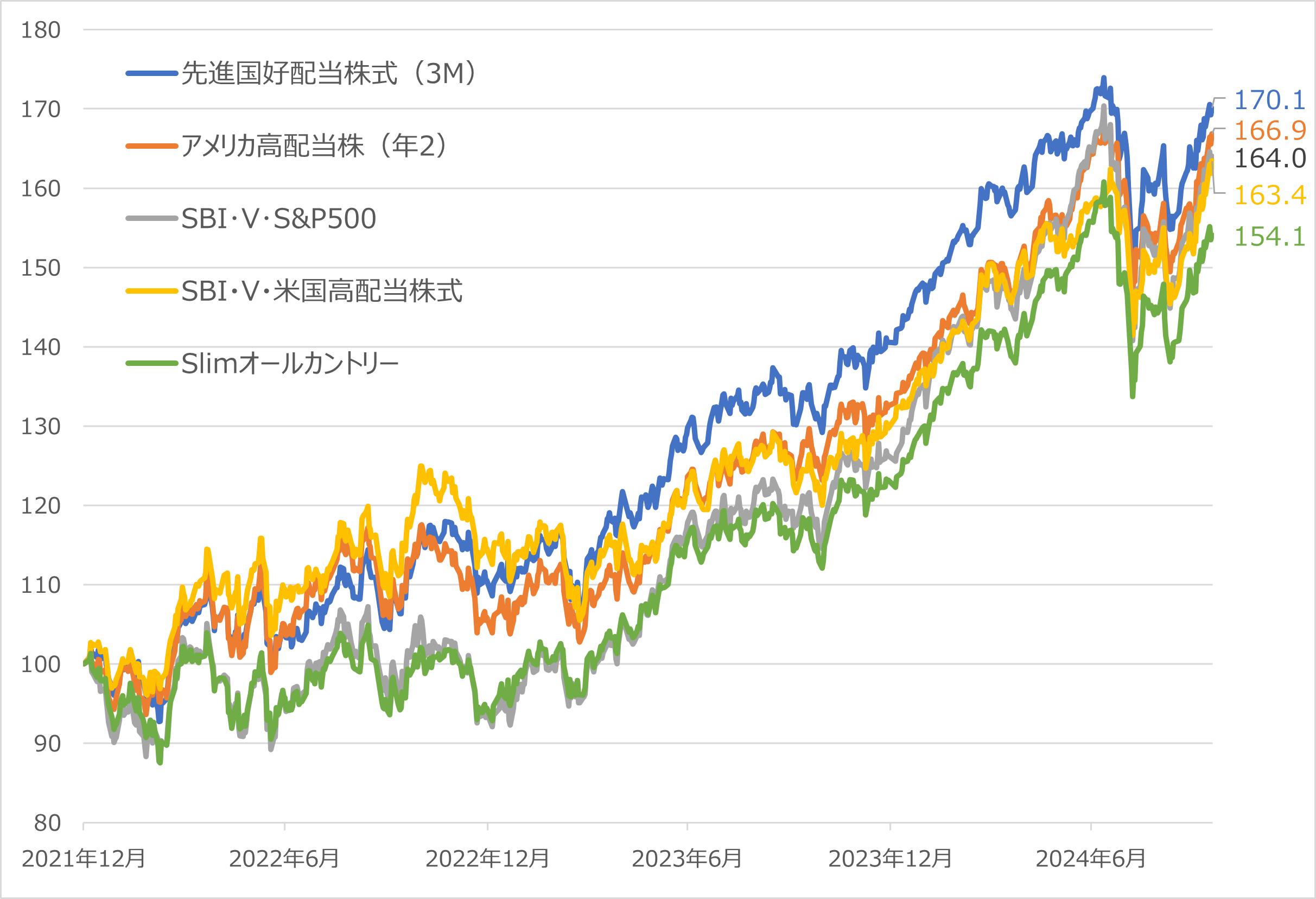

図表4では図表1の3ファンドと代表的なインデックスファンドとのパフォーマンスを4年弱で比較しました。先進国好配当株式ファンド(3ヵ月決算型)とフランクリン・テンプルトン・アメリカ高配当株ファンド(年2回決算型)は、高配当株ファンド特有のリスクを抑えながらS&P500インデックスファンドおよび全世界株式インデックスファンドを上回る実績となっています。

直近でシュワブ・米国高配当株式ETF(SCHD)およびSCHD投資信託が注目されたことによって、これらの好成績高配当株ファンドが存在感を高めるのではないかと予想します。

図表2 バンガード米国高配当株式ETF vs シュワブ米国高配当株式ETF

- ※Bloombergデータ(10/17基準)をもとにSBI証券作成

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

図表3 VYM投資信託 と SCHD投資信託 のパフォーマンス比較 (2024/9/18~2024/10/17 2024/9/18=100)

- ※QUICKデータをもとにSBI証券作成

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

図表4 高配当株ファンドと代表的なインデックスファンドとのパフォーマンス比較 (2021/12/30~2024/10/17 2021/12/30=100)

- ※QUICKデータをもとにSBI証券作成

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【投資信託に関するご注意事項】

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。