資産運用の50-50とは? NISA バランス部門 低リスク好成績ファンドは?

投資情報部 川上雅人

2024/12/09

資産運用の50-50 NISA バランス部門 低リスク好成績ファンドは?

12月3日、日本経済新聞社は2024年の日経ヒット商品番付を発表しました。

東の横綱は、前人未到の記録を打ち立てたロサンゼルス・ドジャースの大谷翔平選手が達成した「大谷50-50」でした。米大リーグ史上初のシーズン50本塁打、50盗塁を意味する「50-50」に到達し、シーズン最終成績は54本塁打&59盗塁となりました。「大谷50-50」達成後のポストシーズンではロサンゼルス・ドジャースが勝ち進み、4年ぶり8回目のワールドシリーズ制覇を果たしました。

西の横綱は、新NISAとなりました。日本証券業協会によると証券会社10社(大手5社とネット5社)による2024年1月から9月までの新NISAの累計口座開設件数は前年同期比1.9倍となりました。さらには成長投資枠とつみたて投資枠の1月から9月までの累計買付金額は、非課税枠の大幅拡大によって同3.9倍となりました。

話は変わって、資産運用においての「50-50」とは、株式と債券に半分ずつ投資するバランス運用を指すことがあります。

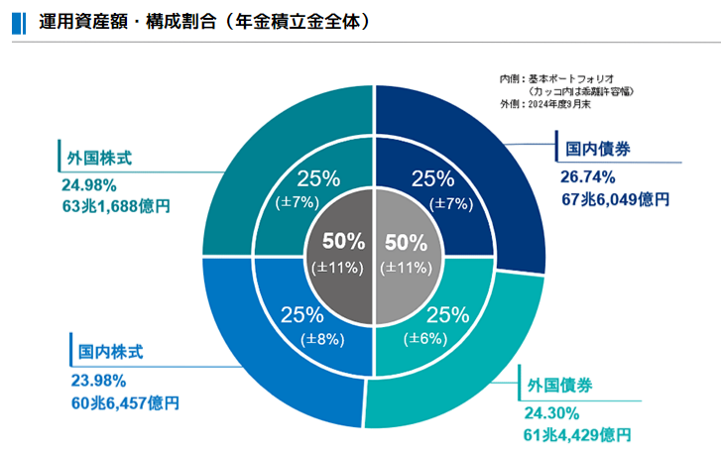

12月2日、日本の公的年金(年金積立金)の運用機関であるGPIF(年金積立金管理運用独立行政法人)が運用利回りを0.2%引き上げる方針を明らかにしました。GPIFは株式や債券の運用で、名目賃金の上昇率をどこまで上回ることができるかを「実質的な運用利回り」として基準に据えており、現在は1.7%となっている利回りを、見直し案では1.9%に引き上げるとしています。現在の基本ポートフォリオは図表1にある国内株式・外国株式・国内債券・外国債券を25%ずつ、つまり株式50%、債券50%としていますが、利回り向上のために国内株式の比率が数%引き上げられるのではないかという観測があります。GPIFの運用資産額は約253兆円(2024年9月末)となっていることから、基本ポートフォリオの見直しによる国内株式比率の引き上げが実現されれば、国内株式の株価下支え要因になることが期待されます。

また、「長期的な観点から必要な利回りを最低限のリスクで確保することを目標とする」GPIFの資産配分は、バランス運用の参考になるといえます。

そこで今回は、ヒット商品番付の両横綱をカバーするともいえる新NISA・成長投資枠で低リスク好成績のバランスファンドを紹介します。バランスファンドの選び方としては、リスクを抑えながらある程度のリターンを上げていることが重要といえます。

SBI証券の投信パワーサーチにおいて、リスクを抑えたファンドを探す基準としては、値動きの振れ幅を示す標準偏差(シグマ)を見ます。標準偏差はリスクと呼ぶときもあります。標準偏差(=リスク)の値が小さいほど、値動きが相対的に小さいファンドといえます。

また、標準偏差の大きさをリスクメジャーで知ることもできます。リスクメジャーは標準偏差が全ファンドの中でどの程度の水準にあるかを示した値です。低い(1)から高い(5)まで5段階あります。

リスクを抑えた好成績バランスファンドを探す場合は、「ファンド検索」で「条件変更」をクリックして「絞込条件」に入り、ファンド分類でバランスを選び、リスクメジャーで低い(1)またはやや低い(2)のファンドに絞った上で、3年リターンなどを参考にある程度リターンが期待できるファンドを探すのが有効と考えます。

そのファンド一覧が図表2となります。

図表1 GPIF(年金積立金管理運用独立行政法人)年金積立金全体の基本ポートフォリオ

- ※GPIF(年金積立金管理運用独立行政法人)のホームページより抜粋

図表2 NISA・成長投資枠 低リスク+好成績バランスファンド 3年リターンランキング

| 順位 | ファンド名 | 特徴 (資産構成または基本資産配分) |

1年 リターン |

3年 リターン (年率) |

1年 標準偏差 |

NISA 対象 |

| 1 | ハッピーエイジング20(ハッピーエイジング・ファンド) | 国内株式52%、外国株式33%、新興国株式5%、外国債券6%、国内債券2%など | 23.00% | 16.59% | 9.22 | 成長+つみたて |

| 2 | ピクテ・ゴールデン・リスクプレミアム・ファンド(愛称:ポラリス) | 株式24.9%、債券20.8%、金52.6%など | 26.49% | 14.23% | 9.23 | 成長 |

| 3 | ハッピーエイジング30(ハッピーエイジング・ファンド) | 国内株式44%、外国株式21%、新興国株式5%、外国債券20%、国内債券8%など | 17.97% | 13.15% | 7.89 | 成長+つみたて |

| 4 | ブラックロック・つみたて・グローバルバランスファンド | 先進国株式31%、国内株式23%、新興国株式8%、先進国債券23%、国内債券6%、先進国リート9% | 24.48% | 10.46% | 8.81 | 成長+つみたて |

| 5 | ダイワ・ライフ・バランス70 | 国内株式45%、国内債券20%、外国株式25%、外国債券10% | 20.83% | 10.40% | 8.51 | 成長+つみたて |

| 6 | SMT 世界経済インデックス・オープン | 外国株式と債券 各27%、新興国株式と債券 各20.5%、国内株式と債券 各2.5% | 22.57% | 10.20% | 9.54 | 成長+つみたて |

| 7 | 東京海上ターゲット・イヤー・ファンド2055(愛称:年金コンパス) | 国内株式33%、国内債券24%、外国株式33%、外国債券10% | 21.22% | 10.20% | 8.34 | 成長+つみたて |

| 8 | 世界経済インデックスファンド | 外国株式と債券 各27.5%、新興国株式と債券 各17.5%、国内株式と債券 各5% | 22.35% | 10.08% | 9.31 | 成長+つみたて |

| 参考 | eMAXIS Slim 全世界株式(オール・カントリー) | 日本を含む全世界株式インデックスファンド | 38.89% | 17.22% | 12.99 | 成長+つみたて |

- ※NISA・成長投資枠対象のSBI証券取り扱いファンド(ネット購入可)・バランスカテゴリー・リスクメジャーやや低い(2)以下における3年リターンランキング(2024年10月末基準)

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

低リスク好成績ファンドの特徴は?

1位のハッピーエイジング20(ハッピーエイジング・ファンド)は、基準資産配分比率が株式90%、債券10%のファンドです。株式の割合が高いですが、外貨建資産の比率が44%と半分以下になっていることもあって、比較的リスクが抑えられています。

2位のピクテ・ゴールデン・リスクプレミアム・ファンド(愛称:ポラリス)は、株式、債券、金、リート等を投資対象として、世界の市場環境に応じて魅力的なリスクプレミアムが期待できる資産を選定し、配分比率の決定を行うファンドです。10月末時点では株式24.9%、債券20.8%、金52.6%などとなっています。金の組入比率が特に高くなっています。

3位のハッピーエイジング30(ハッピーエイジング・ファンド)は、基準資産配分比率が株式70%、債券30%のファンドで、外貨建て資産の比率は46%です。上位8ファンドの中では1年の標準偏差が最も小さくなっています。

4位のブラックロック・つみたて・グローバルバランスファンドは、ブラックロックが推計する長期的に期待される収益率およびリスク等をもとに最適化を行い、資産配分を決定するファンドです。基本投資割合の見直しは原則毎年行い、直近は株式62%、債券29%、リート9%となっています。

5位のダイワ・ライフ・バランス70は、株式70%、債券30%が基準組入比率のファンドで、外貨建て資産の比率は35%となっています。

6位のSMT 世界経済インデックス・オープンは、地域別(日本、先進国、新興国)のGDP(国内総生産)総額の比率に基づき基本組入比率を決定しているファンドです。8位の世界経済インデックスファンドは、地域別(日本、先進国、新興国)のGDP(国内総生産)総額の比率を参考に基本組入比率を決定します。2ファンドはほぼ同じコンセプトのファンドといえますが、基本組入比率は若干異なり、ともに日本の比率が低いため外貨建て資産の比率が高いファンドといえます。

7位の東京海上ターゲット・イヤー・ファンド2055(愛称:年金コンパス)は、株式66%、債券34%の資産配分比率のファンドで、外貨建て資産の比率は43%となっています。ターゲットイヤーである2055年の10年前から株式の比率を大きく引き下げ、債券の比率を大きく引き上げることで安定した運用をめざします。

また、SBI証券における販売金額上位のバランスファンドとして、国内外の株式・債券・REITの8つの資産に均等投資を行うeMAXIS Slim バランス(8資産均等型)(以下、8資産均等型)やAIによる将来予想を活用し、原則毎月1回、機動的に資産配分を決定するROBOPROファンドがあります。

8資産均等型はリスクは小さいですが、3年リターンは国内REITの組入の影響などにより上位ファンドに比べてやや見劣りしました。

ROBOPROファンドは、運用実績がまだ1年弱ではありますが、リスクは上記のファンドよりもやや大きいものの好パフォーマンスを上げており、10月末の資産構成は金30.7%、不動産29.8%、米国株式24.7%、ハイイールド債券13.7%などとなっています。低リスク好成績ファンドの候補として注目といえます。

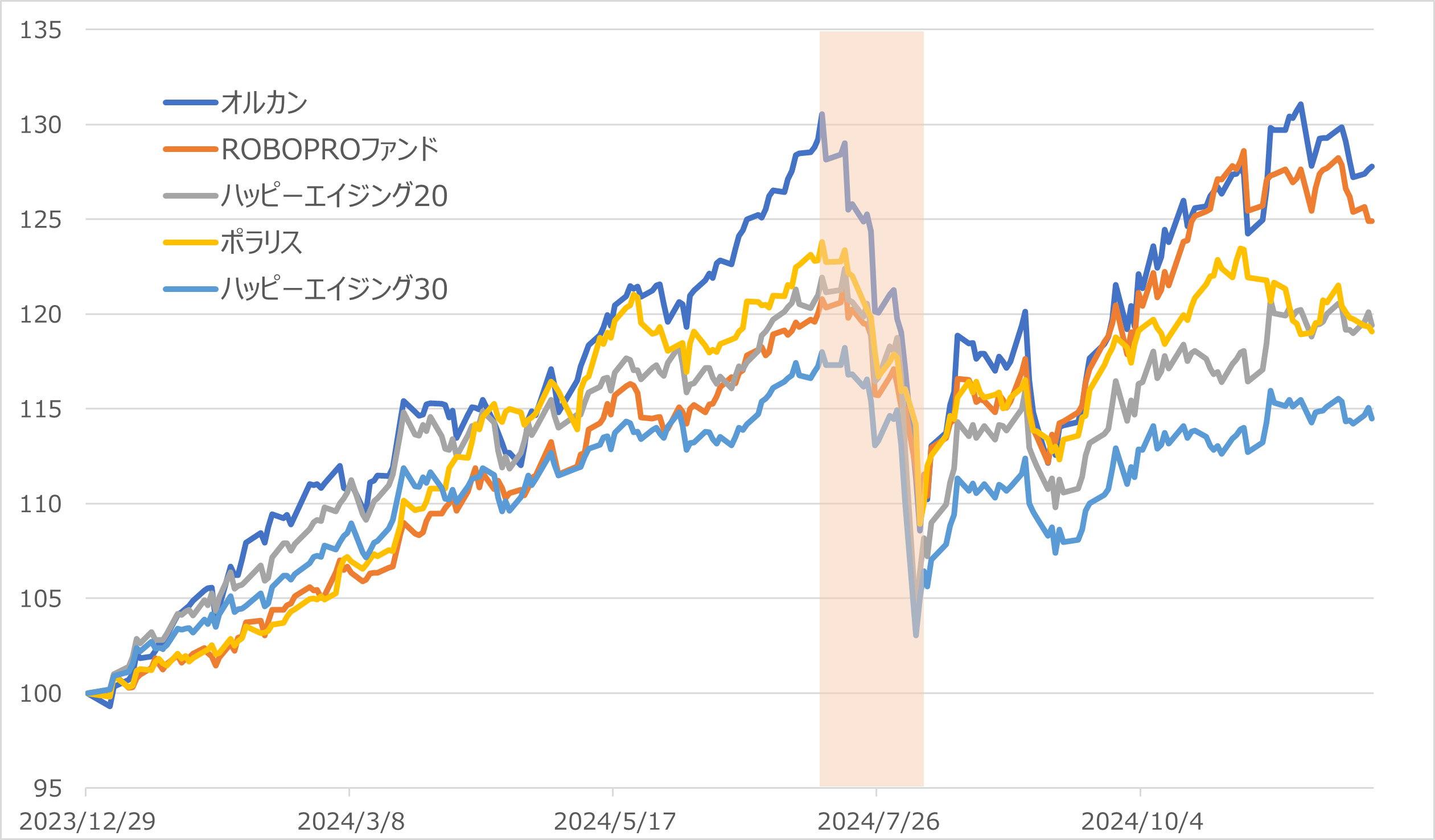

図表3で上位3本のバランスファンドとROBOPROファンドにオルカン(eMAXIS Slim全世界株式(オール・カントリー))を加えて、2024年のパフォーマンスを比較しました。バランスファンド4本は7月から8月の下落局面において、オルカンと比べて下落率が抑えられており、ある程度のリターンを狙ってリスクを抑えた運用をめざすなら、これらの低リスク好成績バランスファンドを活用することが有効と考えます。

図表3 低リスク好成績バランスファンド+オルカン 2024年パフォーマンス比較 (2023年末~2024/12/4 2023年末=100)

- ※QUICKデータをもとにSBI証券作成(ファンド名は愛称または略称)

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【投資信託に関するご注意事項】

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。