2024年度 投資信託 NISA 1年リターンランキングは?

投資情報部 川上雅人

2025/04/21

円高に転じた2024年度 投資信託の1年リターンランキングは?

2025年はトランプ関税の不透明感などによる米国景気の減速懸念により、多くの国で株式市場の調整と円高ドル安が進んでいます。4月以降の相互関税発表をきっかけとした株式市場の乱高下や円高ドル安が反映されていない期間となりますが、2024年度(2024年4月から2025年3月まで)のマーケットと投資信託(ファンド)の値動きに着目します。

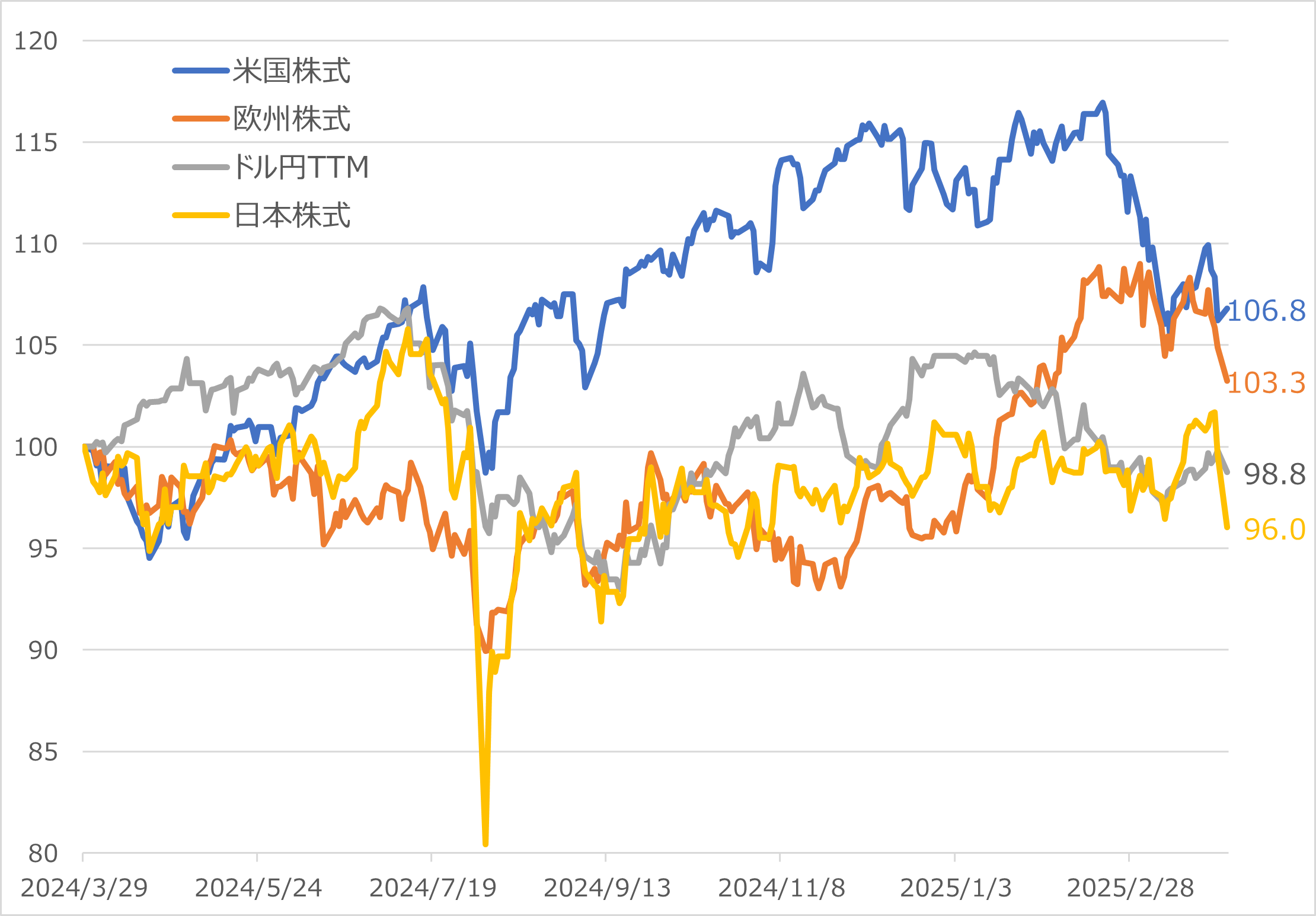

2024年度のマーケットは、図表1のように日本株式は日銀の利上げや長期金利の上昇などにより伸び悩みました。米国株式と欧州株式は異なる値動きとなり、1年間ではそれぞれプラスリターンとなったものの2022年末頃からの上昇局面と比較すると上昇率は限定的となりました。為替市場では投資信託の基準価額の計算に使われるドル円TTMが、日銀の利上げ積極化や米国景気の減速などで日米の金利差縮小が意識されたことから、1年間では久しぶりの円高ドル安局面となりました。2024年度のドル円TTMレートのリターンは▲1.2%となりました。ドル円の下落は海外株式に投資するファンドの基準価額にマイナス要因として寄与しました。

こうした中でNISAで買えるSBI証券取り扱いファンドの1年リターンをチェックします。1年リターンのランキングにおいては、さまざまな投資対象のファンドを取り上げるために、同一カテゴリー(テーマ)と考えられるファンドの中でトップリターンとなったファンドのみを取り上げました。こうした条件でランキングしたものが図表2のNISAで買える 2024年度 1年好成績ファンドとなります。9ファンドの1年リターンは、参考で示したインデックスファンドの全世界株式(6.15%)とS&P500(6.03%)を大きく上回る、44.39%~18.21%となりました。それぞれのファンドについてコメントします。

図表1 2024年度 日米欧の株価指数とドル円レートのパフォーマンス比較 (2024/3/29~2025/3/31 2024/3/29=100)

- ※QUICKデータをもとにSBI証券作成

- ※米国株式はS&P500、欧州株式はユーロ・ストックス50、日本株式は東証株価指数(TOPIX)

- ※米国株式はS&P500、欧州株式はユーロ・ストックス50、日本株式は東証株価指数(TOPIX)

図表2 NISAで買える 2024年度 1年好成績ファンド

| 順位 | ファンド名 | 特徴 (投資対象) |

3ヵ月 リターン |

1年 リターン |

3年 リターン (年率) |

3年 標準偏差 (年率) |

| 1 | ブラックロック・ゴールド・ファンド | 南アフリカ・オーストラリア・カナダ・アメリカ等の金鉱企業の株式に投資 | 21.94% | 44.39% | 14.54% | 27.23 |

| 2 | SMT ゴールドインデックス・オープン(為替ヘッジなし) | 金現物に投資するETFに投資し、LBMA金価格(円換算)に連動する投資成果を目指す | 11.12% | 36.06% | 24.07% | 14.11 |

| 3 | チャイナ・リサーチ・オープン(愛称:孔明) | 主として中国の証券取引所に上場している企業の株式に投資 | 10.01% | 33.40% | 1.65% | 27.41 |

| 4 | WCM 世界成長株厳選ファンド(資産成長型)(愛称:ネクスト・ジェネレーション) | 参入障壁の持続可能性、企業文化、構造的成長力等に基づき世界の株式に投資 | -7.23% | 29.76% | 17.58% | 21.78 |

| 5 | 東京海上・宇宙関連株式ファンド(為替ヘッジなし) | 成長が期待される世界の宇宙関連企業の株式に投資 | -4.52% | 23.27% | 17.30% | 18.09 |

| 6 | SBI・フラトンVPICファンド | 主にVPIC4ヶ国(ベトナム・パキスタン・インド・中国)の株式に投資 | -0.36% | 22.52% | 12.08% | 13.82 |

| 7 | 中欧株式ファンド | ポーランド、ハンガリー、チェコ、スロバキアを中心に、それらの周辺諸国の株式に投資 | 23.61% | 22.23% | 29.56% | 21.17 |

| 8 | iTustインカム株式(為替ヘッジなし) | 配当利回りが比較的高い先進国の高配当公益企業の株式に投資 | 1.47% | 19.94% | 9.61% | 10.85 |

| 9 | インデックスファンドDAX(ドイツ株式) | ドイツの株価指数であるDAX指数(円換算)の動きに連動する投資成果を目指す | 9.86% | 18.21% | 20.51% | 16.63 |

| 参考 | eMAXIS Slim 全世界株式(オール・カントリー) | 全世界株式(日本を含む)インデックスファンド | -7.61% | 6.15% | 13.96% | 13.66 |

| 参考 | eMAXIS Slim 米国株式(S&P500) | S&P500インデックスファンド | -11.42% | 6.03% | 15.44% | 16.29 |

- ※NISA・成長投資枠対象ファンド(SBI証券ネット取り扱い、運用期間3年以上)を1年リターン順に表示(2025年3月末基準)

- ※ランキングにおいては、同種ファンドはトップリターンのファンドのみを表示し、参考としてNISAで人気の2ファンドを表示

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

- ※ランキングにおいては、同種ファンドはトップリターンのファンドのみを表示し、参考としてNISAで人気の2ファンドを表示

NISAで買える1年好成績ファンドの特徴と活用方法は?

1年リターン1位のブラックロック・ゴールド・ファンドは、南アフリカ・オーストラリア・カナダ・アメリカ等の金鉱企業の株式に投資を行うファンドです。金鉱株の株価と金価格は長期では同じ方向に動く傾向が見られ、金価格の上昇を受けて3ヵ月でもトップクラスの実績となっています。値動きの振れ幅を示す標準偏差(3年)が大きいのが特徴といえます。

2位のSMT ゴールドインデックス・オープン(為替ヘッジなし)は、金価格に連動を目指すインデックスファンドです。株式市場の下落局面でも金価格が上昇したことから3ヵ月や3年でも好成績です。

3位のチャイナ・リサーチ・オープン(愛称:孔明)は、主として中国の証券取引所に上場している企業の株式に投資しており、組入上位銘柄はテンセント、アリババ、中国建設銀行、シャオミなどとなっています(※)。中国株式ファンドは3年リターンで見ると他の株式ファンドに比べて劣後していますが、1年では好調でした。

4位のWCM 世界成長株厳選ファンド(資産成長型)(愛称:ネクスト・ジェネレーション)は、参入障壁の持続可能性、企業文化、構造的成長力、バリューエーション等に基づき世界の株式に投資するファンドです。組入上位銘柄は、消費者向けインターネット企業であるシンガポールのシー、アプリケーション技術プラットフォームを提供する米国のアップラビン、スウェーデンの航空機メーカーのサーブ、ドイツの総合テクノロジー企業のシーメンスなどとなっています(※)。世界の幅広い業種の成長企業に投資しているファンドといえ、3年でもS&P500や全世界株式のファンドを上回る実績となっています。

5位の東京海上・宇宙関連株式ファンド(為替ヘッジなし)は、成長が期待される世界の宇宙関連企業の株式等に投資しており、組入上位銘柄は、防衛や宇宙関連のソフトウェア企業のパランティア・テクノロジーズ、エヌビディア、フランスの防衛メーカーのタレス、公共安全テクノロジー企業のアクソン・エンタープライズなどとなっています(※)。3年でもS&P500や全世界株式のファンドを上回る実績となっています。

6位のSBI・フラトンVPICファンドは、主にVPIC4ヶ国(ベトナム・パキスタン・インド・中国)の株式等に投資するファンドです。新興国の株式に投資していますが、各新興国の株価指数は異なる値動きのため標準偏差は相対的に小さいファンドとなっています。

7位の中欧株式ファンドは、ポーランド、ハンガリー、チェコ、スロバキアを中心に、それらの周辺諸国の株式等に投資しているファンドです。投資国比率は、ポーランド72.8%、ハンガリー11.4%、チェコ5.5%となっています(※)。安定した経済成長などを背景に投資している3ヵ国の株価指数は好パフォーマンスとなっていることから、3ヵ月や3年でもトップクラスの実績です。

8位のiTustインカム株式(為替ヘッジなし)は配当利回りが比較的高い先進国の高配当公益企業の株式に投資するファンドです。3年リターンはS&P500や全世界株式のファンドに比べて見劣りしますが、標準偏差がインデックスファンドよりも小さく、安定的に収益を上げている株式ファンドといえます。

9位のインデックスファンドDAX(ドイツ株式)は、ドイツの株価指数に連動する投資成果を目指すファンドで、3ヵ月でも好成績です、直近3月に公表されたドイツの大規模な財政拡大策はドイツ株式には追い風になることが期待されます。

上記9ファンドのうち6本は、S&P500や全世界株式のインデックスファンドが苦戦した3ヵ月でもプラスリターン、3本はこれらのインデックスファンドよりもリータンのマイナス幅は小さく、値動きが異なるのが特徴といえます。

S&P500や全世界株式のインデックスファンドとは値動きが異なるファンドを複数組み合わせて保有することで、収益の安定化が期待されます。

ファンドの特徴を理解した上で、これらの1年好成績ファンドへの分散投資を検討されてみてはいかがでしょうか。

(※)組入銘柄の情報は3月末基準。個別銘柄の取引を推奨するものではありません。

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【投資信託に関するご注意事項】

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。