円高の1年 オルカン・S&P500 を20%上回った 1年好成績ファンドは?

投資情報部 川上雅人

2025/06/02

円高の1年 オルカン・S&P500の1年リターンは?

5月に入ってからの世界の株式市場は、4月上旬の大幅下落からの回復基調が続いています。一方で、為替市場については、5月中旬までは円安ドル高となる場面もありましたが、米国の関税政策(以下、トランプ関税)への不透明感などから、足元の米ドルは上値の重い展開となっています(5月27日現在)。

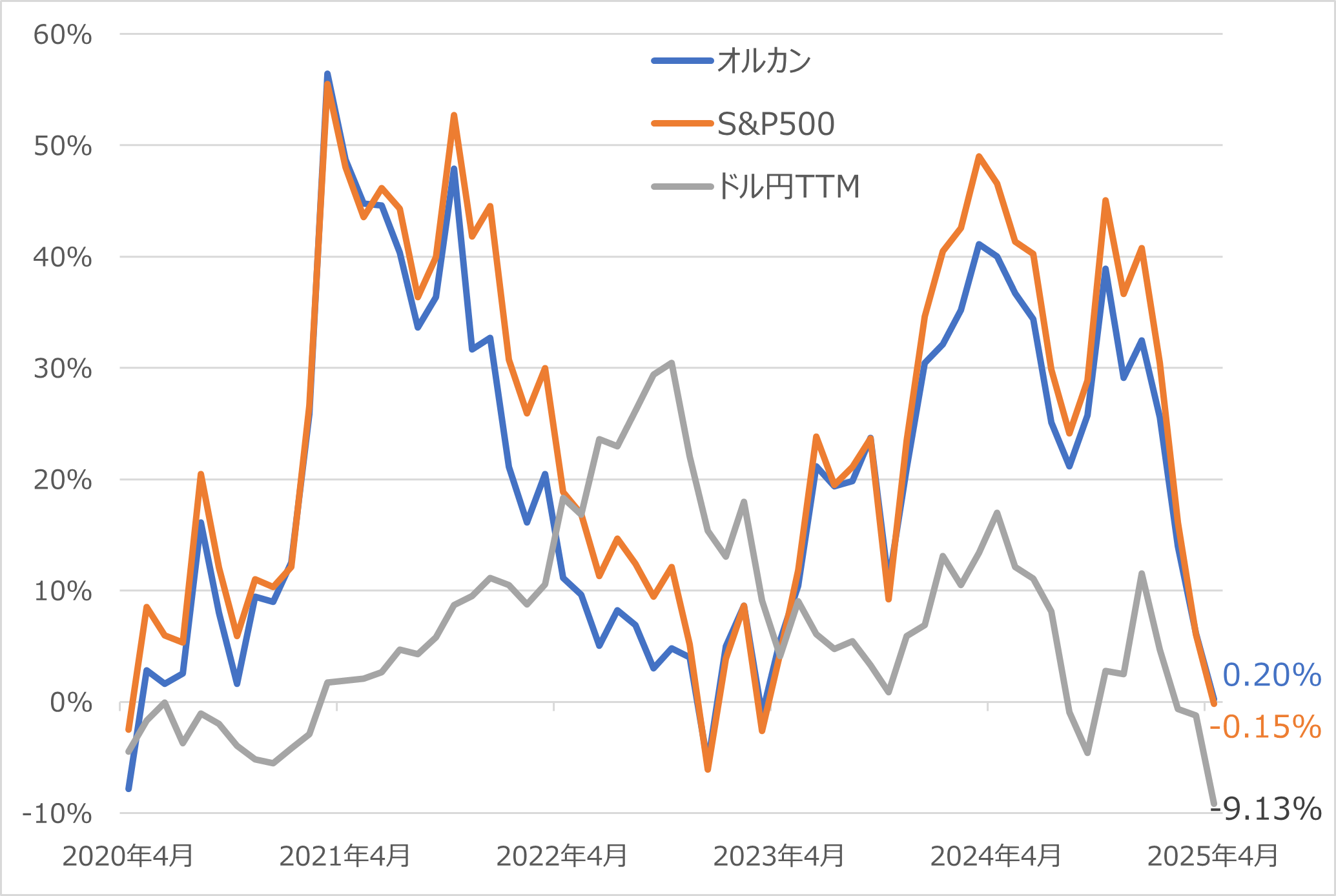

2024年4月末から2025年4月末までの1年間は、投資信託の基準価額の計算に使われてるドル円TTMは9.13%下落し、海外株式ファンドの基準価額押し下げ要因となりました。

そのため、NISAで人気のeMAXIS Slim 全世界株式(オール・カントリー)(以下、オルカン)やeMAXIS Slim 米国株式(S&P500)(以下、S&P500ファンド)は、株式市場が上昇したものの基準価額は伸び悩む結果となりました。

過去5年間におけるオルカン、S&P500ファンドの1年リターンの推移を示したものが、図表1となります。2ファンドは1年リターンがほぼ同じ傾向といえます。

円高ドル安要因によって、2025年4月末時点のオルカンの1年リターンは+0.20%、S&P500ファンドの1年リターンは▲0.15%にとどまりました。円高ドル安による基準価額の押し下げ要因については、2025年4月末が過去5年間で一番大きかったことが分かります。

このような円高となった投資環境下で、オルカンやS&P500ファンドとの比較でパフォーマンスが好調だったファンドが、分散投資先として注目に値するのではないかと考えます。オルカンやS&P500ファンドの1年リターンを大きく上回ったファンドがあるのかと調べてみるとそれなりの数がありました。その中からSBI証券取り扱いで1年好成績ファンド(オルカンの1年リターンを20%上回るファンド)を一定の条件で絞り込んだ一覧が図表2となります。以下、それぞれのファンドの特徴についてコメントします。

図表1 オルカン・S&P500ファンド・ドル円TTM 各月における1年リターンの推移 (2020年4月~2025年4月 月末値)

- ※ QUICKデータをもとにSBI証券作成

- ※表示された対象月の過去1年間のリターンを表示

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

- ※表示された対象月の過去1年間のリターンを表示

図表2 NISAで買える オルカン・S&P500ファンドを20%も上回る 1年好成績ファンド

| 順位 | ファンド名 | 特徴 (投資対象) |

1年 リターン |

3年 リターン (年率) |

5年 リターン (年率) |

3年 標準偏差 (年率) |

| 1 | SMT ゴールドインデックス・オープン(為替ヘッジあり) | LBMA金価格(円ベース)に連動する投資成果を目指す、為替ヘッジあり | 33.69% | 13.29% | 9.07% | 14.41 |

| 2 | ブラックロック・ゴールド・ファンド | 南アフリカ・オーストラリア・カナダ・アメリカ等の金鉱企業の株式など | 32.60% | 17.73% | 13.32% | 26.98 |

| 3 | WCM 世界成長株厳選ファンド(資産成長型)(愛称:ネクスト・ジェネレーション) | 参入障壁の持続可能性、企業文化、構造的成長力等に基づき、30~50銘柄を厳選 | 29.64% | 22.06% | - | 20.55 |

| 4 | グローバル・フィンテック株式ファンド(為替ヘッジあり) | 今後の成長が期待されるフィンテック関連企業の株式などに投資、為替ヘッジあり | 29.27% | 10.96% | 2.13% | 37.04 |

| 5 | ゴールド・ファンド(為替ヘッジなし) | 金地金(きんじがね)価格への連動をめざす投資信託証券に投資、為替ヘッジなし | 28.40% | 24.03% | 19.97% | 14.12 |

| 6 | 東京海上・宇宙関連株式ファンド(為替ヘッジあり) | 高い技術力や競争力等を持つ宇宙関連企業の株式等に投資、為替ヘッジあり | 27.08% | 11.65% | 10.34% | 16.85 |

| 7 | 海外消費関連日本株ファンド(愛称:クール・ジャパン) | 海外市場での消費の高度化や訪日外国人の消費拡大で収益の増加が期待される企業の株式に投資 | 24.78% | 12.87% | 14.08% | 10.26 |

| 8 | グローバル・フィンテック株式ファンド | 今後の成長が期待されるフィンテック関連企業の株式などに投資、為替ヘッジなし | 23.12% | 21.92% | 12.37% | 35.62 |

| 9 | デジタル・トランスフォーメーション株式ファンド(愛称:ゼロ・コンタクト) | 今後の成長が期待されるゼロ・コンタクト・ビジネス(非接触型ビジネス)関連企業の株式に投資 | 22.95% | 19.87% | - | 36.14 |

| 10 | 東京海上・宇宙関連株式ファンド(為替ヘッジなし) | 高い技術力や競争力等を持つ宇宙関連企業の株式等に投資、為替ヘッジなし | 22.63% | 20.06% | 19.36% | 17.43 |

| 参考 | eMAXIS Slim 全世界株式(オール・カントリー) | 全世界株式(日本を含む)インデックスファンド | 0.20% | 13.97% | 19.60% | 13.65 |

| 参考 | eMAXIS Slim 米国株式(S&P500) | S&P500インデックスファンド | -0.15% | 15.16% | 21.86% | 16.37 |

- ※NISA・成長投資枠対象ファンド(SBI証券ネット取り扱い)の中で1年リターンでオルカンを20%上回ったファンドを1年リターン順に表示(2025年4月末基準)

- ※投資対象が同じファンド(為替ヘッジあり/なしは別カウント)は1年リターン最上位のファンドのみを表示

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

- ※投資対象が同じファンド(為替ヘッジあり/なしは別カウント)は1年リターン最上位のファンドのみを表示

オルカン・S&P500 を20%上回った 1年好成績ファンドの特徴は?

1年リターン1位のSMT ゴールドインデックス・オープン(為替ヘッジあり)は、金現物に投資する上場投資信託証券に投資し、LBMA金価格(円ヘッジベース)に連動する投資成果を目指すファンド、いわゆる金(ゴールド)ファンドです。金価格が好パフォーマンスとなったことに加えて、為替ヘッジを行っているため円高の1年で高いリターンとなりました。為替ヘッジを行う場合は内外金利差(米国短期金利-日本短期金利)に相当する部分などが為替ヘッジコストとなるため、今の環境では高いコストを間接的に支払う点に注意が必要です。5位が同じく金に投資をしているゴールド・ファンド(為替ヘッジなし)となりました。円高の1年リターンでは為替ヘッジありが優位でしたが、円安となった3年・5年のリターンでは、為替ヘッジなしが優位となりました。金ファンドは、オルカンやS&P500ファンドと値動きが異なるため、分散投資先として有望といえます。

2位のブラックロック・ゴールド・ファンドは、南アフリカ・オーストラリア・カナダ・アメリカ等の金鉱企業の株式に投資を行うファンドです。金鉱株の株価と金価格は長期では同じ方向に動く傾向が見られ、金価格の上昇を受けて3ヵ月でもトップクラスの実績となっています。値動きの振れ幅を示す標準偏差(3年)が大きいのが特徴といえます。

3位のWCM 世界成長株厳選ファンド(資産成長型)(愛称:ネクスト・ジェネレーション)は、参入障壁の持続可能性、企業文化、構造的成長力、バリューエーション等に基づき世界の株式に投資するファンドです。組入上位銘柄は、アプリケーション技術プラットフォームを提供する米国のアップラビン、消費者向けインターネット企業であるシンガポールのシー、ドイツのエネルギー企業のシーメンス・エナジー、プライベート・エクイティ・ファンドを中心に運用を行う投資管理会社である英国の3iグループなどとなっており、組入銘柄数は35銘柄です(※)。 1年・3年で好成績となっているのは、優れた成長株式の銘柄選定に加えて、好パフォーマンスとなった欧州株式の比率が高かったことも要因といえます。このファンドは、SBI証券が厳選した「長期投資×好実績」のSBIセレクトとなっています。

4位のグローバル・フィンテック株式ファンド(為替ヘッジあり)、8位のグローバル・フィンテック株式ファンドは、今後の成長が期待されるフィンテック関連企業の株式などに投資しているファンドです。組入上位銘柄は、金融サービスプラットフォームを手がけるフィンテック証券アプリ企業である米国のロビンフッド・マーケッツ、カナダを拠点にクラウドベースのeコマースプラットフォームを提供するショッピファイ、暗号資産取引プラットフォームを運営する金融インフラ技術プロバイダーの米国のコインベース・グロ―バル、ビッグデータ解析のソフトウェアプラットフォームを提供する米国のパランティア・テクノロジーズなどとなっており、組入銘柄数は40銘柄です(※)。上昇しているビットコイン価格との連動性が高いのが特徴で、標準偏差がかなり大きいファンドです。

6位の東京海上・宇宙関連株式ファンド(為替ヘッジあり)、10位の東京海上・宇宙関連株式ファンド(為替ヘッジなし)は、高い技術力や競争力等を持つ宇宙関連企業の株式等に投資しています。組入上位銘柄は、パランティア・テクノロジーズ、公共安全テクノロジー企業のアクソン・エンタープライズ、グローバルセルラーブロードバンドネットワークの構築・提供を手がけるASTスペースモバイル、エヌビディアなどとなっており、組入銘柄数は62銘柄です(※)。宇宙は注目の成長テーマであり、3年・5年でも好成績のファンドで、為替ヘッジなしはSBIセレクトとなっています。

7位の海外消費関連日本株ファンド(愛称:クール・ジャパン)は、海外市場での消費の高度化や訪日外国人の消費拡大で収益の増加が期待される企業の株式に投資しているファンドです。組入上位銘柄は、任天堂、ソニー・グループ、「ドン・キホーテ」などのスーパー事業を展開するパン・パシフィック・インターナショナルホールディングス、コナミグループなどとなっており、組入銘柄数は50銘柄です(※)。1年ではTOPIXや日経平均インデックスファンドを大きく上回る実績であり、トランプ関税の影響を受けにくい企業の株式に投資しているファンドといえそうです。

9位のデジタル・トランスフォーメーション株式ファンド(愛称:ゼロ・コンタクト)は、今後の成長が期待されるゼロ・コンタクト・ビジネス(非接触型ビジネス)関連企業の株式に投資しているファンドです。組入上位銘柄は、パランティア・テクノロジーズ、ショッピファイ、暗号資産など新たな金融商品を販売しているオンライン証券会社のロビンフッド・マーケッツ、ゲーミングプラットフォームを展開するロブロックスなどとなっており、組入銘柄数は41銘柄です(※)。

上記ファンド10本は、①金鉱株式を含む金(ゴールド)関連のファンド、②世界や米国の成長株式(成長テーマ)に投資するファンド、③特色ある国内株式のファンド、の3つに分類されます。総じてトランプ関税の影響を受けにくいファンドといえます。

それぞれのファンドの特徴を理解した上で、オルカンやS&P500ファンドと組み合わせて投資することが有効と考えます。

また、ポートフォリオ全体で海外資産の割合が高い方で、将来の円高ドル安を警戒するなら、為替ヘッジありのファンドや円資産である国内株式ファンドを組み合わせることも選択肢になると思われます。

(※)組入銘柄の情報は4月末基準。個別銘柄の取引を推奨するものではありません。

免責事項・注意事項

・レポートおよびコラムの配信は、状況により遅延や中止、または中断させていただくことがございます。あらかじめご了承ください。

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【投資信託に関するご注意事項】

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。