日経平均が史上最高値! オルカン・S&P500を上回った 3年好成績 国内株式ファンドは?

投資情報部 川上雅人

2025/08/18

日経平均株価が1年1ヵ月ぶりに最高値を更新!

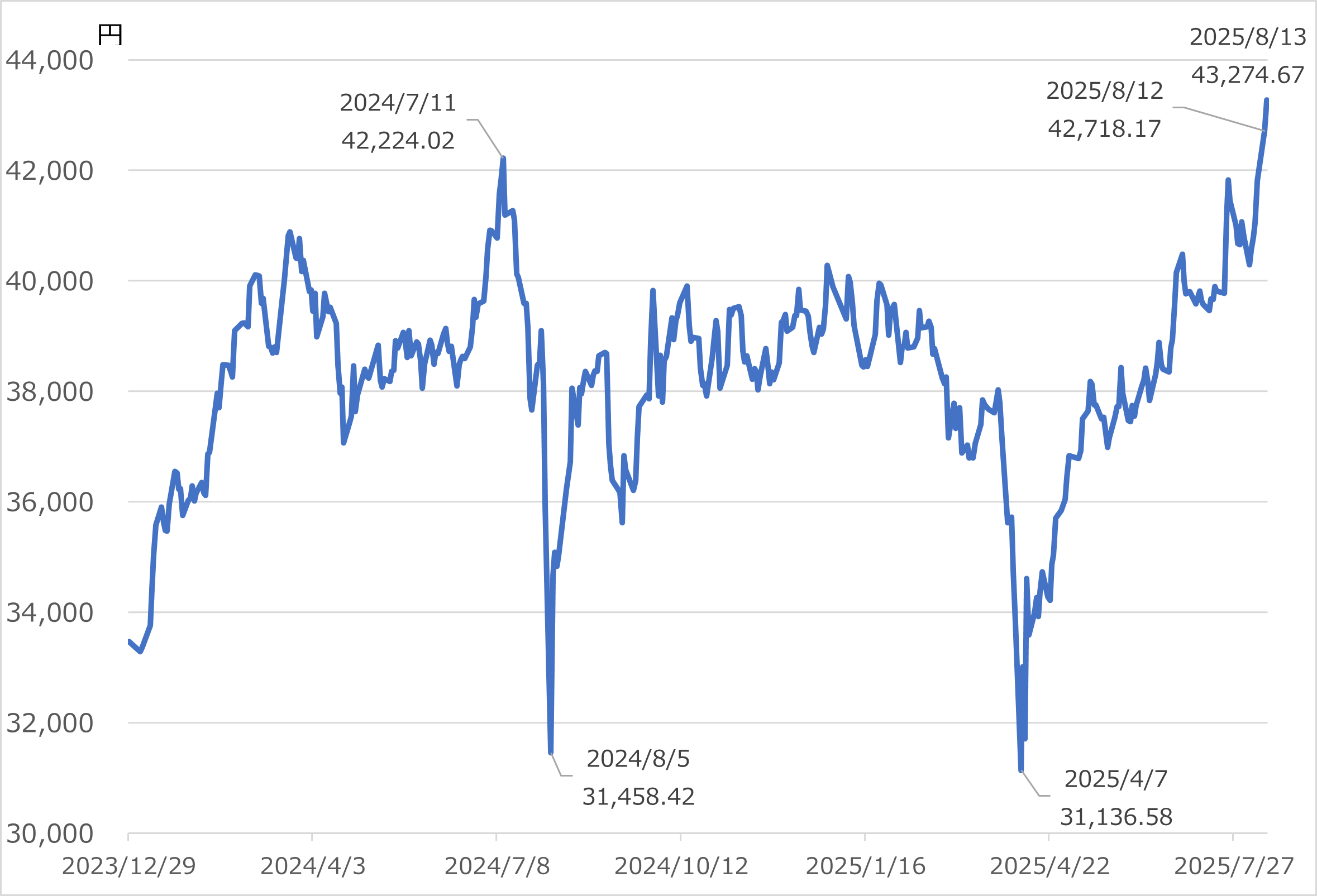

2025年8月12日、日経平均株価の終値が42,718円17銭となり、2024年7月11日につけた終値ベースの高値(42,224円02銭)を超え、1年1ヵ月ぶりに最高値を更新しました。8月13日には史上初の4万3,000円台に乗せました(図表1)。

日経平均株価最高値更新の要因は、米国との関税交渉が進展し、企業業績への影響が見通しやすくなったとの見方から、出遅れていた国内株式に海外投資家からの資金流入が継続したことや、株主還元策の一つである企業による自社株買いの増加などが挙げられます。

米トランプ政権による相互関税の発表に伴う先行き不透明感などにより、4月7日の日経平均株価は終値で3万1,000円台まで下落しましたが、そこからわずか4ヵ月余りで1万2千円以上の上昇を記録しました。

米国の代表的な株価指数であるS&P500指数は、2025年に入ってから企業業績の拡大などを背景として、何度も過去最高値を更新しています。1年1ヵ月ぶりに最高値を更新した日経平均株価もS&P500指数のように、インフレ定着などによる企業業績の拡大が続けば、今後も最高値を更新していくことが期待されます。

そこで今回は、日経平均インデックスファンドを上回る好成績の国内株式ファンドに着目します。1年、3年リターンで日経平均インデックスファンドを上回るNISAで買えるSBI証券取り扱いファンド上位10を図表2で一覧にしました。

これらの好成績国内株式ファンドは、NISAで人気のeMAXIS Slim 全世界株式(オール・カントリー)(愛称:オルカン)(以下、オルカン)やeMAXIS Slim 米国株式(S&P500)(以下、S&P500)の3年リターンを上回る実績となっています。加えて、運用効率を示すシャープレシオ(3年)では、すべてのファンドがS&P500を上回っています。以下、好成績ファンド10本の特徴についてコメントします。

図表1 日経平均株価(終値)の推移 (2023年12月29日~2025年8月13日)

- ※QUICKデータをもとにSBI証券作成

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

図表2 NISAで買える オルカン・S&P500を上回った3年好成績国内株式ファンド

| 順位 | ファンド名 | 特徴 (投資対象) |

1年 リターン |

3年 リターン (年率) |

3年 標準偏差 (年率) |

3年 シャープ レシオ |

| 1 | ダイヤセレクト日本株オープン | 三菱グループ企業の株式の中から、流動性や信用リスク等を勘案して組入対象銘柄を決定 | 13.09% | 27.71% | 14.13 | 1.96 |

| 2 | 情報エレクトロニクスファンド | エレクトロニクスに関連する企業群や情報通信に関連する企業群の株式を投資対象 | 22.83% | 27.18% | 19.42 | 1.40 |

| 3 | 三菱UFJ バリューオープン | ボトムアップ・アプローチを基本としたアクティブ運用により長期的にTOPIX(配当込み)を上回る運用成果を目指す | 16.74% | 26.16% | 12.10 | 2.15 |

| 4 | 21世紀東京 日本株式ファンド(愛称:成長への道) | 銘柄選定にあたっては、事業内容、成長性、収益性、財務健全性などを勘案して厳選 | 25.62% | 25.66% | 13.79 | 1.85 |

| 5 | カレラ 日本小型株式ファンド | 小型株式に投資し、銘柄選定にあたっては、事業内容、成長性、収益性、財務健全性などを勘案して厳選 | 24.46% | 25.35% | 16.50 | 1.53 |

| 6 | NZAM 日本好配当株オープン(3ヵ月決算型)(愛称:四季の便り) | 予想配当利回りが高いと判断される銘柄を中心に、株価の割安度等にも着目した投資銘柄の選定を行う | 10.83% | 25.00% | 10.72 | 2.32 |

| 7 | ノムラ・ジャパン・オープン | ボトムアップ・アプローチをベースとしたアクティブ運用を行い、株価の割安性をベースに銘柄選択 | 14.62% | 23.81% | 14.05 | 1.69 |

| 8 | 日本株配当オープン(愛称:四季の実り) | 相対的に配当利回りが高い銘柄を中心に、増配期待銘柄にも投資を行う | 13.64% | 23.57% | 11.44 | 2.05 |

| 9 | One高配当利回り厳選ジャパン | 「配当利回り」と「長期にわたる配当の持続性・成長性」に着目、投資銘柄を20~40銘柄程度に厳選 | 15.53% | 23.11% | 11.36 | 2.03 |

| 10 | One割安日本株ファンド(年1回決算型) | 割安株へ投資、株価のバリュエーションに着目しつつ、それぞれの企業のファンダメンタルズ等も勘案 | 9.35% | 23.02% | 11.55 | 1.98 |

| 参考 | eMAXIS Slim 米国株式(S&P500) | S&P500インデックスファンド | 15.94% | 21.62% | 16.79 | 1.28 |

| 参考 | eMAXIS Slim 全世界株式(オール・カントリー)(愛称:オルカン) | 全世界株式(日本を含む)インデックスファンド | 15.79% | 20.03% | 14.19 | 1.41 |

| 参考 | eMAXIS Slim 国内株式(日経平均) | 日経平均インデックスファンド | 6.85% | 15.98% | 15.31 | 1.06 |

- ※日経平均インデックスファンドの1年、3年リターンを上回る国内株式カテゴリーのNISA・成長投資枠対象ファンド(SBI証券ネット取り扱い)を3年リターン順に表示(2025年7月末基準)

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

オルカン・S&P500を上回った 3年好成績 国内株式ファンドの特徴は?

1位のダイヤセレクト日本株オープンは、三菱グループ企業の株式の中から、流動性や信用リスク等を勘案して組入対象銘柄を決定しているファンドです。組入上位銘柄は三菱電機、三菱UFJフィナンシャル・グループ、三菱商事、東京海上ホールディングス、三菱地所などとなっており、組入銘柄数は21銘柄です(※)。値動きの振れ幅を示す標準偏差も相対的に小さく、運用効率を示すシャープレシオ(3年)は1.96となっており、高い運用効率を実現しています。

2位の情報エレクトロニクスファンドは、電気機器、精密機器などエレクトロニクスに関連する企業群や情報ソフトサービス、通信など情報通信に関連する企業群の株式を主要投資対象としているファンドです。組入上位銘柄はソフトバンクグループ、古河電気工業、東京エレクトロン、ソニーグループ、富士通などとなっており、組入銘柄数は44銘柄です(※)。特定業種の成長株中心のポートフォリオのため標準偏差は大きいファンドですが、1年リターンでもオルカン、S&P500を上回る実績です。

3位の三菱UFJ バリューオープンはボトムアップ・アプローチを基本としたアクティブ運用により長期的にTOPIX(配当込み)を上回る運用成果を目指すファンドです。組入上位銘柄は三菱UFJフィナンシャル・グループ、鹿島建設、ソニーグループ、日立製作所、SWCCなどとなっており、組入銘柄数は51銘柄です(※)。1年リターンでもオルカン、S&P500をやや上回る実績で、標準偏差が小さく、運用効率が高いファンドとなっています。

4位の21世紀東京 日本株式ファンド(愛称:成長への道)は事業内容、成長性、収益性、財務健全性などを勘案して銘柄を厳選し、業種配分、バリュエーションなどを考慮してポートフォリオを構築しているファンドです。組入上位銘柄は三菱重工業、鹿島建設、アドバンテスト、東京エレクトロン、スカパーJSATホールディングスなどとなっており、組入銘柄数は23銘柄です(※)。1年リターンでもオルカン、S&P500を上回る実績です。

5位のカレラ日本小型株式ファンドは、日本の小型株式に投資し、事業内容、成長性、収益性、財務健全性などを勘案して銘柄を厳選しているファンドです。組入上位銘柄は名村造船所、ジャパンエンジンコーポレーション、中北製作所、ダイハツインフィニアース、中国塗料などとなっており、組入銘柄数は30銘柄です(※)。成長シナリオに着目した小型株の組入れが特徴で、1年リターンでもオルカン、S&P500を上回る実績です。

6位のNZAM 日本好配当株オープン(3ヵ月決算型)(愛称:四季の便り)は、予想配当利回りが高いと判断される銘柄を中心に、株価の割安度等にも着目した投資銘柄の選定を行うファンドです。組入上位銘柄は三菱UFJフィナンシャル・グループ、三井住友フィナンシャルグループ、住友電気工業、ソフトバンク、MS&ADインシュアランスグループホールディングスなどとなっており、組入銘柄数は102銘柄、予想配当利回りは4.04%です(※)。標準偏差が一覧のファンドの中で最も小さく、運用効率が最も高いファンドとなっています。

7位のノムラ・ジャパン・オープンは、ボトムアップ・アプローチをベースとしたアクティブ運用を行い、株価の割安性をベースに銘柄選択しているファンドです。組入上位銘柄は、古河電気工業、ソフトバンクグループ、富士通、住友不動産、三菱UFJフィナンシャル・グループなどとなっており、組入銘柄数は78銘柄です(※)。

8位の日本株配当オープン(愛称:四季の実り)は、相対的に配当利回りが高い銘柄を中心に、増配期待銘柄にも投資を行うファンドです。組入上位銘柄は、三菱UFJフィナンシャル・グループ、みずほフィナンシャルグループ、トヨタ自動車、三井住友フィナンシャルグループ、日立製作所などとなっており、組入銘柄数は80銘柄、予想配当利回りは3.09%です(※)。標準偏差が小さく、高い運用効率を実現しています。

9位のOne高配当利回り厳選ジャパンは、「配当利回り」と「長期にわたる配当の持続性・成長性」に着目し、投資銘柄を20~40銘柄程度に厳選しているファンドです。組入上位銘柄は、三井住友フィナンシャルグループ、東京海上ホールディングス、パルグループホールディングス、豊田通商、丸井グループなどとなっており、組入銘柄数は37銘柄、予想配当利回りは2.95%です(※)。標準偏差が小さく、運用効率が高いファンドとなっています。

10位のOne割安日本株ファンド(年1回決算型)は、日本の割安株へ投資し、株価のバリュエーションに着目しつつ、それぞれの企業のファンダメンタルズ等も勘案して運用を行うファンドです。組入上位銘柄は、三菱UFJフィナンシャル・グループ、東京海上ホールディングス、ソニーグループ、三井住友フィナンシャルグループ、豊田通商などとなっており、組入銘柄数は75銘柄です(※)。標準偏差が小さく、高い運用効率を実現しています。

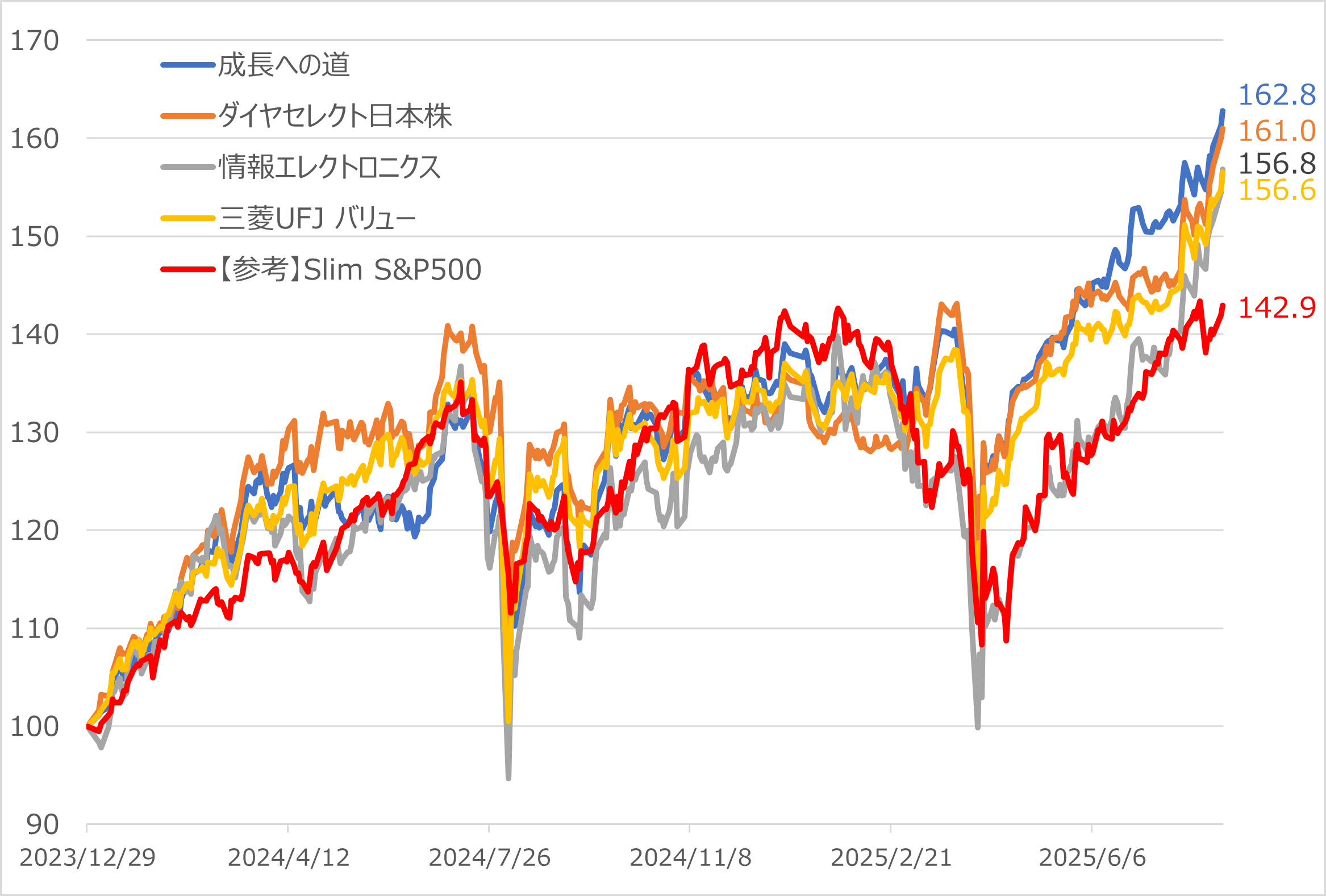

図表3では主な3年好成績国内株式ファンドとS&P500を新NISAの期間となる約1年7ヵ月間でパフォーマンスを比較しました。取り上げた国内株式4ファンドは新NISA期間においてもS&P500を上回る実績となっており、S&P500と異なる値動きが確認できます。

国内株式に投資していないS&P500保有者や国内株式の構成比が約5%と小さいオルカン保有者は、これらの好成績国内株式ファンドを組み合わせて分散投資することが有効と考えます。また、よりリスクを抑えた運用を目指すなら、標準偏差が相対的に小さい高配当株や割安株に着目したファンドが選択肢といえます。

(※)組入銘柄の情報は7月末基準(4位と5位のファンドは6月末基準)。個別銘柄の取引を推奨するものではありません。また、予想配当利回りはファンドの運用利回り等を示唆するものではありません。

図表3 3年好成績国内株式ファンドの2023年末からのパフォーマンス比較 (2023年12月29日~2025年8月13日 2023年12月29日=100)

- ※QUICKデータをもとにSBI証券作成

- ※ファンド名は一部略称または愛称

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

- ※ファンド名は一部略称または愛称

免責事項・注意事項

・レポートおよびコラムの配信は、状況により遅延や中止、または中断させていただくことがございます。あらかじめご了承ください。

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【投資信託に関するご注意事項】

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。