2025年 好調の新興国株式!? オルカンと組み合わせたい新興国株式ファンドは?

投資情報部 川上雅人

2025/10/06

2025年は米ドル安で好調の新興国株式

2025年も9ヵ月が経過し、残り3ヵ月となりました。2025年の株式市場は4月上旬にトランプ関税ショックによる大幅下落がありましたが、その後は反発上昇したため、9ヵ月間における株式ファンドのパフォーマンスは総じて堅調となりました。

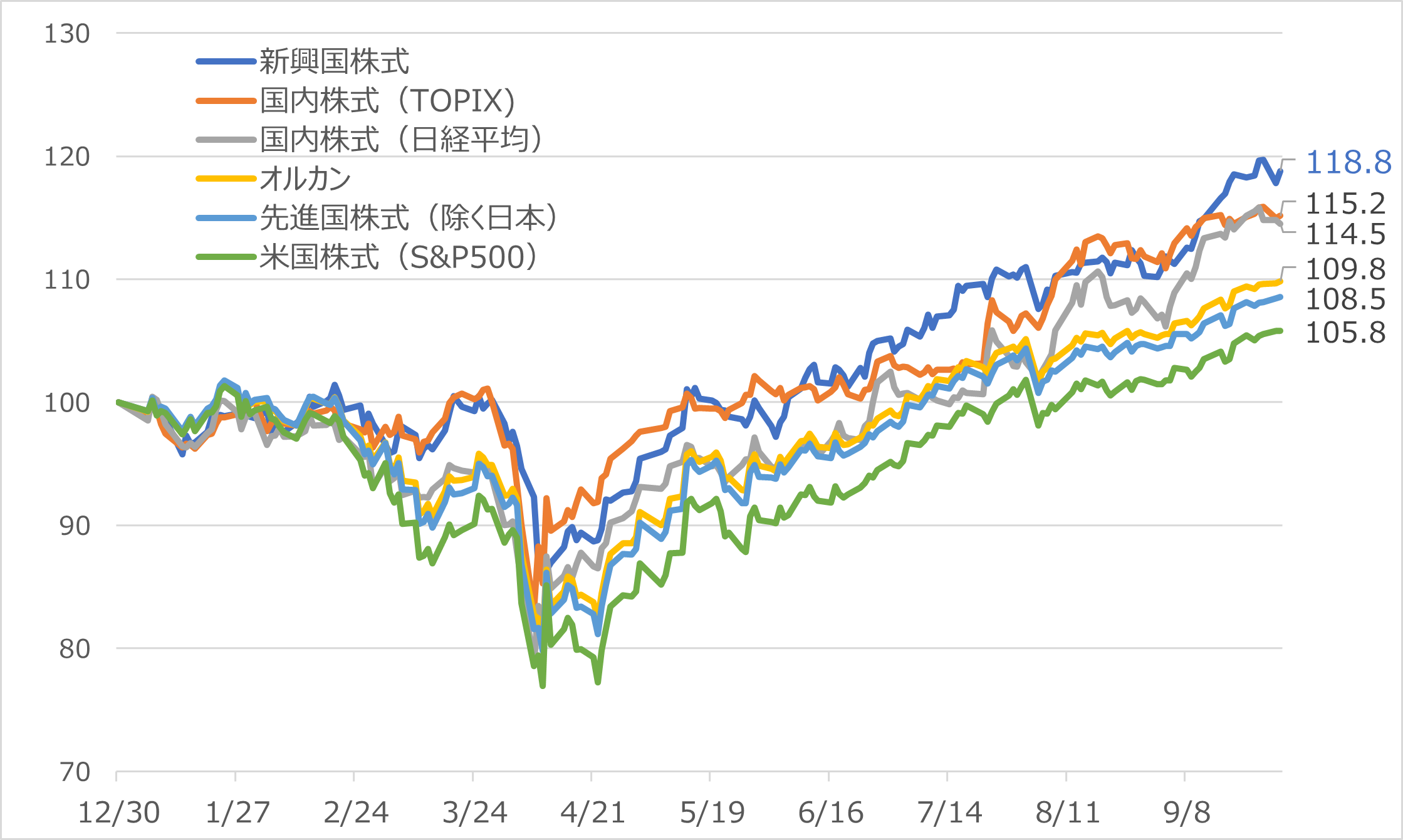

代表的なインデックスファンドであるeMAXIS Slimシリーズの主な株式ファンドでパフォーマンスを比較したものが図表1となります。

この中では意外にも新興国株式がトップで、国内株式(TOPIX、日経平均)、オルカンが続きました。米国株式(S&P500)はここでは最下位でした。トップの新興国株式は9ヵ月間でオルカンを9%、S&P500を13%も上回る実績となっています。

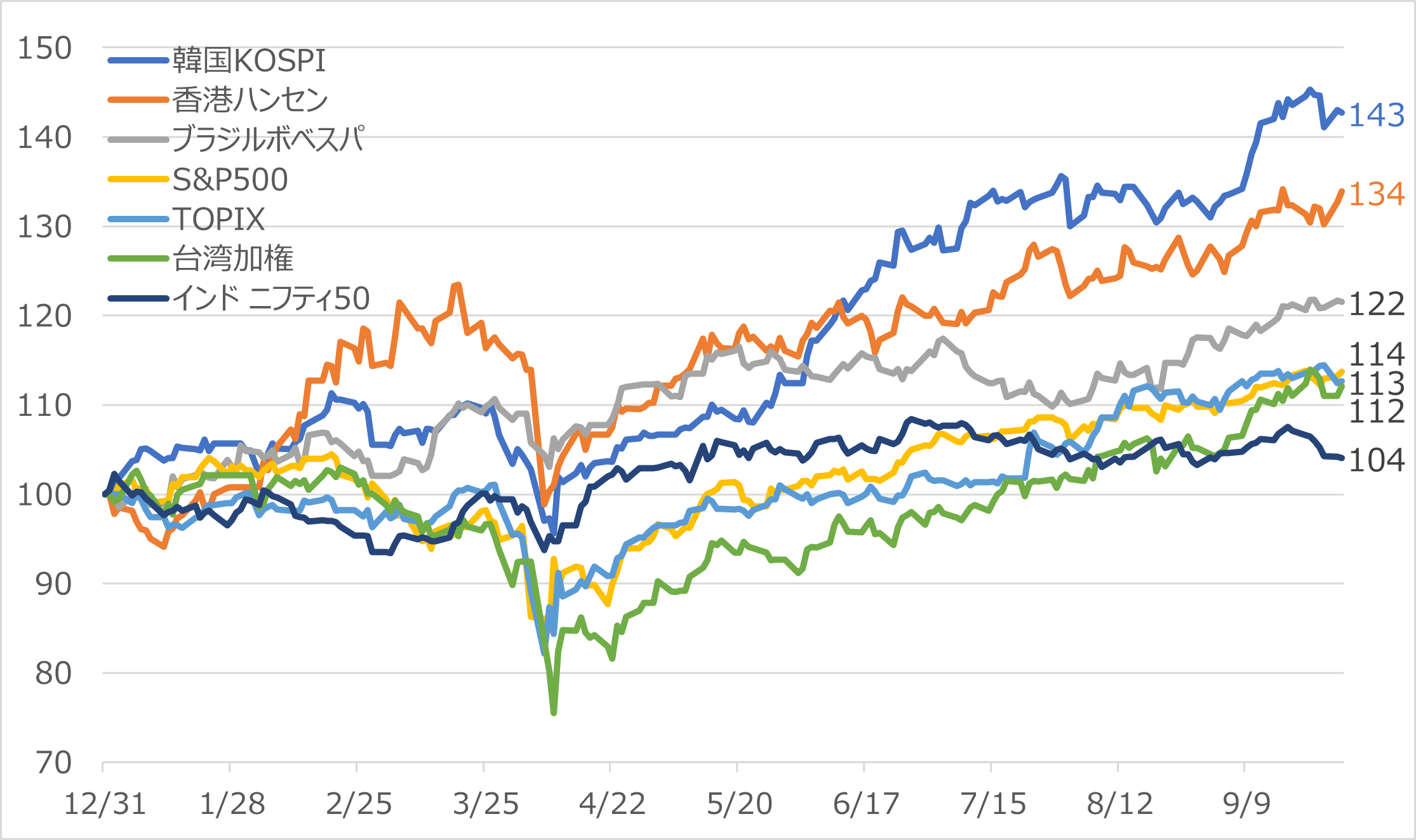

新興国を含む主な国の株価指数を確認したものが図表2となります。9ヵ月間では米国(S&P500)が+14%、日本(TOPIX)が+13%とまずまずのリターンとなっていますが、韓国(+43%)、香港(+34%)、ブラジル(+22%)は日米の株価指数を大きく上回る実績となりました。トップとなった韓国株式の上昇要因は、政府による企業統治改革やAI(人工知能)向け半導体の需要拡大期待に加え、割安度に注目した買いといえます。2位の香港株式は中国のテック企業が多く上場しており、中国のAIに対する期待が株価を押し上げたといえます。

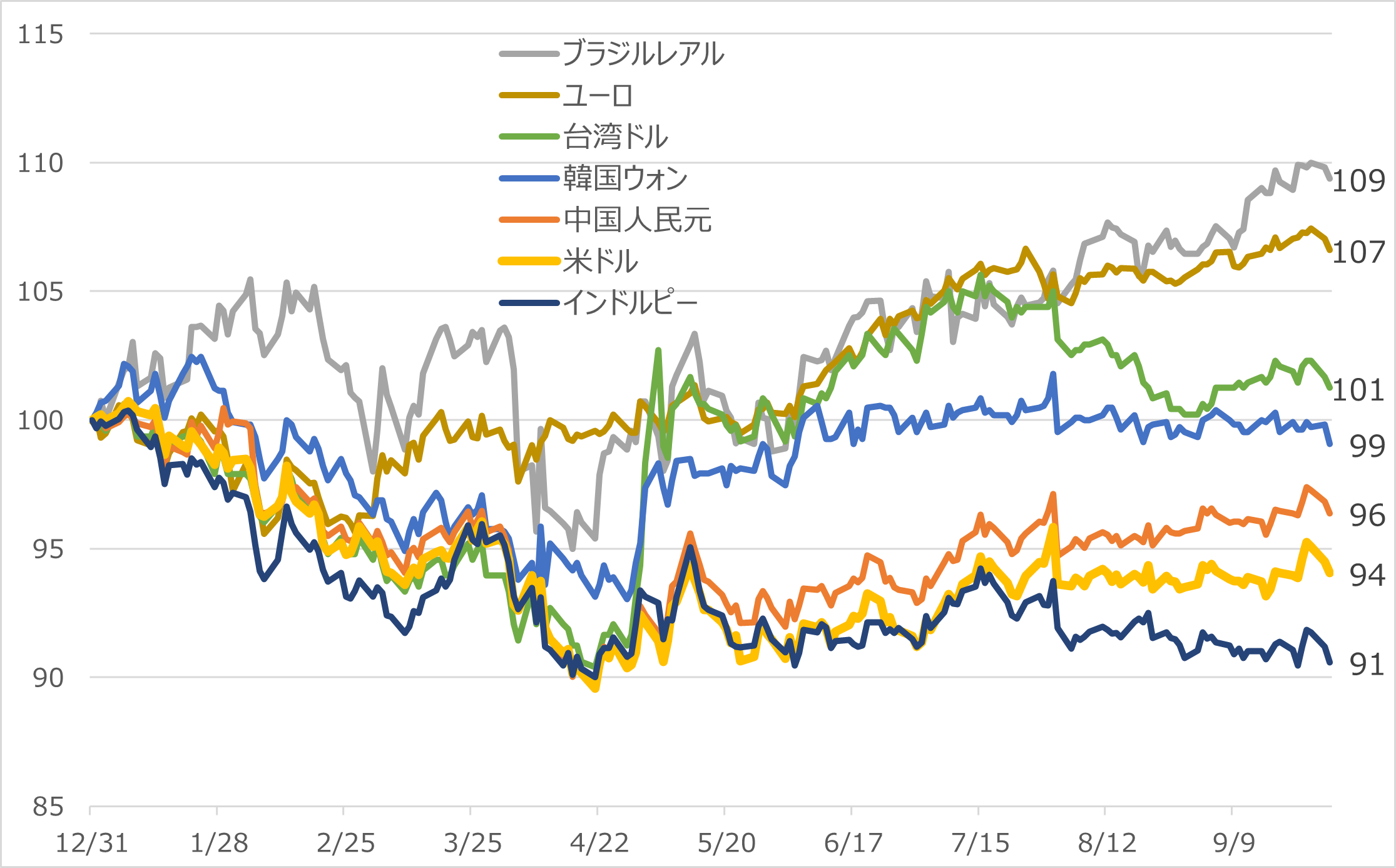

新興国を含む主な通貨(対円)のパフォーマンス比較したものが図表3になります。2025年はトランプ関税政策への不透明感や金利低下などから米ドル安が進み、米ドルの逃避先としてユーロが買われています。新興国通貨を見ると、実質金利の高さが追い風となりブラジルレアルが上昇しました。台湾ドルや韓国ウォン、中国人民元は米ドルとの比較では堅調でした。一方で、インドルピーについては米国との貿易摩擦への懸念などから米ドルよりもさらに弱い動きとなっています。

2025年のような米ドル安の投資環境は、米ドル建て資産からの分散投資を促すことが期待されるため、新興国株式にとってはポジティブな状況といえます。そこで今回は分散投資先としての新興国株式ファンドに着目します。SBI証券取り扱いでNISAで買える単一国ではなく分散型の新興国株式ファンドの1年リターンランキングが図表4となります。それぞれのファンドについてコメントします。

図表1 eMAXIS Slim シリーズの主な株式ファンドのパフォーマンス比較 (2024/12/30~2025/9/30 2024/12/30=100)

- ※QUICKデータをもとにSBI証券作成(ファンド名は略称)

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

図表2 主な株価指数のパフォーマンス比較 (2024月12年末~2025年9月30日 2024年12月末=100)

- ※QUICKデータをもとにSBI証券作成

図表3 主要国の通貨(対円)のパフォーマンス比較 (2024月12年末~2025年9月30日 2024年12月末=100)

- ※QUICKデータをもとにSBI証券作成

図表4 NISAで買える 1年好成績 新興国株式ファンド

| 順位 | ファンド名 | 特徴 (投資対象) |

1年 リターン |

3年 リターン (年率) |

5年 リターン (年率) |

5年 標準偏差 (年率) |

| 1 | スパークス・新・国際優良アジア株ファンド(愛称:アジア厳選投資) | 強固なビジネスモデルを有するなど、今後、世界に評価される可能性が高いアジア企業を中心に投資 | 25.18% | 10.27% | 6.74% | 16.57 |

| 2 | JPMアジア株・アクティブ・オープン | 成長性があり、かつ株価が割安と判断される銘柄を中心に日本を除くアジア諸国の株式に投資 | 23.72% | 8.43% | 5.67% | 18.85 |

| 3 | アジア好配当株ファンド | 配当利回りに着目しつつ、配当の安定性や成長性を考慮し、相対的に配当利回りの高い銘柄に投資 | 23.57% | 13.76% | 15.25% | 14.04 |

| 4 | アジア・オセアニア配当利回り株オープン(愛称:アジア配当物語) | 予想配当利回りがアジア・オセアニア株式インデックスの平均予想配当利回りより高いと判断される銘柄に投資 利回り(加重平均、今期予想ベース)より高いと判断される銘柄を中心に投資 |

22.92% | 13.84% | 12.23% | 15.51 |

| 5 | iFree 新興国株式インデックス | 投資成果をFTSE RAFI エマージング インデックス(円換算)の動きに連動させることを目指す | 22.70% | 16.31% | 17.34% | 14.00 |

| 6 | アジア未来成長株式ファンド | 時流に合致した魅力ある業種の中から成長性ある日本を除くアジア各国の製造業に投資 | 21.27% | 6.69% | 6.44% | 17.64 |

| 7 | アジア未来成長株式ファンド(3ヵ月決算型) | 時流に合致した魅力ある業種の中から成長性ある日本を除くアジア各国の製造業に投資、3ヵ月決算 | 21.08% | 6.58% | 6.35% | 17.60 |

| 8 | SBI・新興国株式インデックス・ファンド(愛称:雪だるま(新興国株式)) | FTSEエマージング・インデックス(配当込み、円換算ベース)に連動する投資成果を目指す | 20.97% | 13.29% | 12.38% | 13.04 |

| 参考 | eMAXIS Slim 新興国株式インデックス | 新興国株式インデックスファンド(MSCIエマージング・マーケット・インデックス(配当込み、円換算ベース)) | 19.49% | 12.99% | 11.77% | 13.90 |

| 参考 | eMAXIS Slim 全世界株式(オール・カントリー)(愛称:オルカン) | 日本を含む全世界株式インデックスファンド | 19.04% | 20.01% | 19.81% | 14.12 |

- ※ウエルスアドバイザー分類「国際株式・エマージング・複数国」のNISA・成長投資枠対象ファンド(SBI証券ネット取り扱い、運用期間5年以上)を1年リターン順に表示(2025年8月末基準)

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

1年好成績 新興国株式ファンドの特徴は?

1位のスパークス・新・国際優良アジア株ファンド(愛称:アジア厳選投資)は、強固なビジネスモデルを有するなど、今後、世界に評価される可能性が高いアジア企業を中心に投資しています。国・地域別構成は中国26.5%、韓国22.0%、台湾16.3%、インド13.5%などとなっており、業種を分散させて優良企業25銘柄に厳選投資しているファンドといえます(※)。

2位のJPMアジア株・アクティブ・オープンは、成長性があり、かつ株価が割安と判断される銘柄を中心に日本を除くアジア諸国の株式に投資しているファンドです。国・地域別構成は中国40.9%、台湾20.3%、韓国16.7%、香港8.9%、シンガポール8.3%などとなっており、組入銘柄数は44銘柄です(※)。

3位のアジア好配当株ファンドは、配当利回りに着目しつつ、配当の安定性や成長性を考慮し、相対的に配当利回りの高い日本を除くアジアの株式に投資しているファンドです。国・地域別構成は台湾30.1%、香港17.3%、中国15.6%、韓国10.3%、シンガポール9.5%などとなっており、組入銘柄数は59銘柄です(※)。

4位のアジア・オセアニア配当利回り株オープン(愛称:アジア配当物語)は、原則として予想配当利回りがアジア・オセアニア株式インデックスの平均予想配当利回りより高いと判断される銘柄に投資しているファンドです。国・地域別構成は香港37.1%、台湾20.9%、オーストラリア16.7%、韓国12.6%、シンガポール7.4%などとなっており、組入銘柄数は41銘柄です(※)。

5位のiFree 新興国株式インデックスは、株主資本、キャッシュフロー、売上、配当の4つの財務指標に着目して構成銘柄と組入比率が決定されているFTSE RAFI エマージング インデックス(円換算)の動きに連動させることを目指すファンドです。国・地域別構成は中国35.6%、台湾14.8%、米国14.0%(新興国株式のETFと先物)、ブラジル11.8%、インド10.5%などとなっており、外国株式の組入銘柄数は420銘柄です(※)。4つの財務指標に着目したスマートベータ指数であることなどから、参考で表示しているeMAXIS Slim 新興国株式インデックスよりも高いリターンを上げているのが特徴といえます。

6位と7位のアジア未来成長株式ファンド、アジア未来成長株式ファンド(3ヵ月決算型)は、時流に合致した魅力ある業種の中から成長性ある日本を除くアジア各国の製造業に投資しているファンドです。国・地域別構成は香港34.0%、台湾27.0%、韓国18.3%、シンガポール4.8%、中国4.1%などとなっており、組入銘柄数は50銘柄です(※)。

8位のSBI・新興国株式インデックス・ファンド(愛称:雪だるま(新興国株式))は、FTSEエマージング・インデックス(配当込み、円換算ベース)に連動する投資成果を目指すファンドです。国・地域別構成は中国28.3%、台湾19.8%、インド19.2%、香港4.3%、ブラジル4.2%などとなっています(※)。参考で示しているMSCIエマージング・マーケット・インデックスへの連動を目指すファンドと比べて、1年・3年・5年リターンはすべて上回っており、値動きの振れ幅を示す標準偏差(5年)も小さくなっています。

上記8ファンドは、①アジア各国の株式に投資を行うアクティブファンド、②アジアを中心に幅広い新興国の株式に分散投資されたインデックスファンド、に分類されるといえます。②のインデックスファンド2本については新興国に投資していながらオルカンよりも標準偏差(5年)が小さくなっています。

参考で示しているオルカンは新興国株式の比率が約10%しかなく、日本を除く先進国株式が約85%(うち米国が64%)、日本が約5%となっています(※)。オルカン保有者で値動きの異なる新興国株式の比率を高めたい方は、これらのファンドを組み合わせて投資することが有効と考えます。

(※)ポートフォリオの情報は2025年8月末基準

免責事項・注意事項

・レポートおよびコラムの配信は、状況により遅延や中止、または中断させていただくことがございます。あらかじめご了承ください。

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【投資信託に関するご注意事項】

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)、 店頭CFD取引(SBI CFD)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。