IFAコラム

- 資産運用アドバイザー(IFA)ホーム

- IFAコラム

- 資産運用

- 企業型DC(企業型確定拠出年金)は、会社経営にとって得か?損か?

企業型DC(企業型確定拠出年金)は、会社経営にとって得か?損か?

個人型確定拠出年金「iDeCo(イデコ)」ほど注目されていませんが、企業型DC(企業型確定拠出年金)に加入する企業が増えています。個人で老後に備えるためのiDeCoに関する情報は多いものの、経営者側からみる企業型DCの姿を知る機会はそれほど多くありません。今回は、企業型DCのメリットとデメリットについて経営視点でそれぞれ考えてみます。

企業型DCを導入する企業が増加

企業型DCは、現役時代に拠出した(納めた)掛金を運用し、その資産をリタイア後の生活保障に役立てるための制度です。企業型DCの実施事業主数と加入者数は増加し続けています。厚生労働省の「確定拠出年金の施行状況(令和元年9月30日現在)」によると、2019年8月末の実施事業主数は3万4,350社(新規加入事業主数 341社)、加入者数は約720万人(新規加入者 29,288人)となっています。

企業型DC導入による経営上のメリット&デメリット

実施事業主数が増えている背景を探るため、企業型DCのメリットとデメリットを見てみます。

● メリット

企業型DCは確定給付型と違い、運用実績が思わしくない場合の積立不足を企業会計から補てんする必要がありません。企業が支払い責務を負う債務(退職給付債務)がなくなれば、経営を圧迫する要因の1つが解消されます。経営上、大きなメリットと言えます。

全社員が加入しなければならないわけではなく、社員それぞれのライフスタイルに合わせて加入時期や掛金を決めることができます。また、社員が転職する場合も運用していた資産は持ち運ぶことができ(ポータビリティ)、少ない事務コストで手続き可能です。

万が一、会社が倒産しても社員が拠出し運用していた資産には影響を与えません。時代のニーズに合わせたこのような福利厚生の環境が、社員採用にあたって有利にはたらきます。

● デメリット

制度の切り替えにあたり、給与システムの変更や導入コストの負担、社員向けの投資教育コストが新たに発生します。

従来の確定給付型から切り替えるための時間やコストはかかりますが、運用が始まれば経営サイドにとって企業型DCはメリットの多い制度といえるのではないでしょうか。

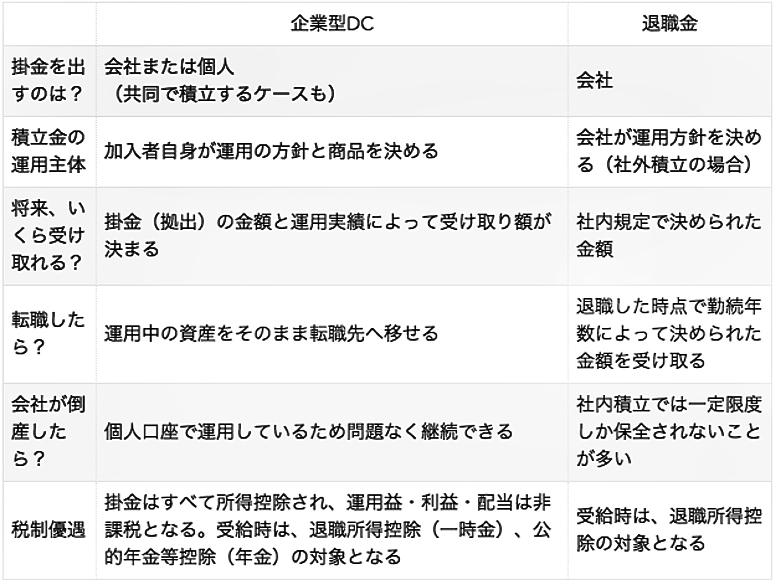

企業型DCと退職金はどちらも老後の資金、何が違うのか?

DC制度では、60歳を超えると一時金(退職金)か年金で受け取ることができます。景気や運用が右肩上がりに伸びていくことが難しい昨今の社会情勢や、前項でみた積立不足のリスクを避けるといった理由で、従来の退職金制度から確定拠出年金に切り替える企業も増えています。企業型DCと退職金がどう違うのか、以下にまとめました。

会社経営サイドからすれば、確定給付型のように積立不足を企業会計から補てんしなくてもよいことが、企業型DCの最も魅力的なメリットではないでしょうか。とはいえ、企業型DCは1つの形ではなく、企業規模や運用体系によってさまざまです。

IFAをはじめとするプロのアドバイスを受けながら、自社に最適な企業型DCの姿を研究し、導入したいものです。

- お問い合わせはこちら

-

IFAコース(Aプラン)、IFAコースの新規お申し込み、

インターネットコースからのコース変更をご希望の方は

こちらからお願いいたします。

人生100年時代と呼ばれる現代において、長期的な視点で資産運用を提案してくれる

資産運用アドバイザー(IFA)の活用を検討してみてはいかがでしょうか?

人生100年時代と呼ばれる現代において、長期的な視点で資産運用を提案してくれる資産運用アドバイザー(IFA)の活用を検討してみてはいかがでしょうか?

SBI証券では、お客さま一人一人にIFA担当者がつき、お客さまの投資スタイルに合わせて担当者からの電話、訪問によるアドバイスや投資情報の提供を受けながらお取引できるIFAコース(プランA)、SBI証券の提携するIFAにお電話等による投資相談が受けられるIFAコースの2つのコースをご用意しており、また、インターネットでもお取引いただけます。

SBI証券は、お客さまの「信頼できるアドバイザーに資産運用の相談をしたい」 というご要望に応えるべく、IFA(独立系ファイナンシャルアドバイザー)と提携し、ネットとリアルの融合を図ることで真の「顧客中心主義」を目指してまいります。