最高値更新のインド株式 NISA・投資信託でおすすめのインド株式ファンドは?|

投資情報部 川上雅人

2023/07/10

最高値更新のインド株式 広がる投資の選択肢!?

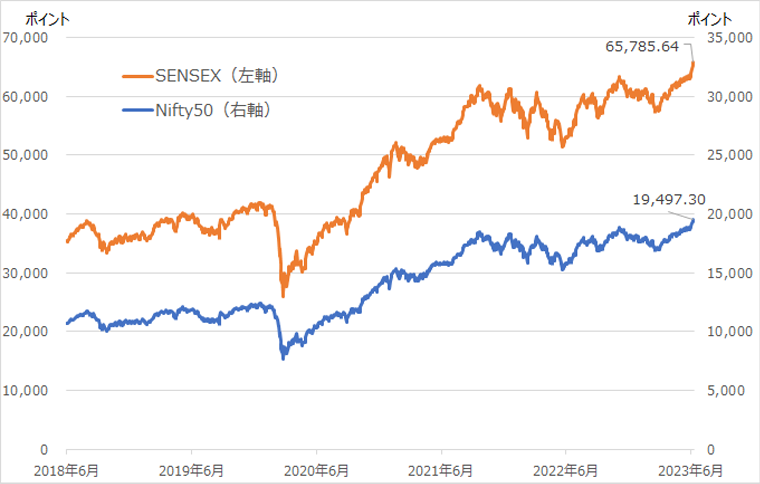

2023年度に入ってからインドの株式市場が堅調な展開となっています。インドのボンベイ証券取引所における代表的な株価指数であるSENSEX指数とインドのナショナル証券取引所における代表的な株価指数であるNifty50指数は、7月6日にそれぞれ過去最高値を更新しています(図表1)。7月5日から6日にかけて、日米欧中など世界の株式市場は調整局面を迎えていますが、インド株式についてはほとんど調整もなく独歩高となっています。

インド株式が堅調な展開となっている要因としては、新興国の中でもファンダメンタルズが良好で、世界1位と推定される人口や所得の増加を背景に多様な企業の業績拡大が続くとの期待があります。また、中国からインドへの分散投資の需要も株価を押し上げていると考えられます。

好環境が続くインド株式ですが、日本のファンド投資家目線では2つの環境変化がありました。

①インド株式ファンドが初めてつみたてNISA対象ファンドに

②インド株式のインデックスファンド(ETF除く)が誕生

それぞれについてコメントします。

①2023年6月9日より、つみたてNISA対象ファンドとしてインド株式に投資するファンドが初めて加わりました。ピクテ・ジャパンのiTrustインド株式が、資金流入超の回数が2/3以上をクリアし、設定から5年が経過したことなどから、つみたてNISA対象ファンドとして金融庁へ届出されました。これによって、つみたてNISA口座において、新興国インデックスファンドを通じたインド株式への投資だけでなく、米国株式ファンドのように単一国株式ファンドとしてもインドが選択できることになりました。SBI証券取り扱いのつみたてNISA対象ファンドの3年リターンランキング(6月末)では、iTrustインド株式がS&P500インデックスファンドを上回って1位になっています。インド株式は3年リターンで見ると特に好パフォーマンスを上げています。

②つみたてNISAではインド株式ファンドはiTrustインド株式の一択のみですが、インド株式に投資するファンドは様々あります。例えば、iFreeNEXTインド株インデックスは、Nifty50指数(配当込み、円ベース)の動きに連動させることをめざして運用を行うファンドで、投資信託(ETF除く)では初のインド株式のインデックスファンドとして2023年3月13日に運用を開始しました(詳細はこちら)。対象インデックスのNifty50指数(配当込み、円ベース)は過去20年間で15倍となる投資成果を上げています(図表2)。

上記の出来事に加えて、今回はインド株式インデックスを上回る好成績のインド株式ファンドを取り上げます。

長期の10年リータンでインデックスを上回ったファンドを図表3で、インド株式が特に好調だった3年のリターンにおいてインデックスを上回ったファンドを図表4で表示しました。

図表1 インドの株価指数の推移 (2018年6月末~2023年7月6日)

※QUICKデータをもとにSBI証券作成

図表2 Nifty50指数(配当込み・円ベース)の長期推移 (2003年6月~2023年6月 月末値 2003年6月=100)

※BloombergデータをもとにSBI証券作成

図表3 好成績インド株式ファンドの特徴と運用成績 (10年リターンでインデックスを上回るファンド)

| 順位 | ファンド名 | 特徴 (投資対象) |

1年 リターン |

3年リターン (年率) |

10年リターン (年率) |

| 1 | 新生・UTIインドファンド | UTIグループが運用、インド株式に投資 | 16.22% | 29.06% | 17.26% |

| 2 | 高成長インド・中型株式ファンド | コタック・マヒンドラGが運用、インドの中型株式に投資 | 21.54% | 34.59% | 17.12% |

| 3 | T&Dインド中小型株ファンド(愛称:ガンジス) | インベスコAMが投資助言、インドの中小型株式に投資 | 23.16% | 28.37% | 15.74% |

| 4 | イーストスプリング・インド消費関連ファンド | インドの消費関連株式に投資 | 20.57% | 35.32% | 15.24% |

| 参考 | (Nifty50指数 配当込み・円ベース) | 25.81% | 33.53% | 14.63% |

※SBI証券取り扱い「国際株式・インド」カテゴリーの10年リターンランキング(6月末基準)

※Nifty50指数 配当込み・円ベースのパフォーマンスは、BloombergデータよりSBI証券が算出

※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

図表4 好成績インド株式ファンドの特徴と運用成績 (3年リターンでインデックスを上回るファンド)

| 順位 | ファンド名 | 特徴 (投資対象) |

1年 リターン |

3年リターン (年率) |

5年リターン (年率) |

| 1 | HSBC インド・インフラ株式オープン | インドのインフラ関連株式に投資 | 32.09% | 40.62% | 14.03% |

| 2 | イーストスプリング・インド・インフラ株式ファンド | インドのインフラ関連株式に投資 | 20.86% | 36.89% | 16.15% |

| 3 | イーストスプリング・インド消費関連ファンド | インドの消費関連株式に投資 | 20.57% | 35.32% | 16.00% |

| 4 | 新生・UTIインドインフラ関連株式ファンド | UTIグループが運用、インドのインフラ関連株式に投資 | 30.04% | 35.22% | 14.90% |

| 5 | 高成長インド・中型株式ファンド(年1回決算型) | コタック・マヒンドラGが運用、インドの中型株式に投資 | 21.73% | 34.64% | 13.77% |

| 6 | 高成長インド・中型株式ファンド | コタック・マヒンドラGが運用、インドの中型株式に投資 | 21.54% | 34.59% | 13.73% |

| 参考 | (Nifty50指数 配当込み・円ベース) | 25.81% | 33.53% | 15.64% | |

| 参考 | iTrustインド株式 【つみたてNISA対象】 | 中長期的に成長が期待できるインド企業の株式に投資 | 16.81% | 27.88% | 11.54% |

※SBI証券取り扱い「国際株式・インド」カテゴリーの3年リターンランキング(6月末基準)

※Nifty50指数 配当込み・円ベースのパフォーマンスは、BloombergデータよりSBI証券が算出

※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

インデックスを上回る好成績インド株式ファンドの特徴は?

インデックスを上回る10年リターン1位は、新生・UTIインドファンドです。組入上位銘柄はITサービス・ソリューション会社のLTIマインドツリー、商業銀行大手のICICI銀行、金融サービス会社のバジャジ・ファイナンスなど56銘柄に投資しています(※)。直近1年ではインデックス対比で苦戦しています。

10年リターン2位の高成長インド・中型株式ファンドは、金融および投資サービスを提供するチョラマンダラム・インベストメント・アンド・ファイナンス、ソフトウェア大手のパーシステント・システムズ、エンジンや発電装置を手がけるカミンズ・インディアなど83銘柄に投資しています(※)。

10年リターン3位のT&Dインド中小型株ファンド(愛称:ガンジス)は、チョラマンダラム・インベストメント・アンド・ファイナンス、自動車部品メーカーのウノ・ミンダ、自動車部品メーカーのサンドラム・ファスナーズなど45銘柄に投資しています(※)。

10年リターン4位のイーストスプリング・インド消費関連ファンドは、自動車メーカーのマヒンドラ・マヒンドラ、商業銀行大手のアクシス銀行、ICICI銀行など43銘柄に投資しています(※)。

インデックスを上回る3年リターンの上位ファンドでは、インフラ関連株式のファンドが半分を占めました。インフラ関連株式とは、建設、エネルギー、電力の会社などです(HSBC インド・インフラ株式オープンの上位組入銘柄を参照)。これらの会社はインドのモディ政権による大型インフラ投資計画の推進で恩恵を受ける企業といえます。

3年リターンの上位ファンドでは、3位のイーストスプリング・インド消費関連ファンドと6位の高成長インド・中型株式ファンドが、10年リターンでも好成績であり、異なる投資環境でも好成績を上げているバランスが取れたアクティブファンドといえ、この2ファンドに注目します。5位の高成長インド・中型株式ファンド(年1回決算型)は10年の実績はありませんが、高成長インド・中型株式ファンドと同じ外国投資信託で運用しており、あわせて注目です。分配金が不要で運用効率を期待するならこのファンドも選択肢といえます。

投資の選択肢が広がりつつあるインド株式ファンドは、米国株式ファンドや全世界株式ファンドなどに加えるべき資産、分散投資先として期待されます。また、最高値更新で高値警戒感が高まる局面でのインド株式ファンドへの投資は、毎月一定額を定期的に購入するなどの積立投資が有効と考えます。

(※)個別銘柄の取引を推奨するものではありません。各ファンドの組入上位銘柄の情報は2023年5月末基準。

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【投資信託に関するご注意事項】

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。