人気と実力の二刀流! 新NISAで好成績 「10年1,000億円超」 のファンドは?

投資情報部 川上雅人

2023/12/18

新NISAで好成績 「10年1,000億円超」 のファンドは?

日本時間の12月10日、米大リーグのエンゼルスからフリーエージェントとなっていた大谷翔平選手が、ドジャースと契約合意したと大谷選手の代理人事務所が発表しました。10年で総額7億ドル(約1,015億円)(ドル円レート145円で算出)とメジャーリーグ史上最高の大型契約となりました。

発表から1週間、プロスポーツ界でも最高額となる「10年1,000億円超」の衝撃と興奮が続いていますが、今回は「2024年からの10年1,000億円超」を投資信託にあてはめて、新NISAで買える純資産総額が1,000億円以上、10年リターン好成績ファンドをご紹介します。

その前に10年間の投資環境を確認します。図表1が主な株価指数のパフォーマンス比較です。直近10年では、インドSENSEX、米国(S&P500)、日本(TOPIX)、欧州(ストックスヨーロッパ600)の順となりました。2015年のチャイナショックや2020年のコロナショックによる一時的な下落局面もありましたが、総じて好環境でした。特にインド株式の上昇が目立ちました。

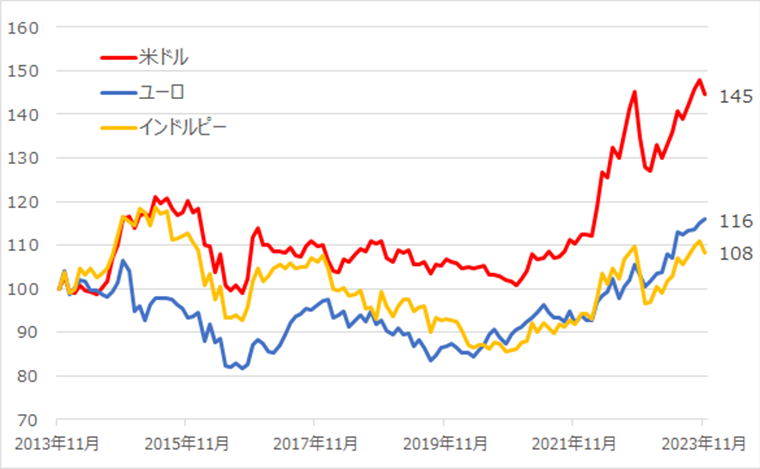

図表2が図表1に関連する主な通貨(対円)を比較したもので、こちらは米ドル、ユーロ、インドルピーの順で上昇し、円安が進んだ10年間となりました。10年間といっても方向感がはっきりしたのは最後の2年間で、日本と海外との金利差拡大を背景として円安外国通貨高が進みました。エンゼルスカラーの赤い米ドルが+45%となり最も上昇しました。10年前の2013年11月末のドル円レートは102円台でしたので、今回の大谷選手の契約を10年前の為替レートに当てはめると、7億ドルは714億円です。10年前なら衝撃と興奮はちょっとだけ小さくなっていたかもしれません。

図表3が純資産総額1,000億円超の10年リターン好成績ランキング(新NISA対象、SBI証券取り扱い)です。上位10ファンドをカテゴリー別で見ると、米ドル高の追い風もあって米国株式が4本、全世界株式が3本、インド株式が2本、国内株式が1本となりました。これら10本は新NISAで人気(1,000億円超)と実力(長期10年で実績上位)を兼ね備えたファンドとして注目です。

図表1 主な株価指数のパフォーマンス比較 (2013年11月~2023年11月 月末値 2013年11月=100)

※QUICKデータをもとにSBI証券作成

図表2 主な通貨(対円)のパフォーマンス比較 (2013年11月~2023年11月 月末値 2013年11月=100)

※QUICKデータをもとにSBI証券作成

図表3 新NISAで好成績の10年1,000億円超ファンド 特徴と運用成績

| 順位 | ファンド名 | 特徴 (投資対象) |

3年 リターン (年率) |

5年 リターン (年率) |

10年 リターン (年率) |

SBI セレクト |

| 1 | 野村 世界業種別投資シリーズ(世界半導体株投資) | 世界各国の半導体関連企業の株式 | 33.51% | 33.63% | 24.49% | ○ |

| 2 | netWIN GSテクノロジー株式ファンド Bコース(為替ヘッジなし) | 主にテクノロジーの発展により恩恵を受ける米国企業の株式 | 15.89% | 20.37% | 18.09% | ○ |

| 3 | アライアンス・バーンスタイン・米国成長株投信Bコース(為替ヘッジなし) | 成長の可能性が高いと判断される米国株式 | 18.75% | 19.50% | 17.57% | ○ |

| 4 | イーストスプリング・インド消費関連ファンド | 主としてインドの金融商品取引所に上場する消費関連株式 | 28.71% | 17.41% | 15.50% | ○ |

| 5 | 大和住銀 DC海外株式アクティブファンド | 海外の株式へ分散投資を行い、グローバルな投資機会の獲得をめざす | 11.46% | 17.30% | 14.50% | ○ |

| 6 | SMTAMダウ・ジョーンズインデックスファンド | NYダウ(配当込み、円ベ-ス)と連動する投資成果をめざす | 20.11% | 14.01% | 13.78% | |

| 7 | フィデリティ・米国優良株・ファンド | 個別企業分析により、国際的な優良企業や将来の優良企業に投資 | 21.64% | 17.92% | 13.74% | ○ |

| 8 | スパークス・新・国際優良日本株ファンド(愛称:厳選投資) | 高い技術力やブランド力があり、今後グローバルでの活躍が期待出来る日本企業 | 5.24% | 8.62% | 12.99% | ○ |

| 9 | 新光ピュア・インド株式ファンド | インド有数の財閥・TATAグループの投資信託会社が運用、インド株式に投資 | 24.69% | 13.99% | 12.92% | |

| 10 | SMT グローバル株式インデックス・オープン | MSCIコクサイ・インデックス(配当込み、円ベ-ス)に連動する投資成果をめざす | 20.02% | 15.95% | 12.30% | |

| 参考 | eMAXIS Slim 全世界株式(オール・カントリー) | 日本を含む全世界株式インデックスファンド | 18.32% | 14.92% | - |

※ウエルスアドバイザーのファンド検索(12/12データ)をもとにSBI証券作成

※新NISA対象のSBI証券取り扱いファンドの10年リターンランキング(2023年11月末基準)、販売停止中のファンドを除く

※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

好成績 「10年1,000億円超」 ファンドの特徴は?

1位の野村 世界業種別投資シリーズ(世界半導体株投資)は、世界各国の半導体関連企業の株式を投資対象とし、各国・地域のマクロ投資環境見通しを考慮しつつ、技術力、価格決定力、利益構造、財務内容などの観点から組入銘柄を決定しているファンドです。長期の半導体株上昇の恩恵を受け、国内公募ファンドにおいて長期(5年・ 10年)でトップクラスの実績です。上位組入銘柄は、エヌビディア、ブロードコム、台湾セミコンダクター・マニュファクチュアリング、インテルなどとなっており、組入銘柄数は23銘柄です(※)。エヌビディアが2割超、ブロードコムが1割超となっており、この2銘柄の株価変動の影響が大きいファンドとなっています。SBIセレクトのファンドです。(SBIセレクトの詳細はこちらを。SBIセレクトの中で、SBIプレミアムセレクトにラインナップされているファンド15本はポイント最大50%増量となります。)

2位のnetWIN GSテクノロジー株式ファンド Bコース(為替ヘッジなし)はテクノロジーの発展により恩恵を受ける米国企業の株式を投資対象とし、個別銘柄の分析を重視したボトムアップ手法により銘柄を選択しています。上位組入銘柄は、マイクロソフト、アマゾン・ドット・コム、アルファベット、エヌビディアなどとなっており、組入銘柄数は36銘柄です(※)。SBIセレクトのファンドです。

3位のアライアンス・バーンスタイン・米国成長株投信Bコース(為替ヘッジなし)は、長期にわたって安定成長できる卓越したビジネスを持つ米国企業に厳選投資しており、リスクを抑えた運用で相対的に高い運用効率を実現しています。上位組入銘柄は、マイクロソフト、アマゾン・ドット・コム、アルファベット、ユナイテッドヘルス・グループなどとなっており、組入銘柄数は53銘柄です(※)。SBIセレクトのファンドです。

4位のイーストスプリング・インド消費関連ファンドは、インドの消費関連株式(流通・小売・サービス業など、消費者向けの事業を展開しているインド企業の株式)を投資対象とし、高収益・高成長が続くと見込まれる銘柄を選択し、ポートフォリオを構築しています。上位組入銘柄は、携帯通信会社のバルティ・エアテル、家庭用品製造販売のヒンドゥスタン・ユニリーバ、ICICI銀行、自動車メーカーのマルチ・スズキ・インディアなどとなっており、組入銘柄数は74銘柄です(※)。SBIセレクトのファンドです。

5位の大和住銀 DC海外株式アクティブファンドは、海外の株式へ分散投資を行い、リスクの低減とグローバルな投資機会の獲得をめざしており、ティー・ロウ・プライス・アソシエイツ・インクの運用ノウハウを活用しているファンドです。上位組入銘柄は、マイクロソフト、アマゾン・ドット・コム、アップル、イーライリリーなどとなっており、組入銘柄数は69銘柄です(※)。SBIセレクトのファンドです。

6位にNYダウインデックスファンドのSMTAMダウ・ジョーンズインデックスファンドがランクインしました。つみたてNISAで人気のS&P500インデックスファンドは10年以上の実績がない、または10年以上実績があるファンド1本は純資産1,000億円超となっていないことから、インデックスファンドではこのファンドが10年でトップとなりました。ちなみにS&P500インデックスファンドの10年リターンは年率14.87%でした。NYダウインデックスファンドではつみたて投資枠対象ファンドもありますが、このファンドは成長投資枠のみでつみたて投資枠の対象にはなっていません。

7位のフィデリティ・米国優良株・ファンドは、持続可能な競争力を有し、長期利益成長が期待できる市場上場の国際的な優良企業に投資し、70年以上の企業調査・運用実績を有するフィデリティの運用プロフェッショナルが担当しています。上位組入銘柄は、マイクロソフト、アップル、エヌビディア、アマゾン・ドット・コムなどとなっており、組入銘柄数は87銘柄です(※)。成長投資枠とつみたて投資枠の両方で投資することができるSBIセレクトのファンドです。

8位のスパークス・新・国際優良日本株ファンド(愛称:厳選投資)は、高い技術力やブランド力があり、今後グローバルでの活躍が期待出来る日本企業が投資対象で、運用会社が考える「確信度が高い」20銘柄程度に厳選投資しているファンドです。組入上位銘柄は、日立製作所、ソニーグループ、セブン&アイ・ホールディングス、三菱商事などとなっており、組入銘柄数は24銘柄です(※)。国内株式ファンドは純資産総額が1,000億円を超えるファンドが少ないため、このファンドが繰り上げで国内株式トップとなりました。SBIセレクトのファンドです。

9位が新光ピュア・インド株式ファンド、10位がSMT グローバル株式インデックス・オープンとなっています。

上記10ファンドは、長期でオルカン(全世界株式インデックスファンド)を上回る実績のファンドが多くなっています(図表3)。新NISAスタートとなる2024年からの次の10年、「10年1,000億円超」新NISA対象の好成績ファンドは、青い大谷選手とともに飛躍が期待されます。

(※)個別銘柄の取引を推奨するものではありません。組入銘柄の情報および資産構成比は2023年10月末または11月末基準。

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【投資信託に関するご注意事項】

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。