新NISA スタートダッシュを決めたオルカン超え好成績ファンドは?

投資情報部 川上雅人

2024/01/29

新NISA スタートダッシュを決めた好成績ファンドは?

2024年から新NISAがスタートしました。1月の業界全体では、投資信託の買い付け金額が海外株式ファンドを中心に前月比で大幅に増えていると予想されます。その増加要因の大半は、非課税枠が大幅に拡大したNISA口座経由による購入と思われます。

あらためてNISAとは、投資で得た利益(配当・分配金を含む)を非課税で受け取ることができる制度のため、利益が出ないと意味がない仕組みといえます。そのため、投資信託においては過去の実績に着目して、値上がり重視でファンドを選ぶことが重要なポイントと考えます。そのような観点から今回は新NISAスタート1ヵ月の好成績ファンドを取り上げます。

2024年のスタート1ヵ月は、12月末から1月末までで計測するのが一般的かもしれませんが、NISAの非課税枠のカウントについては受渡日ベース(受渡日はファンドの約定日から3~5日後、ファンドによって異なる)となっているため、海外に投資するファンドの多くは12月26日申込分(27日約定分)から新NISA扱いとなっています。そのため今回の1ヵ月リターンは12月25日から1月25日までとしました。ほぼ新NISA期間といえる1ヵ月好成績ファンドの一覧(SBI証券取り扱い)は図表1となります。

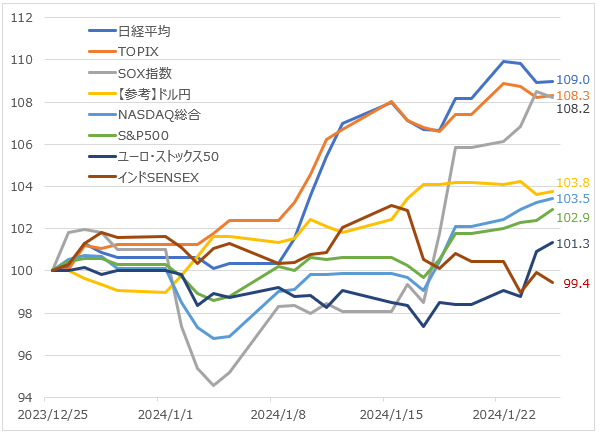

1ヵ月リターン上位ファンド10本は、半導体関連株ファンド、AI関連株ファンド、テクノロジー株ファンドやバリュー視点の国内株式ファンドなどとなりました。直近1ヵ月は国内株式(日経平均・TOPIX)と半導体株指数(SOX指数)の上昇が目立ち、円安米ドル高が進みました(図表2)。そのため、テック系の海外株式ファンドが上位を占めました。

上位10本のうち9本が成長投資枠のファンドで、1本がつみたて投資枠と成長投資枠どちらでも買えるファンド(iFreeNEXT FANG+インデックス)となりました。それぞれのファンドについてコメントします。

図表1 新NISA 1ヵ月好成績ファンドの特徴と運用成績

| 順位 | ファンド名 | 特徴 (投資対象) |

*1ヵ月 リターン |

1年 リターン |

3年 リターン (年率) |

5年 リターン (年率) |

| 1 | 野村世界業種別投資シリーズ(世界半導体株投資) | 世界各国の半導体関連企業の株式 | 16.08% | 93.57% | 33.90% | 37.19% |

| 2 | トヨタ自動車/トヨタグループ株式ファンド | トヨタ自動車とそのグループ企業の株式にバランス良く投資 | 14.05% | 43.87% | 16.19% | 14.29% |

| 3 | <購入・換金手数料なし>ニッセイSOX指数インデックスファンド 米国半導体株 | SOX指数(フィラデルフィア半導体株指数)のインデックスファンド | 12.32% | - | - | - |

| 4 | 次世代通信関連 世界株式戦略ファンド(愛称:THE 5G) | 日本を含む世界各国の次世代通信関連企業の株式 | 11.62% | 45.93% | 3.86% | 16.66% |

| 5 | たわらノーロード フォーカス AI | 国内外のAI関連企業の株式に投資するインデックスファンド | 11.06% | 67.32% | 16.69% | - |

| 6 | イノベーション・インデックスAI | 世界各国のAI関連企業の株式に投資するインデックスファンド | 10.80% | 80.49% | 22.29% | 29.10% |

| 7 | 米国NASDAQオープンBコース | 米国NASDAQ上場株式を主要投資対象 | 10.62% | 63.89% | 17.87% | 24.82% |

| 8 | netWIN GSテクノロジー株式ファンド Bコース(為替ヘッジなし) | 主にテクノロジーの発展により恩恵を受ける米国企業の株式 | 10.30% | 66.84% | 15.95% | 23.18% |

| 9 | iFreeNEXT FANG+インデックス | NYSE FANG+指数(配当込み、円ベース)の動きに連動した投資成果をめざす | 10.19% | 111.14% | 23.68% | 37.43% |

| 10 | 三菱UFJ バリューオープン | 日本のバリュー(割安)株に投資、長期的にTOPIXを上回る運用成果をめざす | 10.05% | 29.54% | 16.34% | 13.39% |

| 参考 | eMAXIS Slim 全世界株式(オール・カントリー) | 日本を含む全世界株式インデックスファンド | 5.37% | 30.42% | 17.79% | 17.70% |

※新NISA対象ファンド(SBI証券取り扱い)の1ヵ月リターン(12/25~1/25)ランキング、1年・3年・5年リターンは12月末基準

※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

図表2 主な株価指数の推移 (2023/12/25~2024/1/25 2023/12/25=100)

※QUICKデータをもとにSBI証券作成

1ヵ月好成績ファンドの特徴は?

1位の野村世界業種別投資シリーズ(世界半導体株投資)は世界各国の半導体関連企業の株式に投資しているアクティブファンドです。組入上位銘柄は、エヌビディア、ブロードコム、台湾セミコンダクター・マニュファクチャリング、インテル、クアルコムなどとなっており、組入銘柄数は23銘柄です(※)。エヌビディアの構成比が23.3%と高く、エヌビディアの株価変動の影響が大きいファンドといえます。AI関連半導体で高成長が期待できそうなエヌビディア株を買ってみたいが、それ以外の半導体株にも分散投資したいというニーズに合致するファンドといえます。半導体株の上昇により3年、5年でも好成績で、SBIプレミアムセレクトのファンドとなっています(SBIセレクト、SBIプレミアムセレクトの詳細はこちら)。直近1ヵ月では3位の半導体株インデックスファンドを上回る実績です。

2位のトヨタ自動車/トヨタグループ株式ファンドは、トヨタ自動車とそのグループ企業の株式にバランス良く投資するアクティブファンドです。組入上位銘柄と構成比は、トヨタ自動車、デンソー、豊田自動織機、豊田通商、SUBARUなどとなっており、組入銘柄数は19銘柄です(※)。トヨタ自動車の構成比がほぼ半分のためトヨタ自動車の株価変動の影響が大きいファンドです。直近1ヵ月はトヨタ自動車株の上昇が寄与していますが、1年、3年、5年すべての期間でもTOPIXインデックスファンドを上回る実績となっています。

3位の<購入・換金手数料なし>ニッセイSOX指数インデックスファンド 米国半導体株はSOX指数(フィラデルフィア半導体株指数)への連動をめざすインデックスファンドです。組入上位銘柄は、アドバンスト・マイクロ・デバイセズ、ブロードコム、インテル、クアルコム、エヌビディアなどとなっており、組入銘柄数は30銘柄です(※)。2023年3月31日に設定されたファンドで、12月末までの半年間ではベンチマーク(SOX指数(配当込み・円換算ベース))におおむね追随できているファンドのようです。

4位の次世代通信関連 世界株式戦略ファンド(愛称:THE 5G)は、日本を含む世界各国の次世代通信関連企業の株式に投資するファンドです。組入上位銘柄は、エヌビディア、アマゾン・ドット・コム、台湾の半導体メーカー・アルチップ・テクノロジーズ、マイクロソフト、メタ・プラットフォームズなどとなっており、組入銘柄数は50銘柄です(※)。3年リターンでは苦戦していますが、半導体株の組入銘柄を入れ替えたことなどが直近の好パフォーマンスにつながっているようです。

5位と6位は、たわらノーロード フォーカス AI、イノベーション・インデックスAIとなり生成AIで注目を集めるAI関連株のインデックスファンドとなりました。AI関連株ファンドについては、12月11日のコラム「生成AI」は初期段階?! AI関連ファンドの特徴と投資戦略は?をご参照ください。

7位から9位は、米国NASDAQオープンBコース、netWIN GSテクノロジー株式ファンド Bコース(為替ヘッジなし)、iFreeNEXT FANG+インデックスの3本で、主に米国のテクノロジー株に投資するファンドといえます。

10位は、日本のバリュー(割安)株に投資するファンド・三菱UFJ バリューオープンで、組入1位はトヨタ自動車です(※)。

1ヵ月好成績ファンドを見ると、5年実績があるファンドの大半がオルカン(eMAXIS Slim 全世界株式(オール・カントリ―))を上回る実績となっています。

基準価額が上昇したファンドは買いにくいという意見もありますが、毎月など定期的な購入となる積立投資であれば、基準価額の値動きはあまり気にせずに購入できるといえます。

投資対象が有望な好成績ファンドを複数組み合わせて、時間分散による積立投資を実践することが、長期の資産形成において有効になると考えます。

(※)個別銘柄の取引を推奨するものではありません。組入銘柄の情報および資産構成比は2023年12月末基準。

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【投資信託に関するご注意事項】

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。