オルカン・S&P500 を大きく上回った運用効率! 1年好成績ファンドは?

投資情報部 川上雅人

2025/06/16

波乱の1年は運用効率に注目!

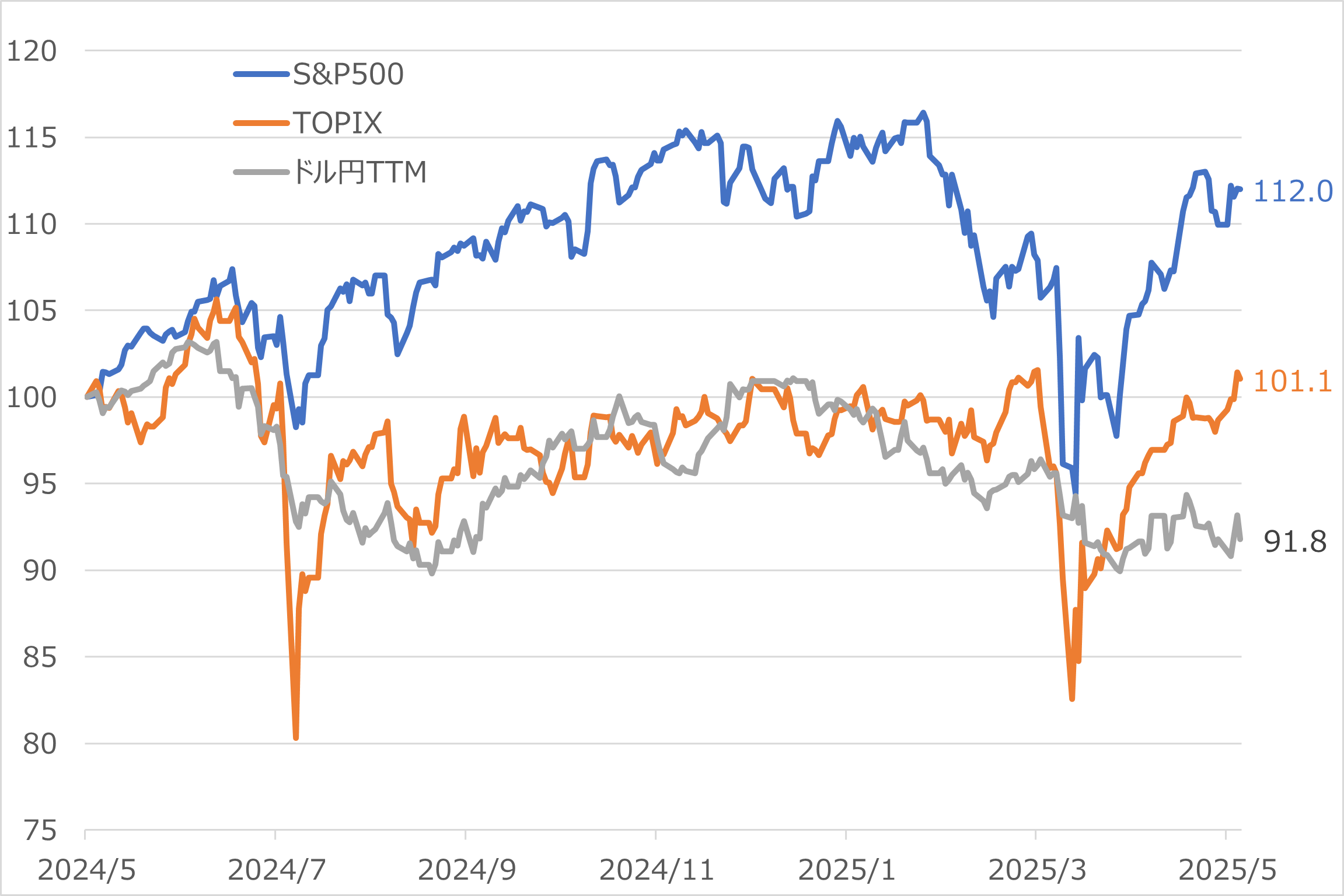

直近1年間のマーケットは、2024年8月の米景気減速や円高急伸などによる日本を中心とした世界的な株式市場の急落と、2025年4月のトランプ政権による相互関税発表に伴う世界的な株式市場の急落という、2つのショックを経験しました。

日米の株価指数(TOPIXとS&P500)とドル円レートの1年間の比較は図表1となっています。

このように変動の大きかったマーケットにおいては、リスク(値動きの振れ幅)をある程度抑えて、安定したリターンを上げたファンド、つまり運用効率が高いファンドが注目に値すると考えます。

運用効率はシャープレシオ(=(リターン-安全資産利子率)÷標準偏差(リスク))で確認することができます。シャープレシオは金融商品の投資効率性を評価する際に使用する代表的な指標のひとつです。運用で取ったリスクに見合うリターンを上げたかどうかを測る指標で、リスク1単位あたりの超過リターンを計測し、この数値が大きいほど投資効率が高いことを示します。

一定の条件で絞った、波乱の1年間におけるシャープレシオ上位ファンドが図表2となりました。参考としてNISAで人気のeMAXIS Slim 全世界株式(オール・カントリー)(以下、オルカン)とeMAXIS Slim 米国株式(S&P500)(以下、S&P500ファンド)とも比較しました。図表2の10ファンドはオルカン、S&P500ファンドの1年シャープレシオを大幅に上回る実績となりました。以下、それぞれのファンドの特徴についてコメントします。

図表1 日米の株価指数とドル円レートのパフォーマンス比較 (2024年5月末~2025年5月末 2024年5月末=100)

- ※ QUICKデータをもとにSBI証券作成

図表2 オルカン・S&P500ファンドを大きく上回った運用効率 1年好成績ファンド

| 順位 | ファンド名 | 特徴 (投資対象) |

1年 リターン |

3年 リターン (年率) |

1年 標準偏差 |

1年 シャープレシオ |

| 1 | 海外消費関連日本株ファンド(愛称:クール・ジャパン) | 海外市場での消費の高度化や訪日外国人の消費拡大で収益の増加が期待される企業の株式に投資 | 24.40% | 13.25% | 7.52 | 3.20 |

| 2 | 厳選ジャパン | 優れた経営者の質・ビジョン、新しいビジネスモデル等から企業価値の増大が期待できる企業を選定 | 30.08% | 12.65% | 11.06 | 2.70 |

| 3 | 東京海上・宇宙関連株式ファンド(為替ヘッジあり) | 高い技術力や競争力等を持つ宇宙関連企業と判断する銘柄の中から銘柄を選定 | 37.16% | 15.17% | 14.77 | 2.50 |

| 4 | SMT ゴールドインデックス・オープン(為替ヘッジあり) | 金現物に投資する上場投資信託証券に投資、LBMA金価格(円ヘッジ)に連動する投資成果を目指す | 33.46% | 13.83% | 13.76 | 2.41 |

| 5 | インバウンド関連日本株ファンド(愛称:ビジット・ジャパン) | 訪日外国人により生み出されるインバウンド需要等により収益の増加が期待される企業に幅広く投資 | 19.20% | 17.08% | 8.28 | 2.28 |

| 6 | みのりの投信 | 世界の環境変化をもとに、「剛・柔・善」企業=種を世界中から選定 | 8.10% | 14.52% | 3.78 | 2.06 |

| 7 | マネックス・アクティビスト・ファンド(愛称:日本の未来) | 対象企業に対して目的を持った対話や提案を行い、企業価値と株主価値の中長期的な向上を目指す | 19.60% | 17.04% | 10.39 | 1.86 |

| 8 | ピクテ・ゴールド(為替ヘッジなし) | 主に投資信託証券に投資を行い、実質的に金に投資 | 28.52% | 25.10% | 15.28 | 1.85 |

| 9 | インデックスファンドDAX(ドイツ株式) | ドイツの金融商品取引所の上場株式に投資、DAX指数(円換算)の動きに連動する投資成果を目指す | 22.30% | 23.24% | 12.33 | 1.79 |

| 10 | 東京海上・宇宙関連株式ファンド(為替ヘッジなし) | 高い技術力や競争力等を持つ宇宙関連企業と判断する銘柄の中から銘柄を選定 | 33.11% | 24.35% | 19.37 | 1.69 |

| 参考 | eMAXIS Slim 全世界株式(オール・カントリー) | 全世界株式(日本を含む)インデックスファンド | 5.08% | 16.63% | 15.80 | 0.30 |

| 参考 | eMAXIS Slim 米国株式(S&P500) | S&P500インデックスファンド | 4.77% | 18.31% | 19.49 | 0.23 |

- ※NISA・成長投資枠対象ファンド(SBI証券ネット取り扱い、運用実績3年以上)の中で、オルカンの1年リターンを上回る1年シャープレシオの上位ファンドを表示(2025年5月末基準)

- ※純資産総額10億円以下のファンドは除外、同じ投資対象のファンド(為替ヘッジあり/なしは別カウント)は1年シャープレシオのトップファンドのみを表示

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

- ※純資産総額10億円以下のファンドは除外、同じ投資対象のファンド(為替ヘッジあり/なしは別カウント)は1年シャープレシオのトップファンドのみを表示

オルカンを大きく上回った運用効率! 1年好成績ファンドの特徴は?

運用効率1位の海外消費関連日本株ファンド(愛称:クール・ジャパン)は、海外市場での消費の高度化や訪日外国人の消費拡大で収益の増加が期待される企業の株式に投資しているファンドです。組入上位銘柄は、任天堂、ソニー・グループ、パン・パシフィック・インターナショナルホールディングス、コナミグループ、アシックスなどとなっており、組入銘柄数は50銘柄です(※)。1年ではTOPIXや日経平均インデックスファンドを大きく上回る実績であり、トランプ関税の影響を受けにくい企業の株式に投資しているファンドといえそうです。

2位の厳選ジャパンは、優れた経営者の質・ビジョン、新しいビジネスモデル等により企業価値の増大が期待できる企業の中から、20銘柄程度に厳選して投資しているファンドです。組入上位銘柄はソニーグループ、日本電気、IHI、三菱重工業、東宝などとなっており、組入銘柄数は22銘柄です(※)。1年リターンでは運用効率1位のファンドを上回る好成績となっています。

3位の東京海上・宇宙関連株式ファンド(為替ヘッジあり)、10位の東京海上・宇宙関連株式ファンド(為替ヘッジなし)は、高い技術力や競争力等を持つ宇宙関連企業の株式等に投資しています。組入上位銘柄は、パランティア・テクノロジーズ、公共安全テクノロジー企業のアクソン・エンタープライズ、グローバルセルラーブロードバンドネットワークの構築・提供を手がけるASTスペースモバイル、エヌビディア、フランスの防衛メーカーのタレスなどとなっており、組入銘柄数は62銘柄です(※)。宇宙は注目の成長テーマであり、為替ヘッジなしはSBI証券が厳選した長期投資・好実績のSBIセレクトのファンドとなっています。円高の1年では為替ヘッジありが優位でしたが、円安となった3年では為替ヘッジなしが優位でした。為替ヘッジを行う場合は内外金利差(米国短期金利-日本短期金利)に相当する部分などが為替ヘッジコストとなるため、今の環境では高いコストを間接的に支払う点に注意が必要です。

4位のSMT ゴールドインデックス・オープン(為替ヘッジあり)は、金現物に投資する上場投資信託証券に投資し、LBMA金価格(円ヘッジベース)に連動する投資成果を目指すファンド、いわゆる金(ゴールド)ファンドです。8位が同じく金に投資をしているピクテ・ゴールド(為替ヘッジなし)となりました。金ファンドは長期または直近1年でも好成績であり、オルカンやS&P500ファンドと値動きが異なるため、分散投資先として有望といえます。

5位のインバウンド関連日本株ファンド(愛称:ビジット・ジャパン)は、訪日外国人により生み出されるインバウンド需要等により収益の増加が期待される企業に幅広く投資しているファンドです。組入上位銘柄は、任天堂、日本電気、ソニー・グループ、パン・パシフィック・インターナショナルホールディングス、伊藤忠商事などとなっており、組入銘柄数は50銘柄です(※)。

6位のみのりの投信は、世界の環境変化をもとに、「剛・柔・善」企業=種を世界中から選定するというコンセプトで運用しているファンドで、比較的現金等の比率を高めにしてリスクを抑えて運用しているのが特徴です。値動きの振れ幅を示す標準偏差(1年)は3.78と低く、高い運用効率につながっています。組入上位銘柄は、ノジマ、スルガ銀行、IDOM、フジシールインターナショナル、ソラストなどとなっており、組入銘柄数は34銘柄です(※)。

7位のマネックス・アクティビスト・ファンド(愛称:日本の未来)は、個別企業の分析を重視したボトム・アップ手法による銘柄選択により比較的少数の銘柄に投資しています。対象企業に対しては、目的を持ったエンゲージメント(対話)や提案を行い、企業価値と株主価値の中長期的な向上を目指しています。組入上位銘柄は、TBSホールディングス、IHI、しまむら、東宝、カヤバなどとなっています(※)。

9位のインデックスファンドDAX(ドイツ株式)は、円換算のドイツ株価指数(DAX)の動きに連動する投資成果を目指すファンドです。組入上位銘柄は欧州最大のソフトウェア開発会社のSAP、電気メーカーのシーメンス、世界有数の金融グループであるアリアンツ、ドイツテレコム、航空宇宙企業のエアバスなどとなっており、組入銘柄数は40銘柄です(※)。

上記のファンド10本は、①特色ある国内株式のファンド、②成長テーマの世界株式のファンド、③金(ゴールド)のファンド、④欧州株式のファンド、の4つに分類されます。

これらのファンドは、オルカンやS&P500ファンドの運用効率(1年)を大きく上回っており、長期でもオルカンやS&P500ファンドと値動きが異なるのが特徴といえます。

不透明な投資環境下においては、高い運用効率を実現しているこれらのファンドを活用して分散投資を行うことが、収益の安定化につながるものと期待されます。

(※)組入銘柄の情報については1、2、3、5、9、10位のファンドは4月末基準、6位のファンドは5月末基準、7位のファンドは1月末基準。個別銘柄の取引を推奨するものではありません。

免責事項・注意事項

・レポートおよびコラムの配信は、状況により遅延や中止、または中断させていただくことがございます。あらかじめご了承ください。

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【投資信託に関するご注意事項】

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。