日経平均 5万円! オルカン 10%超!? NISAで買える国内株式ファンドは?

投資情報部 川上雅人

2025/11/04

日経平均 5万円達成! 好成績の国内株式ファンドは?

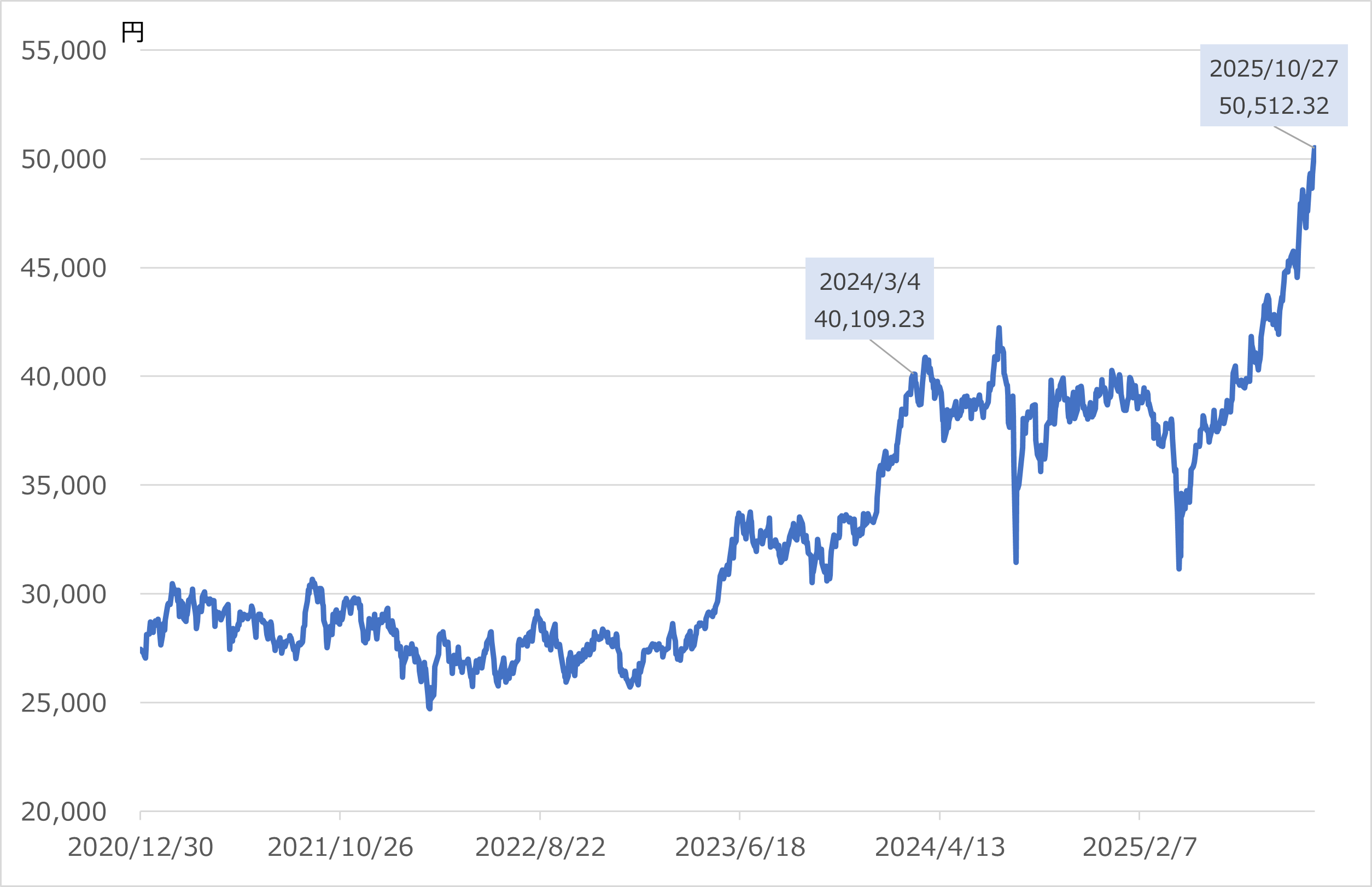

10月27日、日経平均株価(以下、日経平均)の終値が初の5万円の節目を突破しました。日経平均は昨年2月にバブル期以来、約34年ぶりに最高値を更新し、2024年3月4日に4万円の大台をつけました。そこから乱高下がありながらも約1年7か月間で1万円の上昇を記録したことになります(図表1)。特に2025年10月(27日迄)は月間で日経平均が5,580円上昇し、上昇率でみると+12.4%という急上昇を記録したことが、早期の5万円達成となりました。

2025年度の日経平均は、旺盛な自社株買いに加えて、海外投資家による日本株買いが下支えとなって4月中旬からの上昇が継続しました。世界的な人工知能(AI)関連投資の拡大に伴うAI関連銘柄の好決算を受けて、特に日経平均の寄与度が大きい半導体関連企業のアドバンテストや半導体関連企業へ投資するソフトバンクグループの大幅上昇が牽引しました。

日経平均が一本調子で上昇を続けた後は、ある程度の調整局面に入るという見方が一般的です。しかし、長期でみればインフレ定着などによる企業業績の拡大によって、今後も国内株式市場の上昇基調が続くことが期待されます。

足元の日経平均の上昇要因と今後の見通しの詳細については、日経平均は5万円超えから「新章」スタートに?をご参照ください。

こうした環境下から、今回は好成績の国内株式ファンドに着目します。10月の日経平均急上昇前の9月末基準での1年リターンにおいて、NISAでの人気ファンドであるeMAXIS Slim 全世界株式(オール・カントリー)を10%上回る好成績ファンド(SBI証券ネット取扱い)を一覧にしたのが図表2となります。個性的なアクティブファンドが並びました。それぞれのファンドについてコメントします。

図表1 日経平均株価(終値)の推移 (2020/12/30~2025/10/27)

- ※QUICKデータをもとにSBI証券作成

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

図表2 NISAで買える 好成績 国内株式ファンド (1年リターンがオルカン10%超)

| 順位 | ファンド名 | 特徴 (投資対象) |

1年 リターン |

3年 リターン (年率) |

5年 リターン (年率) |

5年 標準偏差 (年率) |

| 1 | 厳選ジャパン | 優れた経営者の質・ビジョン、新しいビジネスモデル等により企業価値の増大が期待できる企業に着目 | 47.64% | 21.24% | 9.63% | 15.60 |

| 2 | カレラ 日本小型株式ファンド | 日本の小型株式に投資し、事業内容、成長性、収益性、財務健全性などを勘案して銘柄を厳選 | 47.24% | 29.24% | 19.35% | 15.29 |

| 3 | ソフトバンク&SBIグループ株式ファンド | ソフトバンクグループ、SBIホールディングス及びそれらのグループ関連企業の株式に投資 | 43.93% | 28.71% | 14.26% | 16.07 |

| 4 | 情報エレクトロニクスファンド | エレクトロニクスに関連する企業群や情報通信に関連する企業群の株式を主要投資対象 | 42.20% | 36.32% | 24.62% | 19.65 |

| 5 | マネックス・アクティビスト・ファンド(愛称:日本の未来) | 対象企業に対して目的を持ったエンゲージメントや提案を行い、企業価値等の中長期的な向上を目指す | 35.07% | 25.16% | 18.39% | 11.64 |

| 6 | キャッシュフロー経営評価オープン(愛称:選球眼) | 割安度評価とアナリスト業績予想による業績モメンタム評価に基づく銘柄選択 | 34.57% | 28.98% | 24.13% | 12.37 |

| 7 | ファンド“メガ・テック” | 今後の高い成長が期待できる産業を選定、特に優れたテクノロジーを有し、競争優位を保持できる企業に投資 | 34.04% | 21.79% | 11.94% | 16.90 |

| 8 | 21世紀東京 日本株式ファンド(愛称:成長への道) | 事業内容、成長性、収益性、財務健全性などを勘案して銘柄を厳選 | 33.80% | 30.79% | 17.70% | 13.95 |

| 参考 | eMAXIS Slim 全世界株式(オール・カントリー)(愛称:オルカン) | 日本を含む全世界株式インデックスファンド | 22.06% | 23.83% | 21.68% | 13.95 |

| 参考 | eMAXIS Slim 国内株式(日経平均) | 日経平均インデックスファンド | 20.57% | 22.23% | 16.15% | 15.31 |

- ※国内株式カテゴリーのNISA・成長投資枠対象ファンド(SBI証券ネット取り扱い)を1年リターン順に表示(2025年9月末基準)

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

1年好成績 国内株式ファンドの特徴は?

1位の厳選ジャパンは、優れた経営者の質・ビジョン、新しいビジネスモデル等により企業価値の増大が期待できる企業の中から、20銘柄程度に厳選して投資しているファンドです。組入上位銘柄はイビデン、IHI、日本電気、フジクラ、富士電機などとなっており、組入銘柄数は22銘柄です(※)。22銘柄への集中投資のため値動きの振れ幅を示す標準偏差(5年)はやや大きく、5年リターンは苦戦していますが、国内株式ファンドの中で1年リターンはトップクラスの実績です。

2位のカレラ 日本小型株式ファンドは、日本の小型株式に投資し、事業内容、成長性、収益性、財務健全性などを勘案して銘柄を厳選しているファンドです。組入上位銘柄はダイハツインフィニアース、中国塗料、中北製作所、寺崎電気産業、東京計器などとなっており、組入銘柄数は30銘柄です(※)。造船、防衛、半導体といった成長シナリオに着目した小型株の組入れが特徴で、直近の組入銘柄はややテーマに偏りがありますが、3年、5年リターンでもバランス良く好成績です。

3位のソフトバンク&SBIグループ株式ファンドは、ソフトバンクグループ、SBIホールディングス及びそれらのグループ関連企業の株式に投資しているファンドです。組入上位銘柄は、ソフトバンクグループ、SBIホールディングス、ソフトバンク、LINEヤフー、ZOZOなどとなっており、組入銘柄数は17銘柄です(※)。直近急上昇しているソフトバンクグループの組入比率が約29%となっています。

4位の情報エレクトロニクスファンドは、電気機器、精密機器などエレクトロニクスに関連する企業群や情報ソフトサービス、通信など情報通信に関連する企業群の株式を主要投資対象としているファンドです。組入上位銘柄はソフトバンクグループ、フジクラ、古河電気工業、ソニーグループ、東京エレクトロンなどとなっており、組入銘柄数は43銘柄です(※)。特定業種の成長株中心のポートフォリオのため標準偏差は大きいファンドですが、3年、5年リターンでもバランス良く好成績です。

5位のマネックス・アクティビスト・ファンド(愛称:日本の未来)は、対象企業に対して目的を持ったエンゲージメント(対話)や提案を行い、企業価値と株主価値の中長期的な向上を目指すファンド、いわゆるアクティビスト・ファンドです。組入上位銘柄はTBSホールディングス、東宝、IHI、しまむら、大日本印刷などとなっており、組入銘柄数については開示はありません(※)。3年、5年リターンも良好で、標準偏差が取り上げたファンドの中で最も小さくなっており、運用効率に優れたファンドといえます。

6位のキャッシュフロー経営評価オープン(愛称:選球眼)は、キャッシュフロー・バリュエーションモデルによる割安度評価と、アナリスト業績予想による業績モメンタム評価に基づく銘柄選択を行うファンドです。組入上位銘柄はソフトバンクグループ、三井住友フィナンシャルグループ、ソニーグループ、三菱電機、丸紅などとなっており、組入銘柄数は60銘柄です(※)。国内株式ファンドの中で5年リターンはトップクラスの実績で、標準偏差も相対的に小さくなっており、運用効率に優れたファンドです。

7位のファンド“メガ・テック”は、 今後の高い成長が期待できる産業を選定し、その産業の中から特に優れたテクノロジー(技術力)を有し、競争優位を保持できる企業に投資するファンドです。組入上位銘柄はソニーグループ、日立製作所、トヨタ自動車、ソフトバンクグループ、三菱重工業などとなっており、組入銘柄数は59銘柄です(※)。

8位の21世紀東京 日本株式ファンド(愛称:成長への道)は、事業内容、成長性、収益性、財務健全性などを勘案して銘柄を厳選し、業種配分、バリュエーションなどを考慮してポートフォリオを構築しているファンドです。組入上位銘柄は三菱重工業、アドバンテスト、鹿島建設、ソニーグループ、関電工などとなっており、組入銘柄数は26銘柄です(※)。組入銘柄における投資の切り口は防衛、半導体、設備投資などです。3年、5年リターンでもバランス良く好成績で、標準偏差も相対的に小さいファンドです。

上記8ファンドは、独自の銘柄設定により1年リターンでオルカンを11%以上も上回り、さらには日経平均インデックスファンドを13%以上も上回る実績となっています。好環境が期待される国内株式市場においては、国内株式のインデックスファンドだけでなく、これらの好成績ファンドにも注目すべきと考えます。

(※)ポートフォリオの情報は2025年9月末基準(5位のファンドのみ2025年6月末基準)。個別銘柄の取引を推奨するものではありません。

免責事項・注意事項

・レポートおよびコラムの配信は、状況により遅延や中止、または中断させていただくことがございます。あらかじめご了承ください。

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【投資信託に関するご注意事項】

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)、 店頭CFD取引(SBI CFD)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。