自分にあった金融商品の選び方とは?

投資情報部 植田 雄也

2025/12/18

当ページの内容につきましては、SBI証券 投資情報部 植田による動画での詳しい解説も行っております。投資初心者の方が抱える「何からはじめればいいの?」という疑問から、運用戦略や商品選びまで、実践的な内容をわかりやすくお伝えします。

NISA植田道場

※YouTubeに遷移します。

自分にあった金融商品の選び方とは?

「資産運用をはじめたいけれど、何から考えればいいの?」「自分に合った商品はどう選べばいいの?」

こんなお悩みをよく聞きます。実はこの2つ、資産運用の目的(ゴール)を決めるだけでグッとラクになるんです。

しかし、10代や20代の方に「ライフプランや老後を考えて!」と言ってもピンとこないですよね。

そこで、どの世代の方でもなぜ“目的(ゴール)”を考えることが大切なのかをやさしく解説します。

【結論】ポイントは2つ

・何を実現したいのか、資産運用の目的(ゴール)を決めること

・資産運用は目的(ゴール)を叶えるための「手段」であること

※この考え方はゴールベースアプローチと呼ばれます。

※長期投資(数年~数十年)を前提にしています。

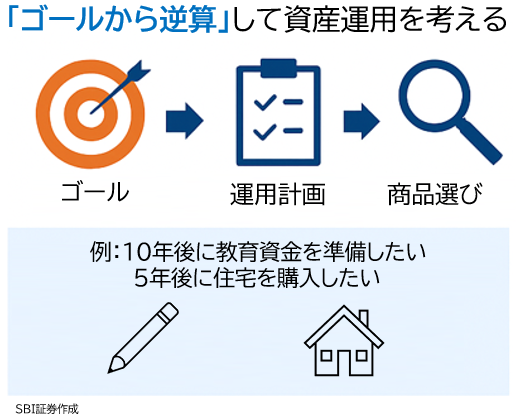

(ご参考)ゴールベースアプローチとは? 資産運用を「お金を増やすこと」ではなく、「叶えたい目的(ゴール)を達成すること」に焦点を当てる考え方です。 例えば、「10年後に教育資金を準備したい」「5年後に家族旅行に行きたい」など、具体的なゴールを設定し、そのゴールから逆算して資産運用計画を立てます。 このアプローチにより、商品選びや投資判断が目的に沿ったものになり、長期的な視点を保ちやすくなるとされています。(図表1参照)

■目的(ゴール)があると、資産運用がラクになる理由

◎商品選びがスムーズになる

POINT:数字は参考値。大事なのは「ゴールから逆算できる」ということ。

SBI証券のネット取引で購入可能な投資信託は2,632本(2025年12月11日現在)。株式・債券・不動産など選択肢は膨大です。「どれを買えばよい?」と悩むのは当然。

しかし、目的が決まっていれば選択肢を絞りやすくなるんです。

例:「10年後に夫婦で世界旅行を楽しむために1,000万円準備したい」

→ 運用可能資金が600万円なら、年率約5%で10年間複利運用すれば理論上達成可能(税引前)。

◎資産運用の軸ができる

POINT:毎日残高を見る必要はなく、月1回程度の確認で十分です。

資産運用をはじめると、相場の上下に不安を感じるのは自然なこと。

しかし、目的(ゴール)があると、相場の変動に左右されにくくなります。

例:「10年後に長男の大学教育資金300万円を準備したい」

→日々の相場の上下に焦って売却することも、少し利益が出たからといって使い道もないのに売却する必要はありません。長期投資は時間を味方にすることが大切です。もちろん、目的があることで逆に焦りを感じる場合もありますが、目的+リスク許容度(価格変動の大きさをどれだけ許容できるか)をセットで考えることで、長期視点を保ちやすくなります。

◎資産運用がワクワクするものになる

POINT:ここで大切なのは毎日残高を見ることではなく、叶えたい豊かな人生を描くことです。

「お金を増やす」だけではなく、そのお金で何を実現したいかを考えると、資産運用はもっと楽しくなります。

例:「5年後に家族旅行に行きたい」「10年後にマイホームを買いたい」など。

→未来をイメージすることで、資産運用は単なる数字の増減ではなく、豊かな人生設計の一部になります。

■資産運用は目的(ゴール)を叶えるための手段

資産運用の目的は「お金を増やすこと」ではなく、そのお金でどんな豊かな人生を叶えたいかです。

NISAやiDeCoも、あくまで手段のひとつ。

ポイントは「制度を使うこと」ではなく、叶えたい豊かな人生にあわせて有利な手段(制度)を選択することが大切です。

※NISAとiDeCoをどちらからはじめるべきか悩まれている方は、 こちらのレポート をご覧ください。

■今日の一歩

資産運用の第一歩は、商品選びではないと考えます。

まずは、スマホや紙にあなたの叶えたい豊かな人生を書き出してみましょう。

誰かに見せる必要はありません。思うがままに書いてOKです。

やり方は簡単:「○○年後にやりたいこと」「お金で叶えたいこと」を最低3つ書く。

例:「5年後の家族旅行のために100万円準備したい」「10年後に長男の大学教育資金300万円が必要」「マイホームが欲しい」

これが資産運用の第一歩です。

資産運用の目的(ゴール)を明確にすることが、自分にあった金融商品を選択することにつながります。

(ご参考)ゴールベースアプローチとは?

免責事項・注意事項

・レポートおよびコラムの配信は、状況により遅延や中止、または中断させていただくことがございます。あらかじめご了承ください。

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

NISAのご注意事項

配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。

NISAの口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

リスク及び手数料について

SBI証券の取扱商品は、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。

同一年において1人1口座(1金融機関)しか開設できません。

NISAの口座開設は、金融機関を変更した場合を除き、1人につき1口座に限られ、複数の金融機関にはお申し込みいただけません。金融機関の変更により、複数の金融機関でNISA口座を開設されたことになる場合でも、各年において1つの口座でしかお取引いただけません。また、NISA口座内に保有されている商品を他の年分の勘定又は金融機関に移管することもできません。なお、金融機関を変更される年分の勘定にて、既に金融商品をお買付されていた場合、その年分について金融機関を変更することはできません。NISAの口座を仮開設して買い付けを行うことができますが、確認の結果、買付後に二重口座であったことが判明した場合、そのNISA口座で買い付けた上場株式等は当初から課税口座で買い付けたものとして取り扱うこととなり、買い付けた上場株式等から生じる譲渡益及び配当金等については、遡及して課税いたします。

NISAで購入できる商品はSBI証券が指定する商品に限られます。

SBI証券における取扱商品は、成長投資枠・つみたて投資枠で異なります。成長投資枠の取扱商品は国内上場株式等(現物株式、ETF、REIT、ETN、単元未満株(S株)を含む※)、公募株式投資信託(※)、外国上場株式等(米国、香港、韓国、ロシア、ベトナム、インドネシア、シンガポール、タイ、マレーシア、海外ETF、REITを含む※)、つみたて投資枠の取扱商品は長期の積立・分散投資に適した一定の公募株式投資信託となります。取扱商品は今後変更する可能性があります。 ※SBI証券が指定する制限銘柄(上場株式等)、デリバティブ取引を用いた一定の商品及び信託期間20年未満又は毎月分配型の商品は除きます。

年間投資枠と非課税保有限度額が設定されます。

N年間投資枠は成長投資枠が240万円、つみたて投資枠が120万円までとなり、非課税保有限度額は成長投資枠とつみたて投資枠合わせて1,800万円、うち成長投資枠は1,200万円までとなります。非課税保有限度額は、NISA口座内上場株式等を売却した場合、売却した上場株式等が費消していた非課税保有限度額の分だけ減少し、その翌年以降の年間投資枠の範囲内で再利用することができます。 投資信託における分配金のうち特別分配金(元本払戻金)は、非課税でありNISAにおいては制度上のメリットは享受できません。

損失は税務上ないものとされます。

NISAの口座で発生した損失は税務上ないものとされ、一般口座や特定口座での譲渡益・配当金等と損益通算はできず、繰越控除もできません。

出国により非居住者に該当する場合、原則としてNISA口座で上場株式等の管理を行うことはできません。

出国の際には、事前に当社に届出が必要です。出国により非居住者となる場合には、特例措置の適用を受けるための必要な手続きを完了された場合を除き、NISA口座が廃止され、当該口座に預りがある場合は、一般口座で管理させていただきます。

つみたて投資枠では積立による定期・継続的な買付しかできません。

つみたて投資枠でのお取引は積立契約に基づく定期かつ継続的な方法による買付に限られます。

つみたて投資枠では信託報酬等の概算値が原則として年1回通知されます。

つみたて投資枠で買付した投資信託の信託報酬等の概算値を原則として年1回通知いたします。

NISAでは基準経過日における氏名・住所の確認が求められます。

NISAでは初めてつみたて投資枠を設定してから10年経過した日、及び以後5年を経過するごとに氏名・住所等の確認が必要となります。当社がお客さまの氏名・住所等が確認できない場合にはお取引ができなくなる場合もございますのでご注意ください。

iDeCoのご注意事項

・確定拠出年金運営管理機関であるSBI証券は、お客さま(加入者等)に対して特定の商品への投資について指図を行うこと、または指図を行わないことを勧めるものではありません。

・掲載されている各コンテンツは、情報の提供を目的としており、投資その他の行動を勧誘する目的で作成したものではありません。

・投資対象、投資機会の選択などの投資に係る最終決定は、お客さまご自身の判断でなさるようにお願いいたします

・確定拠出年金運営管理業 登録番号223