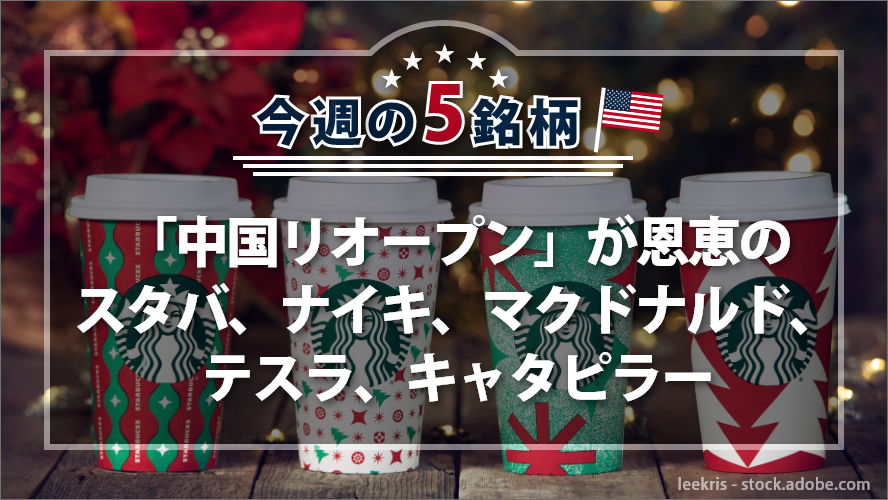

アメリカNOW! 今週の5銘柄 ~「中国リオープン」が恩恵のスタバ、ナイキ、マクドナルド、テスラ、キャタピラー~

投資情報部 榮 聡

2022/12/12

先週は足元の強い経済指標からFRBによる利上げが長期化して、先行きの景気後退につながるとの懸念が広がり、先々週にパウエルFRB議長の発言を受けて上昇した分をほぼ打ち消す形となりました。今週の株価材料として、11月消費者物価指数(CPI)、FOMC(米連邦公開市場委員会)、週末のトリプルウィッチング、などが注目されます。

今回は中国の「ゼロコロナ政策」の緩和から恩恵が期待される銘柄として、スターバックス(SBUX)、ナイキ B(NKE)、マクドナルド(MCD)、テスラ(TSLA)、キャタピラー(CAT)を選んで今週の5銘柄といたします。

図表1 S&P500指数のローソク足(日足、3ヵ月)

先々週にパウエル発言で一旦200日移動平均を上回りましたが、先週に押し戻されました。200日移動平均線はまだ下向きのため、その上値抵抗力は強いということでしょうか。一方、100日移動平均線、50日移動平均線は上向きとなっているため、下値支持が期待できそうです。

※当社WEBサイトを通じてSBI証券が作成

図表2 業種別指数騰落率・個別銘柄騰落率

| S&P500業種指数騰落 | 5日 | 1ヵ月 | 3ヵ月 |

| 公益事業 | -0.3% | 3.6% | -9.4% |

| ヘルスケア | -1.3% | 3.5% | 5.1% |

| 生活必需品 | -1.8% | 3.0% | 2.3% |

| 不動産 | -1.9% | -1.3% | -11.7% |

| 資本財・サービス | -3.2% | -0.6% | 3.4% |

| 素材 | -3.3% | -0.6% | 2.9% |

| 情報技術 | -3.3% | -2.0% | -6.4% |

| S&P500 | -3.4% | -1.5% | -4.3% |

| 金融 | -3.9% | -3.9% | -0.3% |

| 一般消費財・サービス | -4.5% | -4.5% | -17.4% |

| コミュニケーションサービス | -5.4% | -1.4% | -13.1% |

| エネルギー | -8.4% | -12.1% | 1.0% |

| 騰落率上位(5日) | 騰落率 |

| ファイザー | 1.6% |

| サザン | 1.5% |

| デューク・エナジー | 0.8% |

| エヌビディア | 0.7% |

| ユナイテッドヘルス・グループ | 0.6% |

| 騰落率下位(5日) | 騰落率 |

| シュルンベルジェ | -11.0% |

| バンク・オブ・アメリカ | -10.3% |

| コノコフィリップス | -10.0% |

| セールスフォース | -9.3% |

| キンダー・モルガン | -8.2% |

注:個別銘柄の騰落率上位、下位はS&P100指数が母集団です。銘柄名はBloombergの表記により、当社WEBサイト・本文中の表記と異なる場合があります。

※BloombergデータをもとにSBI証券が作成

先週の米国株式市場

S&P500指数は週間で3.4%、NYダウは2.8%、ナスダック指数は4.0%の下落でした。

12/5(月)は前週末の強い雇用統計に加え、11月ISM非製造業景気指数が前月から予想外の改善となって、利上げが長期化して景気後退に陥るとの見方が広がり、株式は大幅下落となりました。12/6(火)も前日の相場の流れが継続、ペプシコの人員削減が伝わり、これまで出ていたIT、メディア以外への広がりが嫌気されました。

12/7(水)は過去2日にわたる大幅な下落に対する押し目買いも入りましたが、ゴールドマンサックスなど大手銀行トップから景気後退を警戒する発言が相次いで戻しきれませんでした。一方、同日中国当局は「新型コロナ対策の最適化と改善を継続的に行う」として、ゼロコロナ政策の変更を正式に認め、相場の支援要因になったとみられます。

12/8(木)は、過去数日の下落に対する押し目買いの動きが優勢となって反発、しかし、12/9(金)は11月生産者物価指数が市場予想を上回って米10年国債利回りが上昇、株式は反落となりました。

業種指数では、全業種が下落となりましたが、「公益事業」「ヘルスケア」「生活必需品」のディフェンシブ業種が相対的に優位でした。「エネルギー」は原油のWTI先物価格が年初来安値を更新したことが嫌気されて、大幅に下落しました。「コミュニケーションサービス」の下落にはアルファベット、メタプラットフォームズ、「一般消費財・サービス」の下落にはアマゾンドットコム、テスラの下げの寄与が大きくなっています。

経済指標では、11月生産者物価指数が前月から低下したものの、市場予想を上回り、今週の生産者物価指数に対する警戒をやや高めたとみられます。総合指数は前年比7.4%増(前月は同8.1%増、市場予想は同7.2%増)、コア指数は同6.2%増(前月は同6.7%増、市場予想は同5.9%増)でした。

今週の米国株式市場

S&P500指数は、インフレピークアウトを織り込む中で来年初にかけて戻り基調となることが期待されます。12/13(火)の11月消費者物価指数が前月から伸び率が低下、12/14(水)のFOMC結果で予想通り0.5%ポイントの利上げとなると、株式市場は大幅な上昇となる可能性があるでしょう。

先週の相場下落は、市場参加者が来年の株式相場を考える中で、経済成長、企業業績とも低調となることに目が行ったことが背景と見られます。ただ、新たに出てきた話ではなく、これまでも相場に織り込んできたはずなので、相場の決定的な転換にはつながらないと思われます。

今週の株価材料として、11月消費者物価指数(CPI)、FOMC(米連邦公開市場委員会)、トリプルウィッチング、などが注目されます。

12/13(火)に発表の11月消費者物価指数は、総合指数が前年比7.3%増(前月は同7.7%増)、コア指数が前年比6.1%増(前月は同6.3%増)と、前月から伸び率の低下が予想されています。予想が実現するならインフレピークアウトに対する市場の期待が補強され、株式は上昇すると想定されます。

注目は消費者物価指数の上昇に対する寄与が大きくなり続けているサービス(エネルギーサービス除く)の動向です(図表3)。10月の数字はサービス(エネルギーサービス除く)が前年比6.7%増、このうち住居費が同6.9%増でした。11月の数字でもこれらが高まるか注目です。

FOMC(米連邦公開市場委員会)は、12/13(火)、12/14(水)に開催され、12/14(水)の午後2時半(日本時間12/15(木)の午前4時半)からパウエルFRB議長の会見が予定されています。今回は利上げ幅が0.75%ポイントから0.50%ポイントに縮小するか、また、政策金利予想のドットチャートを受けて「ターミナルレート」(政策金利の最高到達点)の予想がどのように変化するかが注目されています。

日本時間12/12(月)午前9時の「Fed(フェド)ウォッチ」では、0.5%ポイントの利上げ確率が73.5%、0.75%ポイントの利上げ確率が26.5%となっています。CPIの結果を受けて確率は動く可能性がありますが、0.5%ポイントの利上げはかわらないと見込まれます。

12/16(金)は四半期に一度の株価指数先物、株価指数オプション、個別株オプションの取引期限満了日が重なるトリプルウィッチングで、市場の出来高が高水準となります。市場心理の不安定な状況が続いているとみられるため、需給の傾きで株価が動きやすい状況にあり、上にも下にも大きく動く可能性に注意が必要でしょう。

経済指標では上記のほか、12/14(水)に日本の4Q日銀短観(大企業製造業DIは前回の8から6に悪化の予想)、12/15(木)に中国の11月鉱工業生産(前年比3.6%増の予想、前月は同5.0%増)、同じく小売売上高(前年比4.0%減の予想、前月は同0.5%減)、米国の11月小売売上高(前月比0.0%の予想)、などが予定されています。

企業イベントでは、アドビ、レナー 、アクセンチュアなどの決算発表が予定されています。

今週の5銘柄

今回は中国の「ゼロコロナ政策」の見直し、経済再開の動きから恩恵を受けると期待される米国企業から、スターバックス(SBUX)、ナイキ B(NKE)、マクドナルド(MCD)、テスラ(TSLA)、キャタピラー(CAT)をご紹介いたします。

なお、カジノやクルーズなども中国のリオープンから恩恵を受けますが、米国株式市場がまだ不安定なため、今回は大型で財務体質がしっかりしている企業を選んでいます。

図表3 米消費者物価指数のカテゴリー別寄与度

※BloombergデータをもとにSBI証券が作成

今週の注目銘柄

| 買付 | チャート | 銘柄 | 株価 (12/9) |

予想PER (倍) |

ポイント |

|---|---|---|---|---|---|

| 買付 | スターバックス(SBUX) | 101.79ドル | 29.9 | 【中国事業の回復に期待】 ・同社業績の足を引っ張っている中国事業では、「ゼロコロナ政策」に緩和の兆しが出ていることから、2023年9月期には改善が期待されます。7-9月期の中国の既存店売上は前年同期比16%減でした。10-12月期も前年同期比マイナスが見込まれますが、通期では徐々に改善となる期待があります。 ・7-9月期決算は、グローバルの既存店売上が前年同期比7%増(客単価の上昇が8%ポイント貢献)と市場予想の同4.1%増を大きく上回りました。米国の既存店売上は同11%増と伸び、経営陣は店舗改装の効果が表れているとコメントしています。売上は前年同期比3%増、調整後EPSが同18%減で、いずれも市場予想を上回りました。売上については、今年度は13週間、前年同期は14週間での比較ですが、前年度も13週間に揃えた比較では同11%増でした。 | |

| 買付 | ナイキ B(NKE) | 109.42ドル | 36.2 | 【中国事業が足を引っ張っていた】 ・スポーツ用品の世界首位企業です。2022年5月期の売上構成比に占める中国割合は16%と比較的高くなっています。6-8月期決算では、ナイキブランドの北米売上が前年同期比13%増に対して、中華圏は同16%減(為替の影響を除いて同10%減)と業績の足を引っ張っていました。中国のリオープンは業績の改善に貢献すると期待されます。 ・6-8月期決算は、売上が前年同期比4%増(為替の影響を除いて同10%増)を確保したものの、EPSが同20%減と低調でした。粗利率は前年同期の46.5%から44.3%に低下しています。物流コストの上昇、ドル高による海外売上の目減りに加え、北米の在庫を減らすためにナイキ・ダイレクトで値引き販売を行ったことが要因です。8月末の在庫は前年同期比44%増となっています。12/20(火)に9-11月期決算を発表の予定です。 | |

| 買付 | マクドナルド(MCD) | 272.04ドル | 26.0 | 【歴史的にみて不況に強い】 ・パンデミックからの業績回復が続いているうえ、インフレ環境の中で消費者が外食をダウントレード(安いものにシフト)する場合に、恩恵を受けやすいことも株価が堅調な要因とみられます。中国事業はフランチャイジーからの収入が主で、業績に与える影響の程度は開示されていませんが、7-9月期決算では「中国事業の売上は新型コロナに関係する政府規制により落ち込んだ」とマイナスに寄与したことがコメントされています。 ・7-9月期は売上高と調整後EPSが市場予想を上回りました。世界全体の既存店売上高が、海外市場のけん引で前年同期比9.5%増と、堅調でした。マーケティングの強化とデジタル経由の注文拡大が寄与しました。デジタル経由の売上高は同社のトップ6市場で全体の1/3以上を占めるようになりました。米国市場もデジタル経由に加え、値上げや朝食の回復が寄与し、既存店売上高が同6.1%増となり、市場予想を上回りました。 | |

| 買付 | テスラ(TSLA) | 179.05ドル | 32.1 | 【中国の売上構成比は26%】 ・電気自動車(EV)の大手です。中国の売上構成比は2021年12月期に26%と高くなっています。足もとで上海工場の生産を20%削減との観測もあって厳しいようですが、ゼロコロナ政策の緩和は先行き生産と販売の両面でポジティブに作用すると期待されます。また、8月に米国で成立した「インフレ抑制法」によってメーカー当たり20万台の控除の上限が2023年1月から撤廃されます。このため、EVの生産台数が大きいテスラがエコカー控除の恩恵が大きくなります。 ・3Qの納車台数は過去最高となりましたが、市場予想を下回りました。経営陣は、物流の停滞により、輸送中の車両が通常より多いことが主因と説明しましたが、中国と欧州の景気鈍化による影響を認め、需要はやや厳しいと示しました。一方、10月に中国での販売価格を5-9%引き下げ、11月の納車台数は初めて10万台を超えました。 | |

| 買付 | キャタピラー(CAT) | 227.29ドル | 15.2 | 【需要は堅調】 ・建設機械および鉱山機械の世界的大手です。サプライチェーン問題、長期金利上昇、経済成長率の鈍化など向かい風は強いものの、7-9月期決算で示された最終需要の堅調、受注残の増加などを考えると2022年の二桁増益に続いて2023年も増益が可能と考えられます。アジア太平洋全体の売上構成比が17%のため、中国売上の構成比はさほど高くありませんが、中国が経済再開することによる波及効果が期待できるでしょう。 ・7-9月期決算は、売上が前年同期比21%増、EPSが同49%増で、市場予想をそれぞれ2%、24%上回って好調でした。売上増は販売価格引き上げのほか、ディーラーの在庫引き上げに加えて最終需要も堅調で販売数量も伸びました。部門別売上は建設が前年同期比19%増、資源関連が同30%増、エネルギー&運輸が同22%増でした。受注残は前年同期比94億ドル、2022年6月末比でも16億ドルの増加となりました。 |

注:予想PERはBloomberg集計のコンセンサス予想EPSによります。使用した予想EPSの決算期は、スターバックスが2023年9月期、ナイキは2023年5月期、その他は2023年12月期です。

※会社資料、BloombergデータをもとにSBI証券が作成。

主要イベントの予定

| 経済指標・イベント | 企業決算・イベント | |

| 12(月) | ・日本工作機械受注(11月) | |

| 13(火) | ・ドイツZEW景気指数(12月) ・米NFIB中小企業楽観指数(11月) ・米消費者物価指数(11月) |

|

| 14(水) | ・日本機械受注(10月) ・日銀短観(4Q) ・ユーロ圏鉱工業生産(10月) ・米FOMC政策金利 |

|

| 15(木) | ・中国鉱工業生産・小売売上高・固定資産投資(11月) ・米小売売上高(11月) ・米ニューヨーク連銀製造業景気指数(12月) ・フィラデルフィア連銀製造業景気指数(12月) ・米新規失業保険申請件数(12月10日に終わる週) ・米鉱工業生産(11月) |

アドビ、レナー |

| 16(金) | ・auじぶん銀行日本製造業PMI(12月) ・S&Pグローバルユーロ圏製造業PMI(12月) ・S&Pグローバル米国製造業PMI(12月) ・トリプルウィッチング (株価指数先物・オプション、個別株オプションの取引期限満了日) |

アクセンチュア |

| 19(月) | ・ドイツIFO企業景況感(12月) ・米NAHB住宅市場指数(12月) |

|

| 20(火) | ・日銀政策金利 ・米住宅着工・建設許可件数(11月) |

カーニバル、ナイキ、フェデックス |

| 21(水) | ・米中古住宅販売件数(11月) ・米コンファレンスボード消費者信頼感(12月) |

マイクロンテクノロジー |

| 22(木) | ・米実質GDP(7-9月期、確報値) ・米新規失業保険申請件数(12月17日に終わる週) |

|

| 23(金) | ・米個人所得・個人支出(11月) ・米個人消費支出物価指数(11月) ・米耐久財受注(11月) ・米ミシガン大学消費者信頼感(12月、確報値) ・米新築住宅販売件数(11月) |

注:日付は現地時間によります。(E)はBloombergによる予想を示します。企業決算の赤字でのハイライトは、当社顧客保有人数の1~30位、青字のハイライトは31~50位を示します。

※Bloombergデータ、各種報道をもとにSBI証券が作成

おすすめ記事(2022/12/12 更新)

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法に係る表示又は契約締結前交付書面等をご確認ください。