オルカンとのパフォーマンス格差は? 投資信託 6ヵ月リターンランキング

投資情報部 川上雅人

2024/11/05

オルカンとのパフォーマンス格差は? 投資信託 6ヵ月リターンランキング

日本時間の10月31日(現地30日)、大谷翔平選手、山本由伸選手の所属するロサンゼルス・ドジャースが、ニューヨーク・ヤンキースに勝利しました。頂上決戦「ワールドシリーズ」4勝1敗とし、2020年以来4年ぶり8度目のワールドチャンピオンに輝きました。おめでとうございます!

さて話は変わって、10月に入ってから投資信託の売れ筋ファンドにやや変化が起こっています。NISAで人気のオルカン(eMAXIS Slim 全世界株式(オール・カントリー))やS&P500のインデックスファンドは引き続き好調ではありますが、NISA対象ではない好パフォーマンスとなっているファンドなどへの資金流入も見られます。

そこで今回はNISA対象にこだわらず、投資信託における6ヵ月好成績ファンドをチェックします。なお、NISA対象の6ヵ月好成績ファンドと半年間のマーケットの振り返りについては、10月15日付のコラム「NISA 投資信託 2024年度上期 6ヵ月リターンランキング」をご参照ください。

今回の6ヵ月好成績ファンドについては、NISA対象ではないものも含まれることから、ファンドが償還される可能性を極力排除するために純資産総額を50億円以上とし、値動きが大きいブルベアファンドは除外しました。こうした条件でのSBI証券取り扱いの投資信託 6ヵ月リターンランキングが図表1となります。

参考としてオルカンのデータを示しましたが、ランキングにある10ファンドとオルカンの6ヵ月リターンの格差は12%~18%となっています。結構な差が開きました。

それぞれのファンドについてコメントします。

図表1 投資信託 6ヵ月リターンランキング

| 順位 | ファンド名 | カテゴリー | ファンド レーティング |

6ヵ月 リターン |

1年 リターン (年率) |

3年 リターン (年率) |

1年 標準偏差 |

NISA 対象 |

| 1 | ブラックロック・ゴールド・ファンド | 国際株式・グローバル・除く日本 | ★ | 21.39% | 42.96% | 18.70% | 28.91 | 成長 |

| 2 | Tracers S&P500ゴールドプラス | 国際株式・北米 | - | 19.16% | 70.05% | - | 14.05 | 不可 |

| 3 | SBI・UTI・インドファンド | 国際株式・インド | ★★★ | 16.91% | 24.38% | 11.65% | 13.47 | 成長 |

| 4 | NASDAQ100トリプル(マルチアイ搭載) | 国際株式・北米 | ★★★★★ | 16.47% | 83.55% | 21.29% | 40.18 | 不可 |

| 5 | T&Dインド中小型株ファンド(愛称:ガンジス) | 国際株式・インド | ★★★★ | 16.23% | 34.70% | 21.85% | 14.02 | 成長 |

| 6 | ピクテ・ゴールド(為替ヘッジあり) | コモディティ | ★★★★ | 16.22% | 32.71% | 9.20% | 11.61 | 成長 |

| 7 | 三菱UFJ チャイナオープン | 国際株式・中国 | ★★ | 15.68% | 11.29% | -4.83% | 25.71 | 成長 |

| 8 | SBI・iシェアーズ・ゴールドファンド(為替ヘッジあり)(愛称:サクっと純金(為替ヘッジあり)) | コモディティ | - | 15.59% | 33.20% | - | 11.91 | 成長 |

| 9 | SMT ゴールドインデックス・オープン(為替ヘッジあり) | コモディティ | ★★ | 15.42% | 32.62% | 9.19% | 11.30 | 成長 |

| 10 | HSBC インド・インフラ株式オープン | 国際株式・インド | ★★★★ | 15.40% | 43.99% | 32.90% | 16.79 | 成長 |

| 参考 | eMAXIS Slim 全世界株式(オール・カントリー) | 国際株式・グローバル・含む日本 | ★★★★★ | 3.39% | 25.74% | 17.03% | 13.50 | つみたて+成長 |

- ※SBI証券取り扱いファンド(ネット購入可、純資産総額50億円以上、ブルベア除く)の6ヵ月リターンランキング(2024年9月末基準)

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

6ヵ月好成績ファンドの特徴は?

6ヵ月リターン1位のブラックロック・ゴールド・ファンドは南アフリカ・オーストラリア・カナダ・アメリカ等の金鉱企業の株式を中心にその他鉱業株式に投資するファンドです。金鉱企業の株式(金鉱株)は金価格が上昇すれば金を採掘・精錬する企業の業績が改善するため上昇する傾向があります。値動きの振れ幅を示す標準偏差は大きいファンドですが、金価格の上昇を受けて1年、3年のパフォーマンスも良好です。ただし、2008年のリーマンショック以降に金鉱株が低迷した時期が長かったことや標準偏差が大きいためカテゴリー内の運用効率は低く、ファンドレーティングは最低位の1ツ星です。

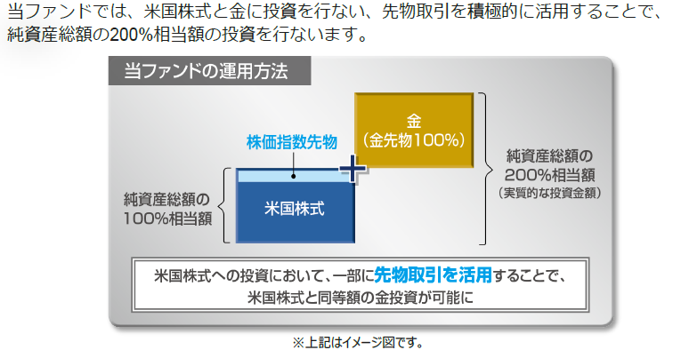

2位のTracers S&P500ゴールドプラスは、米国の株式および金に分散投資を行なうファンドで、先物取引を積極的に活用し、信託財産の純資産総額の200%相当額の投資を行ないます(図表2参照)。運用は純資産総額の200%相当額となりますが、為替変動リスクは100%程度に抑えられています。分かりやすく言うと10万円ファンドを購入した場合には、円換算ベースの米国株式(S&P500インデックス)10万円分と米ドルベースの金(金先物)10万円分とほぼ同等の値動きを享受できるファンドです。値動きが大きいブルベアファンドのようなイメージですが、カテゴリーは国際株式・北米に分類されます。投資額の2倍相当の値動きをするファンドですが、米国株式と金は異なる値動きとなるためファンドの値動きの振れ幅を標準偏差(1年)はオルカン並みになっています。1年好成績などから、SBI証券の販売金額ランキング(10月第4週)で5位となっています。

3位のSBI・UTI・インドファンドは、インドの優良株などに投資しているファンドです。直近6ヵ月は好成績となっており、インド株インデックスファンドを大きく上回っています。ただし、3年ではインド株ファンドの中でやや苦戦しています。そのためファンドレーティングは中位の3ツ星です。

4位のNASDAQ100トリプル(マルチアイ搭載)は、米国の株価指数先物取引の組入比率が信託財産の純資産総額の300%程度となるように買い建てつつ、市場局面がリスク回避局面と判定される場合、基準価額の下落リスクを抑制するために、株価指数先物取引の組入比率を調整するファンドです。値動きが大きいブルベアファンドのようなイメージですが、カテゴリーは国際株式・北米に分類され、5ツ星ファンドとなっています。

5位のT&Dインド中小型株ファンド(愛称:ガンジス)はインドの中小型株を投資対象とするファンドです。インド株式は中小型株が総じて好調だったことから1年・3年リターンでも好成績となっており、ファンドレーティングはやや上位の4ツ星となっています。

6位、8位、9位は、金に投資する為替ヘッジありのファンドがランクインしました。この半年間は円高となったため、為替ヘッジなしのファンドよりも為替ヘッジありのファンドが好パフォーマンスとなりました。為替ヘッジありの金ファンドは標準偏差が小さくなっています。

ランキング上位10ファンドを振り返ると、金および金関連の資産に投資するファンドが多くなりました。オルカンなど株式ファンドからの分散を考えるなら金への投資が、リスクを抑えてリターンを安定化させる有効なツールになると考えられます。

また、ご自身の分散投資ポートフォリオにおいて外貨建て資産の比率が高い場合は、為替ヘッジありの金ファンドの活用がリスクを抑える上では有効といえます。Tracers S&P500ゴールドプラスにおける金投資の部分は為替ヘッジありというイメージになります。

なお、金への投資はバランスファンドを活用するという選択肢もあります。金を組み入れた好成績バランスファンドについては、7月8日付コラムをご覧ください。

図表2 Tracers S&P500ゴールドプラス の実質的な運用について

- ※日興アセットマネジメント作成のマンスリーレポートより抜粋

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【投資信託に関するご注意事項】

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。