トランプ関税による影響は限定的のインド!? 1年好成績インド株式ファンドは?

投資情報部 川上雅人

2025/04/07

トランプ関税による影響は限定的と考えるインド株式

2025年2月下旬以降は、トランプ政権の関税政策による不透明感などを背景とした米国株式の下落などによって、NISAで人気の米国株式ファンドや全世界株式ファンドの基準価額が下落しています。

一方で、波乱相場の3月に下落から上昇に転じたと思われるマーケットがあります。それはインド株式市場です。インドの代表的な株価指数の1つであるNifty50指数は、昨年9月までは順調に上昇し、2024年9月26日に過去最高値をつけました。その後は、2025年3月4日までの約5ヵ月間で15.8%の下落となりましたが、その後は米国株式が調整する局面でも回復基調となっています(図表1)。

昨年9月以降のインド株式の下落は、インド国内の消費低迷と政府支出の減速、銀行の個人向け融資に対する慎重姿勢などから2024年第3四半期の経済成長率見通しが鈍化したこと(図表2)、これらを懸念した外国人投資家の資金流出、中国株や米ドル資産への資金シフトなどが要因と考えられます。

そうした状況下で、インド政府は2月28日に2024年10-12月期のGDPを前期比+6.2%と発表しました。

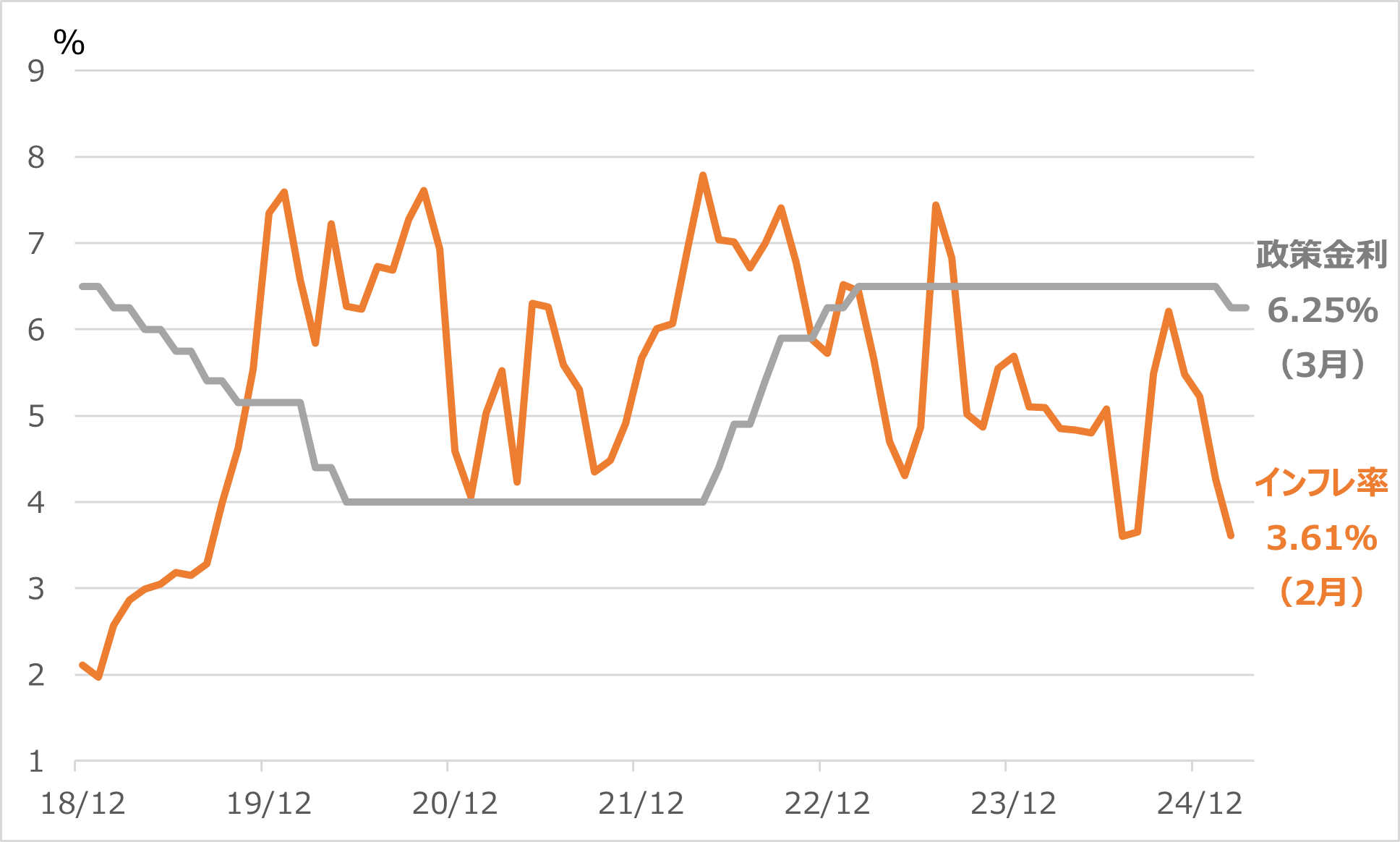

また、2月7日にインド中央銀行はインフレ率の低下により約5年ぶりに政策金利を6.50%から6.25%へ引き下げました(図表3)。次回4月9日の会合でも0.25%の利下げが見込まれています。インド中央銀行の利下げ転換は、インド経済とインド株式市場の下支え要因として期待されます。

インド株式のバリュエーションを確認しますと、過去5年間の予想PERの推移は図表4となっています。過去5年平均の予想PERは19.5倍に対して、直近3月末は19.0倍となっており、昨年9月以降の株価下落と順調な企業業績の拡大で割高感が解消されているといえます。

このような投資環境に加えて、インドはトランプ政権による関税の引き上げによる影響が一定程度は懸念されるものの(4/2に米国によるインドへの相互関税率は26%と発表)、世界一の豊富な人口を背景に内需中心による成長が期待できる企業が多いため、その影響は諸外国に比べて相対的に小さいことも今後のセールスポイントになると考えます。

こうしたことから今回はインド株式ファンドに注目します。

インド株式ファンドは過去3年間ではインフラ関連が大きく上昇したものの下落局面ではインフラ関連が大きく下落しました。トランプ関税などによって、引き続きマーケットの変動が大きくなることが想定されます。そのため、インド株式投資においてもリスクを抑えた戦略が有効と考え、インド株式の下落局面が含まれる過去1年において、相対的に好パフォーマンスとなったファンドに着目します。

2025年2月末基準で、NISAで買える1年好成績インド株式ファンドの一覧は図表5となります。

図表1 インド株式(Nifty50指数)とインドルピー円の推移 (2023/12/29~2025/4/1 日次)

- ※BloombergデータをもとにSBI証券作成

図表2 インド実質GDP成長率の実績と見通し (2024年4-6月期~2026年7-9月期 四半期)

- ※BloombergデータをもとにSBI証券作成

- ※2024年10-12月期までは実績値、それ以降は予測値

図表3 インドの政策金利とインフレ率の推移 (2018年12月~2025年3月 月末値)

- ※BloombergデータをもとにSBI証券作成

- ※インフレ率は消費者物価指数(CPI)上昇率(前年同月比)、直近値は2025年2月まで

図表4 インド株式(Nifty50指数)の過去5年の予想PERの推移(2020年4月~2025年3月 月末値)

- ※BloombergデータをもとにSBI証券作成

図表5 NISAで買える1年好成績インド株式ファンド一覧

| 順位 | ファンド名 | 特徴 (投資対象) |

設定日 | 1年 リターン |

3年 リターン (年率) |

5年 リターン (年率) |

設定来 リターン (累積) |

1年 標準偏差 |

備考 |

| 1 | iTrustインド株式 | ファンダメンタルズ分析に基づき、安定した成長が期待できる企業を厳選(優良株中心) | 2018/4/3 | 3.17% | 15.93% | 15.83% | 115.75% | 16.87 | つみたて投資枠可 |

| 2 | SBI・UTIインドファンド | インド国内大手の運用会社であるUTIグループによる運用(優良株中心) | 2006/12/27 | 2.75% | 9.56% | 14.36% | 320.32% | 17.69 | SBIセレクト |

| 3 | イーストスプリング・インド消費関連ファンド | 高収益・高成長が続くと見込まれるインドの消費関連株式に投資 | 2008/5/30 | 0.16% | 17.19% | 19.00% | 552.61% | 16.21 | SBIセレクト |

| 4 | イーストスプリング・インド・コア株式ファンド(愛称:+αインド) | 消費関連株式(3位ファンドと同じ)とインフラ関連株式に分散投資 | 2022/7/29 | -0.06% | - | - | 44.36% | 17.50 | |

| 5 | T&Dインド中小型株ファンド(愛称:ガンジス) | 高い成長が期待でき、相対的に割安と考えられる中小型株に投資 | 2011/2/7 | -1.86% | 16.68% | 15.47% | 490.62% | 22.05 | SBIセレクト |

| 参考 | SBI・iシェアーズ・インド株式インデックス・ファンド(愛称:サクっとインド株式) | SENSEXインデックスファンド | 2023/9/22 | -2.71% | - | - | 5.41% | 15.55 | |

| 参考 | iFreeNEXT インド株インデックス | Nifty50インデックスファンド | 2023/3/13 | -3.95% | - | - | 34.47% | 16.60 |

- ※NISA・成長投資枠対象(SBI証券取り扱い)のウエルスアドバイザーカテゴリー「国際株式・インド」のファンドを1年リターン順に表示(2025年2月末基準)

- ※参考として1年リターントップのインデックスファンド(SENSEXとNifty50)を表示

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません

- ※参考として1年リターントップのインデックスファンド(SENSEXとNifty50)を表示

1年好成績インド株式ファンドの特徴と活用方法は?

1年リターン1位のiTrustインド株式は、ファンダメンタルズ分析に基づき、安定した成長が期待できる企業を厳選しており、業績の成長が期待でき財務の健全性が高い優良株中心のファンドといえます。組入上位銘柄は商業銀行のHDFC銀行とICICI銀行、コンピューターサービス会社のインフォシス、金融サービス企業のバジャジ・ファイナンス、総合的な銀行・金融サービスを提供するアクシス銀行などとなっており、組入銘柄数は38銘柄です(※)。3年・5年でも安定したパフォーマンスを上げているファンドで、つみたて投資枠でも投資可能な唯一のインド株式ファンドです。

2位のSBI・UTIインドファンドは、インド国内大手の運用会社であるUTIグループが運用しており、こちらも優良株中心のファンドといえます。組入上位銘柄はHDFC銀行、バジャジ・ファイナンス、ICICI銀行、オンラインのレストランガイドおよびフードオーダープラットホームを展開しているゾマト、商業銀行のコタック・マヒンドラ銀行などとなっており、組入銘柄数は56銘柄です(※)。SBI証券が厳選した長期投資+好実績のSBIセレクトのファンドです。

3位のイーストスプリング・インド消費関連ファンドは高収益・高成長が続くと見込まれるインドの消費関連株式に投資しているファンドです。組入上位銘柄は通信サービスを提供しているバルティ・エアテル、ICICI銀行、欧州消費財大手のユニリーバのインド子会社のヒンドゥスタン・ユニリーバ、医薬品のサン・ファーマシューティカル・インダストリー、HDFC銀行などとなっており、組入銘柄数は71銘柄です(※)。3年、5年でも好成績のSBIセレクトのファンドになります。

4位のイーストスプリング・インド・コア株式ファンド(愛称:+αインド)は、消費関連株式とインフラ関連株式に分散投資しているファンドです。消費関連株式は3位のファンドと同じで、インフラ関連株式の組入上位銘柄は、建設会社・重機メーカーのラーセン&トゥブロ、国営電力会社のナショナル・サーマルパワー、総合エネルギー会社のリライアンス・インダストリーズなどとなっています(※)。

5位のT&Dインド中小型株ファンド(愛称:ガンジス)は、高い成長が期待でき、相対的に割安と考えられるインドの中小型株式に投資しているファンドです。組入上位銘柄はヘルスケア企業のマックス ヘルスケア インスティテュート リミテッド、自動車部品大手のウノ・ミンダ、電子機器受託生産(EMS)大手のディクソン・テクノロジーズ、ゾマト、ホテルやリゾートなどを展開するインディアン・ホテルズなどとなっており、組入銘柄数は49銘柄です(※)。消費関連株式が比較的多いファンドといえます。中小型株式に投資しているため値動きの振れ幅を示す標準偏差が大きくなっていますが、3年、5年でも好成績のSBIセレクトのファンドです。

これらの5ファンドは、参考で示しているSENSEXおよびNifty50インデックスファンドよりも1年で良好な実績となっています。

2024年7月22日のコラム「新NISAの6ヵ月 インド株式ファンド 好成績アクティブとインデックスとの格差は?」でコメントしたように、インド株式インデックスファンドは取引コストや売買益に対する課税などによりベンチマーク(対象インデックス)に劣後する傾向があります。そのため、分散投資先としてインド株式を選ぶなら、好成績アクティブファンドの活用が有効と考えます。

(※)組入銘柄の情報は2月末基準。個別銘柄の取引を推奨するものではありません。

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【投資信託に関するご注意事項】

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客さまが実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。