IFAコラム

- IFAビジネスをご検討の方ホーム

- IFAコラム

- マネーの基本

- あなたはどこに入る? 富裕層がますます増加中

あなたはどこに入る? 富裕層がますます増加中

野村総合研究所(NRI)が行った「純資産調査 2015年(各種統計などから資産保有額を推計)」によると、純金融資産の保有額が1億円以上の「富裕層」が、最多の121万7,000世帯となり、2013年から21%増加したそうです。続々と富裕層が増えている背景と、彼らの今後の動きを追ってみたいと思います。

資産がどれだけあれば「富裕層」と言えるのか?

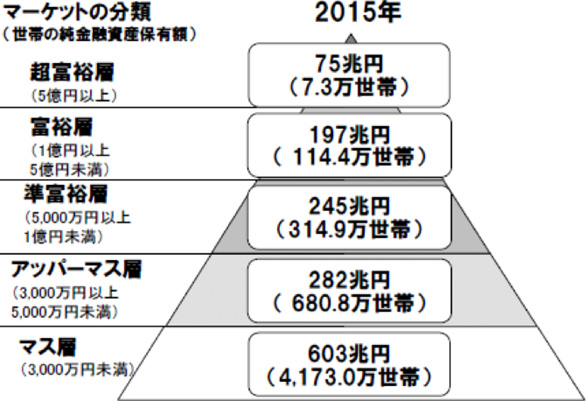

富裕層と一口に言っても、その資産額にはかなりの幅があります。NRIによる今回の調査では、預貯金、株式、債券、投資信託、一時払い生命保険や年金保険などの「純金融資産保有額」をもとにして国内の世帯全体を5つの階層に分類しました。

(純金融資産保有額の階層別にみた保有資産規模と世帯数(野村総研))

純金融資産保有額が1億円以上5億円未満の「富裕層」と5億円以上の「超富裕層」を合わせた富裕層は、121万7,000世帯で全世帯にみる割合は2.3%とわずかです。5,000万円以上1億円未満の「準富裕層」は314万9,000世帯(約6%)、それに続く3,000万円以上5,000万円未満の「アッパーマス層」は680万8,000世帯(約13%)、3,000万円未満の「マス層」が4,173万世帯(約79%)を占めるかたちで国内の総世帯が構成されています。

2013年の調査結果と比べ、超富裕層は35.2%、富裕層は20%増加しているということですが、この背景には安倍政権下での経済政策の効果があるようです。それまでの保有資産額から富裕層および準富裕層にいた人々が、アベノミクスによる株価上昇で保有資産を増やし、超富裕層と富裕層へスライドしたと考えられています。

富裕層のマネーは今後、どこへ?

現在、富裕層マネーはマイナス金利の影響を受け、行き場をなくした状態にあるようです。日本国債で手堅い運用を好む今までのスタイルから、徐々にグローバル投資へと視野を広げざるを得ないとされ、海外のプライベートバンク各社も市場拡大を狙った動きを活発化させています。

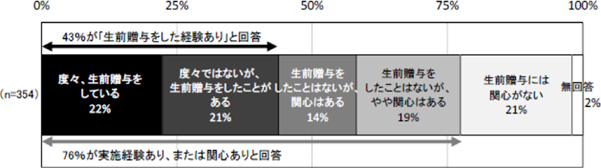

また、企業オーナーの超富裕層と富裕層の資産運用には、「生前贈与」が選択肢として積極的に検討されるとみられています。「NRI富裕層アンケート調査(2016年)」の結果からも、生前贈与を積極的に行う傾向にあることが分かります。

※本人と配偶者の保有する金融資産が1億円以上の企業オーナーを対象

(NRI富裕層アンケート調査(2016年))

本人と配偶者とで1億円以上の金融資産を保有する企業オーナーのうち、「度々、生前贈与をしている」割合は22%、「度々ではないが、生前贈与をしたことがある」が21%となり、合わせて43%が生前贈与を行ったことがあるとしています。

また、生前贈与を実施したことはないが、「関心はある(14%)」と「やや関心がある(19%)」を合わせると、積極的に生前贈与を検討する富裕層の割合は7割を超え、今後、企業オーナーがリタイアする前に生前贈与を行う動きが活発化するとみられます。

相続税の節税・減税手段としての生前贈与

生前贈与には贈与税がかかるものの、その最大のメリットは相続税の節税および減税であることはよく知られています。特に、2013年の税制改正で、それまでの5,000万円+(1,000万円×法定相続人の数)から、3,000万円+(600万円×法定相続人の数)へと基礎控除額が大きく引き下げられたタイミングで、生前贈与のメリットが注目されたことを覚えている人も多いのではないでしょうか。

すでに保有資産が富裕層の域にある人はもちろん、アッパーマス層や準富裕層にある人も、今後の資産運用次第で大きく資産を形成することを考慮して、早めの相続対策を立てておくことをおすすめします。