堅調な中小型株市場の主役?アナリストが好業績予想の10銘柄

投資情報部 鈴木 英之 栗本奈緒実

2024/09/18

当ページの内容につきましては、SBI証券 投資情報部長 鈴木による動画での詳しい解説も行っております。東証グロース市場・スタンダード市場の中小型株を中心に、好業績が期待される銘柄や、投資家の皆様が気になる話題についてわかりやすくお伝えします。

新興株ウィークリー

※YouTubeに遷移します。

信用取引において必要となるその他諸費用の詳細は信用取引のサービス概要をご確認ください。

堅調な中小型株市場の主役?アナリストが好業績予想の10銘柄

東京株式市場は依然不安定な展開が続いています。日経平均株価は9/13(金)時点で、前月末比5.3%の下落となっています。同じ期間、景気悪化への不安を背景に、米10年国債利回りは3.90%から3.61%に低下し、それを受けて外為市場では円高・ドル安が進み、企業業績全般へ与える悪影響が懸念されています。9月に入り9/17(火)までの11営業日で日経平均株価の上昇は2営業日のみの中、9/12(木)の大幅反発が下支えになりました。

市場の注目は現地時間9/18(水)(日本時間9/19未明)の米FOMC(米連邦公開市場委員会)に集まっています。先週までの金利先物市場では、今回の会合では政策金利が0.25%引き下げられるとの見方が多数派でしたが、週明け時点では0.5%利下げ説が多数派になっています。こうした流れの中、外為市場では一時1ドル139円台まで円高・ドル安が進み、9/17(火)の日経平均株価は一時753円安水準まで下げるなど、波乱含みの展開となりました。

無論、東京市場の全般的に軟調な展開は中小型株にも逆風となります。東証グロース市場は9/13(金)時点で前月末比3.5%下落、同スタンダード市場は3.0%下落となっています。ただ、両市場とも同期間の日経平均株価パフォーマンスに対しアウトパフォームし、相対的な強さは維持しています。年前半の出遅れを取り戻しているという面もありますが、外為相場の影響を受けにくい銘柄が比較的多いことも買い安心感につながっています。

米国ではFRBが利下げ方向であるのに対し、日銀は(ペースとしては緩慢の可能性もあるものの)利上げ方向であり、金融政策の方向感が異なります。日米金利差は縮小しやすいことから、中期的には円高・ドル安が続きやすいとみられ、中小型株優位の展開が続くことに期待したいと思います。ただ、中小型株はどうしても、大型株に比べて情報が少ないというデメリットがあり、注意が必要です。

アナリストが2人以上、予想EPS(1株利益)を公表している銘柄数は、東証プライム市場の時価総額1千億円以上の784銘柄のうち83%にも達します。しかし、東証スタンダード市場とグロース市場を合わせた2,183銘柄に対しては4%しかありません。中小型株市場で、アナリスト2人以上が調査し、業績を予想している銘柄は、それだけで希少であり「ある程度の成長期待銘柄」と言えるかもしれません。

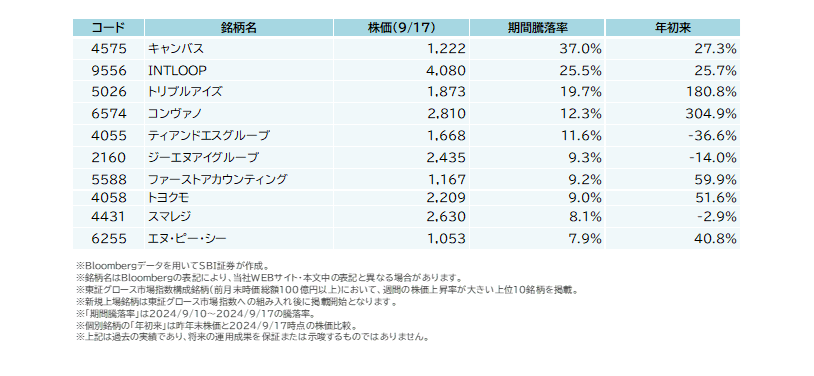

そこで、今回の「新興株ウィークリー」では、アナリストが高い営業増益率を予想している銘柄を抽出すべく、以下のスクリーニングを行ってみました。

(1)東証スタンダード市場、またはグロース市場上場銘柄

(2)予想EPS(1株利益)を公表しているアナリストが2名以上付いている銘柄

(3)9/13(金)までの20営業日で1日当たり平均出来高2万株以上

(4)今期市場予想営業利益(Bloombergコンセンサス)が前期比で黒字転換、または20%超の増益予想

(5)来期市場予想営業利益(同)が前期比で20%超の増益予想

(6)今期予想営業利益について、市場予想が会社予想を上回っている

(7)取引所または日証金、当社による信用規制・注意喚起銘柄を除く

図表の銘柄は、上記(1)~(7)の条件をすべて満たしています。掲載は、来期市場予想営業増益率が大きい順になっています。

WEBリクエスト募集中!

気になる投資テーマ等がございましたら、こちらにご意見お待ちしております。

【参考】 日経平均株価と東証グロース市場指数の推移

【参考】 9/10(火)~9/17(火)で株価上昇が大きかった東証グロース市場指数構成銘柄

■図表 堅調な中小型株市場の主役?アナリストが好業績予想の10銘柄

| 取引 | チャート | ポートフォリオ | コード | 銘柄名 | 株価 (9/13終値) |

今期市場予想 営業増益率 |

来期市場予想 営業増益率 |

| 6324 | 6324 | 6324 | 6324 | ハーモニック・ドライブ・システムズ | 3,010 | 2203.0% | 214.0% |

| 4419 | 4419 | 4419 | 4419 | Finatextホールディングス | 1,079 | 298.9% | 75.6% |

| 4477 | 4477 | 4477 | 4477 | BASE | 241 | 黒転 | 69.5% |

| 7803 | 7803 | 7803 | 7803 | ブシロード | 340 | 205.9% | 45.9% |

| 6030 | 6030 | 6030 | 6030 | アドベンチャー | 3,980 | 81.4% | 42.8% |

| 4417 | 4417 | 4417 | 4417 | グローバルセキュリティエキスパート | 6,290 | 43.0% | 38.2% |

| 4051 | 4051 | 4051 | 4051 | GMOフィナンシャルゲート | 7,350 | 47.4% | 34.2% |

| 9514 | 9514 | 9514 | 9514 | エフオン | 368 | 133.3% | 25.0% |

| 2469 | 2469 | 2469 | 2469 | ヒビノ | 3,385 | 34.1% | 23.8% |

| 141A | 141A | 141A | 141A | トライアルホールディングス | 3,425 | 22.4% | 20.8% |

- ※Bloombergデータ、会社公表データをもとにSBI証券が作成。

一部掲載銘柄を詳細に解説!

■Finatextホールディングス(4419)~金融サービスを提供するうえで必要な基幹システムをクラウドで提供

★日足チャート(1年)

- ※データは2024/9/18(日足)12:30時点。

- ※当社チャートツールを用いてSBI証券が作成。

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません。

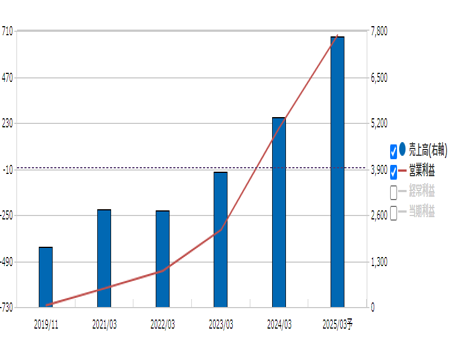

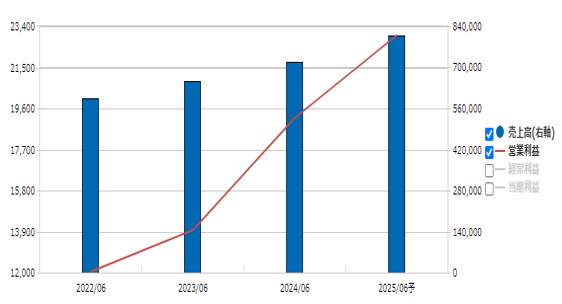

★業績推移(百万円)

- ※当社Webサイトの業績表示ツールをもとに、SBI証券が作成。

■新しい金融サービスの登場が追い風

当社の事業は以下の通りです。カッコ内は24.3期における売上高構成比です。

◎金融インフラストラクチャ(55%)

金融サービスを提供するうえで必要となる業務システムをクラウドベースで提供しています。

◎ビッグデータ解析(24%)

POSデータやクレジットカードデータ等を独自技術を駆使し、より付加価値の高いデータとして機関投資家や公的機関他に販売している事業です。

◎フィンテックソリューション(21%)

金融機関のDXニーズに対応したフロントエンドのアプリケーションの開発や汎用的技術ソリューションを提供しています。

これまでの金融業界は、金融商品の組成から販売まで、すべての機能を保有し、垂直統合的に提供してきました。しかし金融の差別化が難しくなり、顧客を自社販売チャネルに誘導するのではなく、顧客に身近な事業者のサービスに金融商品を組み込む新しい金融サービスが登場しています。当社は、こうした流れをビジネスチャンスとしています。例えば、セブン銀行は同社の証券インフラを用いて、「お買い物投資コレカブ」という証券サービスを開始しました。

■主力の金融インフラストラクチャが黒字化

当社は8/14(水)に、25.3期1Q(24.4~6期)の決算を発表しました。売上高は16.4億円(前年同期比72%増)、営業利益は1.7億円(前年同期は1.3億円赤字)と増収・黒字転換でした。

四半期ベースでは24.3期3Qに黒字転換した後、四半期ベースで黒字が定着しつつあります。1Qは売上高の大きい金融インフラストラクチャ事業が前年同期比で大幅増収となり、初めて営業黒字を確保しました。

25.3通期では、売上高76億円(前期比41%増)、営業利益6.8億円(同238%増)が会社計画です。

収益に季節性があり、23.3期は年間売上高の41%が上期、59%が下期、24.3期は同40%が上期、60%が下期でした。25.3期も年間予想売上高の40%が上期、60%が下期というのが会社計画です。

1Q売上高が通期予想売上高に占める進捗率は22%で、前年同期の18%を上回っており、業績は順調に推移しているといえそうです。

■SBI証券企業調査部も投資判断「買い」継続

当社については、SBI証券企業調査部も分析対象とし、レポートを公表しています。上記25.3期1Q決算発表後、8/21付で最新レポートを公表しています。

タイトルは「全般的に好印象だった1Q決算」とし、投資判断は「買い」を継続。目標株価は1,200円から1,250円に引き上げられています。

同企業調査部の予想営業利益は25.3期10.1億円、26.3期

14.83億円、27.3期22.11億円と大幅増益が続く見通しになっています。

■トライアルホールディングス (141A)~小売とITの融合を追求し成長

★日足チャート(1年)

- ※データは2024/9/18(日足)12:30時点

- ※当社チャートツールを用いてSBI証券が作成。

- ※上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません。

★業績推移(百万円)

- ※当社Webサイトの業績表示ツールをもとに、SBI証券が作成。

■九州を地盤とし、スーパーセンター等を運営。「小売とITの融合」を80年代から模索

スーパーセンターの運営がメイン業。九州を地盤に、全国318店舗を展開(24.6末時点)中です。郊外の国道沿いなどに大型店を構える点が特徴で、東京には店舗がありません(9/17時点)。

EDLP(Every Day Low Price)が、価格戦略の基本方針で、衣・食・住、欲しいものがいつでも安い、地域一番の生活必需店を目指しています。

ITバブルが崩壊した2000年初頭から、GMS(総合スーパー)の居抜き出店を加速。1999年から売上高は一貫して増加し続け、24.6期まで24期連続増収を達成。

急成長の背景には、データプラットフォームなどのIT活用があります。祖業の一つがITで、小売店向けのPOSシステム開発や、大手コンピューターメーカーの受託を行っていました。80年代から「小売とITの融合」を模索し続け、現在でも事業に活かしています。

■リテールAI事業で独自のショッピングカートを開発。レジをスキップ、お得に買えてるんるんスキップ

IT活用の領域では、2018年にシステム関連会社を再編し、リテールAI事業を担う子会社を設立。同事業のプロダクトやソリューションが流通小売事業に提供されています。同事業だけでは、24.6期は5.2億円の営業赤字ですが、会社全体の業績拡大や低コスト運営に寄与している格好です。

主力プロダクトは、セルフレジ機能付きショッピングカート「Skip Cart」です(社内219店舗導入済。24.6末時点)。カートにスキャナーが付いており、レジに並ばず、専用レーンを通ることで決済が可能になります。またタブレットもついており、AIを活用し、顧客一人ひとりに合わせた商品レコメンドやクーポンの提案が可能です。

他には、来店者の行動パターンや棚欠品率・充足率を把握するAIカメラ、データ分析のためのシステム基盤などがあります。

■今期は25期連続増収となる見通し

直近の24.6期の売上高は7,179億円(前期比9%増)、営業利益191億円(同37%増)と増収増益を達成。売上総利益率や営業利益率はいずれも同+0.6%pt、小売店が重視する既存店売上高成長率は同+5.8%と好調でした。コストコントロールなどが寄与し、利益率が改善しました。今期(25.6期)も出店加速と既存店成長継続で売上高・営業利益が過去最高を更新する見通しです。

24.6期の本決算発表以降、堅調な業績推移に伴い株価も右肩上がりです。成長性以外にも、為替相場の影響を受けにくい内需株として選好されている面も想定されます。1点ご留意していただきたいのは、24.3に同社は新規上場しており、9/17(火)がロックアップ期間である180日の解除日です。公開価格は1,550円で、9/17(火)の終値は2倍超になっています。

新着記事(2024/09/18)

先物・オプション

日経平均は再び急変?そのシナリオをズバリ解説!

9月第2週(9/9-13)の日経平均は、前週末比190円29銭高(+0.52%)と週足ベースで小幅反発。米大幅利下げ観測の拡大を背景とする円高進行が重しとなりました。また、米大統領選のTV討論会を経て、民主党候補で副大統領のハリス氏が、共和...

投資情報部 淺井一郎 栗本奈緒実

2024/09/17

外国株式

1分でチェック!今週の米国株式「今週はFOMCと小売売上高がポイントに」

先週から16日までの米国株は反発基調を強める展開となりました。利下げ期待の他、エヌビディア(NVDA)のCEOがカンファレンスで需要は非常に強いとコメントした事による半導体株高等が支援材料となりました。NYダウが史上最高値を更新した他、S&...

投資情報部 齊木 良

2024/09/17

外国株式

アメリカNOW! 今週の5銘柄 ~「2024年の注目銘柄5選」が好調!年初来平均53%上昇!!~

先週はエヌビディアに見直し買いが入り、大統領候補のTV討論会はハリス氏優位に傾く一方、物価指標には大きなサプライズがなかったことから、大幅な反発となりました。今週の株価材料として、9月FOMC(連邦公開市場委員会)、8月小売売上高、大統領候...

投資情報部 榮 聡

2024/09/17

口座開設・管理料は

無料!

信用取引口座開設

信用取引を行うには、信用取引口座の開設が必要になります。 WEBサイト上でのお手続きだけで「最短翌日」口座開設完了!

※信用取引において必要となるその他諸費用の詳細は信用取引のサービス概要をご確認ください。

ご注意事項

※本ページでご紹介する個別銘柄及び各情報は、投資の勧誘や個別銘柄の売買を推奨するものではありません。

※NISA口座で上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。詳細はこちら

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。