アメリカNOW! 今週の5銘柄 ~「2024年の注目銘柄5選」が好調!年初来平均53%上昇!!~

投資情報部 榮 聡

2024/09/17

先週はエヌビディアに見直し買いが入り、大統領候補のTV討論会はハリス氏優位に傾く一方、物価指標には大きなサプライズがなかったことから、大幅な反発となりました。今週の株価材料として、9月FOMC(連邦公開市場委員会)、8月小売売上高、大統領候補の支持率調査、などが注目されます。

今週は年初に取り上げた「2024年の注目銘柄5選」の第2四半期決算が出揃いましたので、エヌビディア(NVDA)、イーライ リリィ(LLY)、ネットフリックス(NFLX)、サービスナウ(NOW)、クラウドストライクホールディングス(CRWD)を選んでご紹介いたします。

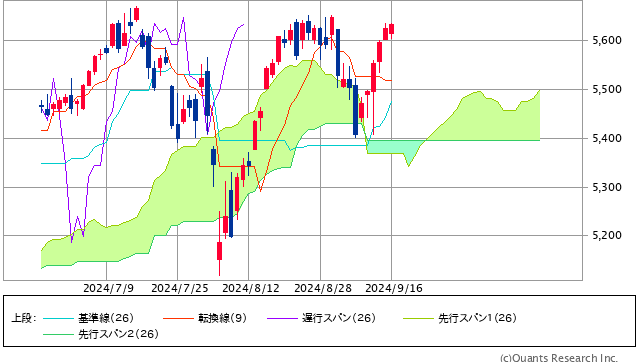

図表1 S&P500指数の一目均衡表(日足、3ヵ月)

「基準線」および「雲」が下値支持ラインとなって急速な反発となりました。9/3(火)から急落、9/9(月)から急反発となりましたが、この間に重要なファンダメンタルの変化はなかったと言ってよさそうです。今週は利下げに対してどのような反応となるか注目されます。

※当社WEBサイトを通じてSBI証券が作成

図表2 業種別指数騰落率・個別銘柄騰落率(「5日」は9/9(月)終値~9/16(月)終値によります。)

| S&P500業種指数騰落 | 5日 | 1ヵ月 | 3ヵ月 |

| コミュニケーションサービス | 5.2% | 0.4% | -1.1% |

| 情報技術 | 4.8% | -1.6% | -3.2% |

| 一般消費財・サービス | 4.1% | 4.7% | 6.4% |

| 公益事業 | 3.1% | 5.9% | 13.2% |

| 素材 | 3.1% | 3.0% | 5.2% |

| S&P500 | 3.0% | 1.4% | 3.7% |

| 資本財・サービス | 2.7% | 3.2% | 8.3% |

| 不動産 | 2.4% | 7.9% | 17.9% |

| ヘルスケア | 1.3% | 2.7% | 7.7% |

| 生活必需品 | 0.6% | 4.4% | 10.0% |

| 金融 | 0.3% | 2.9% | 10.9% |

| エネルギー | -0.3% | -4.7% | -1.2% |

| 騰落率上位(5日) | 騰落率 |

| オラクル | 21.8% |

| ブロードコム | 16.5% |

| アドバンスト・マイクロ・デバイセズ | 10.1% |

| GEエアロスペース | 9.7% |

| エヌビディア | 9.7% |

| 騰落率下位(5日) | 騰落率 |

| アドビ | -8.5% |

| ボーイング | -4.5% |

| アルトリア・グループ | -4.5% |

| JPモルガン・チェース・アンド・カンパニー | -4.1% |

| アップル | -2.1% |

注:個別銘柄の騰落率上位、下位はS&P100指数が母集団です。銘柄名はBloombergの表記により、当社WEBサイト・本文中の表記と異なる場合があります。

※BloombergデータをもとにSBI証券が作成

先週の米国株式市場

S&P500指数は週間で4.0%、ダウ平均は2.6%、ナスダック指数は6.0%の大幅反発となりました。

先々週の相場下落を先導したエヌビディアに見直し買いが入り、週間で15.8%の上昇となって相場を押し上げました。9/11(水)にはフアンCEOが、同社のAIコンピュータが顧客間で「感情的になるほど」の取り合いとなっていると発言して、市場に安心感を与えました。

9/10(火)引け後の大統領候補TV討論会は、ハリス氏優位との見方が広がり、また、テイラースウィフトがハリス氏支持を表明しました(※テイラースウィフトの影響力については「近づく米大統領選挙、決め手はテイラー・スウィフト!?(6/21)」をご参照ください)。討論会が引き分けに終わらず、どちらかの優位に傾くことは、不透明感を減じるため、株式にはプラスに効いたと考えられます。

8月消費者物価指数、8月生産者物価指数は前月比の値が市場予想を上回ったものの、前年比ではインフレ沈静の傾向を示し、大きなサプライズにはなりませんでした。

業種指数では、大型のテクノロジー株が反発して、これらの寄与が大きい、「コミュニケーションサービス」「情報技術」「一般消費財・サービス」が上位でした。個別銘柄で上昇率トップのオラクル(ORCL)は、AI関連の寄与でクラウドインフラストラクチャ収入(売上の17%を占める)が前年同期比45%増と伸びて6-8月期業績をけん引、市場予想を上回る好決算でした。履行義務残高は990億ドルで前年同期比は53%増となっており、今後の売上伸び率の拡大が示唆されています。

今週の米国株式市場

S&P500指数は順調に戻ってきましたが、S&P500指数の予想PER(2025年予想EPS基準)は、再び20倍を超えています。バリュエーションの高さが上値を抑える要因になるとみられます。相場反発をリードしたエヌビディアは9/13(金)、9/16(月)に続落となって戻り一巡感が出ています。

なお、9/16(月)は、金融、エネルギーなどが上昇してダウ平均は最高値を更新する一方、アップル、エヌビディアなどテクノロジー株に下落するものが多くナスダックは下落とまちまちでした。

今週の株価材料として、9月FOMC(連邦公開市場委員会)、8月小売売上高、大統領候補の支持率調査、などが注目されます。

9月FOMCでの政策金利に関するFedWatchの予想確率は、0.25%の利下げが32%、0.50%の利下げが68%となっています(日本時間9/17(火)午前8時30分)。0.50%の利下げは、FRBの利下げが景気動向に対して後追い(いわゆる「ビハインド・ザ・カーブ」)になっているのではないかとの印象を与える可能性があるため、株式相場の不安定要因になる可能性がありそうです。0.25%が無難でよいとみられます。

8月小売売上高は、前月に前月比+1.0%となった反動もあって前月比-0.2%の予想です。市場には景気減速への懸念があるため、若干の減速にとどまるのが相場には良いでしょう。

大統領候補のTV討論会では、ハリス氏が優位だったとの声が聞かれます。討論会後の支持率調査では、ハリス氏の優位が従来の1~3%ポイントの差から3~5%ポイントにリードが広がっているものが多いようです。激戦州でも優位に立って、勝利を決定的なものとするか注目されます。一方、週末のトランプ氏暗殺未遂がどのような影響を与えるかも注目されます。

経済指標では上記のほかに、9/18(水)に米国の8月住宅着工件数(前月比+6.2%の予想[前月が同-6.8%])、住宅建設許可件数(前月比+1.1%の予想[前月が同-4.0%])、9/19(木)米国の8月中古住宅販売件数(前月比-1.3%の予想)、などの発表が予定されています。

今週の5銘柄

今回は年初1/9(火)の当レポートでご紹介した「2024年の注目銘柄5選」の第2四半期決算が出揃いましたので、エヌビディア(NVDA)、イーライ リリィ(LLY)、ネットフリックス(NFLX)、サービスナウ(NOW)、クラウドストライクホールディングス(CRWD)の状況をアップデートいたします。

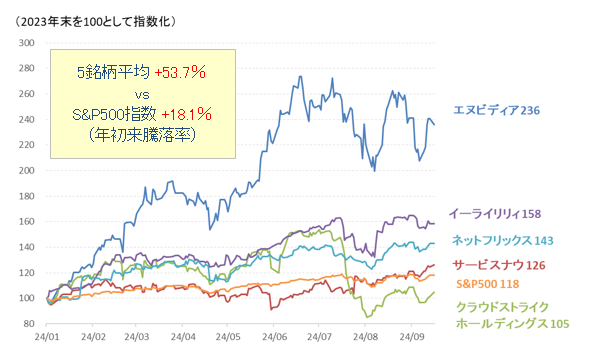

図表3の通り、これら5銘柄の年初来上昇率は平均で53.7%とS&P500指数の18.1%を大幅に上回って好調です。このパフォーマンスをけん引しているエヌビディアは7月以降に値動きが非常に大きくなっています。昨年来の大幅な上昇に対する値固めの最中とみられます。

また、AI関連で注目している企業向けソフトウェアのサービスナウが6月以降にパフォーマンスを改善している点が注目です。AIコンピュータへの投資の後には、企業がAIを利用して業務の効率化に進む段階が見込まれますが、同社はその段階で活躍する企業として注目しています。そのような局面の変化が起こりつつあるのかもしれません。

一方、サイバーセキュリティのクラウドストライクホールディングスは、7/19(金)の世界規模で起こったシステム障害の原因になったことで大幅な株価下落となりました。マイクロソフトのWindowsに組み込まれていたサイバーセキュリティソフトウェア「Falconセンサー」のコンテンツ更新に問題があったためです。問題は特定されていますが、業界での信頼を失ったことで事業拡大への影響はしばらく続くと想定されます。

図表3 「2024年の注目銘柄5選」の株価推移

注:データは9/16(月)まで。

※BloombergデータをもとにSBI証券が作成

図表4 「2024年の注目銘柄5選」の投資指標

| 銘柄名(コード) | 株価 (9/16) (ドル) |

予想 PER (倍) |

目標株価 (ドル) |

目標株価 乖離率 (%) |

EPS増加率 (今期予想) (%) |

EPS増加率 (来期予想) (%) |

通期EPS 修正率 (3ヵ月) (%) |

| エヌビディア(NVDA) | 116.78 | 34.6 | 149.04 | 27.6 | 84.08 | 42.9 | 4.3 |

| イーライ リリィ(LLY) | 923.54 | 45.7 | 994.51 | 7.7 | 4409.00 | 37.4 | 17.3 |

| ネットフリックス(NFLX) | 696.50 | 33.3 | 705.31 | 1.3 | 38.42 | 19.3 | 4.0 |

| クラウド ストライク ホールディングス A(CRWD) | 267.81 | 73.3 | 325.27 | 21.5 | -1.34 | 18.1 | -9.3 |

| サービスナウ(NOW) | 892.46 | 59.6 | 877.00 | -1.7 | 18.39 | 19.8 | 1.9 |

※BloombergデータをもとにSBI証券が作成

今週の注目銘柄

| 取引 | チャート | 銘柄 | 株価 (9/16) |

予想PER (倍) |

ポイント |

|---|---|---|---|---|---|

| 買付 | エヌビディア(NVDA) | 116.78ドル | 41.3 | 【AI利用の広がりを示唆】 ・AI計算にGPU(画像処理半導体)が適していることにいち早く気付き、また、GPUをコンピュータとして使うためのソフトウェアへの投資を行ってきたことから、需要が急増するAIコンピュータの分野で支配的地位を確立しています。5-7月期決算では、AIコンピュータ売上の半分以上は、クラウドサービス事業者以外の消費財企業、インターネット企業、その他の事業会社だと開示して、AIの利用企業の広がりがうかがわれます。 ・5-7月期決算は、実績、8-10月期ガイダンスとも市場予想を上回り、アナリストによる通期の業績見通しも決算後に上方修正されて良好な決算でした。9/11(水)のゴールドマンサックスのカンファレンスでは、同社のAIコンピュータが顧客間の奪い合いになっている状況が説明されて、市場には改めて安心感が広がりました。新製品「ブラックウェル」はイールド(半導体生産の良品率)を改善するためにマスク(転写する設計図)に変更を加えたために、投入は当初予定から遅れました。しかし、足もとの需給が非常にタイトであるめ、新製品の投入が売上見通しに与える影響は限定的と考えられます。 | |

| 買付 | イーライ リリィ(LLY) | 923.54ドル | 57.1 | 【肥満治療薬市場が巨大に】 ・新型の糖尿病治療薬、肥満治療薬として需要が拡大している「GLP-1受容体作動薬」は2030年に1,000億ドル(約15兆円)の市場になるとの予想があり、同社はデンマークのノボノルディスクとともに市場を2分すると期待されています。同社の肥満治療薬「ゼップバウンド」は23年11月8日にFDAから承認が下りました。ノボノルディスクの肥満治療薬「ウゴービ」は既に2022年に投入されていますが、臨床試験のときの平均体重の減少は、「ウゴービ」が約15%、「ゼップバウンド」が約21%でした。 ・4-6月期は肥満治療薬「ゼップバウンド」、糖尿病治療薬「マンジャロ」、がん治療薬「ベージニオ」などの販売増で売上が前年同期比36%増(数量が同27%増、価格が同10%増)と1-3月期の同26%増から加速、調整後EPSは同86%増と好調でした。通期の売上を454~466億ドルへレンジを30億ドル引き上げています。売上拡大の制約となっていた生産能力を引き上げたことで、米国での販売経路の動きと製品在庫レベルの改善が業績に貢献しました。 | |

| 買付 | ネットフリックス(NFLX) | 696.50ドル | 36.2 | 【新規加入者数の増加が期待される】 ・動画配信サービスの最大手です。オリジナルコンテンツの創作能力や会員のエンゲージメントを高める能力に定評があり、これによって価格決定力やユニットエコノミクス(顧客1人当たりの採算性を表す数値)を高めることで順調な成長の持続が期待されます。同社のセールスポイントである幅広いコンテンツによって盤石な地位を占めつつ、広告付きプランの導入が加わることで、全世界で8億人のターゲット市場(中国を除く)の取り込みが進むと期待されます。 ・4-6月期決算は売上が前年同期比17%増、EPSは同48%増と好調でした。新規加入者数は805万件と、市場予想の487万件を大幅に上回りました。共有アカウント対策の強化と広告付プランの導入効果が引き続き奏功しているとみられます。7-9月期の売上見通しが市場予想を下回り、新規加入者数は鈍化見込みとしたことが嫌気されて決算後に株価は下落しました。しかし、高い成長が続いていることが評価されて株価は戻りつつあります。7-9月期の売上は前年同期比14%増、EPSは同37%増のガイダンスです。 | |

| 買付 | サービスナウ(NOW) | 892.46ドル | 64.8 | 【企業のAI利用拡大局面で活躍が期待される】 ・企業向けに各種ソフトウェアを提供して、業務の自動化を促進するサービスを提供しています。この仕事はAIとの親和性が高く、生成AIが売上増につながりやすい企業として注目されます。生成AIを業務執行に取り込むためのバーチャル・エージェント「Now Assist」を投入、エヌビディアが企業向けの分野で同社を提携先として選んだほか、コンサルティング大手のアクセンチュア、デロイトなど企業向けサービスで重要な企業と提携を進めています。企業が生成AIの機能を業務執行に生かしていく上で、頼れる存在になりつつあると考えられます。 ・4-6月期決算は、売上が前年同期比22%増、調整後EPSが同32%増、流動残存履行義務が同22%増でした。売上と流動残存履行義務は市場予想並み、調整後EPSは市場予想を9%上回って好調でした。通期のサブスクでの売上高見通しが上方修正されました。マクダーモットCEOは「生成AI指向の製品の採用が売上の押し上げに貢献している」と述べています。 | |

| 買付 | クラウドストライクホールディングス(CRWD) | 267.81ドル | 73.8 | 【世界的なシステム障害の原因となった】 ・サイバー攻撃に対する防御として、ネットワークへの侵入を防ぐやり方と、エンドポイントで不正な動きを検知する やり方がありますが、標的型の攻撃が増えたことでネットワークへの侵入を完全に防ぐのは現実的ではなくなり、侵入後の不正な動きを検知するエンドポイント保護の重要性が増してきました。そのエンドポイント検知分野でのリーダーの地位を確立したことから、安定的に高い売上成長を実現しています。 ・7/19(金)の世界規模で起こったシステム障害の原因になったことで大幅な株価下落となりました。マイクロソフトのWindowsに組み込まれていたサイバーセキュリティソフトウェア「Falconセンサー」のコンテンツ更新に問題があったためです。問題は特定されていますが、業界での信頼を失ったことで事業拡大への影響はしばらく続くと想定されます。8月末時点の賠償額は60百万ドルにとどまっていますが、システム障害で影響を受けた企業への賠償はまだ拡大する見込みです。 |

注:予想PERはBloomberg集計のコンセンサス予想EPSによります。使用した予想EPSの決算期は、エヌビディア、クラウドストライクホールディングスが2025年1月期、その他は2025年12月期です。

※会社資料、BloombergデータをもとにSBI証券が作成。

主要イベントの予定

| 経済指標・イベント | 企業決算・イベント | |

| 16(月) | ・NY連銀製造業景気指数(9月) | |

| 17(火) | ・ドイツZEW景気指数(9月) ・米小売売上高(8月) ・米鉱工業生産(8月) ・米NAHB住宅市場指数(9月) ・20年国債入札 |

|

| 18(水) | ・日本機械受注(7月) ・米住宅着工・建設許可件数(8月) ・米FOMC政策金利 |

|

| 19(木) | ・EU27ヵ国新車登録台数(8月) ・ファイラデルフィア連銀製造業景気指数(9月) ・米新規失業保険申請件数(9月14日に終わる週) ・米中古住宅販売件数(8月) ・10年インフレ連動債入札 |

フェデックス |

| 20(金) | ・日銀政策金利 ・トリプルウィッチング(株価指数先物・オプション、個別株オプションの決済期日) |

|

| 23(月) | ・米シカゴ連銀全米活動指数(8月) ・S&Pグローバル米国製造業PMI(9月) ・シカゴ連銀グールズビー総裁が炉端談話 |

|

| 24(火) | ・auじぶん銀行日本製造業PMI(9月) ・ドイツIFO景気指数(9月) ・S&Pコアロジック住宅価格(7月) ・米コンファレンスボード消費者信頼感(9月) ・2年国債入札 |

|

| 25(水) | ・米新築住宅販売件数(8月) ・5年国債入札 |

|

| 26(木) | ・米実質GDP(4-6月期、確報値) ・米耐久財受注(8月) ・米新規失業保険申請件数(9月21日に終わる週) ・米中古住宅販売成約(8月) ・7年国債入札 ・パウエルFRB議長が事前収録のあいさつ ・NY連銀ウィリアムズ総裁が講演 ・バーFRB副議長が講演 |

アクセンチュア、コストコホールセール |

| 27(金) | ・ユーロ圏景況感(9月) ・米個人所得・個人支出(8月) ・米個人消費支出物価指数(8月) ・ミシガン大学消費者信頼感(9月、確報値) |

注:日付は現地時間によります。(E)はBloombergによる予想を示します。企業決算の赤字でのハイライトは、当社顧客保有人数の1~30位、青字のハイライトは31~50位を示します。

※Bloombergデータ、各種報道をもとにSBI証券が作成

※本ページでご紹介する個別銘柄及び各情報は、投資の勧誘や個別銘柄の売買を推奨するものではありません。

新着記事(2024/09/17)

外国株式

1分でチェック!今週の米国株式「今週はFOMCと小売売上高がポイントに」

先週から16日までの米国株は反発基調を強める展開となりました。利下げ期待の他、エヌビディア(NVDA)のCEOがカンファレンスで需要は非常に強いとコメントした事による半導体株高等が支援材料となりました。NYダウが史上最高値を更新した他、S&...

投資情報部 齊木 良

2024/09/17

投資信託

NISA・つみたて投資枠で買える S&P500を上回る好成績ファンドは?

7月から8月にかけて主要国の株式市場は米国の景気減速懸念などで調整し、ほぼ同時期に為替市場では米ドルやユーロが対円で下落し、円高が進みました。 NISAの人気ファンドである eMAXIS Slim 全世界株式(オール・カントリー)(以下、...

投資情報部 川上雅人

2024/09/17

国内株式

NISA活用も!?20万円未満で買える「9月優待+高配当銘柄」

東京株式市場では、日経平均株価の乱高下が続いています。9/2(月)に一時39,000円台に戻した後は9/3(火)~9/11(水)に7営業日続落となり、計3,081円も下落しました。雇用関係を中心に、弱い米国経済指標の発表が続き、米長期金利が...

投資情報部 鈴木英之/栗本奈緒実

2024/09/13

免責事項・注意事項

・本資料は投資判断の参考となる情報提供のみを目的として作成されたもので、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。万一、本資料に基づいてお客さまが損害を被ったとしても当社及び情報発信元は一切その責任を負うものではありません。本資料は著作権によって保護されており、無断で転用、複製又は販売等を行うことは固く禁じます。

【手数料及びリスク情報等】

SBI証券で取り扱っている商品等へのご投資には、各商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります(信用取引、先物・オプション取引、商品先物取引、外国為替保証金取引、取引所CFD(くりっく株365)では差し入れた保証金・証拠金(元本)を上回る損失が生じるおそれがあります)。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。